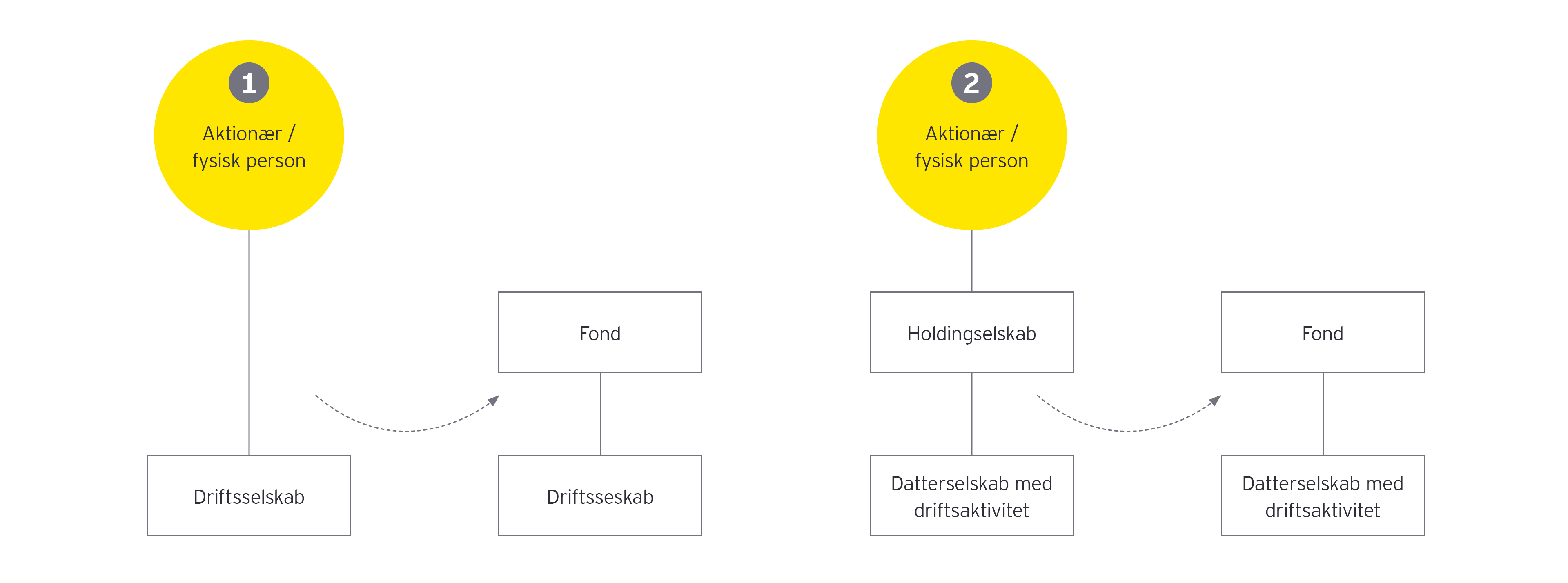

Førstnævnte mulighed ovenfor er ny i forhold til den nuværende praksis, hvor holding-modellen er den eneste godkendte model til skattefri overdragelse af selskaber til en fond uden beskatning. Der er i skrivende stund stadig ingen udsigt til en mulighed for at overdrage virksomheder som drives i personligt regi.

Selskabet må ikke være en ”pengetank”

Selskabet hvori der overdrages kapitalandele skal være en driftsaktiv virksomhed. Det betyder, at selskabet ikke må være en pengetank, dvs. hvor indtægter og aktiver i overvejende grad består af passiv kapitalanbringelse (50 % grænsen). Med passiv kapitalanbringelse forstås som udgangspunkt udlejning af fast ejendom, aktiver såsom kontanter og værdipapirer, men det kan også være passive solcelle- og vindmølleinvesteringer. Rent praktisk betyder det, at modellen ikke gør det muligt at overdrage ejendomsselskaber til fonde efter den nye fondsbeskatningsmodel.

Betingelsen om, at selskabet ikke må være en pengetank, skal være opfyldt på overdragelsestidspunktet og i en periode på 5 år efter overdragelsen. Anses selskabet inden for denne periode for at være en pengetank, vil konsekvensen være, at fonden anses for at have afstået kapitalandelene til handelsværdien, hvorved stifterskatten i sin helhed forfalder til betaling.

Skattemæssige konsekvenser, herunder særligt om ”stifterskatten”

Efter de nye regler kan overdrageren skattefrit overdrage kapitalandele til en erhvervsdrivende fond, ligesom at en fond kan modtage kapitalandele uden skattemæssige konsekvenser på erhvervelsestidspunktet.

I forlængelse af overdragelsen vil der dog blive pålagt fonden en udskudt skat – en såkaldt stifterskat. Stifterskatten opgøres på overdragelsestidspunktet og opgøres til skatteværdien (22 %) af den avance, der ville have været udløst hos overdrageren ved et almindeligt salg af selskabet til markedsværdi. Har overdrageren en negativ anskaffelsessum – fx som følge af en tidligere virksomhedsomdannelse – beskattes denne del dog hos overdrageren på overdragelsestidspunktet.

Saldoen for stifterskatten forrentes årligt med diskontoen plus 1 % point (dog minimum 1 %).

Den opgjorte stifterskat føres på en saldo, som fonden løbende foretager afdrag på. Afdrag sker i takt med, at der modtages udbytte eller aktieavance på de modtagne kapitalandele. Der er dog også mulighed for frivillige afdrag.

Der er givet mulighed for at fonde kan afdrage (nedskrive) stifterskatten ved at foretage uddelinger eller hensættelser til almennyttige formål. Det sker ved justering af den såkaldte prioritetsregel, som normalt indebærer, at der kun opnås fradrag for uddelinger og hensættelser når disse overstiger årets skattefrie indtægter. Justeringen indebærer, at fonde med almennyttige uddelingsformål kan foretage afdrag på stifterskatten ved at anvende de i året oppebårne avancer og udbytter til uddelinger og hensættelser til almennyttige formål. Med andre ord, så kan stifteskatten udlignes ved hensættelser eller uddelinger til almennyttige formål med den virkning, at stifterskatten nedbringes med skatteværdien heraf.

Det foreslås endvidere at justere prioriteringsrækkefølgen, således at udbytter og avancer ved afståelse af aktier, der udløser afdrag på stifterskatten, kommer før (øvrige) skattefrie indtægter.

I lovforslaget lægges der endvidere begrænsninger på den såkaldte overførselsregel som normalt giver adgang til at overskud i datterselskaber kan overføres til fondens indkomstopgørelse. Efter lovforslaget tilsidesættes reglen for selskaber som har anvendt den skattefrie model indtil stifterskatten er fuldt ud indbetalt. Overførselsreglen kan fortsat anvendes på andre selskaber som fonden ejer.

For at sikre mod en kunstig eliminering eller udhuling af stifterskatten i fonden tages der i de nye regler højde for, at det kan udløses krav om betaling af stifterskat, hvis der foretages dispositioner, der påvirker datterselskabsaktiernes kursværdi i nedadgående retning.

Holding-modellen

Holding-modellen er en i skattepraksis godkendt model, som gør det muligt for en virksomhedsejer at lade sit holdingselskab overdrage et underliggende datterselskab skattefrit til en fond.

Modellen er betinget af, at overdragelsen af datterselskabet sker vederlagsfrit gennem et holdingselskab til en fond med et almennyttigt eller almenvelgørende formål. Et eksempel herpå kan ses i en afgørelse fra 2018.

Efter de nye regler vil anvendelse af holding-modellen fortsat være muligt, men under forudsætning af, at der opnås tilladelse hertil fra skattemyndighederne (Skatterådet). Tilladelse fra Skatterådet er afgørende, da overdragelsen ellers pr. automatik vil være skattepligtig for hovedaktionæren (anses for udbytte).

Tilladelsen fra Skatterådet vil efter lovforslaget bero på en konkret vurdering foretaget i overensstemmelse med gældende praksis. Efter nuværende praksis følger bl.a., at der skal være tale om overdragelse til en fond som hovedsageligt har et almennyttig eller almenvelgørende formål.

Der følger en række yderligere krav når der sker overdragelse til udenlandske fonde.

Kontakt:

René Lønne Arenfeldt, tlf. 2529 6563

Susanne Kjær, tlf. 2529 3427

____________

¹Fonde med hjemsted på Færøerne, i Grønland eller i et land, der er medlem af EU eller EØS.