Die Beteiligung renommierter Crossover-Investoren vor dem Börsengang ist fester Bestandteil des IPO Readiness Prozesses im Bereich Biotech.

Positive Entwicklung in allen Regionen trotz Pandemie. Ein starkes Schlussquartal sorgte auf dem weltweiten IPO-Markt für neue Höchststände: Weltweit haben 2020 insgesamt 1.363 Unternehmen den Schritt aufs Parkett gewagt – 19 % mehr als im Vorjahr. Das Emissionsvolumen stieg sogar um 29 % auf 268 Mrd. US$ und damit auf den höchsten Wert seit 2010. Auch in Europa ging es aufwärts – die Zahl der Börsengänge stieg um 23 % auf 185, das Emissionsvolumen um 9 % auf 27 Mrd. US$.

Smart Money folgt attraktiven Biotech-Storys

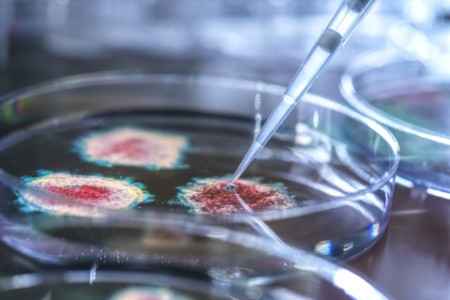

Ein wichtiger Treiber des IPO-Geschehens ist nach wie vor die enorm hohe Liquidität, die im Markt ist und nach Anlagemöglichkeiten sucht. 2020 war Disruption pur. Neben dem Technologiesektor geriet an zweiter Stelle der Gesundheitssektor (50,4 Mrd. US$ oder 19 % der Erlöse, 235 IPOs oder 17 % der Transaktionen) im IPO-Markt in den Fokus der Investoren. Im Subsektor Biotechnologie gingen 124 Unternehmen an die Börse und platzierten 30,3 Mrd. US$. Darunter entschieden sich zwei deutsche Biotech-Unternehmen für einen Börsengang in New York: Curevac und Immatics über einen SPAC-Merger (SPACS sind börsennotierte Mantelgesellschaften). Der Kapitalmarkt bleibt damit ein wichtiger Finanzierungs- und Exit-Kanal für Biotech.

IPO-Ökosystem im virtuellen Umfeld

Auch der IPO-Markt hat sich mit virtuellen Tools in der Investorenansprache an das neue pandemiebedingte Umfeld erstaunlich gut angepasst. Die Herangehensweise der Unternehmen an einen Börsengang hat sich in diesem Jahr ebenfalls stark verändert. Die IPO-Platzierungsphase wurde dank virtueller Roadshows deutlich digitaler und schlanker. Damit einhergehend haben kürzere Roadshows das Volatilitäts- und Preisrisiko reduziert.

Crossover-Finanzierungen mit attraktiven Pre-IPO-Step-ups

Die Beteiligung renommierter Crossover-Investoren ca. sechs bis zehn Monate vor dem geplanten Börsengang zählt zur Best Practice im Bereich Biotech und ist fester Bestandteil der IPO Value Journey und Readiness geworden. Je nach klinischer Phase und Therapiebereich werden dabei derzeit Step-up-Bewertungen in einer Bandbreite zwischen 1,4 und 1,6 geboten.

Cross-Border-Transaktionen auf Vorjahresniveau

Obwohl die weltweite Anzahl Cross-Border-IPOs mit gut 8 % auf Vorjahresniveau geblieben ist, stieg die Messgröße bezogen auf das Emissionsvolumen von 7 % auf 10 %. Die Top-3-Börsen waren NASDAQ und NYSE (insg. 63 IPOs) und Hongkong (13 IPOs). Besonders hoch ist die Cross-Border-Aktivität im Bereich Biotechnologie. So gingen 18 oder rund 15 % der 124 Biotech-IPOs außerhalb des Heimatmarktes an die Börse, weit überwiegend an die NASDAQ, darunter zuletzt deutsche Unternehmen wie CureVac und Immatics 2020 und BioNTech und Centogene im Vorjahr. Die Anzahl der faktischen Cross-Border-IPOs und -Listings kann sich durch einen weiteren Trend, nämlich den Zusammenschluss eines Börsenkandidaten mit einem in den USA börsennotierten SPAC, erhöhen.

Die-SPAC-Welle als Option für Biotechs beim Gang an die Börse?

Im letzten Jahr haben SPACs endgültig ihren Durchbruch in den USA gefeiert. 248 SPAC-Listings sammelten insgesamt 91 Mrd. US$ ein. Diese haben nun gut zwei Jahre Zeit, um operative Gesellschaften zu akquirieren und sich mit diesen zusammenzuschließen. Zunehmend ziehen europäische Börsenkandidaten einen Zusammenschluss mit einem in den USA börsennotierten SPAC in Betracht. Oft genannte Gründe sind die bessere Vermarktung gerade von zukunftsbezogenen Aussagen und Prognosen in einer bilateralen, nichtöffentlichen Verhandlungssituation im Vergleich zu den begrenzten Möglichkeiten bei prospektpflichtigen öffentlichen Angeboten bei klassischen Börsengängen. Herausforderungen sind das Erreichen der Börsenfitness in relativ kurzer Zeit (vier bis sechs Monate) und die vergleichsweise höhere Komplexität der Transaktion. Bedingt durch die bestehende Börsennotiz der SPACs an der NASDAQ oder NYSE hat der neu geschaffene Emittent nach erfolgreichem Zusammenschluss hohe Anforderungen der SEC zu erfüllen. Eine rechtzeitige Vorbereitung und eine umfassende IPO Readiness sind auch hier wichtige Erfolgsfaktoren.