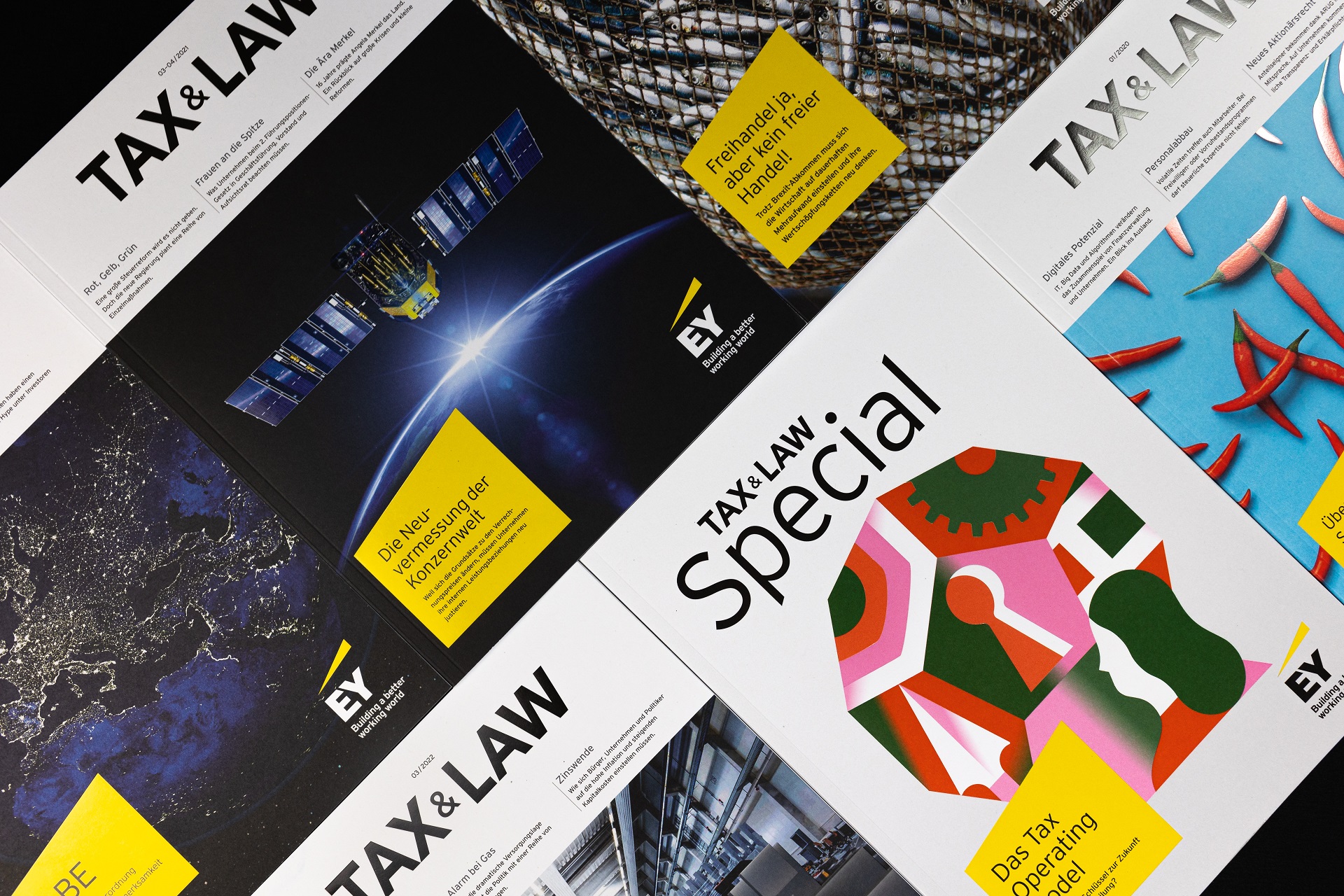

Tax & Law Magazine

Das Kundenmagazin von EY Deutschland zu aktuellen Steuer- und Rechtsthemen. Das kostenfreie Magazin erscheint vierteljährlich und richtet sich an Führungskräfte sowie Leiter der Steuer-, Finanz- und Rechtsabteilungen der deutschen Wirtschaft.

Direkt in Ihren Briefkasten

Tragen Sie hier Ihre Postadresse ein, um Teil unseres exklusiven Leserkreis zu werden.

Letzte Suchabfragen

Perspektiven

Redaktionsteam

Kontaktieren Sie uns

Neugierig geworden? Schreiben Sie uns.

Herausgeber

Ernst & Young GmbH

Wirtschaftsprüfungsgesellschaft

Ernst & Young Law GmbH Rechtsanwaltsgesellschaft

Steuerberatungsgesellschaft

Flughafenstraße 61

70629 Stuttgart

Redaktion Alexander Reiter, Daniel Käshammer, Dr. Andreas Bolik, Nico Schönberg, Sophia Schuhmann

Gestaltung Fuenfwerken Design AG, Wiesbaden / Berlin

Druck Druckhaus Sportflieger