Private-Equity-Gesellschaften auf dem Vormarsch

Als Käufer privater Unternehmen treten mittlerweile – anders als noch vor zwanzig Jahren – regelmäßig Private-Equity-Unternehmen auf. Diese Finanzinvestoren erwerben in der Regel für drei bis fünf Jahre bereits am Markt etablierte Unternehmen, um sie anschließend mit Gewinn wieder zu veräußern. Im Vergleich zu einem strategischen Investor, der auf demselben Markt oder verwandten Märkten tätig ist wie das zu verkaufende Unternehmen, verfügen sie häufig über weniger Marktwissen. Hinzu kommt, dass Private-Equity-Unternehmen oft eine „andere Sprache“ sprechen und andere Gepflogenheiten haben als Unternehmen beispielsweise des verarbeitenden Gewerbes.

Viele Private-Equity-Unternehmen betrachten eine Commercial Vendor Due Diligence als wesentlichen Bestandteil des Verkaufsprozesses.

Eine Commercial Vendor Due Diligence (CVDD) ist in Deutschland oftmals noch nicht Teil des Standardverkaufsprozesses privater Unternehmen. Viele Private-Equity-Unternehmen betrachten das Verfahren jedoch als wesentlichen Bestandteil von Transaktionen. Sie untersucht sowohl das Marktumfeld des Verkäufers und die Zukunftsaussichten der Branche als auch Marktanteile und Wettbewerbsposition des Zielunternehmens und bietet eine externe strategische und kommerzielle Validierung der Werthaltigkeit des Veräußerungsgegenstands an.

Commercial Vendor Due Diligence: Chancen auf maximalen Verkaufserlös steigern

Auch wenn eine CVDD zunächst finanziellen Aufwand bedeutet, ist sie beim Verkauf des Unternehmens eine lohnende Investition. Sie bietet dem Verkäufer gleich mehrere Vorteile.

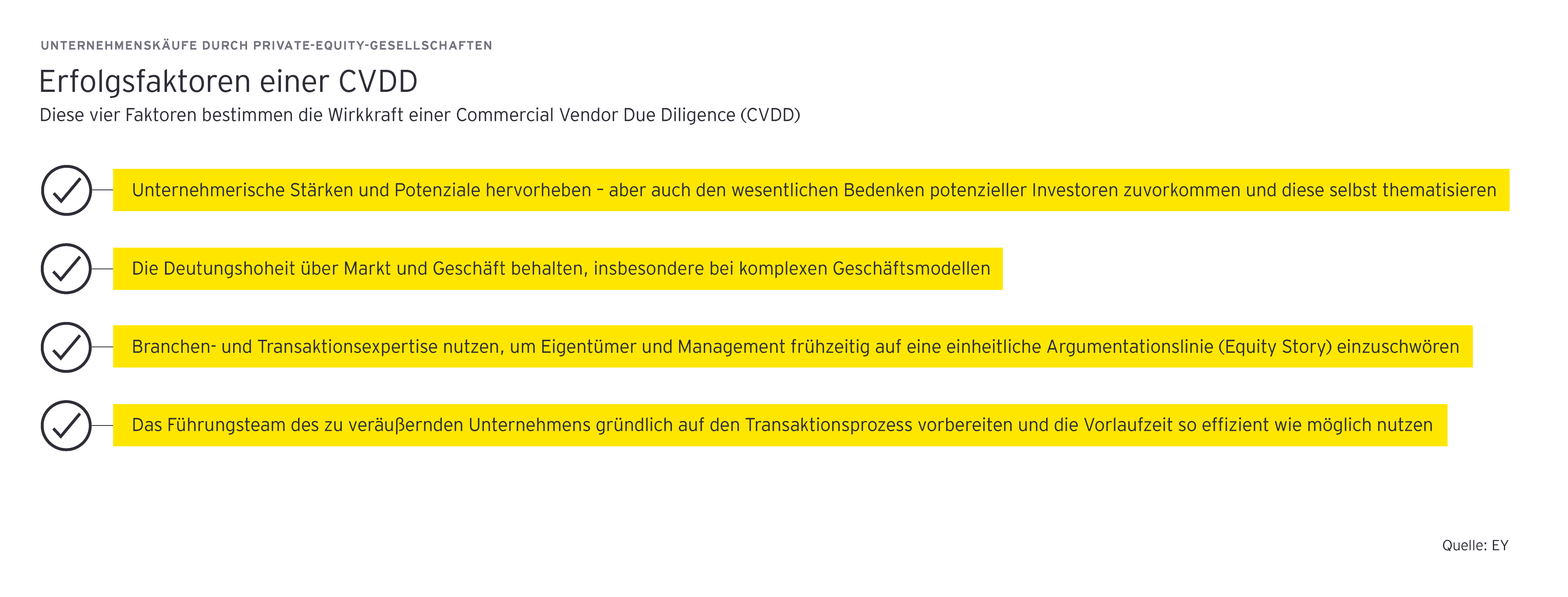

Erfolgsfaktoren einer Commercial Vendor Due Diligence

So ist es eine ihrer Kernaufgaben, sicherzustellen, dass alle kommerziellen Chancen und Risiken, die ein potenzieller Käufer in seiner eigenen Due Diligence erkennen wird, dem Verkäufer bereits vorab aus der Vendor Due Diligence bekannt sind. Der Verkäufer bekommt hierdurch einen Vorsprung, er behält die Interpretationshoheit und beleuchtet Chancen und Risiken selbst. Durch die CVDD kann der Verkäufer die bewertungsrelevanten Faktoren bereits in seinem Businessplan berücksichtigen und mögliche Potenziale des Businessplans hervorheben. Hierdurch steigt seine Chance auf einen maximalen Verkaufserlös, weil das Risiko sinkt, dass potenzielle Käufer zu hohe Risiko-Abschläge auf den Kaufpreis vornehmen.

Das Management auf eine Equity Story einschwören

Weiterhin bietet eine Commercial Vendor Due Diligence dem Verkäufer die Möglichkeit, die Deutungshoheit über Markt und Geschäft zu behalten. Das ist gerade bei komplexen Geschäftsmodellen wichtig. Er kann unternehmerische Stärken und Steigerungspotenziale ins richtige Licht setzen, zugleich aber auch die zu erwartenden wesentlichen Bedenken potenzieller Käufer adressieren.

Mit einer Commercial Vendor Due Diligence kann der Verkäufer die Deutungshoheit über Markt und Geschäft behalten.

Wichtig ist, dass der Verkäufer eine einheitliche Argumentationslinie (Equity Story) für sein Management erarbeitet. Die Führungsmannschaft des zu veräußernden Unternehmens muss gründlich auf den Transaktionsprozess vorbereitet werden, etwa auf anstehende Gespräche mit potenziellen Käufern und deren Beratern. Die oftmals knappe Vorlaufzeit sollte so effizient wie möglich genutzt werden.

Geringe Beeinträchtigung des täglichen Unternehmensgeschäfts

Ein weiterer häufig unterschätzter Vorteil einer Commercial Vendor Due Diligence ist, dass das Management des zu verkaufenden Unternehmens während des gesamten Transaktionsprozesses optimal begleitet wird. Mit folgenden Vorteilen: Das Tagesgeschäft des Unternehmens – das trotz der Übernahmepläne weiterläuft – wird durch den Verkaufsprozess möglichst wenig beeinträchtigt. Der Verkäufer behält so die Kontrolle über den Transaktionsprozess. Zugleich werden Geschäftsführung oder Vorstand optimal auf die Management-Präsentation vorbereitet und durch sogenannte Commercial Expert Sessions mit potenziellen Käufern dabei unterstützt, sich und das zu veräußernde Unternehmen optimal zu präsentieren.

Fazit

Eine Commercial Vendor Due Diligence kann Unternehmensverkäufern helfen, durch eine bestmögliche Positionierung des Unternehmens optimale Erlöse zu erzielen und den Transaktionsprozess zu kontrollieren.