2021, une dynamique d’offres publiques en nette croissance, malgré la poursuite de la crise sanitaire

Dopé par le regain de confiance des investisseurs dans la reprise de l’économie et dans un contexte d’indice du CAC 40 atteignant un niveau record, le nombre d’offres publiques et d’IPO a bondi en 2021 avec 43 offres publiques et 33 introductions en bourse.

L’année a été marquée par des acquisitions de sociétés de taille globalement modérée (petites et moyennes capitalisations) à l’exception de quelques opérations d’envergure à l’instar de l’offre publique (OPA-RO[1]) de la holding détenue par Xavier Niel sur Iliad, d’une valorisation implicite totale de 10,9 milliards d’euros et de l’offre publique d’achat simplifié de BPCE sur Natixis, d’une valorisation totale de 12,6 milliards d’euros. À noter que l’emblématique OPA-RO lancée par Veolia Environnement sur Suez a reçu le visa de l’AMF mais ne sera finalisée qu’en 2022.

Nous observons que de nombreuses holdings financières sont actives sur les offres publiques cette année, étant à l’initiative de près de 70 % des opérations, à comparer avec 44 % en 2020.

À l’instar de 2020, le secteur de la technologie (éditeurs de logiciels, services numériques et Biotech/ Medtech) se démarque toujours par son dynamisme représentant plus du tiers des offres publiques.

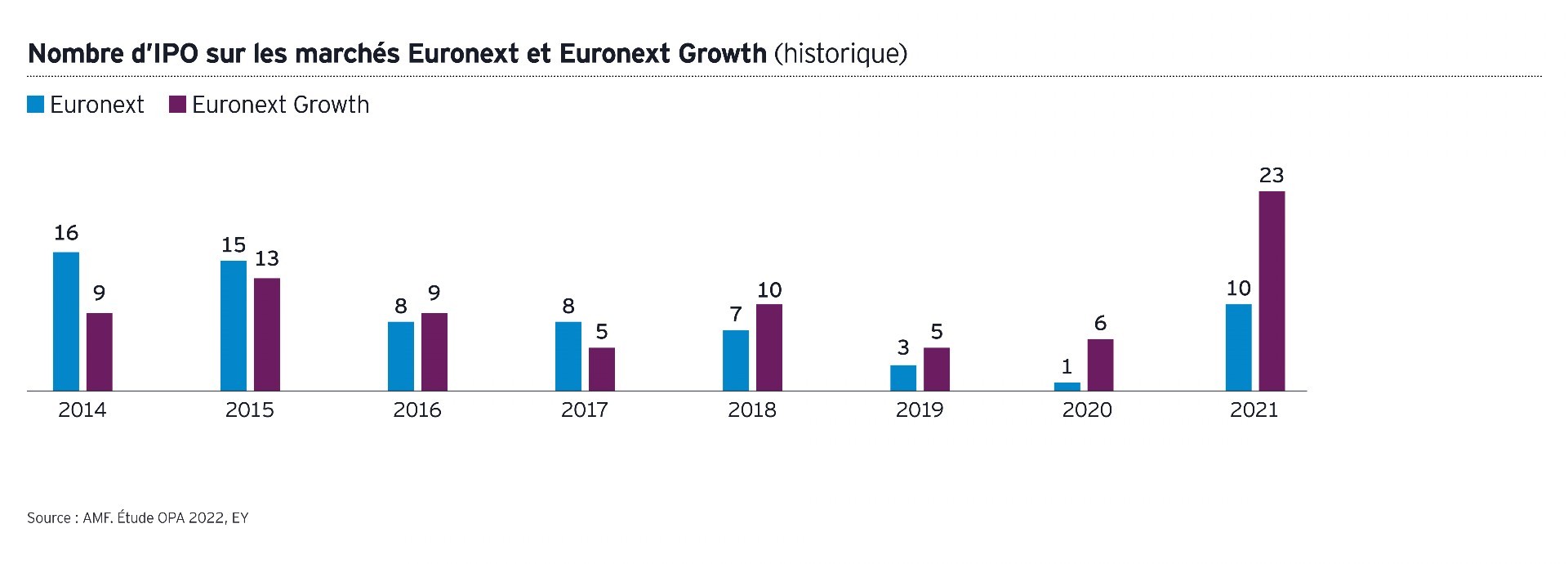

Concernant les introductions en bourse, leur nombre est en très forte hausse (7 introductions en 2020 et 33 en 2021) de même que le montant moyen. La plus grosse opération en 2021 est celle d’Antin Infrastructures Partners, le spécialiste du capital investissement en infrastructures, qui a levé 550 millions d’euros sur Euronext.

En sus de ces introductions en bourse, 2021 a aussi vu le développement des SPAC (Special Purpose Acquisition company) avec 4 sociétés introduites en bourse en 2021 : Accor Acquisition Company, 1er SPAC européen lancé par un industriel, Transition, 1re cotation d’un SPAC français et européen dédié à la transition énergétique, DEE Tech dédié au secteur technologique et I2PO, 1er SPAC européen dédié au secteur du divertissement et des loisirs.

Les principaux enseignements de l'étude

Montant des opérations

Après avoir augmenté en 2020 à plus de 11 milliards d’euros (dont 63 % correspondant à l’offre de Wordline sur Ingenico), le montant de capital acquis à la suite des opérations clôturées en 2021 s’élève à 5,8 milliards d’euros[2]. À noter que sur ce montant de 5,8 milliards, l’offre de BPCE sur Natixis représente près de 46 % du total.

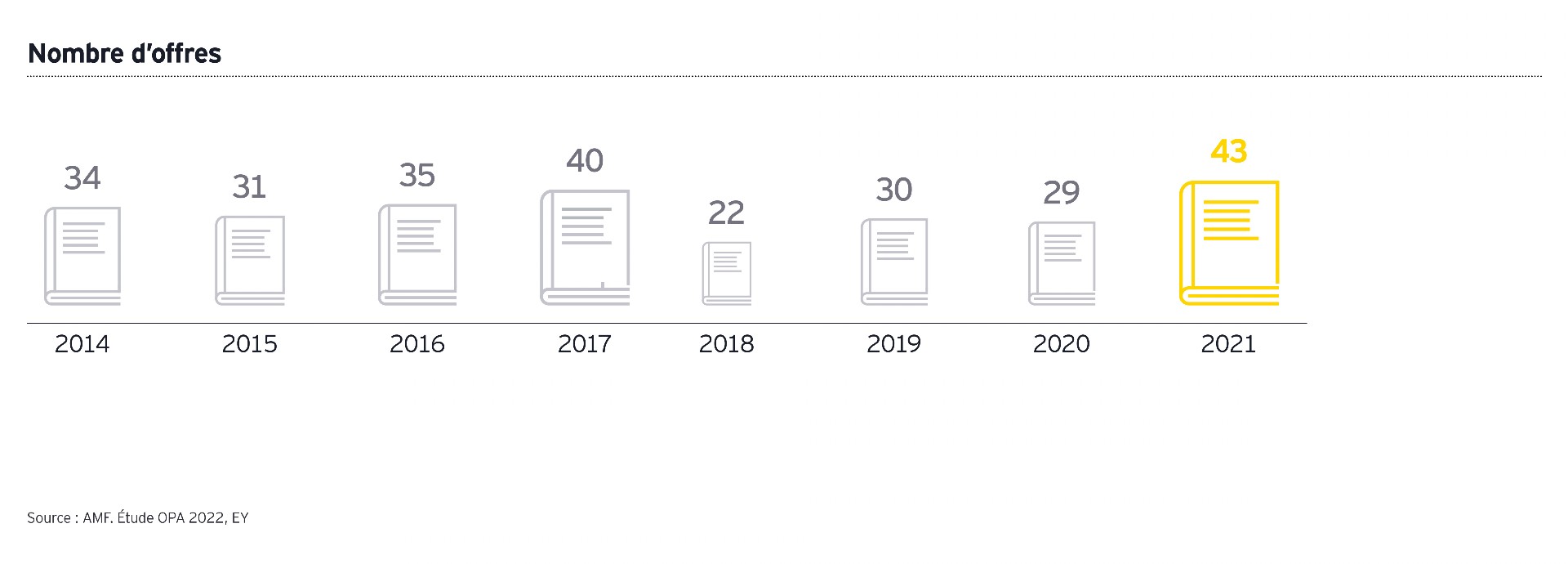

Nombre d’offres

43 offres publiques ont été déclarées conformes par l’AMF en 2021, contre 29 en 2020.