EY se refiere a la organización global, y puede referirse a una o más, de las firmas miembro de Ernst & Young Global Limited, cada una de las cuales es una entidad legal separada. Ernst & Young Global Limited, una compañía británica limitada por garantía, no presta servicios a los clientes.

La volatilidad registrada en los mercados financieros en lo que va de año 2025 ha superado ampliamente a la de los años precedentes

Uno de los activos más castigados en los mercados financieros durante el 2025 está siendo el dólar USA, que parece haber perdido la confianza de los inversores al verse afectado por la incertidumbre y confusión que están generando las políticas comerciales y económicas ejecutadas en la actualidad por el nuevo gobierno norteamericano liderado por Donald Trump.

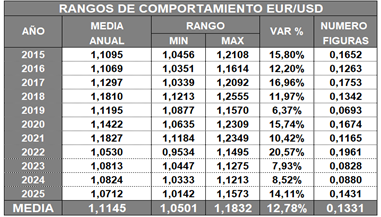

Según la CFTC norteamericana (Comisión de Negociación de Futuros de Productos Básicos), este nuevo escenario ha generado mucha desconfianza dando lugar a un ajuste de riesgos por parte de los inversores pasando de mantener durante el pasado mes de enero posiciones largas en dólares USA por más de 35 billones a 17 billones en posiciones cortas durante el corriente mes de mayo. Traducido a cotizaciones frente al euro, hemos pasado de máximos de dólar a principios de año en 1,0142 a mínimos hace unas semanas en 1,1573. Más de catorce figuras de corrección bajista, superándose en estos cinco meses el rango de comportamiento del dólar registrado en siete de los últimos diez años. Hay que destacar que tanto en el 2024 como en el 2023 el rango de fluctuación para todo el año fue de ocho figuras. Por lo tanto, estamos ante un año diferente a los últimos cuya característica fundamental es la volatilidad e incertidumbre.

Entendemos que la evolución de los acontecimientos para llegar a la situación actual ha sido la siguiente:

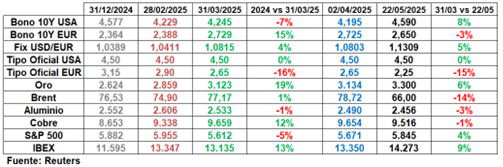

Cerrábamos el 2024 con datos de crecimiento para la economía mundial por encima de lo esperado que unido a la continua reducción de las tasa de inflación permitía que la mayoría de los bancos centrales siguieran recortando el elevado nivel de los tipos oficiales de interés existentes. EEUU seguía creciendo por encima del 3% frente al enfriamiento económico que sufre el Reino Unido, Japón o la Zona euro, ante el claro deterioro de Alemania o Francia. En paralelo, seguían latentes los factores geopolíticos ya conocidos que permitían al dólar USA beneficiarse de su condición de divisa refugio. El fixing del BCE al 31 de diciembre fue 1,0389 USD/EUR.

El 20 de enero tomó posesión de su mandato el nuevo presidente de EEUU. Cotización 1,0316 USD/EUR. Donald Trump empieza a tomar decisiones continuas e imprevisibles suscitando una importante confusión e incertidumbre en los mercados financieros. Las medidas son ciertamente inusuales abarcando diferentes temáticas como la política migratoria, desregulación en el sector energético y sostenibilidad, definición de una política fiscal más expansiva o un importante ajuste en el sector público a través del adelgazamiento del gobierno federal. Pero lo que más impacto está teniendo es el cambio radical en su política comercial mediante la aplicación de medidas proteccionistas a través de la aplicación de aranceles a la mayoría de sus socios comerciales con el objetivo de equilibrar su balanza comercial e impulsar la industria nacional. Objetivo: “volver a hacer a Estados Unidos grande”.

Esta nueva política comercial basada en aranceles base universal del 10% y aranceles recíprocos en función de las relación comerciales existentes, fue anunciada el 2 de abril abriendo un periodo de análisis y negociación sobre el impacto interno y externo que podrían tener estas medidas. Los asesores de Trump le hicieron recapacitar y se suspendieron parte de los aranceles por 90 días hasta principios de julio para abrir un periodo de negociaciones bilaterales y poder alcanzar acuerdos lógicos. De estas negociaciones, las más conflictivas y difíciles son con China y la Unión Europea. El 2 de abril o “día de la liberación” el dólar USA ya perdía posiciones y cotizaba 1,0803 por euro.

Durante las últimas semanas la situación no ha mejorado y el dólar ha llegado a cotizar en 1,1573 por euro, nivel mínimo no visto desde 2022, al mantenerse la incertidumbre y desconfianza ante la evolución de los diferentes frentes abiertos por la nueva administración norteamericana:

- Escasos avances en las negociaciones comerciales bilaterales por el tema de los aranceles

- Valoración negativa de los analistas sobre el impacto que todos estos factores podrían tener sobre el futuro de la economía norteamericana. Hemos de destacar que el crecimiento del PIB 1trimestre 2025 ha sido -0,3%.

- Cuestionamiento de la idoneidad para el cargo del Presidente de la Reserva Federal ante su negativa a bajar más los tipos de interés en EEUU

- Dificultades de la nueva administración para lograr la aprobación de un descenso en la presión fiscal y sobre del impuesto de sociedades

- Preocupación por la dimensión de la deuda norteamericana que se sitúa en 36,4 billones de USD. Esta situación puede afectar al mercado de deuda y por lo tanto a las rentabilidades o tipos a largo plazo

- Decisión de Moodys de bajar el rating de EEUU de Aaa a Aa1 tal y como ya habían hecho S&P en el 2011 y Fitch en el 2023

- Continuidad de los factores geopolíticos

A parte de la “guerra comercial” existente, hacemos una mención especial a la situación de la deuda norteamericana. Hoy en día se sitúa en 36,2 billones de USD lo que supone un 124% sobre el PIB generando un pago de intereses anuales por 1,2 billones de USD o el 16% de los gastos federales. El volumen es muy elevado que podría aumentar si se acaba aprobando, parece ser que sí, la reforma fiscal encabezada por un descenso del impuesto de sociedades. Esto podría suponer un incremento del déficit entre 3,5 y 4 billones que llevaría el volumen de la deuda al 156% del PIB. Situación probablemente insostenible que ha generado una pérdida de confianza y credibilidad en las emisiones EEUU por parte de los inversores internacionales, llevando la rentabilidad del bono a 10 años a mínimos en 4,60% frente al 2,65% del benchmark de la Zona euro.

Este escenario podría agravarse más si lo relacionamos con la “guerra comercial” dado que los máximos tenedores de la deuda norteamericana son los inversores de China, Japón, Reino Unido y Canadá, además de las Islas Caimán y Luxemburgo. Pudiendo ser esta situación una nueva arma de negociación a utilizar por parte de los más perjudicados por los aranceles.

Por último y en relación con las perspectivas a corto y medio plazo, las próximas semanas serán importantes para ver la evolución de los acontecimientos. Con tantos frentes abiertos los mercados financieros deberían de mantener niveles altos de volatilidad. Técnicamente y para el corto plazo el rango de fluctuación técnico para la paridad USD/EUR se sitúa entre 1,1070 – 1,1530. Anticipando la posibilidad de una corrección técnica y temporal de carácter apreciatorio del USD que podría alcanzar niveles cercanos a 1,0800 – 1,0900 por EUR. Para el medio y largo plazo esperamos una mayor normalización de los tipos de cambio en un entorno de menor crecimiento global, descenso de la inflación y niveles más bajos de los tipos de interés, que permitirá un mayor equilibrio de los tipos de cambio y una presumible debilidad marginal del USD que podría situar su cotización entre 1,1500 y 1,2000 por EUR.

Resumen

La volatilidad registrada en los mercados financieros en lo que va de año 2025 ha superado ampliamente a la de los años precedentes, siendo el dólar USA uno de los activos más perjudicados llegando a cotizar mínimos frente al euro no vistos en los últimos tres años. Los diferentes frentes abiertos por la nueva administración norteamericana están generando bastante incertidumbre y desconfianza entre los inversores, alterando la tendencia de los mercados ante la confusión existente. La evolución de los acontecimientos marcara el ritmo del comportamiento futuro del precio de los principales activos afectados.