EY se refiere a la organización global, y puede referirse a una o más, de las firmas miembro de Ernst & Young Global Limited, cada una de las cuales es una entidad legal independiente. Ernst & Young Global Limited, una compañía británica limitada por garantía, no brinda servicios a los clientes.

Seguros 2024: la reinvención de las aseguradoras en Argentina

100seguro.com.ar | Por Alejandro de Navarrete, Socio, Auditoría y Finanzas, EY Argentina y Juan Pablo Grisolía, Socio, Business Consulting, Líder para la Industria de Servicios Financieros, EY Argentina.

La transformación digital ha desencadenado un cambio de paradigma en la industria financiera, evolucionando desde una provisión de servicios hacia una configuración de ecosistemas financieros integrados. Este cambio exige que las compañías de seguros adopten un nuevo rol, pasando de ser meros proveedores para convertirse en aliados y asesores financieros cuyo objetivo sea ayudar a las personas a alcanzar sus metas, realzando la percepción del seguro como inversión y no como simple gasto.

Descarga el informe completo acá.

Al reflexionar sobre el pasado reciente, es evidente que nuestra relación con el dinero ha experimentado un cambio radical. Así, cada vez ganamos mayor comodidad y rapidez, pero vamos perdiendo, a un ritmo más acelerado, algunos logros estructurales, como la jubilación y la cobertura de salud.

La cultura respecto a los seguros en Argentina aún se encuentra limitada a aquellos de carácter obligatorio: seguros de riesgos del trabajo, vida y automotor. Sin embargo, muchos ciudadanos podrían beneficiarse considerablemente al contratar seguros adicionales, como los de hogar, salud y microseguros, entre otros. En un contexto de gran incertidumbre ¿cómo pensar en el futuro cuando el presente reclama toda la atención de las personas? ¿Cómo atraer a grandes segmentos de la población para que destinen sus ―comprometidos― ingresos para invertirlos en su protección (financiera, patrimonial, salud, retiro, etc.)?

En Argentina existen cerca de 200 aseguradoras. El mercado está muy atomizado: la mayoría de estas empresas posee tan solo el 9 % del market share. Este panorama fragmentado se debe a varios factores acumulados durante muchos años: facilidad de obtener una licencia, un regulador no tan proactivo y algo más atrasado respecto a pares de la región y baja exigencia de solvencia, entre otros.

Sin embargo, una evolución del sector podría traducirse en menor número, con mejor escala, eficiencia, solvencia, mayor capacidad de inversión y mejor servicio al cliente. Desde el ámbito regulatorio y/o de normas internacionales, como la aplicación de IFRS17 o capitales mínimos, menor renta financiera y una exigencia de mayor resultado técnico, mayor exigencia en la inclusión financiera de seguros, podrían marcar un hito importante en este sentido.

Varias cuestiones clave, como las fluctuaciones del tipo de cambio, la inflación, las restricciones cambiarias y los esquemas de supervisión y control, indudablemente van a influir en el rumbo que tome la industria, y una estabilidad macro, micro y jurídica podría implicar, en el mediano plazo, inversiones y un salto importante de calidad y el desarrollo de la industria que los argentinos tanto estamos esperando.

Estrategias para crecer en contextos de incertidumbre

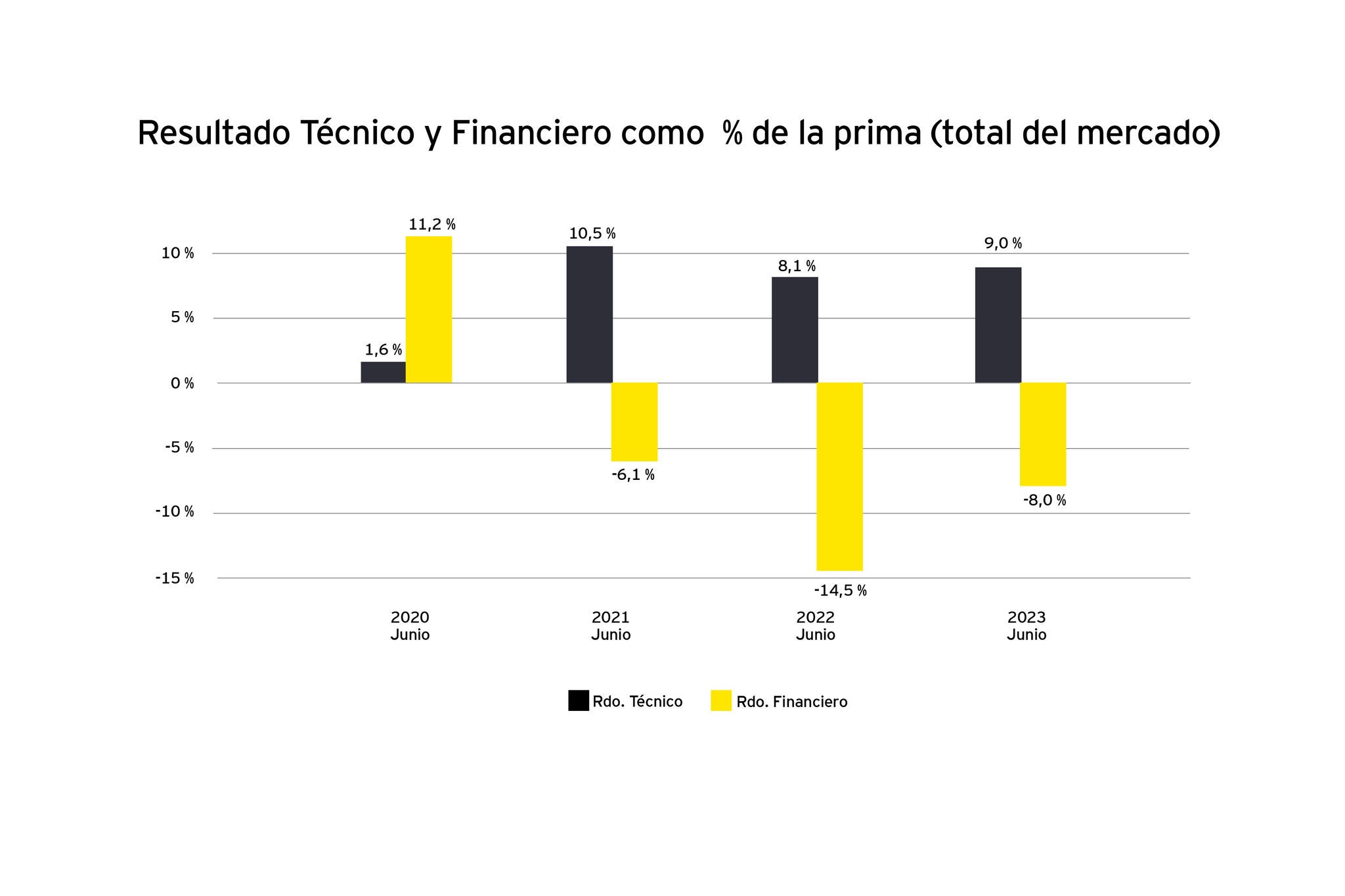

Debido al impacto de la inflación y las fuertes devaluaciones, los resultados de la mayoría de las aseguradoras radicadas en Argentina para el cierre del 2023 son negativos.

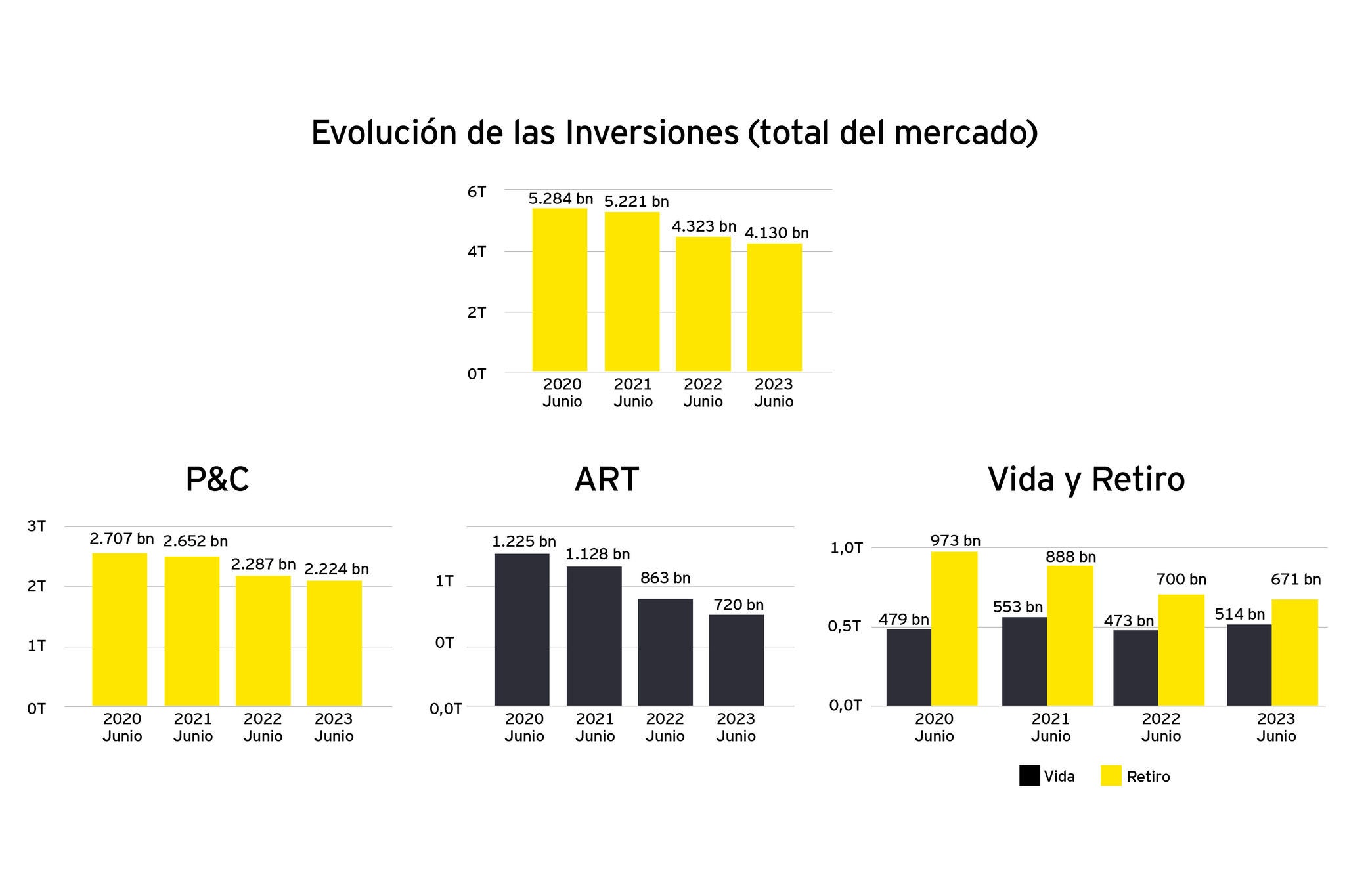

La inflación atenta contra las inversiones de las compañías ya que no tienen dónde invertir los excedentes de fondos en porfolios rentables (en términos reales). La coyuntura afecta a los giros al exterior, e impacta en el pago de los reaseguros y en aquellos casos en los que se debe cubrir riesgos con materiales importados, por ejemplo, en Automotriz, calificando el daño como total.

A su vez, tienen un gran desafío para gestionar le incremento de los costos de los siniestros (y de los ajustes frecuentes a los asegurados sin perder o afectar al cliente). Esto sin ignorar que en los últimos años los resultados técnicos en Argentina en general no son positivos, gran parte de ellos asociados a los altos niveles de fraude y judicialidad.

Estas circunstancias exigen a las entidades a una mayor eficiencia operativa y comercial, mediante una revisión de costos e impuestos, un diseño estratégico de precios y cartera para lograr el equilibrio técnico, diversificar cada vez más los canales de distribución para llegar a más gente y ajustar dotaciones a la realidad del negocio e inversión en ciberseguridad para prevenir ataques, principalmente.

Sin embargo, en épocas de crisis la mirada no debiera estar puesta solo en los números: el foco en el cliente es esencial para garantizar la sostenibilidad del negocio, a través de la venta cruzada, la calidad de cartera y la personalización de la experiencia para establecer una relación más cercana con el asegurado, un rol que tradicionalmente ha desempeñado el bróker/productor de seguros y que se debe potenciar vía estos socios tradicionales, nuevos socios digitales, entidades financieras y los propios canales directos.

En cuanto a la calidad de la cartera, la mejora del cost to serve puede ser una estrategia para considerar, para así, como lo hace la banca, que no atiende a todos por igual, atenuar expectativas. En la actualidad, el cliente muchas veces rota, sobre todo, por el precio, por la calidad servicio o por el scoring o historia en una entidad.

El desafío estará en buscar clientes rentables sin descuidar tres dimensiones fundamentales: achicar la brecha de protección, asegurar los datos para mejorar el entendimiento del cliente su comportamiento y diseñar una estrategia de precio acorde, y repensar el rol del productor para generar mayor valor aprovechando su cercanía al cliente. En este sentido es oportuno preguntarse ¿qué ocurrirá con las nuevas generaciones que prefieren otros canales para evaluar y adquirir productos o servicios (sobre todo el digital) y otros valores y atributos, como la sostenibilidad? De hecho, en una encuesta realizada por EY Argentina en 2023 a la generación Z (centennials), la mayoría dijo que lo que más valora al elegir una compañía financiera es su compromiso con el medio ambiente, la sociedad y su fuerza laboral.

La digitalización ha permitido la entrada de nuevos actores en el mercado, como las InsurTech y las compañías no financieras, que atraen a los clientes con soluciones digitales intuitivas y personalizables, mediante componentes opcionales que son fáciles de ajustar a medida que cambian las necesidades del cliente.

En este desafío emergente de finanzas embebidas, en el cual empresas ajenas al sector financiero tradicional como las FinTech o BigTech buscan ganar cuota de mercado al ofrecer nuevos servicios financieros, será necesario prever el impacto de estos nuevos jugadores que se suelen dirigir a segmentos generalmente desatendidos, como sectores vulnerables, PyMEs y jóvenes para luego continuar escalando a otros segmentos.

Asimismo, según cifras de EY, el 63 % de los consumidores optaría por un seguro integrado si estuviera disponible en el punto de venta. Los ecosistemas impulsan la competencia de actores no tradicionales y obligan a las aseguradoras a actuar, siendo los seguros de P&C y automotor los más expuestos. Esta tendencia indica la necesidad de sumar una forma de operar en el sector y apunta hacia la conveniencia de formar alianzas estratégicas con otras empresas para proporcionar servicios complementarios o llegar al cliente en el momento justo.

Desde grandes brokers hasta plataformas de la nube y farmacéuticas, casi todas las empresas de la lista Fortune 500 operan su propia aseguradora relacionada (captive insurer). Estas representan alrededor del 25 % del mercado de seguros comerciales a nivel global. Los ecosistemas proporcionan un acceso cómodo y único a un conjunto más amplio de productos complementarios, pero la confianza y la relación con el cliente es primordial, ya que los orquestadores captan gran parte de los beneficios.

Pero no todo es competencia. El mercado también se dirige hacia la integración: cada vez surgen más alianzas entre compañías para servicios considerados deficientes y costosos, elevando así la calidad y la fidelidad del cliente a pesar de que participan diferentes marcas. Uno de estos casos es el de las grúas, uno de los servicios que genera mayor insatisfacción entre los clientes y al mismo tiempo que impacta negativamente en la rentabilidad de las compañías.

En el camino de la evolución de la industria, el papel del regulador es central. Tanto su intervención excesiva como su contrario impactan negativamente en el mercado en tanto que impiden la innovación, al frenarla o simplemente no provocarla. El equilibrio debería apuntar a simplificar y cerrar la brecha de protección y benchmark globales de participación de la industria, mediante el desarrollo de productos para población vulnerable, como los microseguros anteriormente mencionados, reglas que permitan una adecuada rentabilidad del negocio y una competencia sana que incentive a nuevas inversiones que permitan dar un salto de calidad en la industria.

Qué se espera de las aseguradoras

Las compañías de seguros deben considerar las expectativas de los reguladores, inversores y la sociedad. Se espera que estas empresas contribuyan a resolver problemas globales urgentes y aborden las brechas de protección y ahorro, a través de soluciones más flexibles para gestionar la incertidumbre.

En este escenario, resulta crucial que las aseguradoras diseñen productos más accesibles y comprensibles, apoyen a personas en trabajos temporales y no tradicionales, como freelancers; faciliten la transición hacia una economía más sostenible y mejoren la protección frente a amenazas climáticas y otros riesgos. Como subraya el Global Insurance Outlook 2024 de EY, la combinación de técnicas de inteligencia artificial y ciencia de datos puede jugar un papel vital en esta misión.

Para acercarse a estas expectativas, resulta relevante:

- Investigar nuevas formas de ayudar a los consumidores con problemas financieros: opciones de pago flexibles, primas niveladas o graduadas

- Evaluar cuidadosa pero rápidamente opciones para integrase a ecosistemas: operar de forma independiente para aprovechar el valor de la marca o asociarse con otros, identificando posibles socios relacionados con industrias y los servicios específicos de consultoría y asesoramiento que beneficiarían a sus negocios

- Explorar un diseño de producto más flexible, con funciones modulares y complementarias que permiten a los clientes agregar o eliminar componentes a medida que evolucionan sus necesidades

- Involucrar a los reguladores para promover una mayor conciencia del riesgo y resultados específicos (por ejemplo, la preparación para la jubilación).

- Trabajar la imagen del socio proactivo en lugar de simplemente del pagador cuando se producen daños.

- Dirigirse a segmentos de clientes desatendidos abiertos a nuevas ofertas (por ejemplo, servicios de prevención de riesgos climáticos para pequeñas empresas).

- Diseñar productos híbridos que equilibren los objetivos únicos de los clientes (por ejemplo, protección financiera y generación de ingresos a largo plazo, pólizas de vida con características de bienestar).

En definitiva, la industria de seguros en Argentina se encuentra ante una metamorfosis significativa. Las expectativas actuales demandan que las aseguradoras se conviertan en consultoras y facilitadoras, aprovechando la tecnología para ofrecer productos y servicios que se adapten mejor a las necesidades de la sociedad y contribuyan directamente al bienestar colectivo. En esta misión, el rol del regulador es clave para movilizar la industria y evolucionarla, generando un atractivo de inversión que se traduzca en una mejora en los servicios y en la disminución de la brecha de protección. ¿Qué papel adoptará el nuevo regulador tras el cambio de gobierno? ¿Dará lugar a nuevos negocios vinculados con salud y pensión? Habrá que seguir de cerca esta transición y descubrir si se tratará de un año bisagra en la reinvención de las aseguradoras en Argentina.