EY se refiere a la organización global, y puede referirse a una o más, de las firmas miembro de Ernst & Young Global Limited, cada una de las cuales es una entidad legal independiente. Ernst & Young Global Limited, una compañía británica limitada por garantía, no brinda servicios a los clientes.

Las entrevistas fueron realizadas con anterioridad a la irrupción de COVID-19. En función de las tendencias emergentes de esta situación, consideramos que las conclusiones del presente estudio resultan plenamente vigentes para los desafíos que plantea el mundo post COVID-19.

Para las empresas, el Corporate Venturing (CV) se presenta como una fuente cada vez más relevante de la innovación necesaria para enfrentar la profundidad y velocidad de las transformaciones indispensables para sobrevivir y crecer. Desde el punto de vista de los emprendedores, el acceso al capital y a clientes relevantes con los que puedan despegar y consolidar sus operaciones serán más difíciles de conseguir y el CV puede resultar una alternativa ventajosa.

Capítulo 1

Introducción al Corporate Venturing

Innovar desde la alianza menos pensada.

La innovación en los negocios ya no es sólo una tendencia. En el mundo de hoy, se instaló como una necesidad estratégica para cualquier empresa que pretenda mantener sus ventajas competitivas a largo plazo.

Consecuencia directa del desarrollo tecnológico y su constante evolución y masificación - sumando además la caída de su costo - la innovación permite nuevas soluciones a problemas antiguos. Pero no se la puede entender solamente como una oportunidad: es también un desafío, ya que obliga a las empresas a estar atentas a las tecnologías disruptivas, es decir, aquellas que aparentemente no atienden las necesidades actuales de sus clientes pero que tienen el potencial de hacerlo en el futuro.

Por eso, la inversión continua en la búsqueda de innovaciones, asumiendo una posición emprendedora y de protagonismo en el desarrollo de sus mercados, es ahora una condición misma para la supervivencia de cualquier negocio.

En este marco, Corporate Venturing puede definirse como cualquier esfuerzo por parte de una empresa para crear nuevas iniciativas emprendedoras (entrepreneurial ventures). Para esto, la empresa puede seguir dos caminos que no son excluyentes:

Ante este panorama, EY Argentina, Endeavor y ARCAP han desarrollado este estudio, que incluye diversas entrevistas con distintos actores del ecosistema local. El objetivo: entender cuáles han sido las mejores prácticas para encarar el CV y conocer sus principales desafíos y dificultades. En otras palabras, comprender con mayor profundidad qué es lo que está sucediendo y cómo se está desarrollando en el país esta práctica cada vez más importante para el desarrollo de la innovación.

Capítulo 2

El desafío del Corporate Venturing Externo

Apertura versus control, el gran dilema.

Presionadas por sus clientes y frente al continuo desafío de atraer y retener talentos, las grandes empresas se asemejan más de lo que uno creería a los emprendedores innovadores. Y se enfrentan a un dilema clave: mantener mayor control del proceso conduciendo la innovación internamente o aumentar su flexibilidad (a costa de un menor control) realizando la innovación de forma más abierta. Este dilema está en la base del CVE. Hoy, la innovación abierta es cada vez más frecuente, a medida que las empresas entienden que no significa un reconocimiento de falta de capacidad sino que implica aumentar la agilidad y el número de opciones en un mundo donde trazar planes lineales a largo plazo es cada día más difícil.

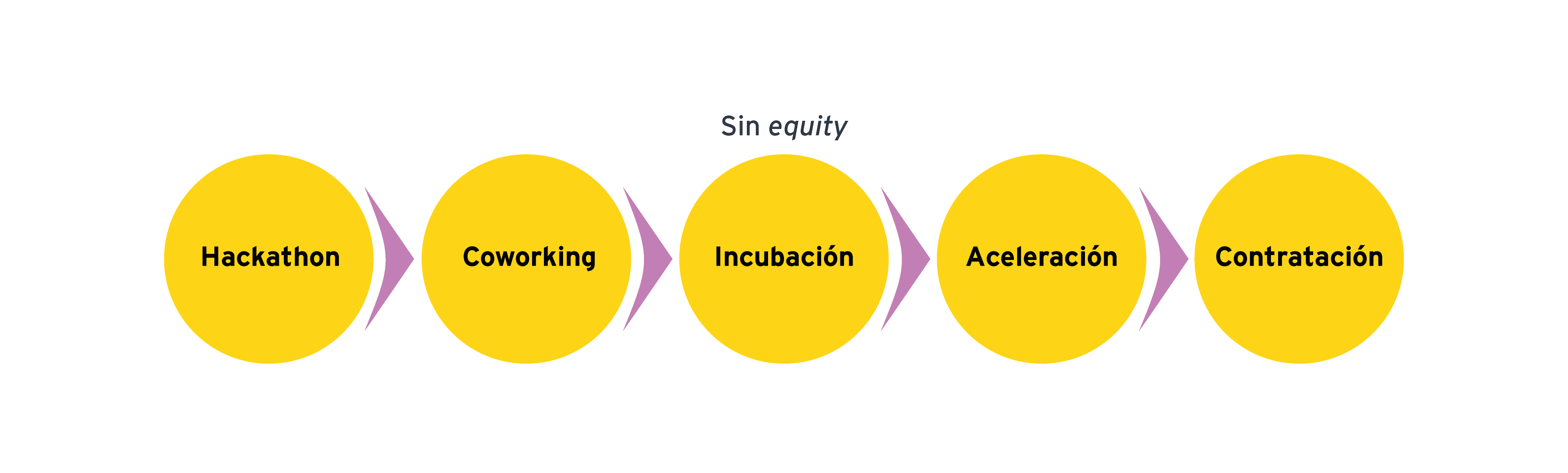

El CVE puede hacerse de varias maneras y una misma empresa puede optar simultáneamente por más de una forma de compromiso. Estos son los tipos básicos y más habituales de compromiso empresa-emprendedor:

¿De qué depende el nivel de compromiso de las partes? Para la empresa, dependerá de sus objetivos y de su madurez para hacer frente a los retos inherentes a la relación con el emprendedor - cuya organización se caracteriza, generalmente, por un tamaño sustancialmente menor, una cultura diferente y niveles distintos de estructuración y formalización de procesos.

Por su parte, el emprendedor enfrenta su propia disyuntiva: debe ser consciente y sentirse cómodo con el nivel de control ejercido por la empresa sobre su negocio, en contraposición a las oportunidades de expansión traídas por la relación.

Así las cosas, la estabilidad de la relación dependerá de la concordancia y armonía de expectativas entre empresa y emprendedor.

¿Y cómo asumen este compromiso? El proceso consta de cuatro etapas más o menos definidas, con desafíos y obstáculos propios:

- Objetivos y motivaciones para el CVE

- Generación de oportunidades y selección de la empresa

- Ejecución y formalización

- Integración

Capítulo 3

La experiencia de las empresas

Un "win-win" garantizado.

El Origen

Por parte de las empresas, las iniciativas de CVE surgen como respuesta a varios escenarios.

Para empezar, son vistas como una forma de búsqueda de innovación fuera de la empresa para capturar ideas externas que puedan contribuir con su desarrollo. Además, suele haber una búsqueda de transformación para potenciar su funcionamiento interno, mejorar sus procesos y hasta lograr una potencial reducción de costos.

Aún más importante, existe la necesidad de mirar con otra lente a sus clientes y el mercado en donde actúan, para superar su propio sesgo corporativo.

Las iniciativas de CVE también apuntan a entender las tendencias del mercado desde una perspectiva de “demanda” y no desde la “oferta” (como suelen hacer las empresas), logrando así blindar los clientes existentes y ampliar la llegada a potenciales targets.

Actualmente, el acercamiento a los emprendedores por parte de las empresas se da principalmente por la participación en eventos, concursos y hackathons, redes sociales, como también secciones específicas en sus sitios de contacto y networking dentro del ecosistema y relaciones con otros participantes y fondos de CV.

Incluso, estas iniciativas les permiten a las empresas acercarse a distintos talentos que no necesariamente están interesados en formar parte de ellas en una relación de dependencia.

Por último, muchas de estas iniciativas surgen como respuesta a una tendencia global hacia el “Venturing” como una forma de innovación y desarrollo, impulsada por los directorios de las empresas y también por su propia historia, ya que es común que en sus orígenes hayan sido start-up y que deseen seguir contribuyendo con el desarrollo del ecosistema emprendedor.

CVE a medida

No existe un formato estándar ni excluyente de CVE, sino que cada empresa se toma la libertad de crear u optar por el que mejor se adapte a sus necesidades y estructura. Los más comunes son:

- Creación de un departamento o área dentro de la misma estructura interna. Por ejemplo, dentro de la Gerencia de Nuevos Negocios, dedicado de lleno a esta actividad, pero dependiente de los distintos niveles jerárquicos ya establecidos y cuyos resultados reportan dentro de la misma empresa.

- Formación de una entidad separada. Con su propia estructura y objetivos, con un alto grado de independencia, reportando directamente a los accionistas o a la empresa a nivel global.

Además, estas estructuras pueden contar con un fondo propio dedicado exclusivamente a la actividad de CVE, generalmente cerrado y denominado CVC (Corporate Venture Capital), o tener un presupuesto específico asignado. En este caso, los formatos más comunes son:

- Creación de un vehículo de inversión cerrado, generalmente un fideicomiso, administrado por un tercero, que hace las veces de estructura de CVE para las empresas.

- Creación de un vehículo de inversión abierto, administrado por las estructuras de CVE de las empresas.

- Creación de un programa de incubación o aceleración formado por la estructura de CVE o también tercerizado en proveedores de este servicio.

Start-up y algo más

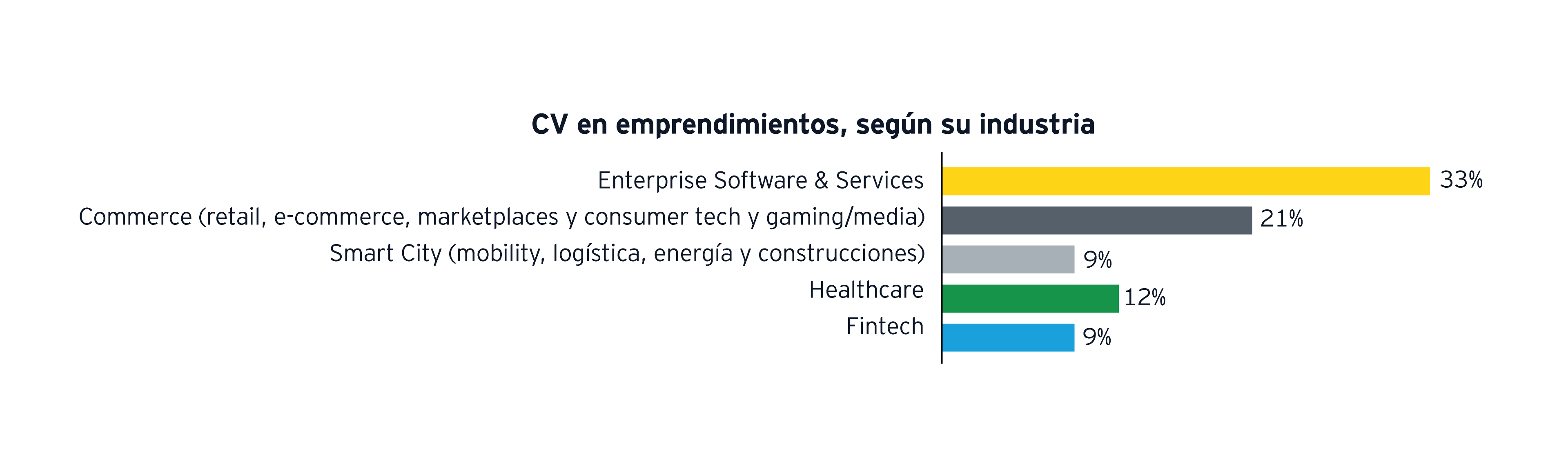

Un común denominador dentro de las empresas entrevistadas para este informe es la búsqueda de emprendimientos del tipo “Seed” o “Early Stage”. Ellas buscan que la start-up cuente con un producto o servicio inserto en el mercado, con al menos unas primeras métricas y un mínimo de tracción que permita mostrar una validación externa, potencialmente escalable.

En muchos casos, las empresas también buscan que las start-up tengan relación directa con el core de su negocio. Es decir, al objetivo de retorno financiero, habitual a todo Gestor de VC, se suma el retorno estratégico. La relación con los emprendedores comienza antes de la inversión, poniendo a prueba su propuesta de valor dentro de la empresa como forma de validarla con anticipación a la potencial transacción.

Dado que, por ahora, el desarrollo del CVE local se encuentra en etapa embrionaria, es entendible que las empresas se enfoquen en start-up relacionadas con su core-business. Sería esperable, así como sucedió en otros países y regiones, que al crecer las oportunidades (y, sobre todo, la experiencia del CVE), se pueda derramar en negocios adyacentes o completamente disruptivos.

El ABC de la inversión

Las inversiones realizadas por los CVC son mas habituales en Seed o Pre series A. En Argentina el promedio de inversión de los CVC relevados es de aproximadamente USD 200.000. Generalmente en Series A o B, tienen un rango muy amplio que oscila de USD 50.000 a USD 1.000.000. Este mecanismo es una importante fuente de capital para los emprendedores dadas las condiciones macroeconómicas actuales del país (limitado acceso al crédito, baja actividad del mercado de capitales, etc.).

Las inversiones se realizan generalmente mediante Notas Convertibles en dólares o directamente mediante la adquisición de “equity”.

¿Cuánto sería el porcentaje de equity pretendido habitualmente por estos CVC? En base a nuestro análisis, rondaría entre un 4 % y un 10 % del equity total del emprendimiento, lo cual remarca que los CVC no suelen buscar el control en la start-up. También implica una relación entre el equity dispuesto a entregarse por parte de los emprendedores, los montos y tickets involucrados y las valuaciones implícitas.

En cuanto a la cantidad de operaciones realizadas por cada uno de los CVC desde su creación, los casos relevados oscilan entre dos transacciones para algunas empresas y alrededor de unas 30 para aquellos CVC con mayor historia en el ecosistema.

El desafío inicial de toda empresa es el proceso de aprobación de la inversión, ya que se trata de una lógica y una dinámica muy distintas a otro tipo de inversiones.

El análisis del riesgo es un factor preponderante a la hora de realizar este tipo de inversiones. Por lo general, las empresas crean un Comité de Inversiones integrado por miembros “C-level” y los responsables de los procesos que puedan llegar a ser afectados de alguna manera por la actividad de la start-up bajo análisis. En otras palabras, estas decisiones requieren un grado de jerarquía de suma relevancia.

¿Cómo se protege, mediante mecanismos legales, el derecho de propiedad de la inversión realizada? Se presentan varias situaciones y estrategias para abordar este riesgo, desde procesos estándares internos hasta un Due Dilligence Legal. Sumado a ésto, en varias ocasiones, las empresas guían al emprendedor en las distintas formas que tienen para proteger de manera legal sus negocios antes de efectivizar su inversión.

Al encontrarse con el momento cúlmine (el de la transacción), pueden surgir inconvenientes de distintos tipos, por caso: el timing de la inversión, la limitada experiencia de algunos profesionales asesorando a los emprendedores en este tipo de procesos, la burocracia en torno a la aprobación de las inversiones por parte de las empresas, entre otros. Habitualmente las empresas contratan asesores legales externos, especialistas en la materia, que conjuntamente con el departamento legal interno trabajan en agilizar los plazos de la transacción

Inversión concretada: ¿y ahora qué?

Ya con la inversión realizada, los métodos de control y supervisión son indispensables. Los CVC habitualmente fijan métricas y realizan un seguimiento trimestral, mensual o incluso más frecuente. Los indicadores para medir los resultados de la iniciativa dependen de los objetivos fijados, pero suelen pasar por: la contribución a la propuesta de valor de la empresa y sus ventas, la mejora en los procesos internos y externos y la ayuda para contagiar una “cultura ágil” al resto de la organización. En los casos de la utilización de fondos como estructura, se mide la rentabilidad de la inversión basándose en un múltiplo del ROI (Return on Investments) y en otros indicadores financieros (por ejemplo, el crecimiento de la facturación del emprendimiento).

En el plano operativo también se suele procurar la concreción de una serie de objetivos fijados junto con los Emprendedores. Los mismos funcionan como un mecanismo de doble funcionalidad, proporcionando un control del emprendimiento y a su vez mitigando el riesgo que pueda tener la inversión.

En varias ocasiones, se designa un director de la empresa como miembro en el Consejo de Administración de la start-up o se crea un programa de mentoría. La combinación de éstas genera habitualmente una participación efectiva en la gestión de la inversión.

EXIT

En cuanto a los CVC estructurados como fondos, habitualmente es necesario la fijación de un horizonte de inversión y un período de salida (“exit”) tentativa de las inversiones. Según los entrevistados, habitualmente la salida no supera los 10 años. Sea cual sea el horizonte elegido, en algunos casos este no es inamovible, sino que puede ser revisado durante el proceso y ejecutado en el momento que sea más conveniente. La flexibilidad en la duración del fondo es una de las ventajas distintivas con los tradicionales fondos de VC, cuyo horizonte temporal de vida es más estricto.

Balance positivo

Gracias a la exitosa experiencia de las empresas, la totalidad de los CVC encuestados recomienda estas iniciativas por la innovación que pueden aportar al “core” su negocio.

Capítulo 4

La voz de los emprendedores

Mucho más que innovación.

Para completar el estudio con la visión del “otro lado de la mesa”, se realizaron encuestas online a 78 emprendedores. El 42 % señaló que participó en algún CVE en los últimos años. Los resultados y porcentajes en esta sección hacen referencia a esos emprendedores con experiencia concreta.

Las iniciativas de CVE en las que participaron van desde concursos, hackathons, programas de incubación, aceleración y “company building” hasta inversiones de capital de manera individual o en más de un tipo.

Concurso/hackathon

El 40 % de los que participaron en un concurso o hackathon mantuvieron después una relación con la corporación; es decir, no parecería ser este el formato que brinda mayor seguridad a la hora de afianzar una relación con la contraparte. Además, la mitad de los casos involucró un premio económico, y este podría ser otro factor por el cual no se haya concretado una relación con posterioridad.

Aceleración/incubación

El 71 % de los emprendedores reconoció haber participado en un proceso de aceleración/incubación, en los que las mentorías fueron una de las herramientas más utilizadas y más de un 85 % tuvo un feedback positivo del proceso (de muy bueno a excelente).

Inversión

El 39 % de los emprendimientos recibieron algún tipo de inversión durante su desarrollo. Lo que demuestra que si bien incipiente, aún hay un espacio significativo de mejora en el relacionamiento con el ecosistema o algo similar.

Hay que considerar el momento en el cual generalmente el emprendimiento recibe la inversión. Según los casos analizados, esta inversión no debería demorarse por un período mayor a 5 años desde el nacimiento del emprendimiento (siendo la etapa más común en el período que va entre el nacimiento del emprendimiento y el primer año). Es entonces cuando los emprendimientos tienen mayor necesidad de capital.

En casi el 65 % de los casos se instrumentaron contratos para formalizar la relación comercial, algo recomendable cuando se trata de relacionar ámbitos diferentes. No obstante, existiría un espacio de mejora en la interacción entre las partes, que se puede alcanzar con mayor educación e información acerca de las necesidades y capacidades de ambas.

Somos socios

Las iniciativas anteriores son un potenciador para la creación de una relación comercial. De hecho, más del 64 % de los emprendedores entrevistados lograron establecer algún tipo de relación comercial con las empresas y, de ellos, el 85 % la consideró de muy buena a excelente. Inclusive existió algún tipo de integración con los procesos de la empresa. Este dato es relevante ya que muestra un gran logro del proceso de CVE: la empresa permitió a un tercero acceder a sus procesos y el tercero logró mostrar su capacidad de creación de valor al ofrecer una solución a un problema de la empresa.

En el 50 % de los casos, la empresa realizó follow-on investments (inversión adicional a la inversión inicial), lo cual representa un buen refuerzo a la estructura de financiamiento planteada en el nacimiento del emprendimiento.

En la mayoría de los casos, estas empresas adoptaron funciones de mentores o forman parte de un Consejo de Administración. Este compromiso por parte de las empresas es muy valorado por la mayoría de los emprendedores, y además se manifestaron satisfechos con su acompañamiento en la visión del emprendimiento.

El proceso de CVE tuvo un desarrollo promedio de entre 3 y 6 meses, en línea con lo que habitualmente demandan los casos de aceleración e inclusive incubación. Pero también se observaron plazos más extensos, aunque pueden adjudicarse a la existencia de una compensación (trade-off) entre el canal de comercialización (go-to-market) para crecimiento propio del emprendedor con respecto a la mitigación de riesgos propuesta desde un ambiente corporativo.

Feedback to grow

Un gran punto de mejora es el aumento del vínculo entre la empresa y el emprendimiento. El aporte de la empresa debería estar más orientado a facilitar a la start-up el acceso a clientes que validen el producto, como también a facilitar la vinculación con la empresa. Otra posibilidad de mejora aparece en la velocidad en los procesos y la concreción de las acciones para llevar a cabo lo planificado. Esto depende de la claridad que tenga la empresa a la hora de definir objetivos y su capacidad para elaborar un plan de acción más concreto, alcanzable y medible fácilmente. Comenta un manager de I&D: “Tomar más acción, dejar de teorizar y realizar acciones concretas. Es un punto de mejora clave para un Corporate Venture Capital exitoso”.

Las principales motivaciones de los emprendedores para aceptar un CVE varían desde conseguir mentoreo y potenciar su capacidad de crecimiento hasta buscar sinergias y aumentar la exposición y llegar a nuevos clientes. También mencionaron la necesidad de capital como un factor crítico y la aceleración y velocidad que pueden dar las empresas a la hora de ejecutar un plan de negocio. A su vez, destacaron el respaldo que brinda el hecho de una asociación con una empresa que ya tiene su prestigio y reconocimiento en el mercado. Más del 85% de los emprendedores que trabajaron con estas empresas afirman haber mantenido una relación comercial o integrado su propuesta de valor con los procesos de la empresa.

Nunca aceptaría una propuesta de CVE si la corporación no comparte los valores de mi empresa. Por ejemplo, yo pienso mi start-up como una empresa de triple impacto y en todas nuestras iniciativas analizamos cómo podemos generar no sólo impacto económico en la vida de las personas, sino también social y ambiental. Me gusta trabajar con empresas que comparten esta visión.

Un CVE con futuro

La gran mayoría de los emprendedores (más del 75 %) con experiencia en CVE expresó que recomendaría este tipo de procesos a otros emprendedores. Esto no hace más que demostrar lo beneficioso que resultan estas iniciativas para ellos, y el potencial de crecimiento que cuenta el ecosistema para seguir desarrollándose en el futuro. Sin dudas, el CVE demostró con creces que es fundamental para el desarrollo y apoyo del emprendedurismo en el ecosistema.

Capítulo 5

Panel de buenas prácticas

Hacia un Corporate Venturing exitoso.

Existen diferentes razones para que empresas y emprendedores busquen asociarse, así como diversas estrategias para concretar esa asociación. Sin embargo, nuestro estudio indica que las motivaciones y el formato de la relación no serían los factores de éxito.

¿Cuál es entonces la clave del éxito? Los atributos de la asociación en sí. Por eso, preguntamos a ambas partes cuáles serían, en su visión, los puntos críticos de mejora. Sus respuestas señalaron la necesidad de desarrollar algunas habilidades y procesos específicos, por ejemplo: seleccionar asociaciones compatibles, involucramiento y participación de altos ejecutivos de la empresa e incrementar el compromiso del emprendedor, y lograr un proceso más ágil y menos burocrático, entre otros.

Recomendaciones para el emprendedor

Definir metas y ambiciones

- Contactar y escuchar a otros emprendedores que hayan participado en programas de aceleración o que hayan recibido inversiones. Es crucial crear una visión propia de cómo funciona el CVE en la práctica.

- Compartir esa visión entre todos los socios y definir en conjunto, de forma clara y alineada, cuál sería el propósito primario de la asociación (mentoría, conquistar clientes ancla, ganar acceso a clientes, captación de recursos, por solo nombrar algunos ejemplos).

- En el caso de la venta de acciones, discutir específicamente las implicancias para los miembros fundadores, gerentes y socios financieros.

Generar oportunidades de CV

- Desarrollar una red de relaciones dentro del ecosistema.

- Mantener el control de la relación y evaluar cuidadosamente la intención de las empresas, para comprometerse más estrechamente solo con aquellos que ven una asociación a largo plazo de manera similar a la suya.

- Invertir tiempo y recursos estratégicamente, valorizando sus activos.

Selección de la empresa socia

- Evaluar las empresas potenciales en relación a los objetivos, aspiraciones y recursos disponibles, siendo más rígido a medida que cede más control.

- Siempre que sea posible, comenzar la asociación en un modelo de menor compromiso y, con el tiempo, evaluar si tiene sentido evolucionar hacia una participación en el capital.

- Entender cuáles serían los objetivos de la empresa, el nivel de compromiso de la alta dirección y su horizonte temporal.

- Evaluar, especialmente en casos de inversión directa, si su solución compite con algún proyecto interno de la empresa, ya que eso podría dificultar el intercambio de información y crear incentivos contrapuestos.

- Contratar soporte jurídico especializado para definir los términos y condiciones de la asociación.

Integración con la empresa

- Procurar garantizar un mecanismo formal de “governance” del CVE y, en caso de inversión directa, incluir a la empresa en el Directorio.

- Identificar un patrocinador o padrino dentro de la empresa que ayude a direccionar los procesos internos, asegurar la interacción con las unidades de negocio y aportar mayor credibilidad a la asociación.

- Comprender que los procesos y la velocidad de toma de decisiones entre las empresas y las start-up son diferentes.

- Incentivar a la empresa a difundir la cultura emprendedora dentro de la organización.

El desafío de trabajar con grandes empresas es lograr que los objetivos estén lo suficientemente alineados; que destinen un equipo para que trabaje específicamente con los start-up. En los casos que ésto no sucede, no se logran buenos resultados.

Recomendaciones para las empresas

Definir metas y ambiciones

- Discutir con franqueza cuáles serían los objetivos reales del CVE (mejora de la imagen corporativa, mayor atractivo en el reclutamiento, innovación tecnológica, expansión de la cartera de productos y servicios, entre otros objetivos posibles).

- Evaluar las alternativas y diseñar un modelo con el formato más adecuado en relación a los objetivos y el grado de madurez en innovación.

- Establecer cuales serían los objetivos financieros (entendiendo el perfil de riesgo y el tiempo de maduración de las inversiones en innovación) y un presupuesto y otros recursos exclusivos para el CVE.

- Discutir cuál sería el modelo de interacción con otros inversores, prestando especial atención a la participación de competidores, fondos de inversión corporativos o tradicionales.

- Definir modelos de inversión (directa, vía subsidiaria, vía fondos exclusivos, como co-inversor) considerando la exposición a pasivos, potencial de diversificación y complejidad de gobernanza.

- Generar procesos internos para llevar adelante iniciativas de CVE.

- Participar activamente en el ecosistema emprendedor para construir relaciones con aceleradoras, incubadoras, fondos de inversión, emprendedores, universidades y/o gobiernos municipales, provinciales o nacional. Usar estas relaciones para apoyar la transformación cultural propia.

- Ser paciente con el resultado pero exigente con el progreso, entendiendo que, al principio, el proyecto es más importante que el retorno financiero.

- Seleccionar cuidadosamente al profesional responsable de liderar los esfuerzos, buscando un equilibrio entre la comprensión del entorno emprendedor y la cultura corporativa.

- Involucrar a las áreas de negociación, legal y de desarrollo corporativo al inicio del proceso.

Seleccionar a los emprendedores

- Adaptar sus prácticas de contratación y adquisición a la realidad de su relación con los emprendedores. Para este fin, colaborar con inversores profesionales, en especial con fondos de VC.

- En inversiones de capital, asegurarse de que los asesores comprendan las condiciones indispensables para la ejecución de las transacciones y cuáles son deseables para dar mayor agilidad al proceso.

- No burocratizar el acuerdo de asociación incluyendo numerosas cláusulas de exclusividad y otros derechos especiales, ya que podría atentar contra futuras rondas de financiamento.

- Investigar en detalle los aspectos relevantes de la propiedad intelectual, incluyendo las implicancias fiscales.

- Desarrollar metodologías específicas para la valoración de empresas en etapa temprana.

- Tener una estrategia comercial que equilibre el deseo de realizar una transacción con la relevancia de la inversión y el atractivo estratégico.

- Establecer un proceso claro y ágil para seleccionar y aprobar start-up, designar qué información se requiere, las personas responsables de la deliberación y la periodicidad de la selección.

Integrarse con el emprendedor

- Establecer mecanismos de dirección que permitan monitorear el desarrollo de la asociación, mientras que a la vez ayudan al emprendedor a navegar por el entorno corporativo.

- Designar un patrocinador o padrino para el proyecto con relevancia y acceso a la organización.

- Aprovechar la relación con el emprendedor para ampliar el alcance de la asociación, sirviendo como agente innovador. Además, la empresa puede favorecer la interacción entre diferentes start-up asociadas, apoyando la exploración de sinergias.

- Comprender que el emprendedor necesita tener un modelo comercial viable y que posee recursos limitados.

- Estructurar el proceso apoyando el crecimiento de las distintas áreas del negocio del emprendedor a medida que su start-up escale.

En mi experiencia, el desafío de las start-up con las grandes empresas es la consistencia, paciencia y resiliencia para poder manejarse con los tiempos de una corporación que es diferente a los emprendedores en cuanto a dinámica de trabajo, a su cultura y a sus tiempos, por su misma naturaleza.

Capítulo 6

Nuestra metodología

El desarrollo del presente estudio implicó las siguientes etapas.

- Recolectamos información de empresas argentinas para tener una visión aproximada de la dimensión del mercado y construir un mapeo preliminar de las empresas, aceleradoras e incubadoras identificadas e involucradas en programas de Corporate Venturing. Acto seguido, conversamos con diez empresas provenientes de distintos sectores de la economía (como telecomunicaciones, tecnología de la información, mercado financiero y consumo masivo). Las entrevistas fueron realizadas con profesionales senior directamente involucrados en el proceso de CVE de las empresas seleccionadas.

- Realizamos una investigación con emprendedores a través de un cuestionario online para entender cómo se produjo su compromiso con las empresas, abordando temas tales como las motivaciones y los tipos de asociación, ventajas y desventajas y visión sobre los resultados del compromiso. A partir de este proceso, se obtuvieron 78 respuestas.

- A efectos de desarrollar el marco teórico-conceptual del presente estudio, hemos utilizado como fuente de referencia el estudio “Corporate Venture - Desafíos y oportunidades en Brasil” de EY-Parthenon, Endeavor e Isper (septiembre de 2018).

Descarga el reporte completo

Resumen

EY, Endeavor y ARCAP llevaron adelante este estudio sobre la industria del Corporate Venturing (CV) en la Argentina con el objetivo de lograr un entendimiento sobre el ecosistema local, sus principales logros y problemáticas, mejores prácticas y próximos desafíos, y así contribuir con su desarrollo. Para ésto, y en busca de tener ambas miradas, se contactó tanto a empresas con algún grado de participación en el CV como a un número significativo de start-ups del ecosistema emprendedor.