EY se refiere a la organización global, y puede referirse a una o más, de las firmas miembro de Ernst & Young Global Limited, cada una de las cuales es una entidad legal independiente. Ernst & Young Global Limited, una compañía británica limitada por garantía, no brinda servicios a los clientes.

Evaluación de la preparación para la OPI

Qué puede hacer EY

Todo nuestro trabajo en OPI y listados secundarios nos muestra que los factores de éxito más críticos son:

- Acercarse a la oferta pública inicial como un proceso de transformación y no sólo como una transacción

- Comportarse y operar como empresa pública al menos un año antes de la salida a bolsa

- Superar a los competidores en medidas clave de rendimiento antes, durante y después de la OPI

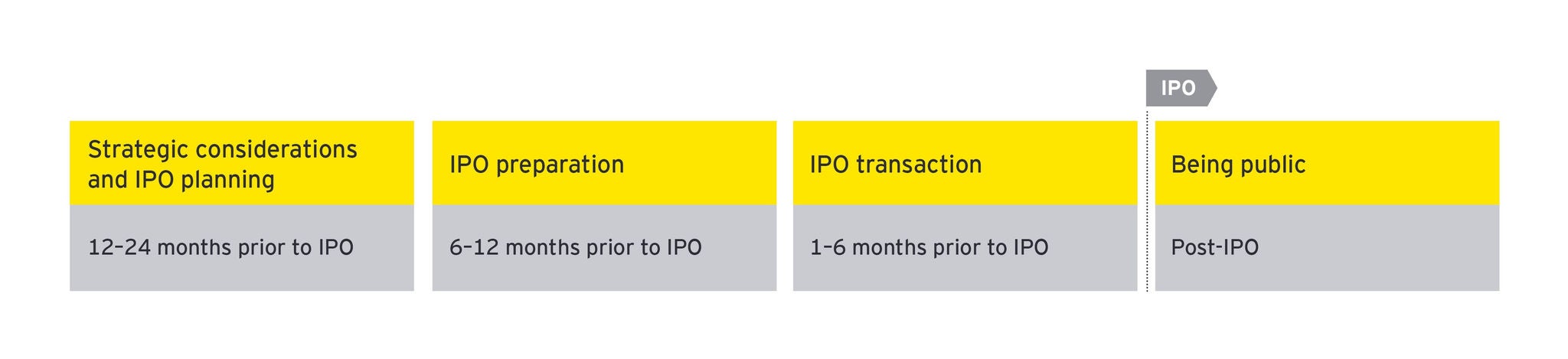

Puede ahorrar tiempo y costos, y reducir las incertidumbres, adoptando un enfoque estructurado de la preparación y vida después de la inclusión en la lista. Esto comienza de 12 a 24 meses antes de salir a bolsa con consideraciones estratégicas y planificación de la oferta pública inicial:

La preparación para la salida a bolsa inevitablemente significará hacer cambios, tales como:

- Cambio en la organización

- Responsabilidades de liderazgo y gestión

- Transparencia

- Estructura de propiedad y control

- Organización financiera líder

- Cumplir las promesas a los inversores

Llevamos a cabo evaluaciones de preparación para la salida a bolsa para ayudarlos a identificar los cambios más críticos que tendrán que hacer.

En primer lugar, consideramos la agenda del capital y la salida a bolsa como una opción estratégica. Comparamos los méritos relativos de un enfoque múltiple, las ventajas y desventajas de una oferta pública inicial, y ayudamos a evaluar cómo será la vida como empresa pública.

Es importante conocer los mercados de las OPI, por lo que les presentamos los datos que los ayudarán a actuar en el mejor momento posible, y proporcionamos un análisis detallado de los mercados que permitirán tomar esa decisión.

Evaluamos los méritos relativos del mercado nacional o de una cotización internacional.

Finalmente, ayudamos a determinar qué es lo que van a priorizar para prepararse para la vida como empresa pública.

Explora nuestros servicios y perspectivas en materia de OPI

Equipo

Publicaciones recientes

Aspectos más destacados del mercado mundial de OPI en 2025 y perspectivas para 2026

El informe informes de EY de tendencias de la Oferta Pública Inicial (OPI) recoge noticias y análisis sobre el mercado mundial de salidas a bolsa para 2025 y las perspectivas para 2026. Más información.

Cómo celebramos a los emprendedores más visionarios del mundo

EY World Entrepreneur Of The Year™ es la competencia global por excelencia para emprendedores. Más información.