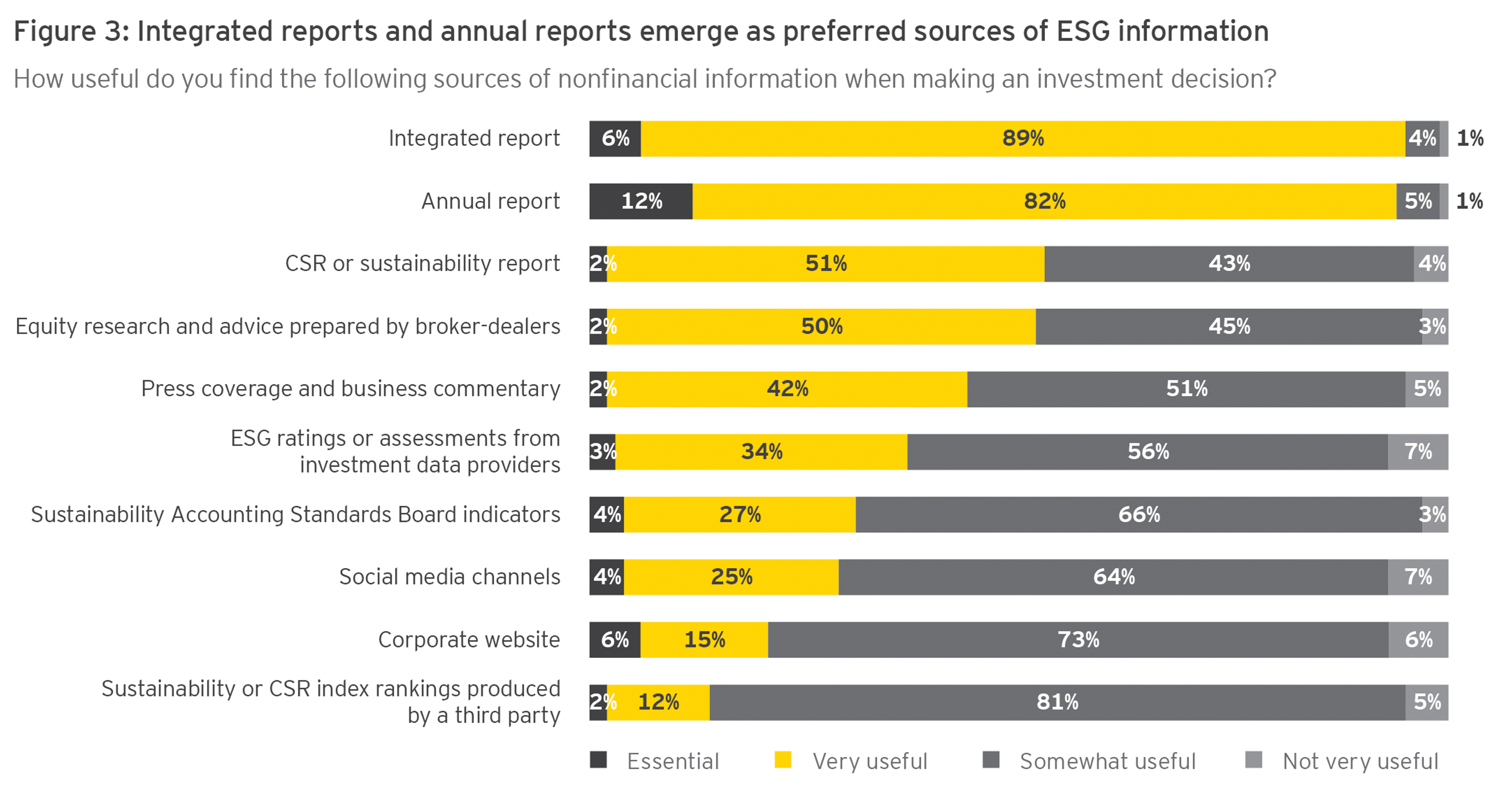

Capítulo 1

Os investidores confiam cada vez mais nos factores ESG e na informação não-financeira

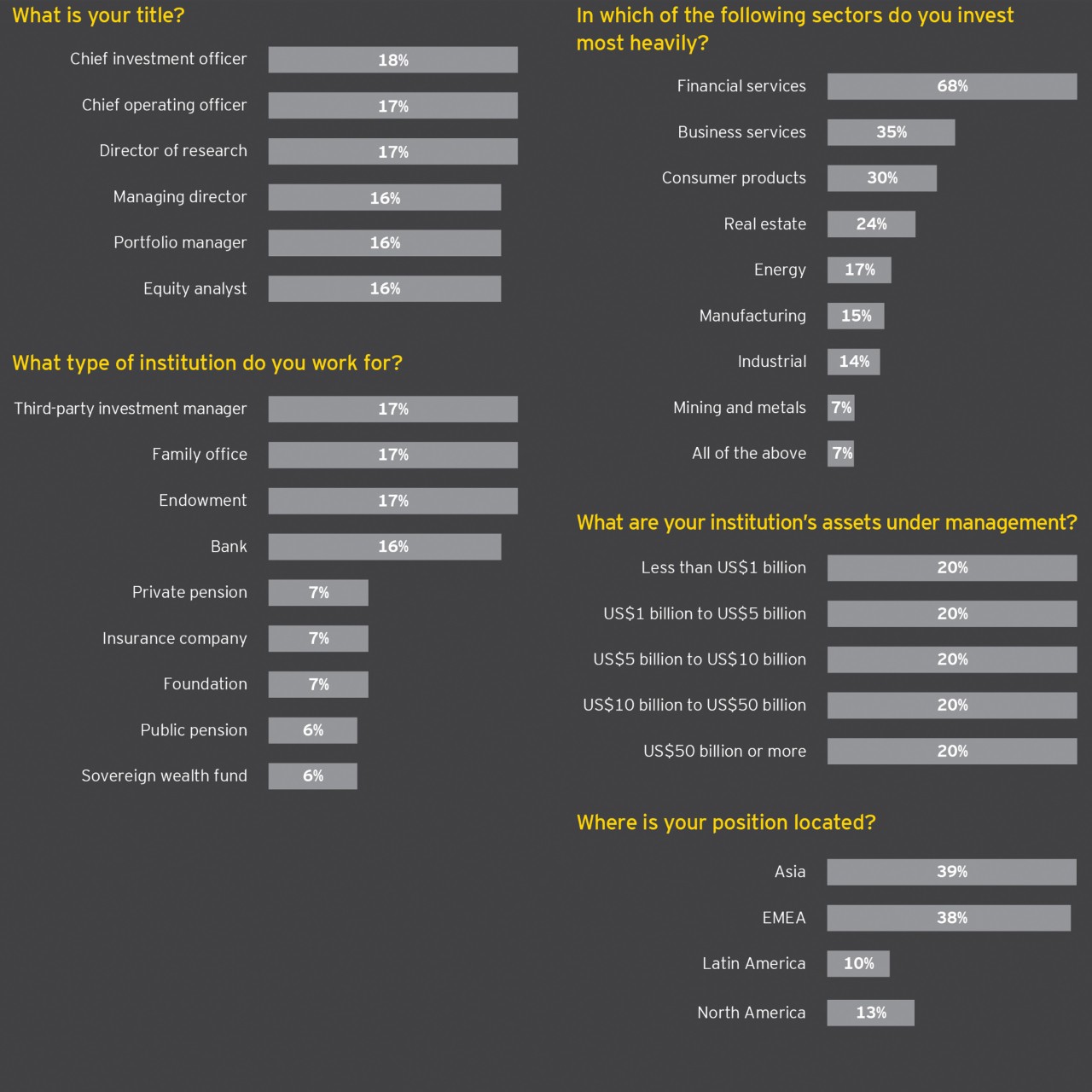

Quase todos os inquiridos admitem fazer uma avaliação dos factores ESG divulgados pelas empresas e garantem que essa informação tem desempenhado um papel fundamental nas suas decisões.

Uma confiança crescente nos indicadores ESG

Após vários anos de evidência crescente do impacto do comércio nas alterações climáticas, escândalos ligados a más práticas de governance e uma nova forma de enquadrar o impacto social das empresas, os investidores institucionais estão cada vez mais inclinados a usar informações do desempenho ESG como uma componente fundamental na tomada de decisão de investimento. A grande maioria dos inquiridos (97%) admite que realiza uma avaliação informal (65%) ou uma avaliação estruturada e metódica (32%) da informação não-financeira das suas empresas-alvo.

Os investidores estão a avaliar a divulgação de informação não-financeira por parte das empresas

97%dos investidores que responderam a esta pesquisa dizem fazer uma avaliação informal ou estruturada.

Tal representa um aumento de cerca de 20 pontos percentuais face aos dados apurados na edição de 2017 do EY Climate Change and Sustainability Services investor survey, onde 78% dos inquiridos disse ter realizado uma avaliação informal ou estruturada. Em 2018, apenas 3% dos inquiridos reconhece consultar pouco ou nada reporte de informação não-financeira disponibilizada pelas empresas, em comparação com 22% em 2017 e 48% em 2015.

Aplicação versátil dos indicadores ESG

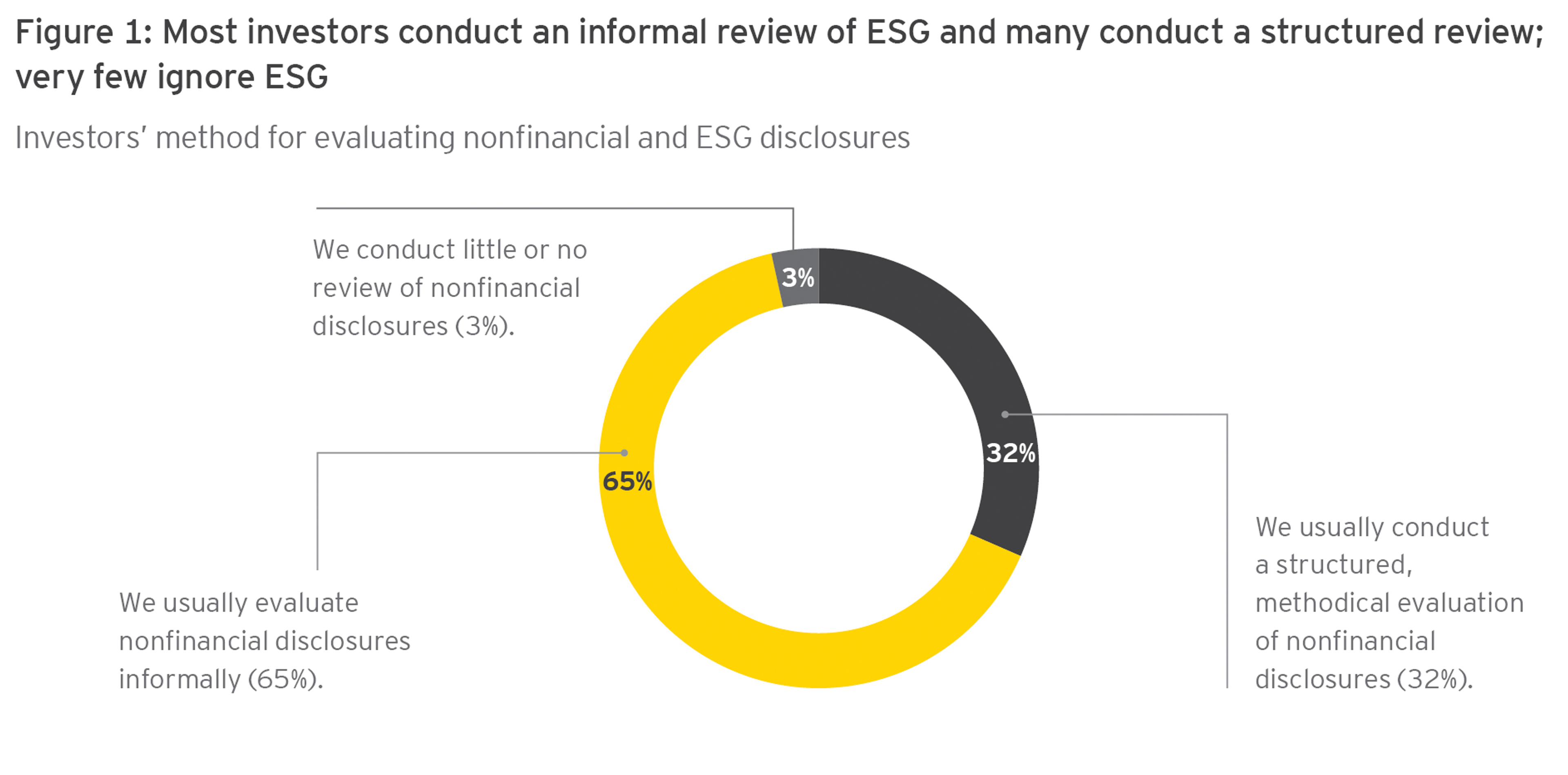

A informação ESG desempenha um papel cada vez mais importante no processo de tomada de decisão de investimento, e os inquiridos acreditam que os factores ESG podem ajudar a mitigar os riscos de perdas. Quase todos os inquiridos (96%) dizem que tais informações têm ocasionalmente (62%) ou frequentemente (34%) desempenhado um papel fundamental na sua tomada de decisão.

Mais uma vez, o acesso a informação ESG aumentou substancialmente, face aos resultados do estudo de 2017, onde 68% dos investidores indicou usar informação ESG frequente ou ocasionalmente.

Para os investidores inquiridos, a solicitação de informação não-financeira ocasional ou frequente aquando do ajustamento da avaliação de risco (70%), da análise às dinâmicas e regulação do sector (63%) e da revisão de resultados da decisão de investimento (61%).

Os investidores consideram que os indicadores ESG podem fornecer proteção contra riscos – 89% refere que a informação ESG é um pouco mais valiosa (80%) ou muito mais valiosa (9%) para decisões de investimento em contexto de recessão.

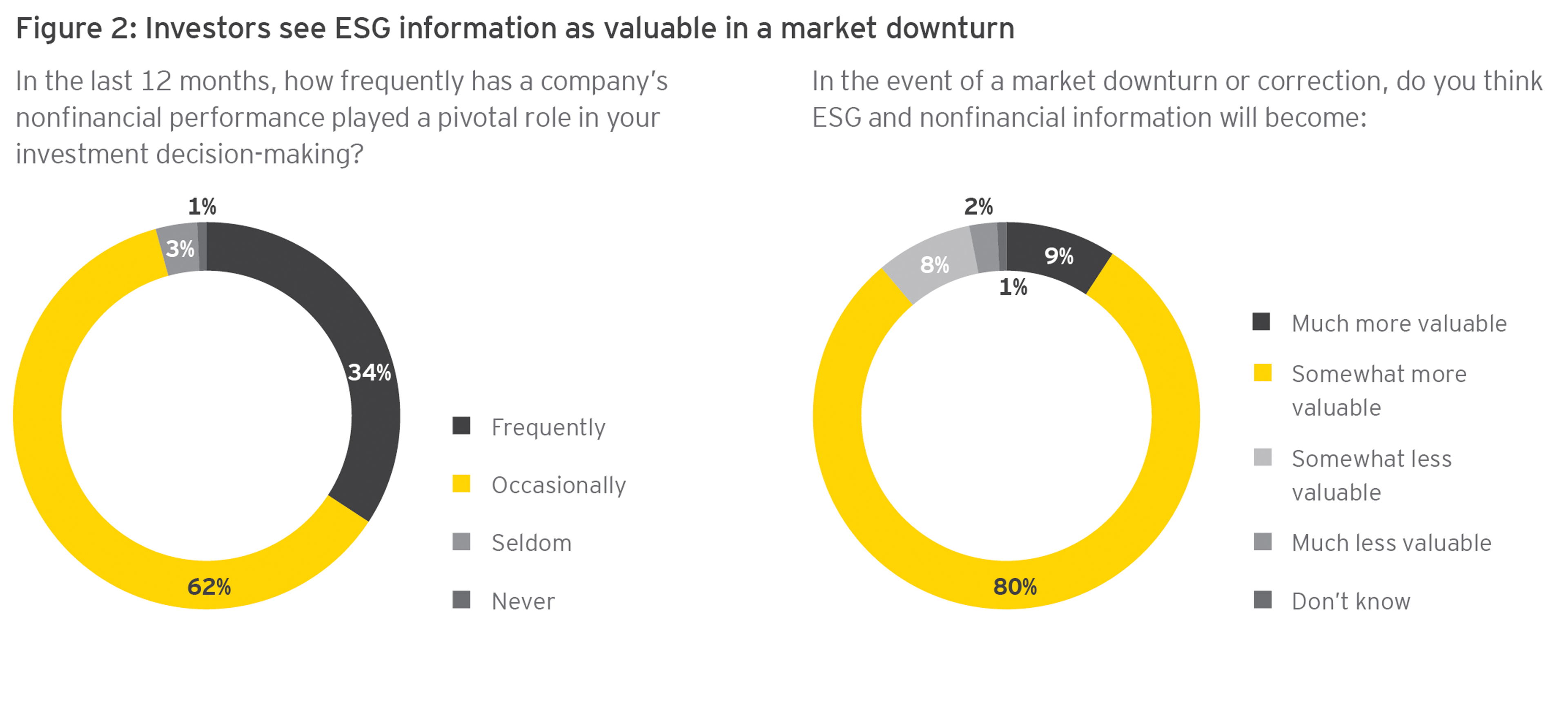

Confiança crescente nos relatos integrados e anuais

Os investidores confiam cada vez mais nos temas ESG divulgados pelas suas empresas-alvo e diminuíram, ou mantiveram ao mesmo nível, a consulta de relatórios de responsabilidade social corporativa, de avaliações de analistas, dados divulgados pela comunicação social ou de outras fontes externas de informação. Quase todos os inquiridos (94%) confirmaram que os relatos integrados são fontes muito úteis (88%) ou essenciais (6%) de informação não-financeira. A mesma percentagem relatou que os relatórios anuais são fontes muito úteis (82%) ou essenciais (12%) de informação não-financeira.

Investidores reconhecem benefícios no relato integrado

88%dos investidores que responderam a esta pesquisa dizem que a elaboração de relatórios integrados é muito útil.

No estudo de 2017, apenas 57% dos investidores considerava como muito úteis o reporte integrado e 63% os relatórios anuais corporativos.

Mais de metade dos inquiridos (56%) aponta que a informação não-financeira de uma empresa não está disponível ou inadequada que permita desenvolver comparações com a informação de outras empresas. Os investidores dizem que existe muita divulgação sobre documentos formais de governance, políticas e práticas que estão em vigor, mas faltam medidas de responsabilização – informações sobre como as métricas não-financeiras (métricas ESG) são estabelecidas e monitorizadas. Os investidores procuram identificar nas empresas os factores ambientais e sociais mais relevantes para os seus objectivos estratégicos e para o estabelecimento de metas que serão relevantes ao longo desse horizonte temporal.

Capítulo 2

Os emitentes estão melhores a analisar a materialidade

Os investidores estão a apoiar mais a sua tomada de decisão na consulta de informação sobre temas ESG e de classificação do grau de risco dos investimentos.

O relato de indicadores ESG pelas empresas está a melhorar – especialmente no que se refere aos aspectos de Governance

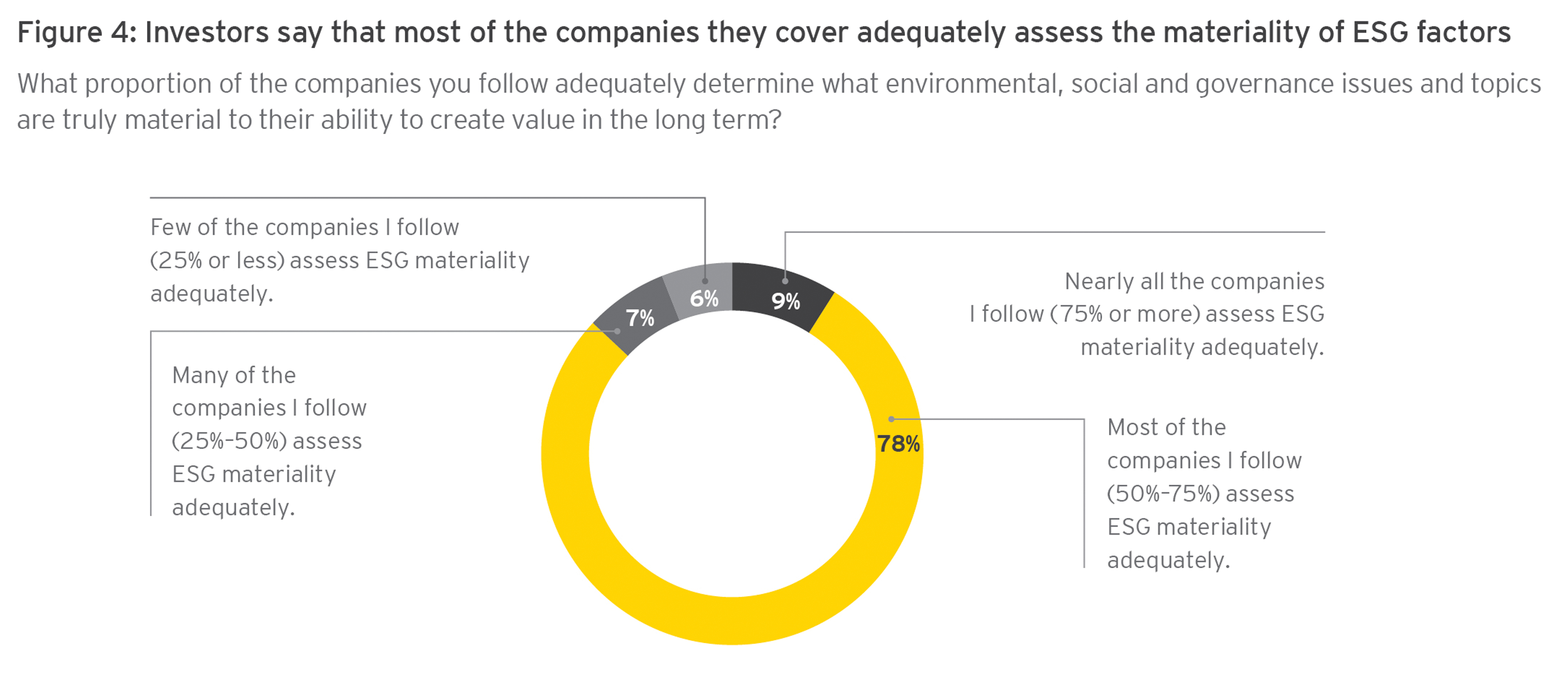

Os investidores consideram que a maioria das empresas é capaz de analisar a materialidade dos aspectos de governance, com 87% a relatar que a maioria (78%) ou quase todas (9%) as empresas que seguem avaliam a materialidade dos aspectos ESG adequadamente.

Investidores dizem que a maioria das empresas pode analisar a materialidade dos factores de governance

87%dos investidores que responderam a esta pesquisa dizem que a maioria ou quase todas as empresas analisam a materialidade dos tópicos ESG de forma adequada.

O processo de materialidade ajuda a definir questões-chave, na avaliação ao impacto dos riscos ESG.

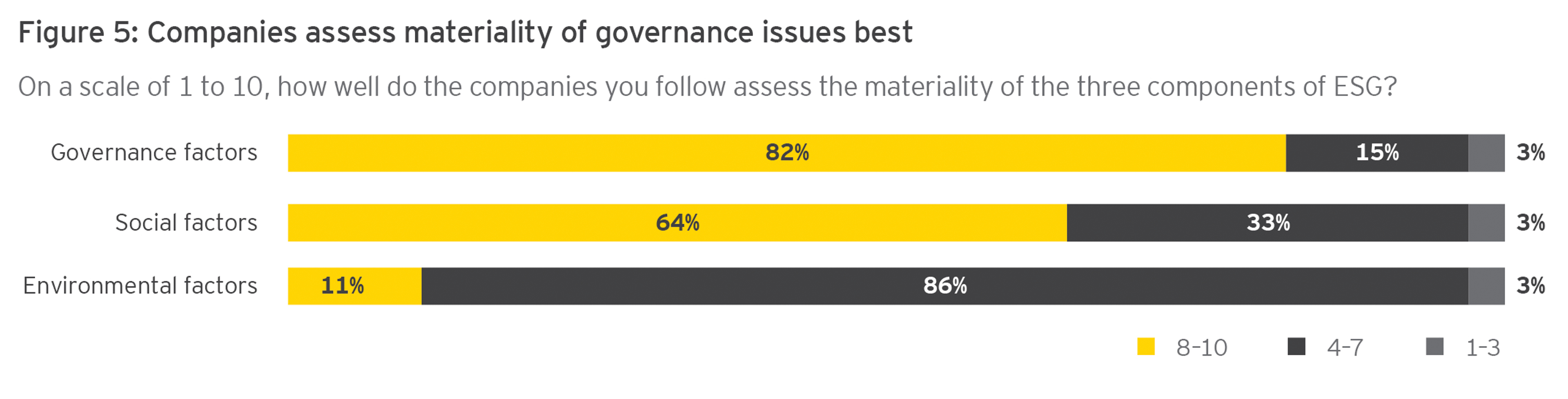

Os investidores classificam melhor a capacidade das empresas para avaliar a materialidade do governance (8,28 numa escala de 1 a 10), seguida dos aspectos sociais (7,72) e ambientais (6,19). No entanto, embora o risco de governance possa ser reportado de forma mais minuciosa, pode ser difícil de avaliar e medir.

Relacionado

Compliance e gestão de risco são factores de motivação

A esmagadora maioria dos investidores considera o compliance legal (90%), seguida da gestão de risco (87%), os factores que mais motivam as empresas a divulgarem informação não-financeira e práticas ESG. A estratégia de valor de longo prazo (78%) e a pressão competitiva (70%) foram também referidos como factores determinantes.

Capítulo 3

Quatro factores emergem como os mais importantes na tomada de decisão

Os principais factores ESG na tomada de decisão de investimento são o governance, a cadeia de abastecimento, os direitos humanos e as alterações climáticas.

Principais factores ESG

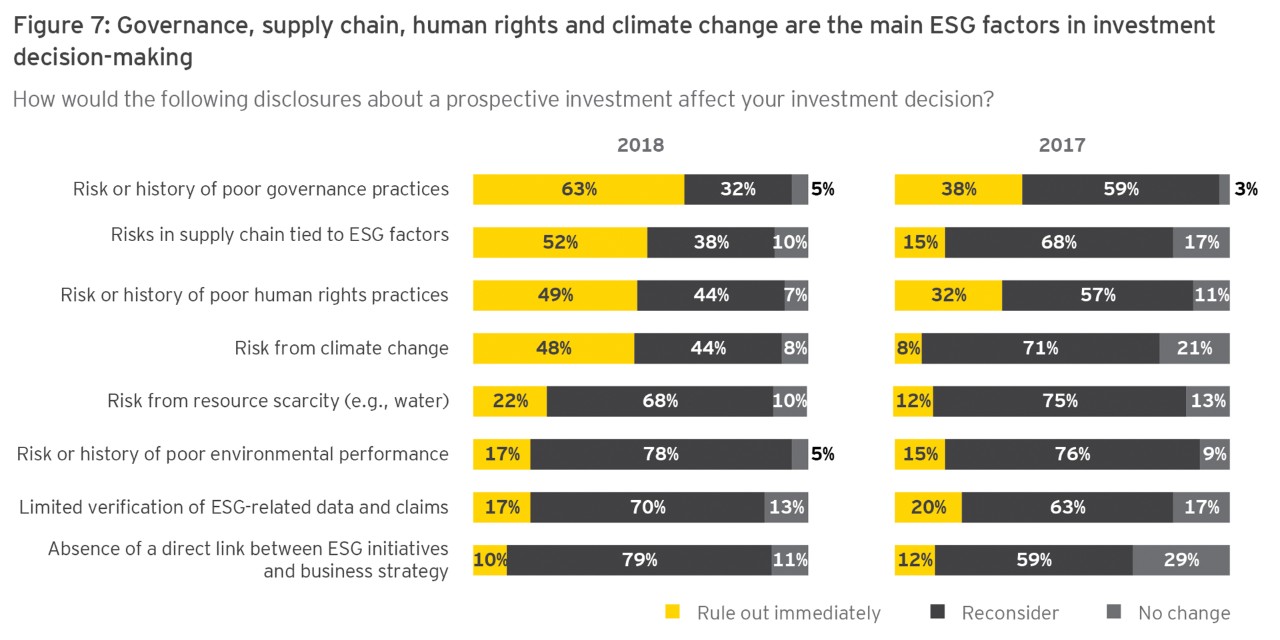

Os investidores que responderam à última edição do estudo indicam os riscos relacionados com práticas de governance, cadeia de valor, direitos humanos e alterações climáticas como os factores ESG mais relevantes na tomada de decisão de investimento.

O risco ou histórico de más práticas de governance conduziria 63% dos investidores a descartar automaticamente um investimento. Da mesma forma, riscos ESG na cadeia de valor (52%), tradição de más práticas na área dos direitos humanos (49%) ou riscos decorrentes das alterações climáticas (48%) também são hoje suficientes para desencorajar investimentos. Em comparação com o EY Climate Change and Sustainability Services investor survey de 2017, no qual investidores inquiridos indicava que desistiriam da decisão de investimento por questões ligadas ao governance (38%), direitos humanos (32%), capacidade de verificação independente de informação e queixas relacionadas com aspectos ESG (20%) e a cadeia de valor (15%). As alterações climáticas foram o factor menos pontuado pelos investidores, com apenas 8%.

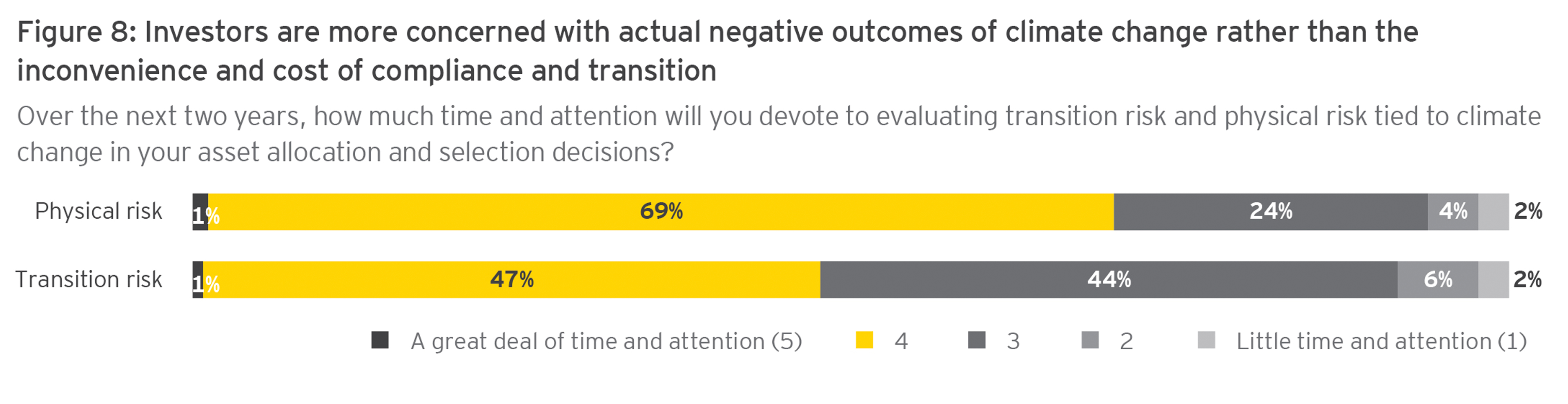

Riscos de transição versus riscos físicos associados às alterações climáticas

Os investidores continuam a dizer-nos que as alterações climáticas são consistentemente uma das questões materiais mais identificadas pela comunicação social. No entanto, neste estudo reconhecem que estão mais preocupados com as implicações físicas do risco físicos associados às alterações climáticas que com os riscos de transição, como a adaptação a nova regulação, práticas e processos. Setenta por cento dizem que, nos próximos dois anos, vão pagar uma quantia considerável ou dedicar tempo e atenção consideráveis aos riscos físicos. Quarenta e oito por cento dizem o mesmo sobre os riscos de transição.

Capítulo 4

Objectivos de investimento influenciam análise e carteira de títulos

Os factores ESG podem ser usados para dar um enquadramento positivo ou negativo a potenciais investimentos.

Screening negativo e positivo

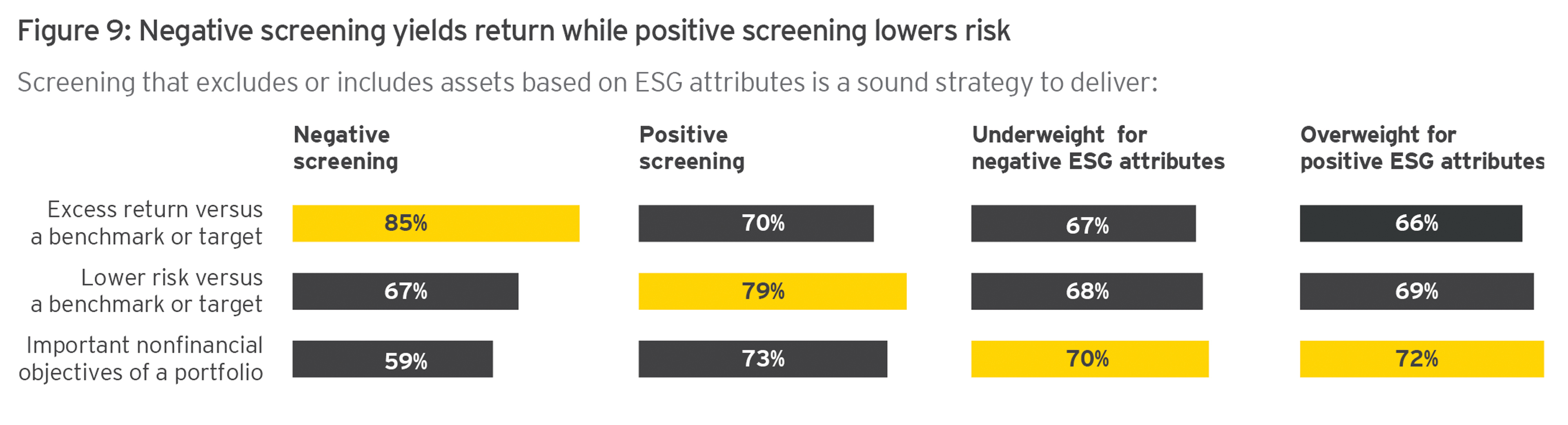

Os investidores inquiridos afirmam ainda que a triagem negativa (negative screening) gera um retorno excessivo (85%) e redução de risco (67%) em relação a um benchmark ou target. Os mesmos investidores consideraram que a triagem positiva (positive screening) reduz o risco (79%) e ajuda a alcançar os objectivos ESG relevantes de uma carteira de investimentos (73%).

Os investidores também apoiam decisões de portfólio na informação ESG

Os inquiridos defendem que a subvalorização de atributos negativos ESG diminui o risco (67%) e gera um retorno excessivo (68%), face a um benchmark ou target, enquanto a sobrevalorização de atributos ESG positivos permite alcançar objectivos não financeiros importantes numa uma carteira (72%) e diminuir o risco em relação a um benchmark ou target (69%).

Instrumentos específicos ESG

Os investidores inquiridos dizem que os instrumentos específicos ESG, como as chamadas obrigações verdes (green bonds), podem reduzir o risco em relação a um benchmark ou target (72%), ajudar a atingir os objectivos não financeiros de uma carteira (71%) e proporcionar um retorno excessivo em relação a um benchmark ou target (69%).

Relacionado

Capítulo 5

Investidores procuram colaboração para definir normas de reporte ESG

Os investidores exigem cada vez a adoção de normas contabilísticas não-financeiras, e governos, reguladores e empresas devem colaborar.

Um apelo ao desenvolvimento de standards

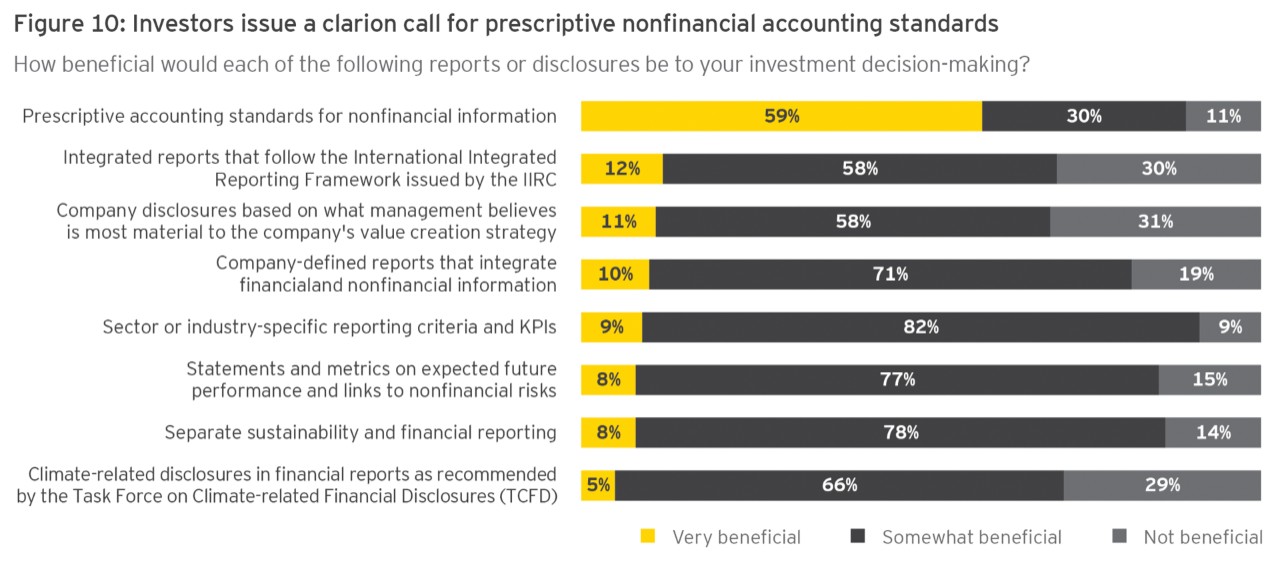

Os investidores revelam uma necessidade urgente de standards contabilísticos prescritivas de reporte não financeiro. Cinquenta e nove por cento consideraram que a adopção de standards contabilísticos de reporte de informação não-financeira criaria vantagens. Tal representa um aumento de 26 pontos percentuais, face à edição de 2017 do inquérito a investidores realizado pela área de Climate Change and Sustainability Services.

Além disso, a procura relativa por standards tem ofuscado a dos três factores que se seguem, por ordem decrescente de importância: relato integrado de acordo com a framework do International Integrated Reporting Council (IIRC); divulgação de informação relevante para a estratégia de criação de valor e relato integrado de informação financeira e não-financeira.

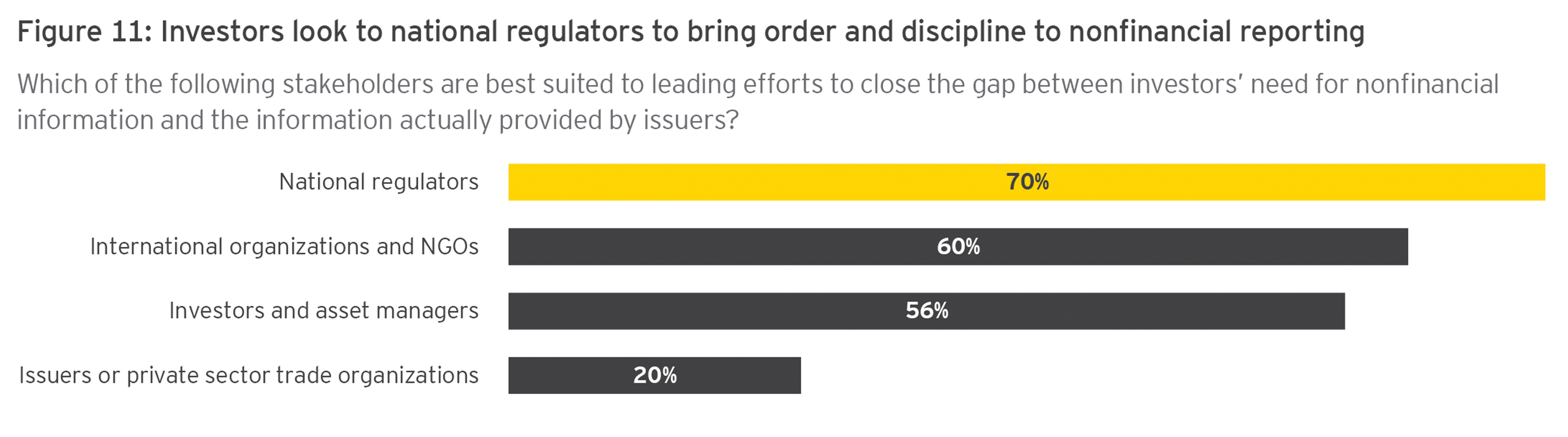

Um apelo aos esforços liderados pelo Estado

Os investidores acreditam (70%) que os reguladores nacionais são quem está em melhores condições para liderar esforços, no sentido de diminuir o gap entre a solicitação dos investidores por informação não-financeira e as informações realmente fornecidas pelos emitentes. Outros que deveriam desempenhar um papel a este nível, defendem, são as organizações internacionais e ONGs (60%), bem como os próprios investidores e gestores de activos (56%). Apenas 20% dos inquiridos pensa que os emitentes ou as organizações comerciais do sector privado devem assumir a liderança.

Capítulo 6

E agora?

As organizações devem tentar construir uma história com estratégia, sobre a forma como estão a procurar aumentar o seu valor intangível para ajudar o negócio a prosperar.

A procura crescente por relatórios sobre activos não-financeiros reflecte um entendimento mais sofisticado dos investidores da ligação entre desempenho e factores ESG. Isto significa que, juntamente com os relatos financeiros, as empresas devem preocupar-se cada vez mais em ter e mostrar uma história coerente e estratégica da forma como estão a procurar aumentar o seu valor intangível para ajudar o negócio a prosperar.

Ter uma framework deste tipo e dados vai ajudar a empresa a estreitar o diálogo com investidores e a preparar-se para futuras obrigações regulatórias.

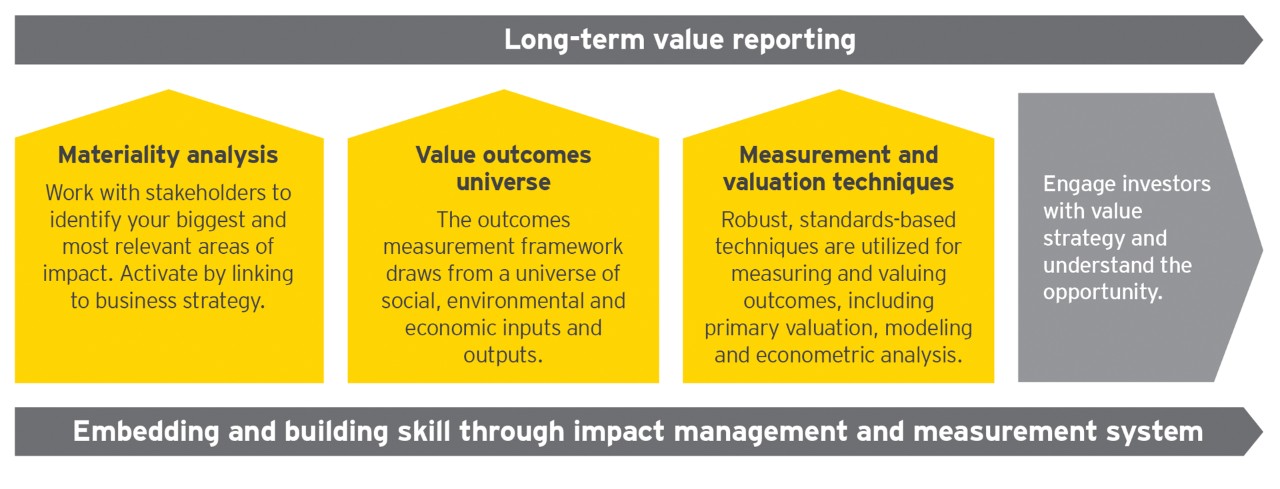

Existem quatro áreas principais que as organizações devem considerar:

- Definir um processo estruturado de análise de materialidade

- Medir e reportar resultados sociais e ambientais

- Medir e reportar valor a longo prazo

- Divulgar informação de forma mais abrangente sobre todos os riscos climáticos, envolvendo todos os stakeholders, incluindo os investidores

As opiniões pessoais expostas neste artigo não são necessariamente a opinião da EY global nem das suas associadas. O conteúdo deve ser considerado no contexto da época em que foi produzido.

Resumo

Esta é a quarta edição do estudo realizado pela área de Climate Change and Sustainability Services da EY sobre como os investidores olham para os indicadores ESG e para o reporte não financeiro e o seu papel na tomada de decisão.

O estudo de 2018 revela um notável consenso sobre a importância dos aspectos ESG e da informação não-financeira na tomada de decisão dos investidores. Globalmente, os investidores esperam reportes mais completos, com informação não-financeira material mais útil, mais consistente e sobre o desempenho das empresas. A implementação dessas práticas permitirá um reporte mais abrangente, orientado para a criação de valor, que contribuirão para promover confiança entre as empresas e os seus principais stakeholders.