Capítulo 1

Los inversores confían cada vez más en los factores ambientales, sociales y de gobierno (ESG) o en la información no financiera

Casi todos los encuestados afirman que llevan a cabo una evaluación de las revelaciones del ESG y que dicha información ha desempeñado un papel fundamental en la toma de decisiones.

Una creciente dependencia de factores ambientales, sociales y de gobierno (ESG)

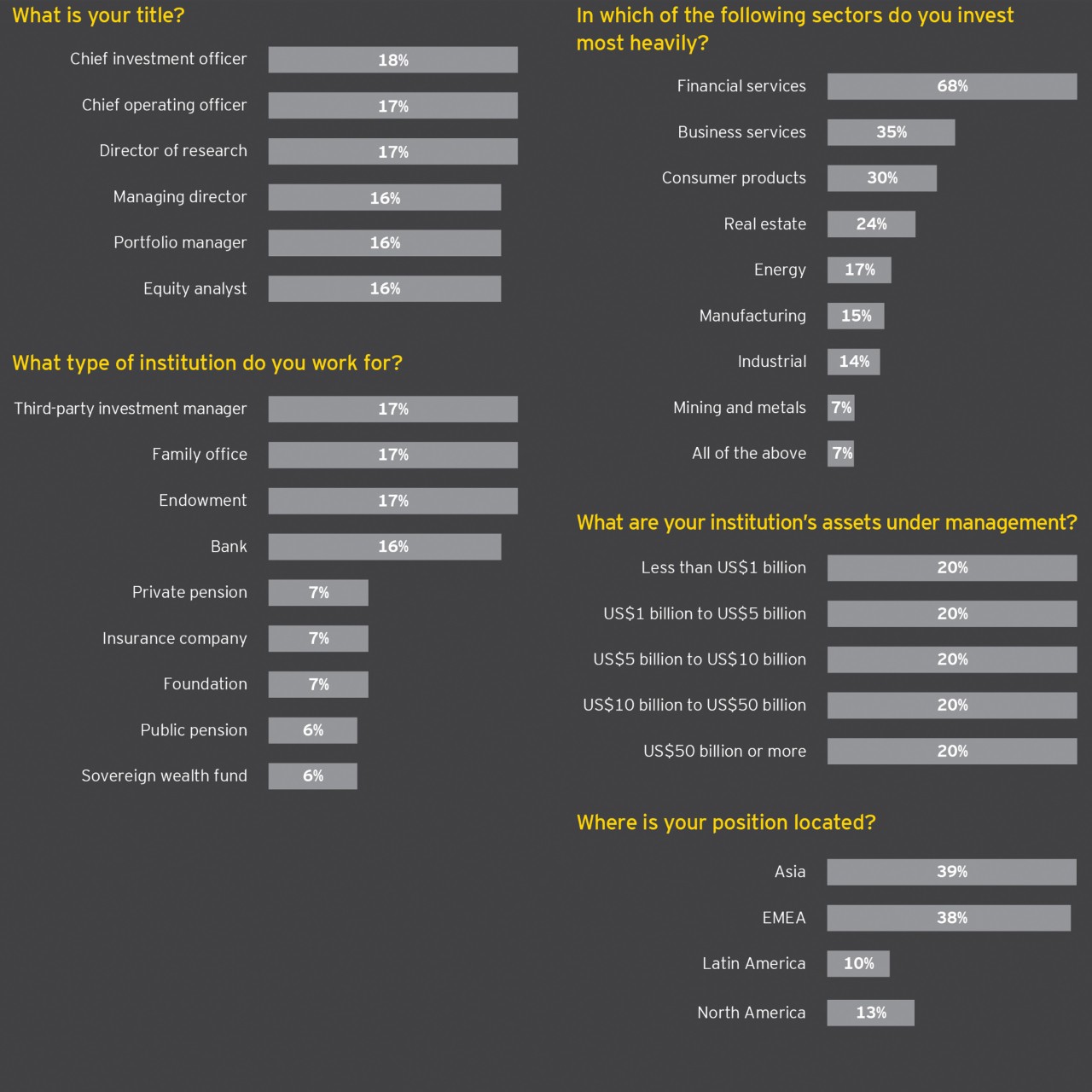

Tras varios años de pruebas cada vez más evidentes del impacto del comercio en el cambio climático, escándalos relacionados con la mala gobernanza empresarial y una nueva apreciación del impacto social de las empresas, es cada vez más probable que los inversores institucionales utilicen la información sobre el rendimiento no financiero como un componente esencial en la toma de decisiones de inversión. Casi todos los inversionistas que respondieron a esta encuesta (97%) dicen que realizan una evaluación informal (65%) o una evaluación estructurada y metódica (32%) de las revelaciones no financieras de una empresa objetivo.

Los inversionistas están evaluando las revelaciones no financieras de la compañía

97%de los inversionistas que respondieron a esta encuesta dicen que realizan una evaluación informal o estructurada.

Esto representa un aumento de casi 20 puntos porcentuales desde la encuesta a los inversores sobre Cambio Climático Global y Servicios de Sostenibilidad de 2017, en la que el 78% de los encuestados dijeron que habían realizado una evaluación informal o estructurada. En 2018, sólo el 3% de los encuestados afirman que realizan poca o ninguna revisión de la información no financiera, en comparación con el 22% en 2017 y el 48% en 2015.

Aplicación versátil de los factores ambientales, sociales y de gobierno (ESG)

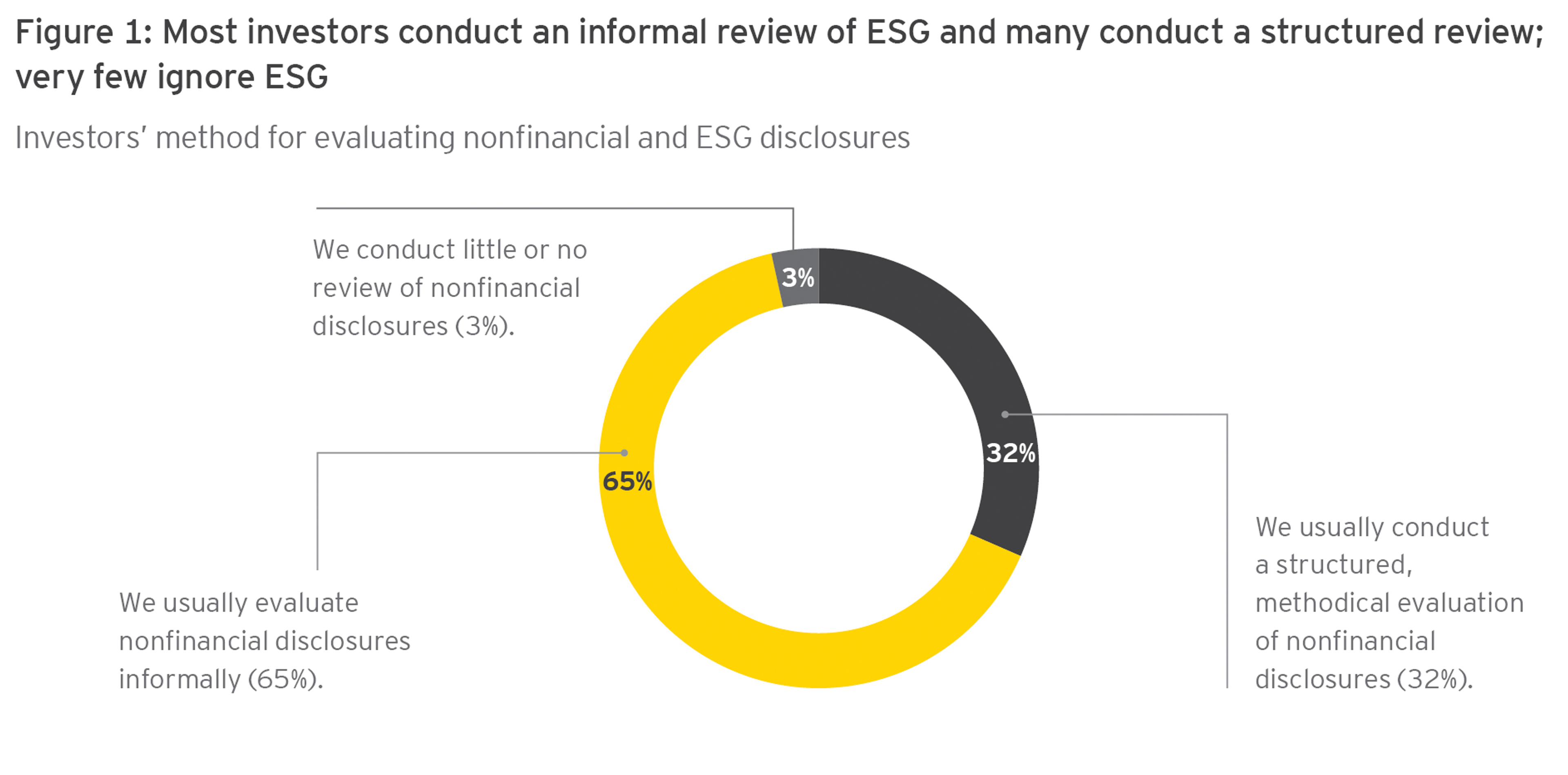

La información del ESG desempeña un papel cada vez más importante en el proceso de toma de decisiones de inversión, y los encuestados creen que los factores del ESG pueden ayudar a mitigar el riesgo a la baja. Casi todos los encuestados (96%) afirman que dicha información ha desempeñado ocasionalmente (62%) o con frecuencia (34%) un papel fundamental en la toma de decisiones.

Nuevamente, este mayor uso de la información de ESG es un aumento dramático con respecto a los resultados de la encuesta de 2017 , en la que el 68% de los inversores dijeron que utilizaban la información de ESG con frecuencia u ocasionalmente.

Los inversionistas dicen que es más probable que consideren información no financiera ocasionalmente o con frecuencia cuando ajusten la valoración por riesgo (70%), examinen la dinámica y regulación de la industria (63%) y cuando revisen los resultados de la inversión (61%).

Los inversores creen que los factores ESG pueden proporcionar una protección contra el riesgo a la baja - el 89% dice que la información ESG es algo más valiosa (80%) o mucho más valiosa (9%) en la toma de decisiones de inversión en una recesión del mercado.

Mayor dependencia de los informes integrados y anuales

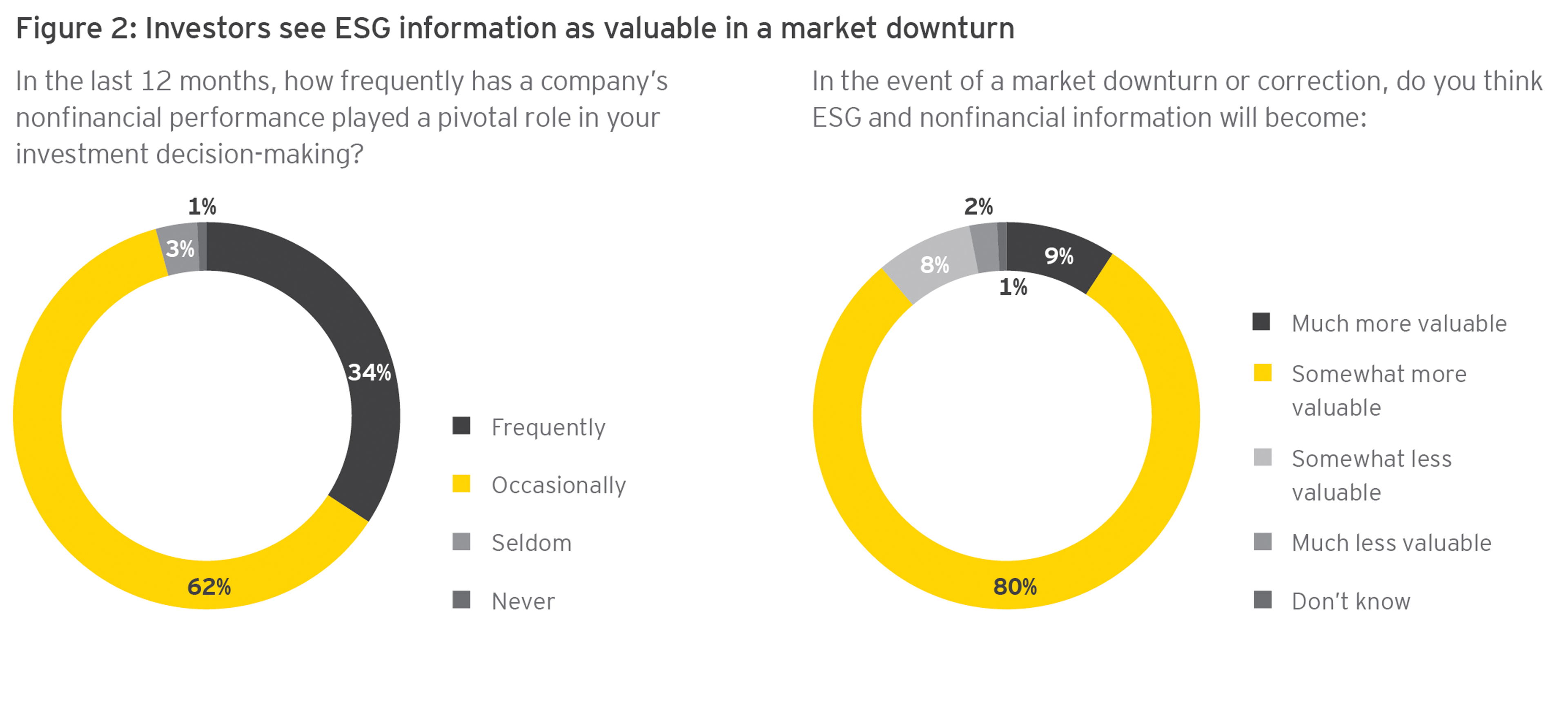

Los inversores confían cada vez más en las declaraciones de ESG de las propias empresas objetivo, y su uso de informes de responsabilidad social corporativa (RSE) o de sostenibilidad, la investigación de renta variable por parte de los corredores de bolsa, la cobertura de prensa y otras fuentes externas está disminuyendo o no ha cambiado. Casi todos los encuestados (94%) informaron que los informes integrados son fuentes muy útiles (88%) o esenciales (6%) de información no financiera. El mismo porcentaje informó que los informes anuales son fuentes muy útiles (82%) o esenciales (12%) de información no financiera.

Los inversores ven los beneficios de la información integrada

88%de los inversores que respondieron a esta encuesta dicen que la información integrada es muy útil.

En la encuesta a inversores de 2017 sobre Cambio Climático Global y Servicios de Sostenibilidad, sólo el 57% informó que los informes integrados eran muy útiles o esenciales, y el 63% informó lo mismo sobre los informes anuales corporativos.

Más de la mitad de los encuestados (56%) dicen que las revelaciones no financieras de una empresa no están disponibles o son inadecuadas para una comparación significativa con las de otras empresas. Los inversionistas dicen que hay mucha información sobre los documentos, políticas y prácticas formales de gobernabilidad que existen, pero lo que falta son medidas de rendición de cuentas, es decir, información sobre cómo se establecen y gestionan las métricas no financieras. Los inversores buscan que las empresas identifiquen los factores ambientales y sociales que son importantes para ayudarles a alcanzar sus objetivos estratégicos y a establecer los objetivos que serán relevantes en ese horizonte temporal.

Capítulo 2

Los emisores están mejorando en la evaluación de la materialidad

Los inversores solicitan datos más amplios de ESG y buscan información coherente y de calidad de inversión para apoyar su toma de decisiones.

La divulgación de los riesgos de ESG por parte de las empresas está mejorando, especialmente en lo que se refiere a la gobernanza.

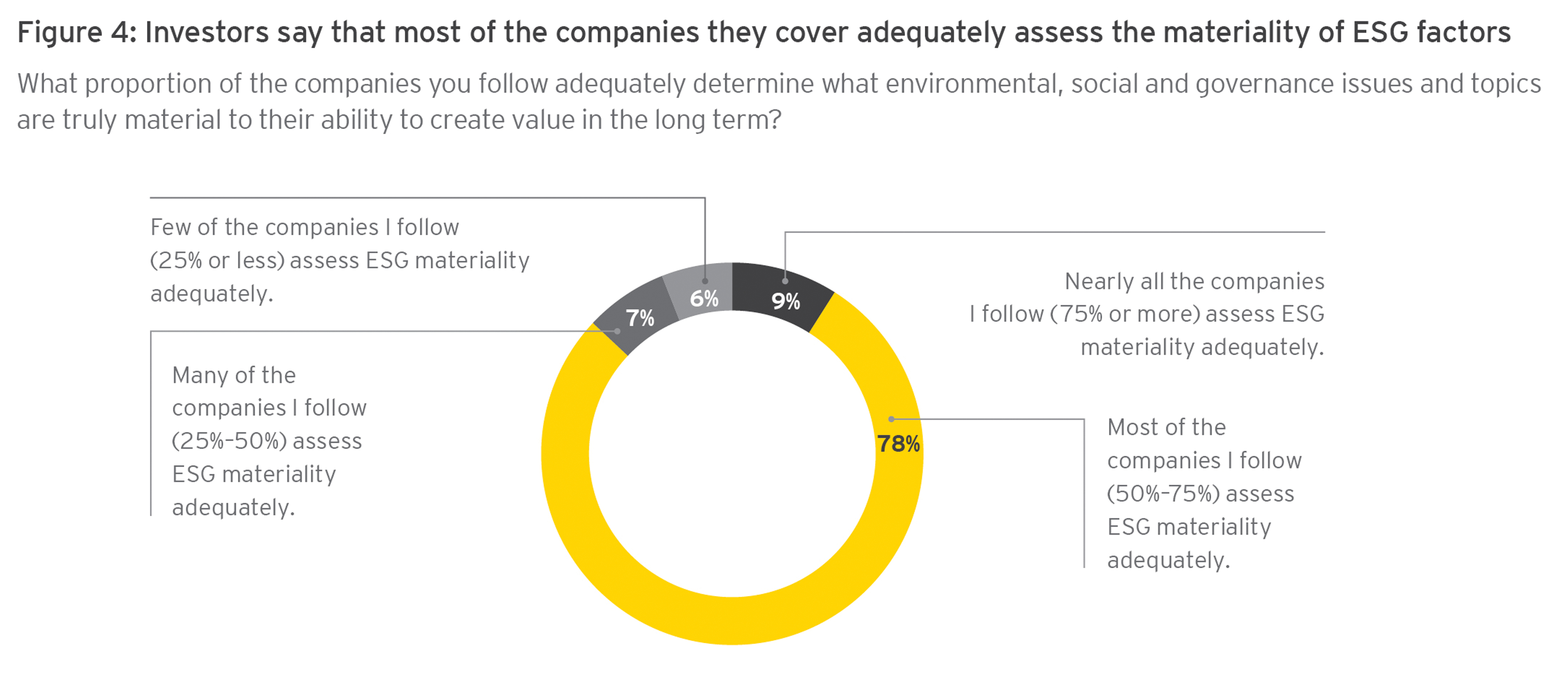

Los inversores dicen que la mayoría de las empresas son capaces de evaluar la materialidad de los factores de gobernanza, y el 87% informa que la mayoría (78%) o casi todas (9%) de las empresas a las que siguen evalúan la materialidad de la ESG adecuadamente.

Los inversores dicen que la mayoría de las empresas pueden evaluar la importancia de los factores de gobernanza

87%de los inversores que respondieron a esta encuesta dicen que la mayoría o casi todas las empresas evalúan adecuadamente la importancia relativa de la ESG.

El proceso de materialidad ayuda a definir los aspectos clave a la hora de evaluar el impacto del riesgo ESG.

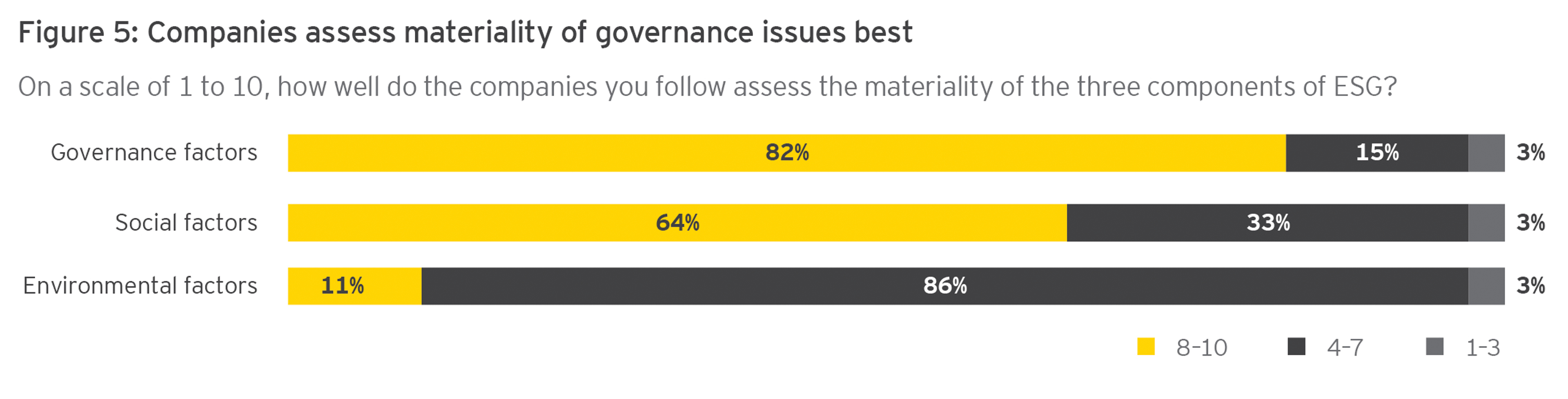

Los inversores valoran más positivamente la evaluación de la materialidad de la gobernanza de las empresas (8,28 en una escala del 1 al 10), seguidos de los aspectos sociales (7,72) y medioambientales (6,19). Sin embargo, aunque el riesgo de gobernabilidad puede ser reportado de manera más completa, puede ser difícil de valorar y medir.

Relacionado

El cumplimiento y la gestión de riesgos son factores motivadores

En su gran mayoría, los inversores afirman que creen que el cumplimiento de la normativa (90%), seguido de la gestión de riesgos (87%), es lo que más motiva a las empresas a informar sobre los detalles de las actividades no financieras y de ESG. La estrategia para el valor a largo plazo (78%) y la presión competitiva (70%) se consideraron otras razones de peso.

Capítulo 3

Cuatro factores emergen como los más importantes en la toma de decisiones

Los principales factores del ESG en la toma de decisiones de inversión son la gobernanza, la cadena de suministro, los derechos humanos y el cambio climático.

Factores clave de la ESG

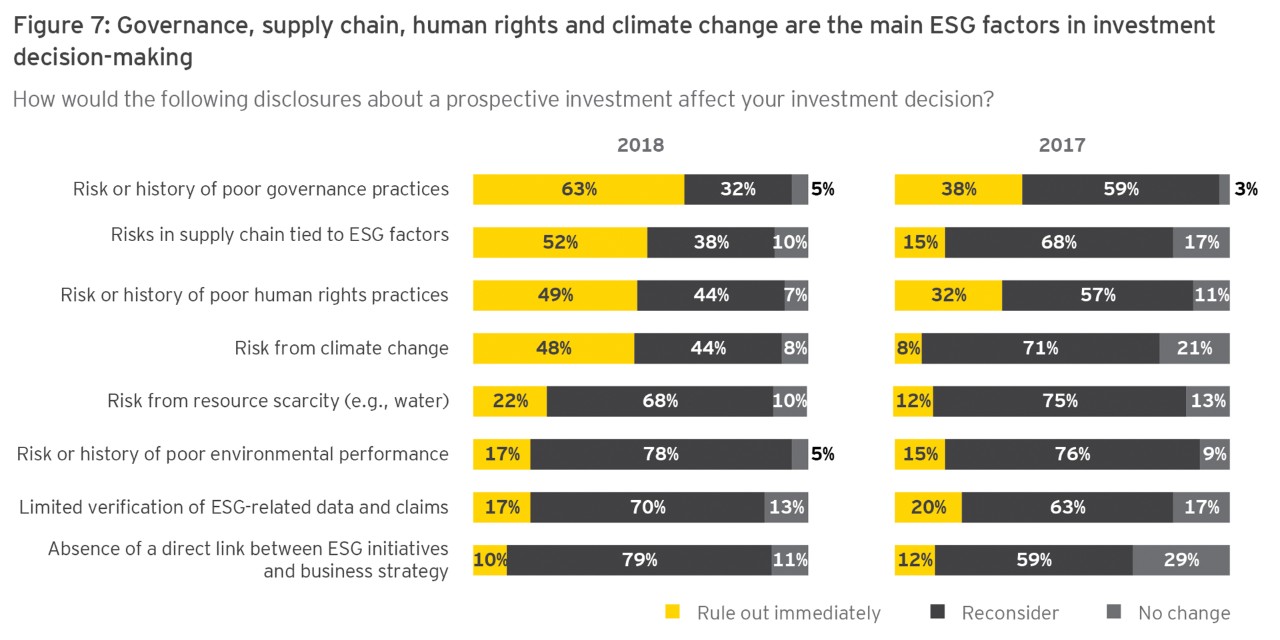

Los inversores en el estudio de este año informan que los principales factores de ESG en la toma de decisiones de inversión tienen que ver con los riesgos relacionados con la gobernanza, la cadena de suministro, los derechos humanos y el cambio climático.

El riesgo o la historia de las malas prácticas de gobernanza haría que el 63% descartara una inversión inmediatamente. Del mismo modo, los riesgos de la cadena de suministro vinculados al ESG (52%), el riesgo o la historia de malas prácticas en materia de derechos humanos (49%) y el riesgo del cambio climático (48%) también son factores desencadenantes para evitar una inversión. Esto se compara con la encuesta a inversores de 2017 sobre Cambio Climático Global y Servicios de Sostenibilidad, en la que los inversores informaron de que descartarían una inversión inmediatamente basándose en la gobernanza (38%), los derechos humanos (32%), la capacidad de verificar los datos y reclamaciones de ESG (20%) y la cadena de suministro (15%). El cambio climático fue el factor que obtuvo la puntuación más baja, con sólo un 8%.

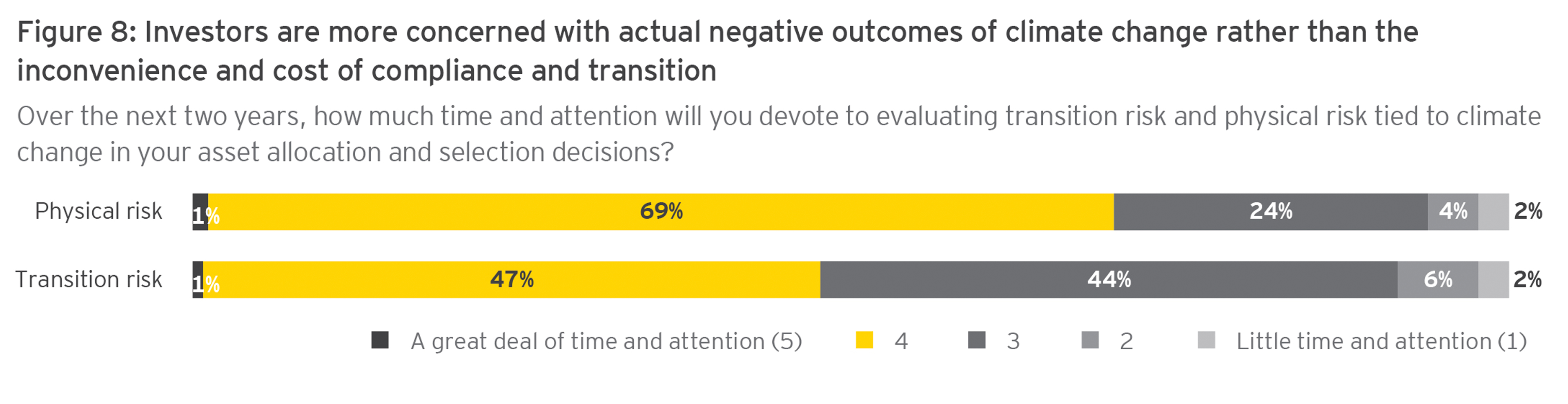

Riesgo de transición versus riesgo físico en el cambio climático

Los inversores siguen diciéndonos que el cambio climático es uno de los problemas más importantes identificados por los reporteros. Sin embargo, en esta encuesta nos dijeron que están más preocupados por las implicaciones físicas del riesgo del cambio climático que por los riesgos de transición, como los vinculados a la adaptación a nuevas regulaciones, prácticas y procesos. El setenta por ciento dice que, durante los próximos dos años, pagarán una cantidad justa o una gran cantidad de tiempo y atención a los riesgos físicos. Cuarenta y ocho por ciento dice lo mismo del riesgo de transición.

Capítulo 4

Los objetivos de inversión impulsan el uso de la selección y las inclinaciones de cartera

Los factores ESG se pueden utilizar como pantallas tanto positivas como negativas para inversiones potenciales.

Cribado negativo y positivo

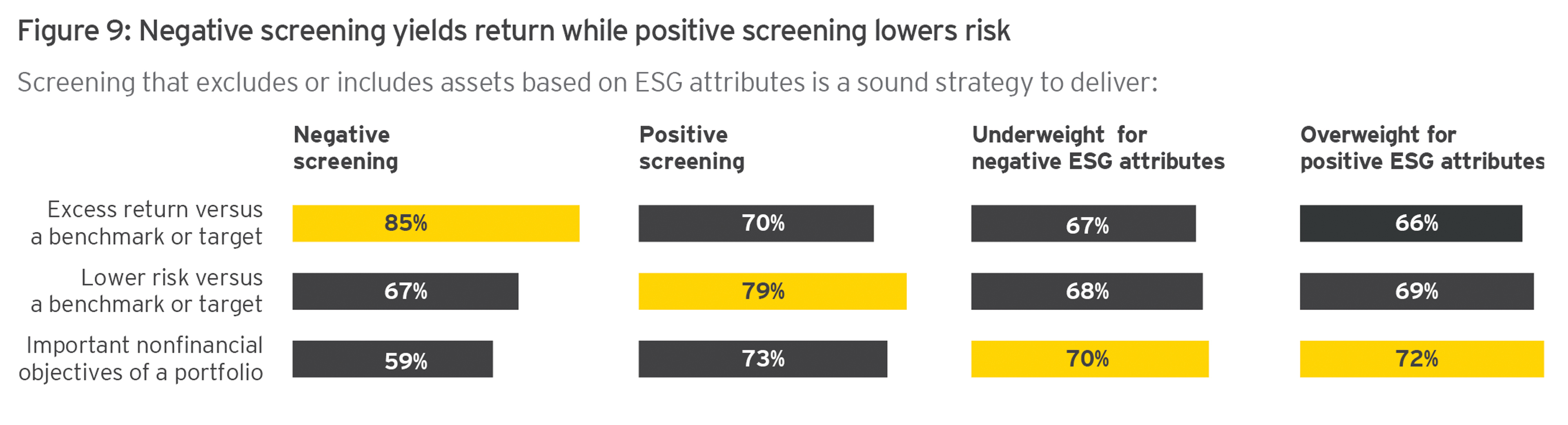

Los inversores que respondieron a la encuesta afirman que la selección negativa produce un exceso de rentabilidad (85%) y reduce el riesgo (67%) en comparación con un punto de referencia u objetivo. Los inversores también dijeron que la selección positiva reduce el riesgo (79%) y logra los importantes objetivos no financieros de una cartera (73%).

Los inversores también apoyan los tilts de cartera basados en ESG

Los encuestados afirman que la infraponderación de los atributos negativos de ESG reduce el riesgo (67%) y produce un rendimiento excesivo (68%) en comparación con un punto de referencia u objetivo, mientras que la sobreponderación de los atributos positivos de ESG logra importantes objetivos no financieros de una cartera (72%) y reduce el riesgo en comparación con un punto de referencia u objetivo (69%).

Instrumentos específicos para los factores ambientales, sociales y de gobierno

Los inversores encuestados afirman que los instrumentos específicos de ESG, como los bonos verdes, pueden reducir el riesgo frente a un punto de referencia u objetivo (72%), alcanzar los objetivos no financieros de una cartera (71%) y proporcionar un rendimiento excesivo frente a un punto de referencia u objetivo (69%).

Relacionado

Capítulo 5

Los inversores buscan colaboración para establecer normas de información de factores ambientales, sociales y de gobierno

La demanda de los inversores de normas de contabilidad no financieras está aumentando, y los gobiernos, los reguladores y las empresas deben colaborar.

Una llamada a los estándares

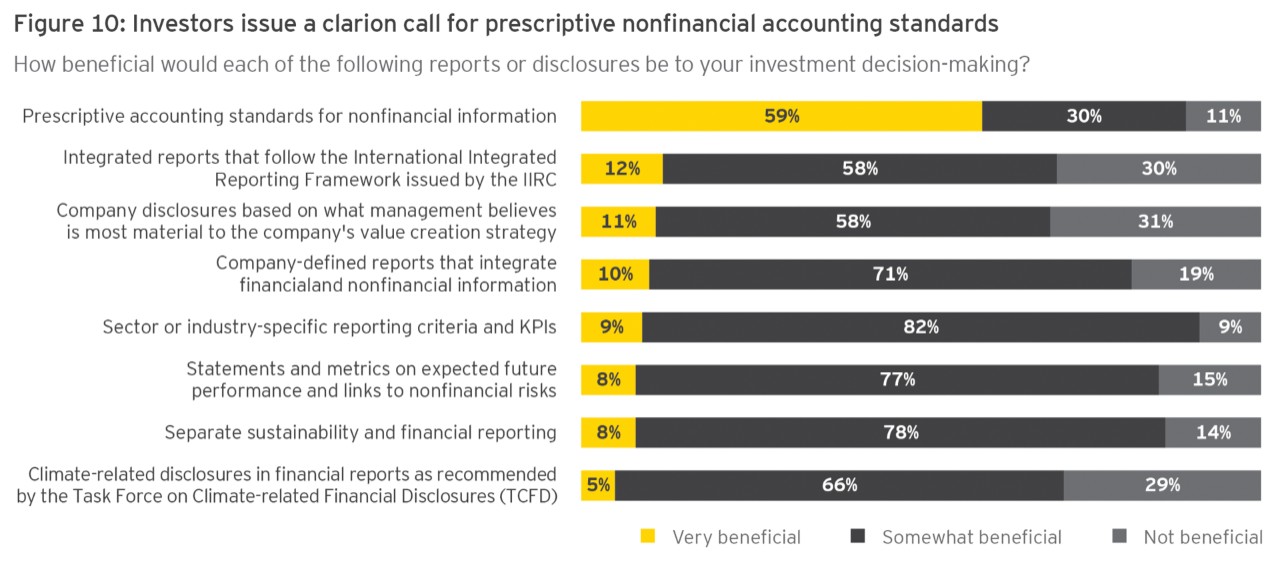

Los inversores expresan la urgente necesidad de contar con normas contables no financieras preceptivas. Cincuenta y nueve por ciento dijo que las normas de contabilidad prescriptivas para la información no financiera serían muy beneficiosas. Se trata de un aumento de 26 puntos porcentuales desde la encuesta a los inversores de 2017 sobre Cambio Climático Global y Servicios de Sostenibilidad.

Además, la demanda relativa de normas ha eclipsado la de los tres siguientes factores clasificados por importancia: informes integrados que siguen el marco del Consejo Internacional de Informes Integrados (IIRC), información de las empresas basada en lo que la dirección considera más importante para la estrategia de creación de valor de la empresa, e informes definidos por la empresa que integran información financiera y no financiera.

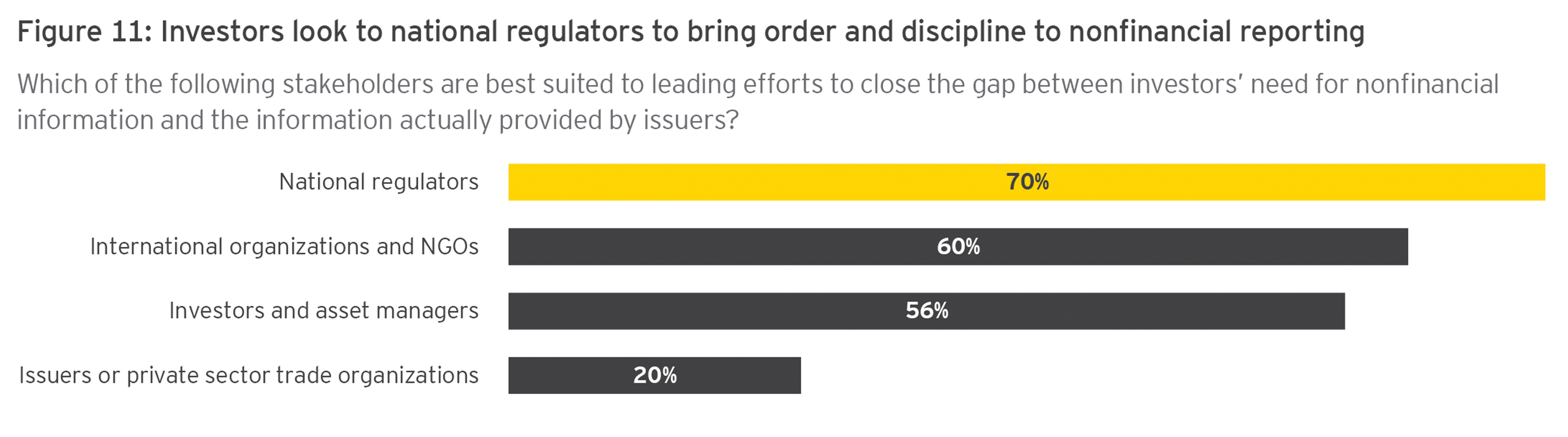

Un llamamiento a los esfuerzos dirigidos por el Estado

Los inversores respondieron diciendo que los reguladores nacionales son los más adecuados (70%) para liderar los esfuerzos para cerrar la brecha entre la demanda de información no financiera de los inversores y la información realmente proporcionada por los emisores. Otros que deberían desempeñar un papel incluyen las organizaciones internacionales y las ONG (60%), y los propios inversores y gestores de activos (56%). Sólo el 20% de los encuestados piensa que los emisores o las organizaciones comerciales del sector privado deberían tomar la iniciativa.

Capítulo 6

¿Y ahora qué?

Las organizaciones deben tratar de construir una historia estratégica sobre cómo están tratando de aumentar el valor intangible para ayudar a su negocio a prosperar.

La creciente demanda de los inversores de información sobre activos no financieros refleja una comprensión más sofisticada por parte de los inversores de la relación entre el rendimiento y los factores ESG. Esto significa que, junto con sus informes financieros, debe haber una historia coherente y estratégica sobre cómo busca aumentar el valor intangible para ayudar a su negocio a prosperar.

Tener este marco y los datos puede ayudar a apoyar la posición de su organización para mantener conversaciones con los inversionistas y prepararse para el desarrollo regulatorio futuro.

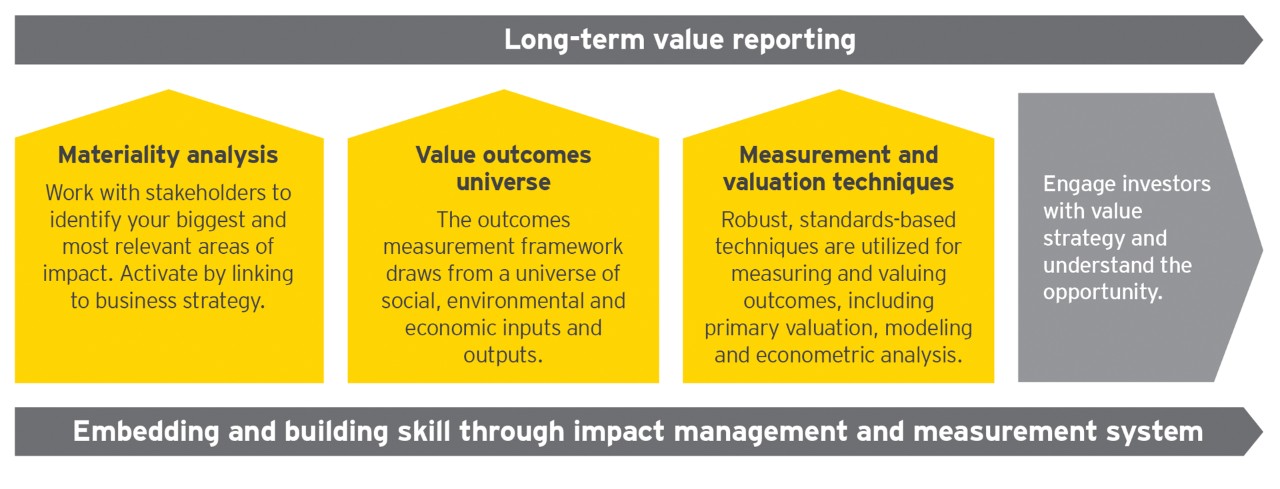

Se cree que hay cuatro áreas principales que las organizaciones deben considerar:

- Establecer un proceso estructurado de análisis de materialidad

- Medir y reportar los resultados sociales y ambientales

- Medición y reporte de valores a largo plazo

- Informar de forma más completa sobre todos los riesgos climáticos y comprometerse con las partes interesadas, incluidos los inversores.

Los puntos de vista de terceros establecidos en este artículo no son necesariamente los puntos de vista de la organización global de EY o de sus firmas miembro. Además, deben considerarse en el contexto del tiempo en que se hicieron.

Resumen

Esta es la cuarta edición de la investigación de EY Climate Change and Sustainability Services sobre las actitudes de los inversores hacia el ESG y la información no financiera y su papel en la toma de decisiones.

El estudio de este año revela un notable consenso sobre la importancia de la ESG o de la información no financiera en la toma de decisiones de los inversores. A nivel mundial, los inversores esperan que la información material sobre el desempeño no financiero sea más abundante y útil, con un nivel de calidad consistente y elevado. La implementación de estas prácticas proporcionará una información más amplia basada en valores para ayudar a apoyar una mayor confianza entre las empresas y sus principales partes interesadas.