Enfoque actual de las empresas mineras de cobre

Los gastos de exploración alcanzaron su punto máximo en nueve años y alcanzaron 2.800 millones de dólares, a pesar de la disminución de las leyes del mineral y la falta de nuevos descubrimientos

El presupuesto de exploración de cobre en 2022 aumentó un 21 % interanual y alcanzó 2.800 millones de dólares. La región de América Latina fue la que experimentó el mayor aumento del 34 % y llegó a 1.200 millones de dólares. Se espera que el gasto en exploración aumente un 12 % interanual en 2023 a 3.100 millones de dólares, con actividades centradas en activos establecidos a través de minas y proyectos en etapas avanzadas, en comparación con proyectos nuevos3.

Aunque América Latina seguirá siendo dominante, la disminución de las leyes del cobre todavía es una preocupación clave en la región, lo que resulta en un mayor costo operativo. En Chile, las leyes del cobre cayeron de 0,72 % en 2012 a 0,63 % en 2021. El promedio mundial también disminuyó de 1,08 % en 2012 a 0,9 % en 2021. Además, también se espera que la falta de nuevos descubrimientos significativos recientes afecte el crecimiento de la oferta. Entre 2001 y 2010, se produjeron 86 nuevos descubrimientos a nivel mundial, en comparación con solo 19 en la década siguiente. Esto se debe principalmente a la disminución de los presupuestos de exploración de base que pueden afectar la oferta a largo plazo.

En la primera mitad de 2023 las fusiones y adquisiciones representaron el 87 % del valor total de los acuerdos en 2022, impulsadas por las perspectivas de déficit de la oferta

Aunque el número de acuerdos de cobre disminuyó de 27 en 2021 a 22 en 2022, el valor de los acuerdos aumentó un 91 % interanual a 12.700 millones de dólares en 2022. El valor de los acuerdos de cobre que se completaron en la primera mitad de 2023 aumentó a 11.100 millones de dólares4. Esto se debe principalmente al papel crucial del cobre en la transición energética y las preocupaciones sobre la oferta de cobre, agravadas por la falta de nuevos descubrimientos significativos a pesar de contar con buenos presupuestos de exploración.

Algunos de los acuerdos más importantes incluyen la adquisición de OZ Minerals por parte de BHP por 6.400 millones de dólares con el objetivo de fortalecer su cartera de cobre y la adquisición de Turquoise Hill por parte de Rio Tinto por 3.300 millones de dólares a fin de simplificar su propiedad y aumentar la producción del proyecto Oyu-Tolgoi en Mongolia5.

El aumento de desafíos regulatorios y políticos está afectando las operaciones mineras clave

a. La nueva ley de royalty minero en Chile generará 1.500 millones de dólares en ingresos para el Estado; la carga tributaria máxima para grandes mineros se establece en 46,5 %6

América Latina sigue enfrentando una incertidumbre regulatoria como consecuencia de la introducción de la ley de impuesto a la minería en Chile en mayo de 2023. La ley contempla un límite combinado de carga tributaria del 46,5 % y del 45,5 % para operadores con producción superior a 80 kt y de 50 a 80 kt de cobre fino, respectivamente7. Además, los operadores mineros estarán sujetos a un componente sobre el valor del 1 % para compañías mineras con ventas anuales de cobre superiores a 50 kt. Los impuestos sobre la venta de cobre aumentarán entre el 8 % y el 26 % del margen operativo minero efectivo a partir del 1 de enero de 2024, en comparación con el rango actual del 5 % al 14 %8.

De esta manera, algunas compañías, como Freeport-McMoRan, estuvieron reevaluando sus planes de inversión en Chile9. Sin embargo, el gobierno está participando activamente en discusiones con empresas mineras y otras partes interesadas con el objetivo de proporcionar incentivos de inversión que compensen la incertidumbre y fomenten las inversiones en la región.

b. La conmoción política en Perú y Panamá afectará la oferta de cobre a corto plazo

Algunas protestas generalizadas en Perú afectaron la producción de cobre, lo que produjo un aumento en los precios. La renuncia de la presidenta Dina Boluarte y la demanda de elecciones anticipadas de parte de los manifestantes afectaron las operaciones mineras, lo que ocasionó ralentizaciones en la producción.

Por ejemplo, la mina Las Bambas de MMG, que contribuye alrededor del 2 % de la producción mundial, suspendió temporalmente su producción debido a interrupciones en el transporte10. De manera similar, Freeport-McMoRan redujo la extracción de mineral en la mina Cerro Verde entre 10 y 15 %, a 350 kt por día11.

Surgieron protestas contra la mina Cobre Panamá de First Quantum después de que el gobierno aprobara una licencia a largo plazo para operar la mina sin realizar una consulta pública. La mina se cerró después de que la Corte Suprema de Panamá declarara inconstitucional el contrato de First Quantum. Esto provocó interrupciones en la oferta de la mina, que representa el 1 % de la producción mundial12, 13. Probablemente estas protestas afectarán el desarrollo del nuevo proyecto en los próximos años.

Próximos pasos para que las compañías mineras lideren la transición

Los mineros se centrarán en iniciativas de ESG con el fin de gestionar el perfil general de sostenibilidad

a. La crisis de escasez de agua demanda acciones, ya que aproximadamente el 66 % de las minas más grandes del mundo se encuentran en países con estrés hídrico14

Varias actividades mineras, como el procesamiento de minerales, la refrigeración de equipos y el control de polvo, son intensivas en el uso del agua, lo que conduce a una extracción significativa de fuentes locales y agrava la escasez en regiones ya afectadas por el estrés hídrico. Varias compañías están implementando medidas, tales como: reciclaje y reutilización del agua, diseño y planificación minera responsables, estudios de evaluación del agua y minería inteligente, con el objetivo de abordar los desafíos relacionados con la gestión del agua.

Por ejemplo, Rio Tinto inició una plataforma de base de datos para aumentar la transparencia sobre el uso del agua. Además, tecnologías como la desalinización y filtración por membranas pueden ayudar aún más a reducir la dependencia de la industria minera de fuentes de agua dulce15.

b. Las principales empresas mineras se centran en reducir la huella de carbono a fin de disminuir las emisiones entre 30 y 50 % para 203016

La electricidad y el combustible diésel siguen siendo dos fuentes principales de emisiones operativas, lo que representa un promedio del 32 % y 25 % de las emisiones, respectivamente17. Las empresas mineras trabajan activamente para reducir la huella de carbono mediante el uso de electricidad descarbonizada y combustibles alternativos. Varias están implementando fuentes de energía renovable para operaciones de minería. Por ejemplo, Teck cerró un acuerdo con AES Corporation con el objetivo de asegurar una oferta de energía 100% renovable la nueva ampliación de la mina de cobre Quebrada Blanca en Chile a partir de 202518.

Algunas empresas mineras están explorando fuentes de combustible alternativas, como Rio Tinto, que ha realizado una prueba con diésel renovable para camiones de transporte con el fin de reducir el impacto ambiental de sus flotas19.

Los mineros también están considerando electrificar flotas y equipos con el objetivo de reducir las emisiones de carbono. Por ejemplo, Glencore se asoció con Epiroc con el propósito de entregar 23 camiones de transporte con batería eléctrica y otros equipos móviles para la mina de níquel y cobre Onaping Depth en Canadá20.

c. El aumento de las violaciones de los derechos humanos en la RDC21 exige acciones más urgentes tanto de los mineros como del gobierno

La República Democrática del Congo, uno de los cinco principales productores de cobre, representó el 10 % de la producción mundial en 2022 y tiene las séptimas reservas más grandes de cobre22, 23.

Se informaron casos de abusos a los derechos humanos, lo que demuestra la necesidad de abordar estos problemas. Por ejemplo, en julio de 2023, el gobierno de la RDC canceló los derechos operativos de 29 mineras debido a la falta de cumplimiento en relación con cuestiones sociales y ambientales24.

Las compañías mineras deben abordar las violaciones a los derechos humanos y adoptar una cultura más sólida a fin de crear un entorno laboral seguro e inclusivo.

d. Se espera que los productos sostenibles sean aceptados, especialmente con el aumento en la demanda derivada de la transición energética, que se espera que se triplique para 203025

En este momento, el 32 % del cobre que se utiliza por año proviene del reciclaje26. En teoría, el cobre es completamente recuperable. Sin embargo, la tasa real de reciclaje es del 46% debido a la complejidad en la extracción de algunas de sus aplicaciones, como los residuos electrónicos27.

Las compañías mineras están realizando nuevas inversiones con el objetivo de aumentar la extracción de desechos. Por ejemplo, Hindalco anunció una inversión de 240 millones de dólares a fin de establecer una instalación de reciclaje de cobre y residuos electrónicos28.

A medida que crece la demanda de cobre sostenible, las empresas lanzan productos con bajas emisiones de carbono. Por ejemplo, la minera europea Boliden lanzó productos de cobre con bajas emisiones de carbono y lo definieron como metal producido con menos de 1,5 kg de CO2 por kg de cobre, lo que representa aproximadamente un 38 % menos que la tasa de emisión global promedio de cobre29.

En el futuro, la falta de una definición universalmente aceptada de cobre verde, la determinación de tarifas premium y las limitaciones en la contabilidad y reporte de la huella de carbono en toda la cadena de valor seguirán siendo desafíos clave.

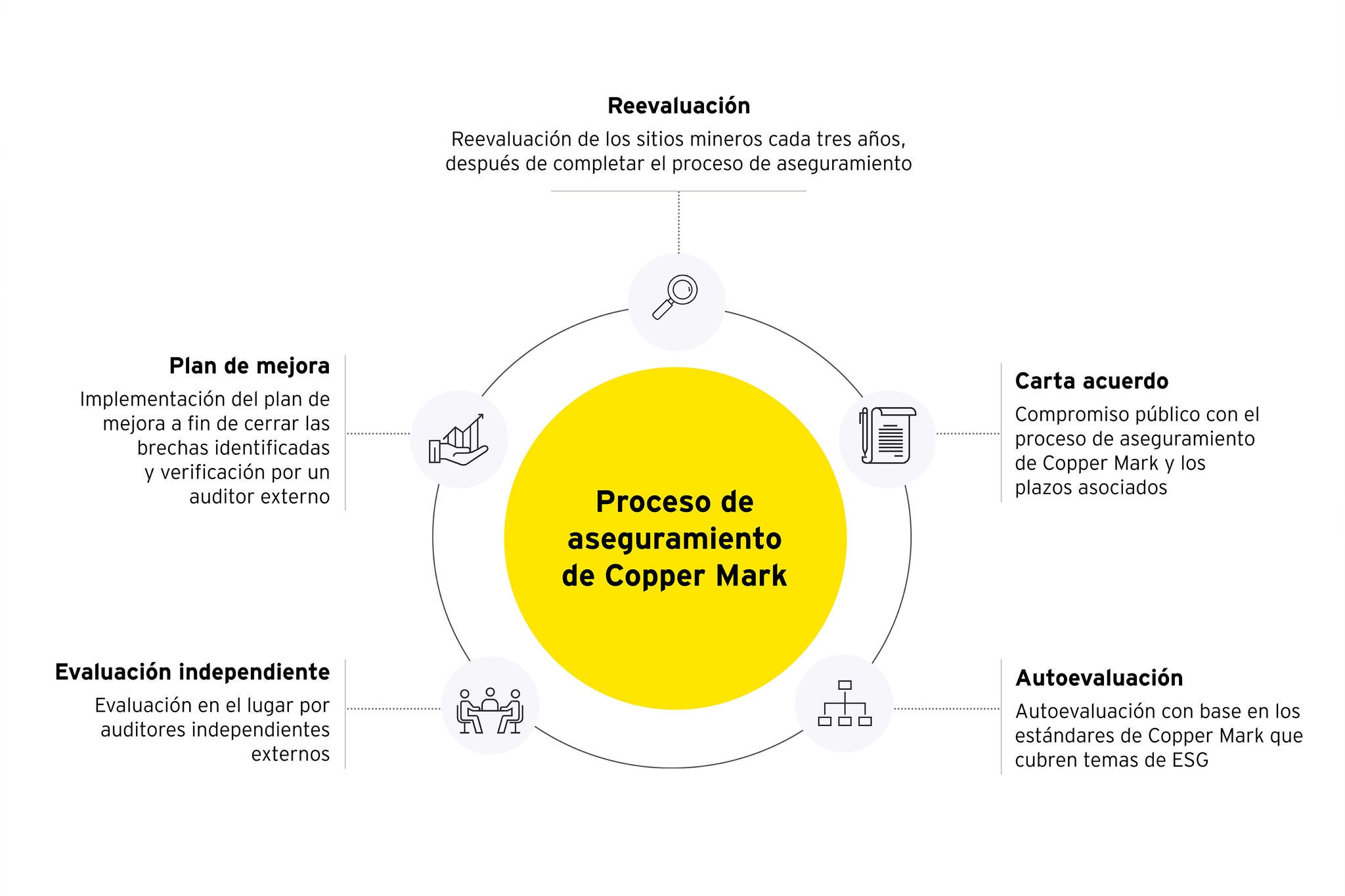

Aumentó la adopción de directrices de minería responsable para alcanzar objetivos de sostenibilidad

A medida que el cobre gana popularidad debido a la transición energética, se espera cada vez más que las compañías mineras mejoren las prácticas de informes de ESG. Los miembros de la Asociación Internacional del Cobre principalmente siguen el estándar de Global Reporting Initiative (GRI) para informar datos de ESG. En 2019, la Asociación Internacional del Cobre creó The Copper Mark, un sistema de garantía para la producción responsable de cobre. En la actualidad, más del 25 % del cobre extraído a nivel mundial se produce en sitios certificados por The Copper Mark30