EY安永是指 Ernst & Young Global Limited 的全球組織,也可指其中一個或多個成員機構,各成員機構都是獨立的法人個體。Ernst & Young Global Limited 是英國一家擔保有限公司,並不向客戶提供服務。

本文就臺灣保險產業的數位轉型力提供定義、相關方法框架、全球領先案例,以及我們的觀察與建議。

概要

- 數位轉型(Digital Transformation)定義

- 臺灣保險公司的數位現狀

- 成功的數位轉型實踐

民國111年,許多財險公司經歷了成立以來的最大虧損,過去在波克夏·海瑟威(Berkshire Hathaway)樹立的保險產業經營典範,促使全球保險公司極大比例重心著重於保險資金的投資與風險管理,而保險業務營運與IT數位化投入資源相對有限;近年來標示著數位轉型(Digital Transformation)的專案本質上更多僅是輔助資訊化(Digitization)的系統並未體現IT投入報酬(ROI:Return On Investment),在過去四年臺灣保險業保費整體收入連續下降,同時地緣政治與通貨膨脹等宏觀環境對保險資金的投資與風險管控級數上升,促使數位轉型不能繼續停留在「流程與系統優化」的資訊化(Digitization)層面,應該深入融合數位生態,促成業務轉型升級數位化(Digitalization),明確「轉型」成什麽;不僅管理層,所有為公司創造收入的一線人員都要能說清楚講明白,怎麽做,做什麽,以及明確什麽是公司的「數位轉型力」才能開創新局。

完整報告:請下載《安永金融產業文摘 — 2023年10月號》

數位轉型(Digital Transformation)定義

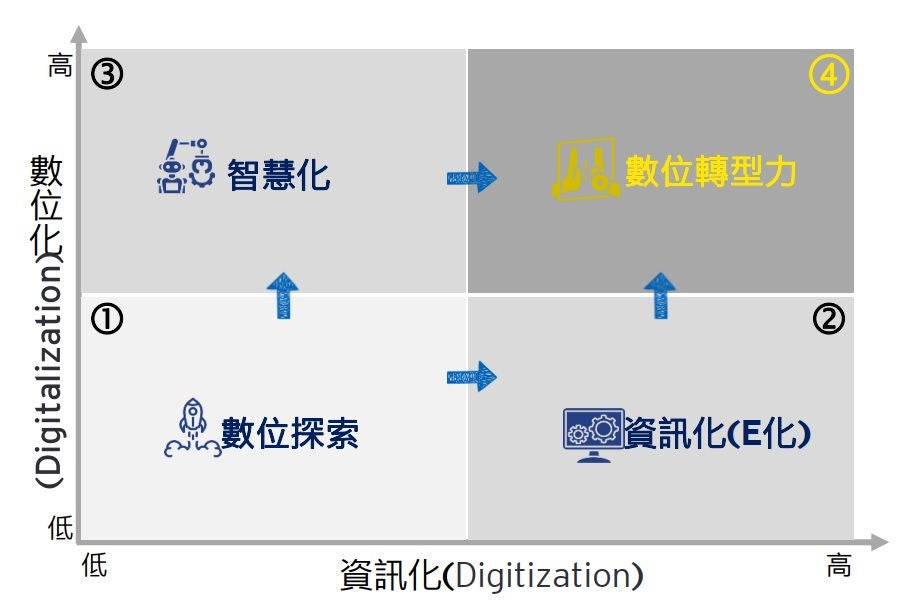

數位轉型(Digital Transformation)在各行各業討論十餘年,不同產業與公司也有不同的理解,至今尚未有一個明確的定義,我們以資訊化(Digitization)與數位化(Digitalization)兩個維度構成的數位轉型矩陣(Digital Transformation Matrix)說明。

數位轉型矩陣

- 資訊化(Digitization)1:從類比形式轉變為數位形式的過程,或稱為E化。舉例來說,資訊化指的是將過去一張一張的實體保單關鍵資訊以及條款,逐一輸入到保險核心系統;將實體的紀錄在系統設計出一個一個表單結構紀錄以及形成IT系統業務流程。

- 數位化(Digitalization)2:利用數位技術改變商業模式並提供新的收入和價值創造機會,或稱智慧化。以中國大陸電子商務平臺的運費險(退貨運費險)為例,當消費者在購物結帳時電商平台根據商品種類、賣家信用、雙方退貨歷史等上百種風險因子透過模型自動定價;消費者進行退貨程序,平臺根據消費特徵、物流資訊以及交易異常等大量風險因子自動核賠或拒賠。承保的保險公司在整個過程中完全沒有人工介入去處理每日數千萬張保單量,將運費險整個價值鏈抽象數位化成模型,並賦予智慧化能力。

- (1)數位探索:我們以保險價值鏈(Value Chain;市場研究→保險產品設計→費率釐定→通路選擇→保險銷售→售後服務與理賠)觀察,不管是純網路保險公司(簡稱:純網保)在線上(On-line)商業模式探索或是非數位原生(Digital Native)傳統保險公司從大量線下(Off-line)書面作業流程尋求提升管理效能,處於資訊化(Digitization)與數位化(Digitalization)程度都相對低時,在數位轉型矩陣定義為「數位探索」階段。

- (2)資訊化(E化):傳統保險公司導入保險IT核心系統涵蓋了人身保險、財產保險、投資型保險以及再保險等領域,透過流程的梳理與優化,進而完善規模化管理保險產品與保單交易,同時滿足IFRS17等金融管理要求的能力;在數位轉型矩陣(2)定位為可以更高效率的規模化發展與管理,保險業務達到「資訊化(E化)」的水準。

- (3)智慧化:對於純網保公司,由於起步就是高度的數位化,透過技術以及主要的純網保產品特性,抽象與疊代保險價值鏈的每一個過程實現於數位化,加速保險產品設計與推廣以及優化用戶的數位旅程體驗,保險價值鏈以數位的演算法(Algorithm)與模型自動化處理;不同於傳統保險公司在價值鏈每個節點都需要大量業務人員的投入,領先的案例顯示每日全自動處理的保單量達千萬量級。數位轉型矩陣(3)達到「智慧化」水準的保險公司,特徵是深入了解保險產品的業務意義以數位化手段抽象成可以高效自動執行的智慧化流程。

- (4)數位轉型力:當保險公司業務具備成熟的資訊化與數位化能力,特點是透過數位工具快速設計與開發保險產品,並以極低的邊際成本(Marginal Cost)配合不同的通路推廣業務、反應市場不斷疊代數據模型提煉出可以快速決策的資料數據、客戶可以透過不同通路的全通路(Omnichannel)不間斷旅程滿足需求等,發揮數位轉型力綜效。

臺灣保險公司的數位現狀

目前臺灣保險公司的核心系統大多數為老一代使用COBOL語言的系統,但現在資深同仁相繼退出又缺乏新人補進,面臨市場的新需求往往無法快速響應,同時加上資訊安全、監管要求以及用戶對數位體驗需求等,保險公司數位現狀如履薄冰。

傳統COBOL主機的核心系統在安全性明顯缺乏,也無法滿足不同通路與移動端的需求,需要不斷疊加外圍系統來滿足業務需求;同時IT專案缺乏頂層規劃,長久下來的疊床架屋造成整體營運隱患,也消磨了IT團隊士氣。

在IT人才培育,懂複雜保險業務產品、流程與監管規範業務,又掌握數位IT能力的資源,大多投入在維持營運以及補強系統(救火)。此外保險公司並非市場上優秀的IT人員首選,新成員的鍛鍊、培養與留任對IT部門充滿挑戰,稍有不甚就會造成人才斷層。保險數位人才的培育難度大,並且許多IT專案的成本與時間資源限制的背景下,只能依靠外部的系統整合供應商補充人力資源。

在IT治理的基礎,臺灣的IT人員具備彈性優勢,對於像保險複雜性的系統設計與開發在程式編碼規範(Coding Standard)以及系統設計的紀錄標準不一的現象都會增加維運成本與風險。

臺灣保險公司數位發展現狀觀察

現況 | 說明 |

架構 |

|

人力資源 |

|

IT治理 |

|

臺灣保險公司多是經過數次的合併且缺乏IT頂層設計與規劃,現有系統有著不同的技術路線(程式語言、服務器類型、網路架構等),IT團隊忙於排除複雜的IT表象問題,近幾年保險公司的IT專案或是數位轉型專案幾乎多是流程的優化、IT系統(含保險核心系統)切換與外圍系統導入;此外,在十數年來的保險產品、保單資訊與紀錄、保戶資訊等眾多資訊定義與結構不一致的數據資料,也需要投入大量的資源進行資料盤點與梳理,才能完成系統遷移與平行驗證。

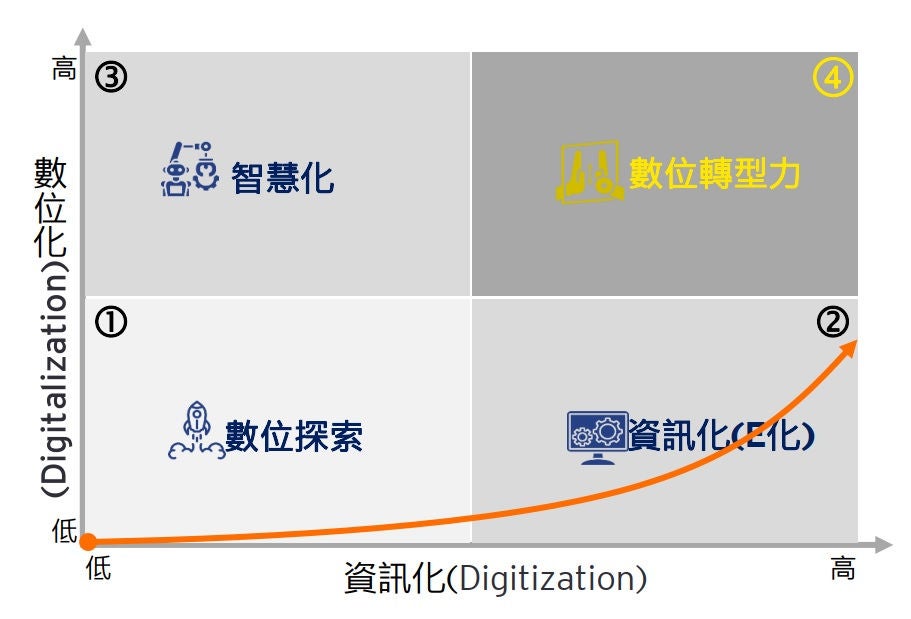

從數位轉型角度只是完成了資訊化(E化)的程度,即數位轉型矩陣完成(1)→(2)的路徑;也就是很大資源投入資訊化(Digitization)能 力 進 行 「 存 量 」 市 場 的 維 持 , 接 下 來 必 須 對 數 位 化(Digitalization)持續投入與變革才能以數位轉型力挑戰增量市場機遇。

臺灣保險公司數位轉型發展多處於資訊化(E化)階段

成功的數位轉型實踐

IT領 域 在 技 術 的 驅 動 下 有 許 多 名 詞 與 術 語 , 如 , AI( Artificial Intelligence ) 、 大 數 據 ( Big Data ) 、 雲 端 運 算 ( Cloud Computing),等;然而數位轉型的成功來自於數位技術與業務的深度協同帶來的商業價值,唯有明確商業價值目標以及實際經驗案例,可以幫助保險公司降低學習曲線,以下透過我們合作夥伴在亞洲成功落地的數位轉型實踐說明。

- 保險產品工廠

傳統保險產品設計需要跨部門的合作協調:包括市場信息分析、保險產品設計、責任與條款、精算、定價,IT部門根據保險產品內容轉化為保險產品IT規格(Spec),包括保險條款內容、承保流程、核保流程、定價、保戶前端頁面以及後端產品管理功能等,最終需要完成一系列的測試(包括相關通路);整個過程涵蓋核心系統與外圍系統需要費時數個月才能夠上線一款保險產品,往往無法快速滿足市場需求,錯失商業機會。

傳統保險業務已經非常成熟,目前產品已經能夠根據市場上的保險產品(人身保險、財產保險、投資型保險與再保險)以數位化的手段拆解產品基本屬性、通用規則、費率算法、基礎責任等關鍵參數內容到資訊的最小顆粒度(原子化),形成標準與通用的保險工廠功能(保險產品、保險種類、標的範圍是個人或是團體、條款、業務規則、責任、服務內容、索賠流程等)實現產品開發通用模塊的靈活調用,透過產品配置完成封裝保險產品,縮短IT工作周期達到1~3天上線。

- 機器人應用

保險公司對於客戶服務人員、業務員、保險代理、保險經紀以及保險經紀業務員的教育訓練,內容已經非常豐富;目前AI技術已經在語音、語意(Semantics)與圖片等資訊的辨識能力以及大語言模型(Large Language Models,LLMs)/ 多模大語言模型(Large Multimodal Models,LMMs)下的生成式AI(Generative Artificial Intelligence) ,在實際商業應用浪潮背景下已經有許多的保險公司使用機器人與業務員進行「對練」或「陪練」強化教育訓練的效果。透過場景(Scenario)設計人機互動模擬訓練,機器人能夠模擬保險客戶進行文字、語音交流,從而對保險專業知識與用戶的話術提供修改建議,並針對話術合規檢測及時更正。

不僅於普通業務單位,客服中心在機器人輔助教育訓練的陪練與模擬銷售外,輔助客戶問答、保險產品諮詢、產品推薦,語音機器人結合語音辨識(Automatic Speech Recognition, ASR)以及文字轉語音(Speech To Text ,STT)等,都大幅提高業務效果與客戶體驗。例如,保險業務與客戶每次真實溝通過程的對話數據(非結構化)進行轉寫,根據公司或是產品的業務策略,快速生產與業務指標相關的所有語意標簽,亦或補充對話缺乏該保險產品的注意事項或是增值服務內容,從而對保險業務與客戶的溝通對話內容進行結構化分析洞察,輔助業務人員成為更優秀的工具。

機器人在保險業務的應用

對象\功能 | 陪練&對練 | 知識問答 | 合規檢測 | 產品推薦 | 保單諮詢輔助 |

業務員 | O | O | O | O | O |

客服人員 | O | O | O | O | |

業務代理 | O | O | |||

保險經紀 | O | O |

- 全通路(Omnichannel)打通生態圈

新加坡領先的數位保險公司數據顯示 3,客戶僅有不到12.5%是完全通過線上的方式了解保險產品且最終完成交易,多數客戶在保單成交的旅程中會由不同通路與接觸點了解信息或是獲取服務直到最終完成交易;透過數據分析,在完成數位全通路( Omnichannel) 後 相 對 於 先 前 的 銷 售 整 體 轉 化 提 高 10%(Leads-to-Cash,該案例以19,000位對保險有興趣的潛在客戶為基礎),此外以數據打通生態的全通路能力,對於無有效保單的潛在客戶再次投保,優於傳統營業員經營模式達2倍以上。

臺灣傳統保險公司的業務銷售主要是透過代理人、經紀人與銀行等通路進行推進,保險公司在面對於數位原住民(Digital native)世代需要重新評估各種通路中介定位與作用,保險產業的數位轉型如何透過數位轉型力賦能(Empower)保險公司快速響應市場需求,以及保險公司的數位能力需要支持各種垂直領域實現線上、線下和混合業務模式。全通路的實踐已經不限於傳統保險公司的直銷、保險經紀公司或是銀行代理等銷售方式,而是以數據為基礎,保險為載體與生態融合,如:購買機票時加保旅遊平安險,「走愈多」保費省愈多的外溢健康險等都是新一代的保險系統應具備的基礎能力。

綜合案例:合作夥伴在新加坡與共享出行平臺的生態案例,在司機與乘客使用服務時同時保險保障,司機可獲取:重大疾病險、商業車險以及個人意外傷害險等保障;乘客則可以取得:人身意外險、旅遊平安險、重大疾病險、行程延誤險、嵌入式運輸物品保障險等,若是透過此服務訂購外賣可以涵蓋配送延誤險等。這些創新的保險生態已經產生數億張保單,目前MAU(Monthly Active Users, 月活躍用戶數)達數百萬(新加坡人口約為592萬人 4)。

此案例的商業價值可以增加平臺與保險公司的ESG觀感,同時擴展了保險公司以及平臺公司的用戶,住房、零售、理財與保障、健康、出行、旅行與飯店住宿、數位平臺等生態圈合作夥伴對於臺灣的碎片化保險與小額保險提供了跨產業共營生態的參考。

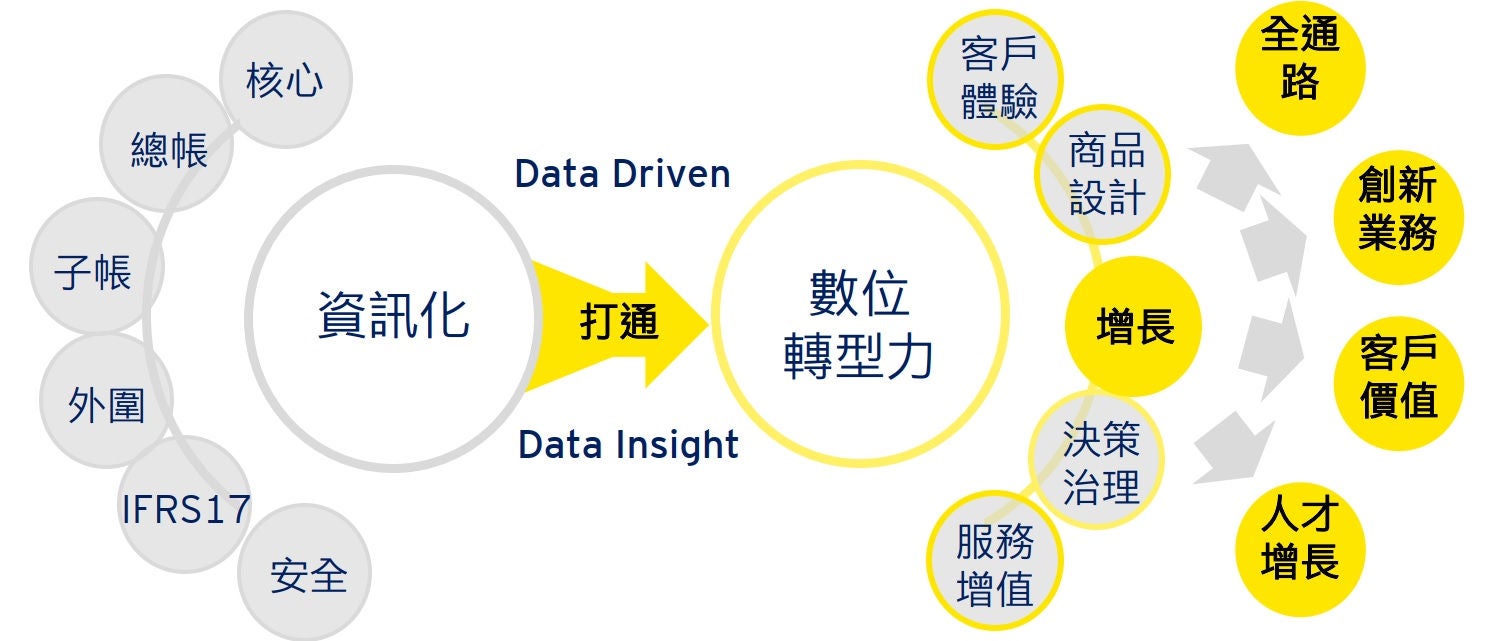

- 數據連結生態圈

數據是貫穿數位生態與保險業務增長的關鍵資產,金融產業由於監管要求相對於其他行業數據具備一定程度的完整性與標準化,目前數據應用普遍用於客戶的簡易版KYC(Know Your Customer),其中數據的完整性、品質以及技術尚未達見到以數據驅動業務增長的標竿(Benchmark)案例,很大程度是未能用數據打破過去僅限於資訊化的藩籬。

數據驅動與數據洞見是業務增長的數位轉型力

借鑒領先的保險公司執行核心現代化策略(Core modernization Strategy),專注業務增長以及客戶體驗優化,以數據驅動(Data Driven)模式對大量數據相關性(Correlation)資料挖掘具備決策的數據因果性(causation)關鍵,才能體現真正數據分析價值。我們也觀察到臺灣保險公司在探索數據應用,採取一連串的MVP(Minimum Viable Product)方法,探索較低風險又快速的挖掘數據價值模式,以及驗證數據平臺與工具支援完整度;這樣的方式可以在過程中避免建置愈來愈多無法說明商業意涵的數據或複雜指標構成似是而非的儀表板(Dashboard)干擾決策。

以我們的合作夥伴在新加坡上線的CDP(Customer Data Platform)案例來說明數據價值:潛在客戶在不同通路的觀點、參與不同的數位行銷活動、分別表達過對潛在產品意圖、一系列互動歷史記錄以及現有政策等,透過接入搜尋引擎的流量與行為分析、社交資訊與內部的客戶資訊匯集於CDP系統,自動標記和細分以提取潛在客戶洞察。當在潛在客戶與保險公司,不管是線上或是線下實際接觸時,CDP根據這些洞察幫助業務顧問了解客戶需求與考量,在保障客戶良好體驗前提下促進保險產品銷售。

綜合案例:

針對習慣數位產品的年輕族群,我們需要以符合他們數位體驗的方式來吸引和經營。然而,這個細分市場存在著一些獨特的障礙。首先,這群年輕人面臨著大量多樣的選擇,這使得品牌忠誠度較低。其次,他們多抱持著抗拒傳統保險業務員的心態。要解決這些問題,前期的娛樂化和體驗建設顯得尤為重要,因為族群習慣使用數位產品,也離不開日常生活相關的應用程式(APP);新加坡的一家保險公司針對這個年輕族群推出了小額微型保險品牌與獨立數位平臺,提供了符合他們需求的新一代保險產品,涵蓋人壽、意外、重大疾病、投資等多種保險類型。

新的數位平臺與特定的商家、移動支付平臺、信用卡發卡機構等合作,提供消費者取得保險保障,對保險公司帶來超過90萬DAU(Daily Active User,日活量)、每日新增百萬保單、主要用戶都是30歲以下、打通超過45類不同數位平臺交互流量與回饋給消費者折扣以及消費掛鉤的免費保險金。保險公司以此為新的客戶提機更多的產品,或透過數據洞察喚醒已經沉睡的客戶。

這樣的方式,幫助該保險公司成功地打入了這個數位世代的市場,滿足了年輕人對於保險的需求,同時也克服了市場上的一些困難。數據結果證明了對於不同細分市場,我們可以採取特定的策略來經營和吸引特定客戶。

結語

總體而言,純網保公司和傳統保險公司在數位轉型的發展路徑上可能存在著差異,但他最終目標是一致的:提供更便捷、高效和價值有保障的保險產品和服務,以滿足不同客戶群體的需求。

本文的實際案例充分顯示,保險公司透過數位轉型力成功地融合了不同產業生態,充滿活力地撬動東南亞百億美元的保險市場 5。臺灣保險公司應當立即行動,加速夯實數位轉型力助力業務發展。

(本文由安永諮詢服務股份有限公司謝佳男執行副總經理、羅應璉協理聯合撰寫)

備註說明:

1. Digitization 《 Gartner 》:Digitization is the process of changing from analog to digital form, also known as digital enablement. Said another way, digitization takes an analog process and changes it to a digital form without any different-in-kind changes to the process itself.

2. Digitalization 《 Gartner 》:Digitalization is the use of digital technologies to change a business model and provide new revenue and value-producing opportunities; it is the process of moving to a digital business.

3. BCG, Distribution-X Global Customer Insight Study 2022

4. Singapore Population and Talent Division, 2023年9月29日《Population in Brief 2023:Key Trends》

5. BCG, 2021年7月《Digital Partnerships –Unlocking the $10 Billion Opportunity in Insurance》

相關內容

保險業這幾年營運上面臨很大的挑戰,例如IFRS17、COVID-19甚至ESG,所以經營管理層一直持續推動數位轉型,身在財稅部門的您會不會越來越心慌?聽聽安永分享其他保險公司的財稅部門數位轉型實例。