EY安永是指 Ernst & Young Global Limited 的全球組織,也可指其中一個或多個成員機構,各成員機構都是獨立的法人個體。Ernst & Young Global Limited 是英國一家擔保有限公司,並不向客戶提供服務。

生物科技產業經歷普遍艱難的一年,2023年底以積極的態勢作為結尾,人們真誠地希望2024年是生物科技產業真正復甦的開始。我們正在關注它是否能夠持續。

概要

- 生技產業基本面仍強勁,新的治療方式和科學創新將繼續推動製藥產業向前發展。

- 生物科技的融資環境初步有解凍的跡象,但仍持續受2020-2021年投資熱潮過後「資本宿醉」的影響,隨著市場條件更加嚴格,未來籌資將視公司進行整合和重組的表現而定。

- 大型製藥公司正面臨專利懸崖而造成收入大幅下降的困境,如果沒有重要的產品或併購活動,它們將無法在未來三到五年內維持當前的收入水準。

安永第34期《超越邊界 Beyond Borders》年度報告顯示,美國和歐洲的生物科技公司在總體層面上面臨不確定性的前景。我們預計財政政策將在未來六個月調降利率,可能會帶動生物科技投資環境的復甦。生物科技公司的基本面仍然強勁;製藥生態系統的創新引擎依然蓬勃發展,新的治療方式和令人振奮的科學創新將繼續推動該產業向前發展。此外,生物科技的融資和交易環境初步有解凍的跡象。

過去18個月裡,生物科技公司的融資機會呈現「兩極分化」局面:擁有後期資產的公司備受追捧,獲得創紀錄的高溢價,而其他公司則在生存邊緣掙扎。2020年末和2021年以高估值和自由資金為特徵的「高糖效應」,隨後是從2022年持續到2023年的資本宿醉,並伴隨著裁員和經濟不確定性。在2023年期間,生物科技公司面臨了融資環境受限的重大挑戰,因此,許多新興生物科技公司(特別是處於早期階段的公司)不得不合理化或進行營運重組,裁減員工並將研發重點從平臺轉向產品。

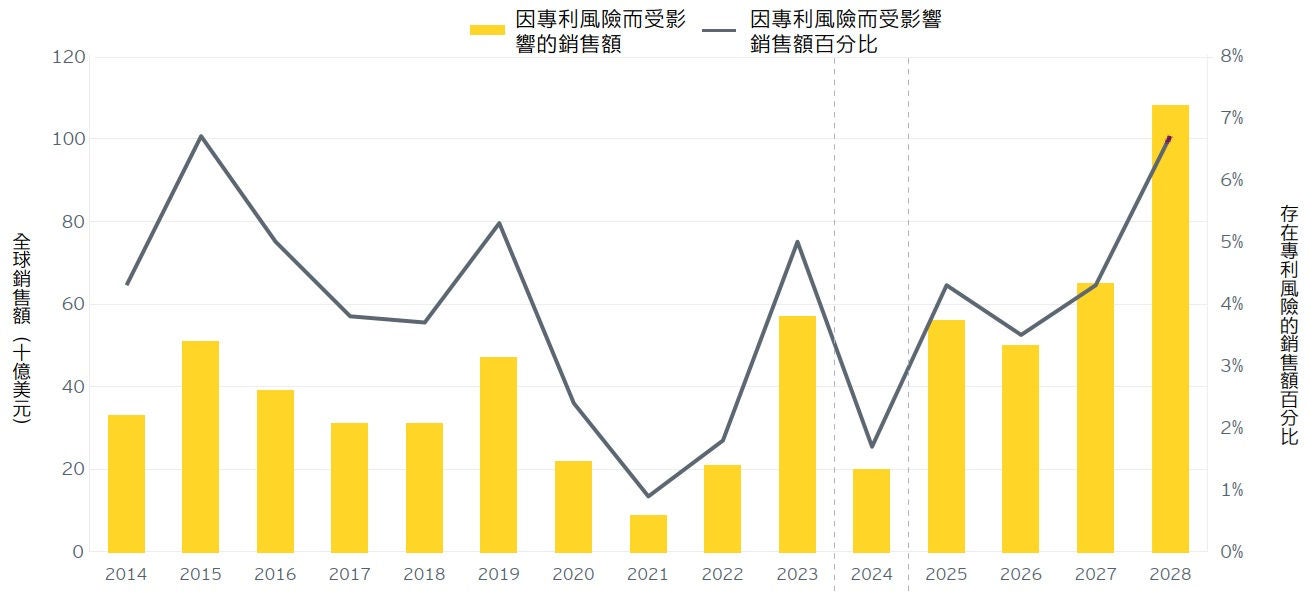

與此同時,由於過去十年間一些最暢銷的藥品專利保護期即將結束,大型製藥公司正面臨價值3,500億美元的專利懸崖1。與此同時,大型製藥公司也正面臨收入大幅下降的困境,特別是那些從因應COVID-19疫情的疫苗和治療藥物中獲益最多的公司。另一方面,許多製藥公司發現很難填補產品線,如果沒有重大的併購活動,它們將無法在未來三到五年內維持當前的收入水準。

好消息是,大型製藥公司的交易火力創紀錄,預計交易金額在2024年將超過1兆美元,這是自我們十多年前開始追蹤這一指標以來的最高總額之一。隨著製藥業開始收購可以補足未來收入銳減的去風險資產,交易趨勢表現強勁亦不意外。隨著2024年初交易活動紛紛回歸,去年本報告發布時許多生技業主管的悲觀情緒表態被樂觀和熱情所取代。

2023年生技製藥併購支出達1,790億美元,提振人們的信心,認為生物科技公司將繼續找到推動創新所需的資本投資。儘管這一趨勢是否會持續到2024年末還有待觀察,但生物科技現金增資和首次公開募股(IPO)的收益在2023年也有所增加,並在2024年第一季持續展現成長前景,上市後私募籌資(PIPE)也成為滿足產業融資需求的另一種方式。2

儘管美國聯準會面對通貨膨脹、強勁的就業數據和美國持續的「經濟韌性」而延遲利率政策,這些投資復甦的跡象是否會持續保持仍待觀望。目前,生物科技產業仍處於達爾文式的環境中,對許多公司來說,生存仍是一個持續的挑戰。

然而,鑑於該產業創新的實力,生物科技公司有充分的理由保持樂觀。新藥探索和開發正在進入一個新時代,受到人工智慧(AI)、生成式人工智慧(GenAI)和機器學習(ML)等新興科技的支持,這些技術可以顯著提高生產力並幫助患者受益於下一波創新藥物。生命科學公司正在研發針對慢性疾病領域的新治療方法,這個領域曾因為對罕見疾病的關注而失寵;影響大量患者族群的病症,如糖尿病、肥胖、心理健康和與代謝功能障礙相關的脂肪性肝炎(MASH),正受益於研發復興。

隨著總體政策的變動可能為公共和私募金融市場注入更多信心,我們可以預期生物科技領域在合作夥伴關係、收購、創投融資輪次、現金增資、IPO等活動將會加速。隨著創新高度發展且資本有可能大量回流的情況下,生物科技產業不僅準備好在這個快速變遷的環境中生存下來,還能茁壯成長。

年度回顧

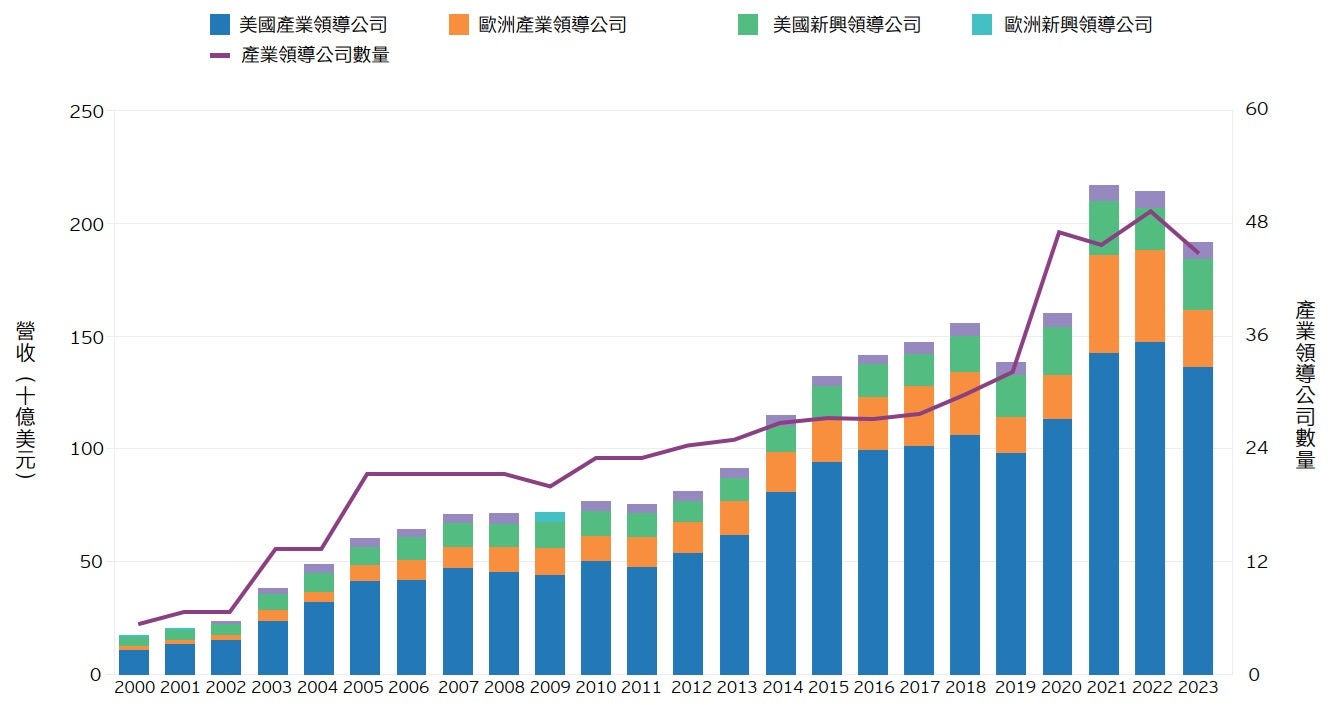

生物科技產業在2023年遇到一些重大挑戰,新興領導公司(我們將年收入低於5億美元的公司定義為這一組)和更成熟的大型生物科技產業領導公司都面臨困難的經營環境,包括美國持續高利率。在2023年,歐洲和美國上市公司的營收為1,919億美元,較2022年下降10.7%(見圖1)。在2021年和2022年從COVID-19療法中獲利的疫苗製造商,隨著疫情消退和對COVID-19疫苗需求減少,收入也在下降。2021年,COVID-19相關收入占該產業總營收的15%。到2023年,這一數字已經下降到僅5.2%。

生物科技產業領導公司(年收入至少5億美元的公司)也未能倖免。再生元(Regeneron)和安進(Amgen)從2022年到2023年營收成長低於10%,分別僅成長了8%和9%。百健(Biogen)在2023年營收下降3.3%至98億美元,並預測2024年的收入亦將下降,因為其多發性硬化症產品線面臨生物相似性藥品競爭的壓力。

圖1. 2000年至2023年美國和歐洲上市公司營收

產業領導公司是指收入 >=5億美元的公司

生物科技產業營收下降迫使許多生物科技公司執行長對公司的未來做出艱難決定。2023年,美國和歐盟(EU)生物科技上市公司數量下降5.3%至889家,有些公司被迫申請破產。成立於2009年的Clovis Oncology,在第四季法說會宣布沒有足夠的資金持續營運後,於2023年6月倒閉。成立於1999年的Infinity Pharmaceuticals在2023年9月宣布申請破產,此前與MEI Pharma的合併協議未能達成。部分公司破產事件在2024年初出現明顯的掙扎跡象後爆發。傳統生物科技公司Acorda Therapeutics在2024年4月宣布自願申請第11章破產保護,並將以1.85億美元的價格將其資產出售給Merz Therapeutics。這家多發性硬化症製藥商並非唯一,Eiger BioPharmaceuticals和Athersys也在2024年初宣布破產。

雖然並非所有生物科技公司都被迫走到這種極端的情況,但在艱難的融資環境中,許多公司仍不得不裁員。2023年,生物科技產業的就業人數首次下降1.7%至297,489人,因為許多新興生物科技公司試圖節省現金並提高效率。許多生物科技公司還選擇重新調整業務,專注於一項主要資產,而不是將資源分散在一系列資產上。在2022年和2023年期間以這種方式重組的公司,隨著融資機會重新出現,可能會面臨更好的前景。

生物科技產業融資復甦的步伐很可能仰賴美國的財政政策。自從美國經濟在疫情後反彈,通貨膨脹加劇促使聯準會升息,利率攀升與生物科技公司估值下降呈現負相關且一致性,融資是否復甦很可能取決於降息。利率在2023年始終偏高,雖然在2024年已開始降息,但目前仍不清楚聯準會後續降息的行動。預期2024年下半年將有三次降息,但通貨膨脹持續且整體經濟看起來具有韌性,聯準會執行降息政策的急迫性目前尚不清楚。一些分析師甚至警告說,目前的利率可能會一直維持到2025年。

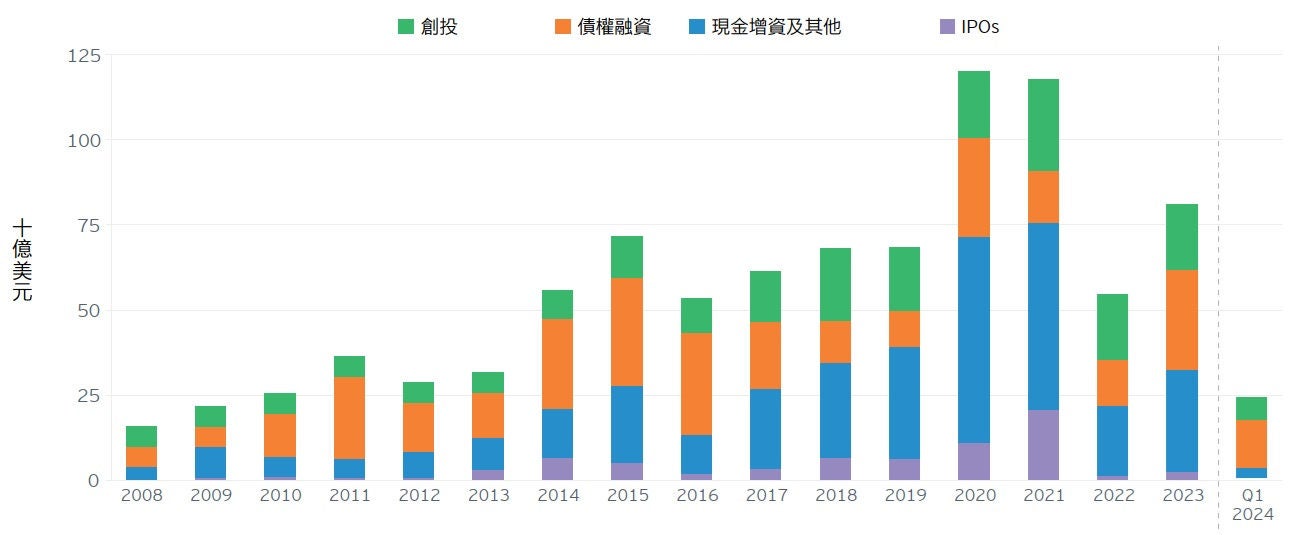

目前,融資環境仍然充滿挑戰。債權融資和現金增資在2023年的融資組成中占了最大比例。2023年的生物科技現金增資額度超過2022年,全年增加近90億美元,達到294億美元。另外,在2024年第一季現金增資亦有17億美元。2023年籌集的299億美元債權融資是該產業歷史最高的金額之一,僅次於2015年債權融資313億美元。2023年債權融資中,大約80%來自Amgen,募集240億美元做為收購Horizon Pharmaceuticals資金,該交易於2022年12月宣布以278億美元進行收購。這筆交易遭到美國聯邦貿易委員會(FTC)反對,但在Amgen同意避免將公司其他藥物與Horizon的甲狀腺眼症治療藥物Tepezza和痛風藥物Krystexxa捆綁銷售後,該交易最終在2023年10月完成。如果沒有Amgen,2023年債權融資僅59億美元,這是自2008年以來最低的年度數字。

圖2. 2008年至2024年第1季美國和歐洲融資(十億美元)

對於新創階段的生物科技公司來說,關鍵的融資途徑是創投資金(VC)和IPO。但在2022年,產業透過IPO募集的資金大幅下降,較前一年的創紀錄高點下降了93%。2023年,生物科技的IPO從這一低點反彈,幾乎翻倍至29億美元,雖然此金額成長仍然有限,比2021年和2022年繁榮時期的IPO平均水準低82%,也比繁榮時期前10年平均水準低24%,但有跡象顯示IPO復甦正持續到2024年。例如,在2024年第一季,IPO募集14.5億美元,其中美國加州的生物科技公司CG Oncology正在進行膀胱癌三期試驗的溶瘤病毒免疫療法,於2024年1月募集4.37億美元。Kyverna Theraeutics是一家開發嵌合抗原受體T細胞(CAR-T)療法的生物科技公司,其研究重點超出傳統的腫瘤學領域,在神經學領域有兩項二期試驗正在進行,也在2024年2月募集3.669億美元。

2023年創投投資持平,維持在184億美元,這一數字低於疫情前五年歷史平均水準475億美元。2023年,對早期階段生物科技公司的創投投資較2022年下降了8.7%,早期階段資產全年僅籌集到124.8億美元。創投通常是早期階段、私有公司獲取資本的唯一方式,隨著疫情期間的空頭支票環境明顯結束,處於早期階段的公司不得不回歸到基本面,如具有強大的科學根據、經驗豐富的管理團隊以及在創新疾病領域的資產。在這些領域展現成熟度的公司仍然能夠獲得創投資金。

例如,BioAge Labs 於2024年2月宣布,在禮來(Eli Lilly)和Amgen創投部門的支持下,於D輪融資中募集1.7億美元。在先前專注於與老化相關的疾病之後,BioAge Labs於2021年將重點轉向代謝領域,更具體地說是抗肥胖治療領域。自從Eli Lilly和諾和諾德(Novo Nordisk)的類升糖素胜肽-1(GLP-1)受體促效劑成為過去兩年最暢銷的藥物以來,這一領域一直受到關注。Eli Lilly也於2023年11月加入OrsoBio的A輪融資,幫助這家新興生技公司為其抗肥胖產品線募集6,000萬美元。Carmot Therapeutics在2023年12月被羅氏(Roche)以27億美元收購之前,於2023年5月完成E輪融資,籌得1.5億美元以推動其抗肥胖和糖尿病產品線。

總而言之,2024年第1季的生物科技創投融資總額為58億美元。值得注意的是,在 2024 年第1季,生物科技公司在上市後私募籌資(PIPE)中創下57億美元的歷史新高。這一成長突顯了當今營運環境的獨特性,以及公司可能採取的因應策略。創投界可能會繼續青睞 PIPE,選擇流動性而非投資早期幾輪私募融資的長期承諾。

整體財務展望突顯出不同生物科技公司截然不同的命運。即使許多公司結束營運、生物科技產業營收下降,但市值卻在成長。2023年生物科技上市公司市值成長1.7%,達到1.32兆美元。儘管整個產業的估值在2024年初有成長趨勢的現象,但仍低於2021年高點。整體下跌的影響在產業內部並不均衡:從2021年12月到2024年3月,擁有第一期資產的生物科技公司其股價下跌了19%,而那些擁有後期資產的公司股價增加了20%以上。

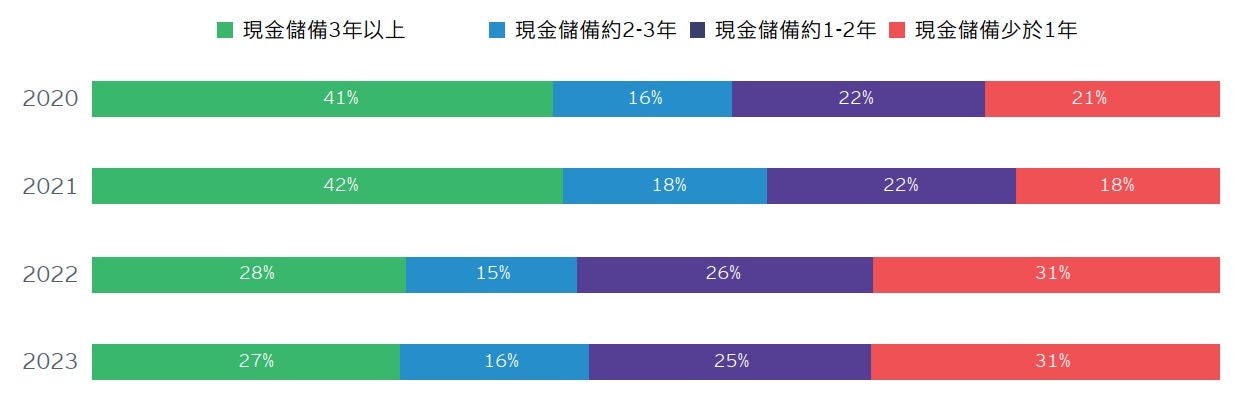

雖然有31%生物科技公司沒有足夠現金維持未來一年以上的營運,並且在當前的營運環境中面臨艱難的生存之路,但對於那些擁有後期資產的生物科技公司來說,情況要樂觀得多。

圖3. 安永生存指數(EY Survival Index), 2020年至2023年(不包括產業領導公司)

圖內數字為四捨五入後的數據,相加可能不會100%。

大型製藥公司(Big Pharma)願意支付高額溢價進行收購的一個簡單原因是:專利懸崖。產業領導公司在2023年至2028年五年之間可能會損失高達3,500億美元的收入,因為過去十年一些最暢銷的生物製劑將失去專利保護,在美國和歐盟都將面臨生物相似性藥品的競爭。在生物製藥生態系統中,製藥領域的創新赤字將成為生物科技產業的重要推動助力,因為越來越多的製藥公司轉向併購以填補他們的產品線。然而,正如Biogen和其他公司所證明的那樣,許多傳統生物科技公司現在也面臨著與大型製藥對手相同的問題。

圖4. 2014年至2028年因市場排他性消失(loss-of-exclusivity,LOE)而導致營收流失的歷史數據和預測

因專利風險而受影響銷售額是指產品喪失排他性之前一年的年收入。

根據我們在2024年1月發布的安永併購火力年度報告,生物製藥業在2024年初擁有1.4兆美元的交易火力(安永將其定義為企業根據其資產負債表、現金及約當現金、現有債務、債務能力和市值進行併購交易能力的指標),用於收購新創公司以填補產品線。到2024年第一季末,產業的總交易火力成長到1.5兆美元,其中僅大型製藥公司就擁有超過1兆美元的交易能力。在2023年,產業開始部署這些能力:生物製藥併購市場從疫情時的歷史低點反彈,達到自2019年以來的最高投資水準,共有61筆生物製藥併購交易(至少是自2008年金融危機以來最高的年度交易量),總金額達1,540億美元。

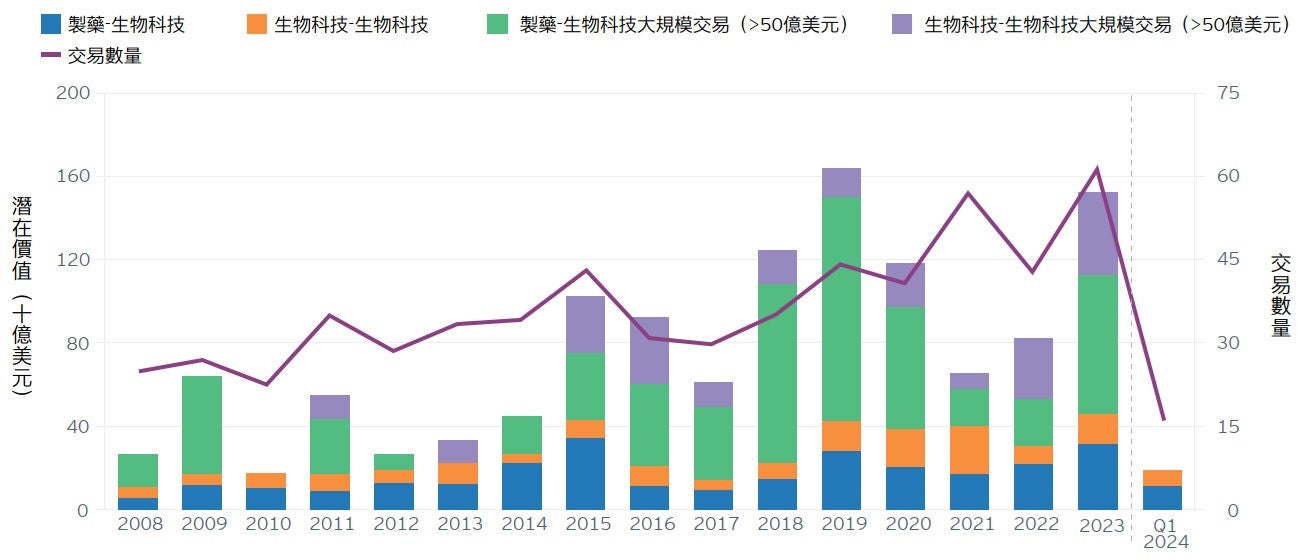

圖5. 2008年至2024年第一季美國和歐洲併購交易

圖表不包括交易條款未公開揭露的交易。

圖表不包括賽默飛世爾(Thermo-Fisher)和Life Technologies的交易(136億美元),因為收購方既不是製藥公司,也不是生物科技公司。

2023年最後幾週的一系列交易活動為當年度併購投資帶來86%成長,與前一年相比,以及與前五年平均水準相較成長了38%。交易模式顯示,大型製藥公司更加專注於可降低風險的資產,並獲取在未來三到五年可能填補收入缺口的資產。2023年的高交易價值是由大規模收購所帶動,其中15筆最大的交易占了總交易量的78%。在這15筆最大收購案中,有11筆針對的是已經上市或處於後期臨床研究階段產品的公司。

除了對後期資產的關注外,創新技術也推動了交易活動。2023年和2024年最熱門的領域之一是抗體-藥物複合體(ADC)。輝瑞(Pfizer)在2023年3月宣布以430億美元收購Seagen的交易,預計到2030年將可為這家製藥巨頭增加100億美元收入。這項技術讓抗體將具有細胞毒殺性的藥物運送到特定目標,減少癌症藥物對周圍細胞的傷害。包括默克公司(Merck & Co.)、艾伯維(AbbVie)、Genmab和必治妥施貴寶(Bristol-Myers Squibb,BMS)在內的其他幾家大型製藥公司也在收購從事ADC技術的生物科技公司。Merck從日本的第一三共(Daiichi-Sankyo)公司獲得三種臨床階段ADCs的授權,這筆交易包括40億美元的簽約授權金和另外180億美元的潛在收益(earn-outs)。此外,AbbVie在2023年11月以101億美元收購ImmunoGen,獲得已上市卵巢癌治療藥物Elahere(mirvetuximab soravtansine-gynx),以及一系列後續的ADCs產品。嬌生公司(Johnson & Johnson)在2024年初以20億美元收購Ambryx Biopharma,承諾加速該公司針對轉移性去勢抵抗性攝護腺癌第I/II期ADC的開發。

製藥公司也在尋找其他方式支持受青睞的ADC資產,為創投注入大量現金。例如,TORL BioTherapeutics在2024年4月的B輪融資中獲得1.58億美元的超額認購,包括BMS的參與,計畫使用這筆資金將其主要候選藥物推到第二階段臨床試驗。德國生物科技公司Tubulis也在2024年4月完成B輪融資,為其ADC產品線募得約1.38億美元。

ADC(以及更廣泛的腫瘤學領域)絕不是生物科技創新具前景的唯一領域。GLP-1受體促效劑在抗肥胖和其他心血管代謝疾病中取得的臨床和商業突破正引起相當大的關注,並為近期生物製藥產業帶來顯著的成長前景。隨著新的臨床方法獲得驗證並吸引生物製藥收購者的關注,包括神經學、呼吸系統疾病、罕見疾病和免疫學在內的其他領域也展現出新活力。在生物科技的帶領下,生物製藥創新生態系統正處於強健的健康狀態,大型製藥公司為獲取這些新產品和新方法而增加的投資將繼續成為該產業的主要成長驅動力。

展望未來,對創新的信心將是生物科技產業從2023年經歷的艱難時期持續復甦的關鍵策略支柱之一。我們於後續將進一步探討創新領域,以及生物科技公司為尋求維持和擴大營運的其他一些關鍵重點領域,包括以下幾點:

- 財務韌性:生技公司如何在持續的「資本宿醉」之後提高營運效率並控制成本?

- 商業模式:隨著生技公司越來越多地尋求探索商業化的機會,而無法保證與大型製藥公司合作,公司如何優化其方法?

- 稅務效率:生技公司可以採取哪些策略來改善其稅務狀況(例如,將臨床試驗轉移到稅務優惠措施較好的地區)?

生物科技仍然是創新驅動的產業,而且創新正在蓬勃發展。目前而言,融資尚未跟上,資金獲取仍然是該產業許多公司面臨的問題。生物科技公司面臨的挑戰是如何調整他們的商業模式,以適應這段艱難的時期,更新稅務、商業營運和財務韌性的整體策略,以更好地適應當前商業環境的需求。透過優化商業模式,生物科技公司可以釋放資金和專業知識,專注於他們最擅長的領域,將更好的臨床創新成果帶給有需要的病患。

下載《超越邊界Beyond Borders:安永2024年生物科技產業報告》

結語

生物科技仍然是創新驅動的產業,而且創新正在蓬勃發展。目前而言,融資尚未跟上,資金獲取仍然是該產業許多公司面臨的問題。

相關內容

生技產業併購市場在2023年前15件最大交易占總交易價值78%,顯示併購市場成長主要由大型製藥公司收購生物科技公司的投資所推動。

超越邊界 Beyond Borders:安永2023年生物科技產業報告

報告指出,美國和歐洲生物科技產業正在尋找全新的發展路徑。目前,各生物科技公司的優先事項因其商業成熟度差異而有所不同。

2023年,生命科學公司開始經歷大規模併購(M&A)。截至2023年12月中發布的2024年安永併購火力報告,併購總價值已達1,910億美元,比2022年增加34%。了解更多。