EY verwijst naar de wereldwijde organisatie en kan verwijzen naar een of meer van de lidfirma's van Ernst & Young Global Limited, die elk een afzonderlijke juridische entiteit zijn. Ernst & Young Global Limited, een Britse vennootschap met beperkte aansprakelijkheid, verleent geen diensten aan cliënten.

Fairness opinion

Wat EY voor u kan betekenen

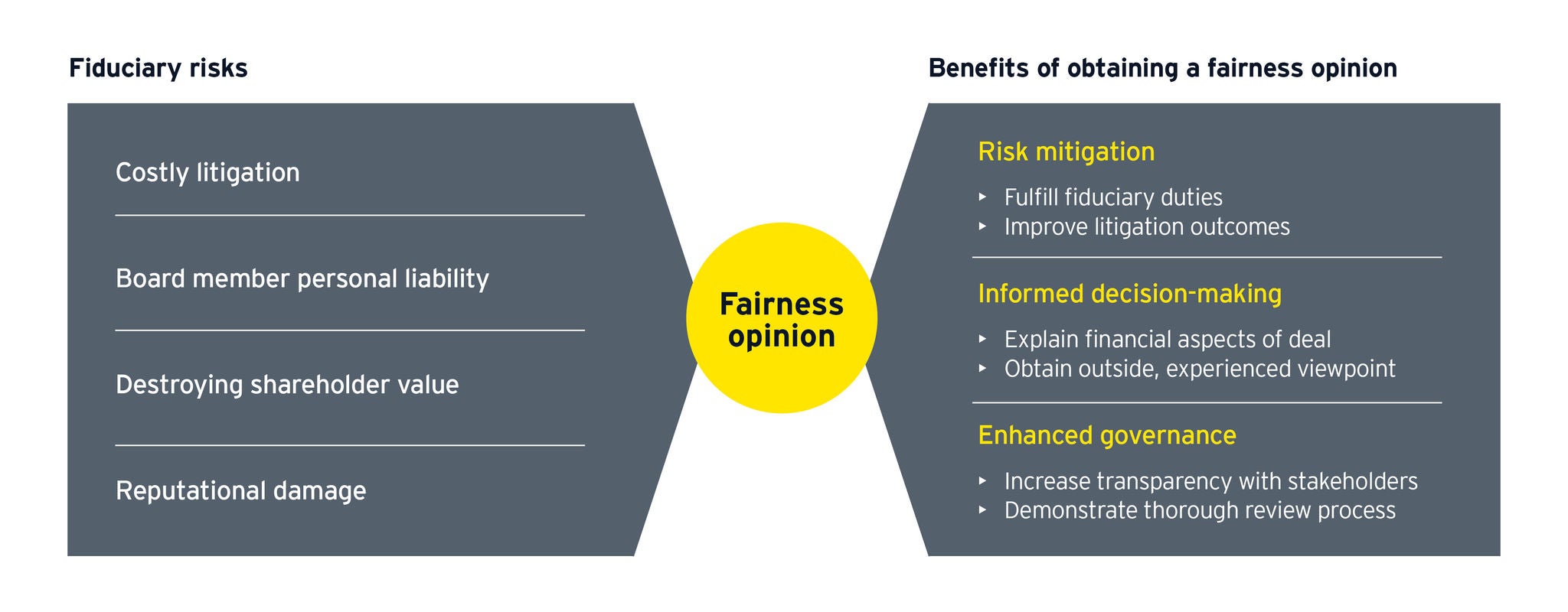

EY teams helpen met een onafhankelijke fairness opinie, om te bepalen of de prijs die bij een transactie tot stand is gekomen, vanuit financieel oogpunt ’fair’ is. EY professionals helpen u de volgende vragen te beantwoorden:

- Zal de transactie aandeelhouderswaarde creëren of vernietigen als onderdeel van de fusie of overname?

- Wat is de waarde van de activa of het aandelenbelang dat overgenomen en/of verkocht wordt?

- Wat is de impact van non-cash vergoedingen zoals earnouts, opties en andere complexe financiële instrumenten?

- Wat is de impact van risico's, synergiën en andere groeimogelijkheden op de transactie?

- Zal de transactie bijdragen aan de winst of zullen aandeelhouders juist verwateren?

- Hoe beïnvloeden de transactiestructuur en de fiscale aspecten de transactiewaarde?

Waarom EY-professionals anders zijn

- Een onafhankelijke analyse: Een EY fairness opinion levert een grondige waarderingsanalyse van de overnamekandidaat.Naast de contante vergoeding nemen we ook eventuele niet-contante vergoedingen mee zoals: vermogen, seller notes, earnouts, opties en andere complexe financiële vraagstukken.

- Toegewijd team: EY beschikt over een kundig en specialistisch fairness opinions team, dat wordt bijgestaan door senior partners en experts, die vooraanstaande juridische en governance trends meenemen in hun analyse en beoordeling.

- Transactie-adviseurs en sector professionals vormen samen een globaal team van meer dan 18.000 EY specialisten op het gebied van transacties, van wie 3.500+ waarderingsexperts zijn. Samen combineren zij markt- en sectorkennis om de klant excellente service te bieden.

- Breed scala aan expertise: EY professionals gebruiken de input van strategie, finance, fiscale, cyber, human resources en andere due diligence teams die gezamenlijk advies leveren bij de transactie.

Meestgestelde vragen

Hoe EY kan helpen

-

In deze tijd van continue transformatie, staan CEO's en bestuurders voor de uitdaging om maximale waarde te creëren voor de stakeholders van hun organisatie. Wij bevragen en herzien bestaande veronderstellingen en helpen een groeistrategie te ontwikkelen om de winst en langetermijnwaarde te verbeteren.

Lees meer -

De corporate finance-consultants van EY combineren diepgaande ervaring op het gebied van financiën en kapitaalmarkten met geavanceerde beslissingsondersteunende mogelijkheden en analyses om de CFO te helpen duurzame waarde te creëren voor alle belanghebbenden.

Lees meer -

Ontdek de M&A-adviesdiensten van EY wanneer u koopt en integreert. Wij adviseren bij fusies en overnames, joint ventures en allianties, zodat onze klanten hun groeistrategie kunnen realiseren.

Lees meer -

Onze desinvesteringsdiensten helpen bij het portefeuillebeheer om zo de waarde van carve-out, spin-off of joint venture te verbeteren. Neem contact met ons op.

Lees meer -

Ons team kan helpen bij het reageren op zakelijke uitdagingen en leiderschap en crisismanagement bieden die bedrijven helpen te herstellen en waarde te behouden.

Lees meer -

Ons transaction tax and workforce advisory team helpt uw bedrijf transformeren en transactiewaarde te creëren. Meer informatie.

Lees meer