Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Mandanten.

Arbeitsrecht, Sozialversicherung und Steuern sind für sich betrachtet bereits kompliziert genug. Besonders risikobehaftet sind für Unternehmen jedoch die Bereiche, in denen die drei Rechtsgebiete ineinandergreifen. Beispiele dafür sind die Themen Mindestlohn, Arbeitszeit und Minijob, denn es droht insbesondere die Phantomlohnfalle. Fehler in der Gehaltsabrechnung können hier äußerst kostspielig werden, wenn eine entsprechende Anzahl Beschäftigte und längere Zeiträume betroffen sind.

Ein Problem ist halb gelöst, wenn es klar formuliert ist.

Erhöhung des Mindestlohns zum 01.10.2022

Zum 01.10.2022 ist der Mindestlohn von 10,45 Euro auf 12,00 Euro gestiegen. Von dieser Erhöhung sind laut Institut für Arbeitsmarkt- und Berufsforschung rund 22 Prozent aller Beschäftigungsverhältnisse betroffen. Die Bundesregierung geht in ihrem Gesetzentwurf davon aus, dass im Zeitpunkt des Inkrafttretens der Erhöhung mehr als 6 Mio. Menschen in Deutschland mit weniger als 12 Euro pro Stunde vergütet werden.

Der Mindestlohn beträgt nun ungefähr 60 Prozent des Bruttomedianlohns in Deutschland. Der Medianlohn ist so definiert, dass die Hälfte der Beschäftigten weniger und die andere Hälfte mehr verdient als den Medianlohn. Über künftige Änderungen der Höhe des Mindestlohns entscheidet wieder die Mindestlohnkommission. Die nächste Anpassung würde ggf. zum 01.01.2024 erfolgen.

Wer hat Anspruch auf den Mindestlohn?

Seit 01.10.2022 haben alle Arbeitnehmerinnen und Arbeitnehmer einen Anspruch auf gesetzlichen Mindestlohn in Höhe von 12 Euro pro Stunde. Ausgenommen sind z. B. Jugendliche unter 18 Jahren ohne abgeschlossene Berufsausbildung, Auszubildende oder bestimmte Gruppen von Praktikanten. Arbeitgeber sind nach § 20 MiLoG verpflichtet, die innerhalb der Arbeitszeit erbrachten Stunden in Höhe des gesetzlichen Mindestlohns zu vergüten.

Phantomlohnfalle in der Sozialversicherung

Das aus einer Beschäftigung erzielte Arbeitsentgelt ist Grundlage für die Bemessung und Abführung der Sozialversicherungsbeiträge. Für das beitragspflichtige Arbeitsentgelt in der Sozialversicherung gilt nicht wie im Steuerrecht das Zuflussprinzip, sondern das Entstehungsprinzip. Das bedeutet, dass zur Bemessung der Sozialversicherungsbeiträge nicht das tatsächlich gezahlte, also zugeflossene Arbeitsentgelt zugrunde gelegt, sondern auf das zu beanspruchende, also das entstandene bzw. „erarbeitete“ Entgelt abgestellt wird.

Phantomlohn ist also ein Lohn, den der Arbeitnehmer trotz bestehenden (arbeits-)rechtlichen Anspruchs nicht erhalten hat, der aber zu bezahlen gewesen wäre und aus dem entsprechend Sozialversicherungsbeiträge zu berechnen und an die Einzugsstelle abzuführen sind. In diesem Zusammenhang wird auch häufig vom „Fiktivlohn” gesprochen.

Sozialversicherung: Mindestlohn als auslösendes Moment

Für die Berechnung der Sozialversicherungsbeiträge ist daher grundsätzlich das gesetzlich bzw. tariflich geschuldete Mindestentgelt zugrunde zu legen, auch wenn im Arbeitsvertrag ein geringeres Entgelt vereinbart oder in der Praxis weniger Lohn ausgezahlt wurde. Entscheidend ist, ob der Anspruch entstanden ist.

Gleiches gilt, wenn der Mindestlohn nach dem Mindestlohngesetz nicht beachtet wurde. Hat ein Arbeitgeber für die tatsächlich geleisteten Arbeitsstunden weniger als den Mindestlohn bezahlt, bemessen sich die zu entrichtenden Sozialversicherungsbeiträge am Mindestlohn für die geleisteten Arbeitsstunden, ggf. auch an einem darüber liegenden tariflichen Lohn.

Mindestlohn und Minijob

Der gesetzliche Mindestlohn gilt auch für Minijobberinnen und Minijobber. Parallel zum Mindestlohn wurde zum 01.10.2022 die Minijob-Grenze von 450 auf 520 Euro angehoben. Sie wird auch künftig jeweils an die Entwicklung des Mindestlohns angepasst. So können Minijobber weiterhin 10 Stunden wöchentlich arbeiten, ohne die Verdienstgrenze zu überschreiten.

Minijob als Problemfeld

Besonders für geringfügig Beschäftigte, für die keine Sozialversicherungspflicht gilt, kann der Fiktivlohn weitreichende Folgen haben. Da die Arbeitgeber auch die geringfügigen Tätigkeiten nach der aktuellen Mindestlohnregelung vergüten müssen, hat sich mit dem im Laufe der Jahre gestiegenen Mindestlohn die zulässige Stundenzahl für Minijobber verringert. Während 2016 noch bis zu 52 Stunden im Monat möglich waren, sind es ab Oktober 2022 nur noch 10 Stunden pro Woche.

Wurde im Laufe der Zeit die Arbeitszeit des geringfügig Beschäftigten nicht angepasst und arbeitet er mehr als 10 Stunden, führt dies zwangsläufig zu Phantomlohn. Bei Minijobbern kann die Berücksichtigung eines fiktiven Entgelts dazu führen, dass die Geringfügigkeitsgrenze überschritten wird und Beiträge zur Sozialversicherung zu entrichten sind.

Auch die pauschale Versteuerung als Minijob ist dann nicht mehr möglich. Denn die Beurteilung, ob eine geringfügige Beschäftigung i. S. d. § 40a Abs. 2 bzw. Abs. 2a EStG vorliegt, richtet sich nach den sozialversicherungsrechtlichen Regelungen. Durch die Erhöhung der Minijob-Grenze zum 01.10.2022 auf 520 Euro hat sich allerdings die Gefahr des Phantomlohns etwas relativiert. Dies gilt insbesondere für künftige Zeiträume, da die Minijob-Grenze nun an den Mindestlohn gekoppelt ist.

Wer glaubt, er könne diese Problematik umgehen, indem er mit seinen Minijobbern einfach keine Arbeitszeit vereinbart, unterliegt einem gefährlichen Trugschluss.

Fallstrick Arbeit auf Abruf

Ist die Dauer der wöchentlichen Arbeitszeit nicht festgelegt, gilt seit dem 01.01.2019 eine Arbeitszeit von 20 Stunden wöchentlich als vereinbart. Ruft der Arbeitgeber diese Arbeitszeit nicht innerhalb des vereinbarten Bezugszeitraums ab, muss er gem. § 615 Abs. 1 BGB Annahmeverzugslohn in Höhe der 20 Stunden zahlen (BAG, Urteil v. 24.09.2014, 5 AZR 1024/12).

Wenn die vom Arbeitgeber abgerufene Arbeitszeit unter der vereinbarten wöchentlichen Arbeitszeit liegt, besteht dennoch ein Entgeltanspruch für die nicht abgerufenen Stunden (Phantomlohn).

Außerdem entfällt auch in der Lohnsteuer die in der Regel günstigere Behandlung als Minijob. Denn hier kommt es nicht darauf an, ob die Beschäftigten tatsächlich eine Vergütung von 12 Euro pro Stunde für 20 Stunden wöchentlich (oder mehr) erhalten haben. Das Zuflussprinzip gilt lediglich bei der Ermittlung des zu versteuernden Lohns.

Zu vergütende Arbeitszeit

„Arbeitszeit“ lässt sich auf unterschiedliche Weise definieren. § 2 Abs. 1 ArbZG beschreibt den Begriff im arbeitsschutzrechtlichen Sinne, also die Zeit vom Beginn bis zum Ende der Arbeit ohne die Ruhepausen. Im vergütungsrechtlichen Sinne hingegen ist Arbeitszeit der Zeitaufwand für jede Tätigkeit, die als solche der Befriedigung eines fremden Bedürfnisses dient. Hierunter fällt nicht nur die „eigentliche“ vertraglich geschuldete Tätigkeit, sondern auch jede sonstige vom Arbeitgeber verlangte Maßnahme, die mit der eigentlichen Tätigkeit oder der Art und Weise ihrer Erbringung unmittelbar zusammenhängt. Schwierigkeiten ergeben sich hier häufig bei der Abgrenzung von zu vergütender Tätigkeit – und somit auch ggf. der Pflicht zur Zahlung von Mindestlohn – und nicht zu vergütender Freizeit.

Entgeltfortzahlung als Vervielfältiger

Insbesondere bei der Entgeltfortzahlung im Krankheitsfall und der Vergütung während des bezahlten Urlaubs kommt es vor, dass die gezahlte Vergütung niedriger ist als diejenige, auf die ein Anspruch besteht.

Die Höhe der Entgeltfortzahlung im Krankheitsfall bestimmt sich nach dem sog. Entgeltausfallprinzip, das heißt, der Arbeitnehmer ist so zu vergüten, als hätte er während der Krankheitszeit gearbeitet. Das Urlaubsentgelt bemisst sich hingegen nach dem durchschnittlichen Verdienst, den der Arbeitnehmer in den letzten 13 Wochen vor Urlaubsbeginn bezogen hat.

Erhalten Arbeitnehmer üblicherweise Zuschläge für Sonn-, Feiertags- und Nachtarbeit (SFN-Zuschläge), so sind diese auch bei der Berechnung des fortzuzahlenden Entgelts bei Krankheit und Urlaub zu berücksichtigen.

Hier gibt es die Besonderheit, dass diese Vergütungsbestandteile dann nicht steuerfrei gezahlt werden können. Denn die Steuerfreiheit der SFN-Zuschläge gilt nur bei tatsächlich geleisteten Arbeitsstunden. Da während der Entgeltfortzahlung und des bezahlten Urlaubs keine tatsächliche Arbeitsleistung erbracht wird, greifen weder die Steuerbefreiung noch die Beitragsfreiheit in der Sozialversicherung.

Wenn der Arbeitnehmer leistungsbezogene Verkaufsprovisionen als Vergütung oder andere variable Gehaltsbestandteile erhält, so ist für die Berechnung der Entgeltfortzahlung der Durchschnittsverdienst zugrunde zu legen. Insgesamt können tarifvertragliche Regelungen eine abweichende Berechnung vorsehen, auch hinsichtlich möglicher Ansprüche auf fortzuzahlende Zuschläge.

Streitige Arbeitszeiten

Entgeltansprüche, die nachträglich aus streitigen Arbeitszeiten entstehen, etwa weil die Umkleidezeit als Arbeitszeit zu berücksichtigen ist, unterliegen der Beitragspflicht in der Sozialversicherung – auch nachträglich.

Laut BGH zählt das Umkleiden zur Arbeitszeit, falls der Arbeitgeber das Tragen einer bestimmten Kleidung vorschreibt und das Umkleiden im Betrieb erfolgen muss, etwa wenn die Arbeitskleidung besonders auffällig ist und daher nicht schon auf dem Arbeitsweg angezogen werden kann (Beschluss v. 10.11.09, 1 ABR 54/08 und Urteil vom 19.09.12, 5 AzR 678/11).

Wenn der bisher in zu geringer Höhe gezahlte Teil des Arbeitslohns nachträglich vergütet wird, fließt steuerbarer Arbeitslohn zu. Dies kann wiederum dazu führen, dass im Monat bzw. im Jahr der Auszahlung die Minijob-Grenze überschritten wird. Außerdem tritt je nach Höhe der Nachzahlung und der übrigen Einkünfte möglicherweise eine spürbare Progressionswirkung ein. Ob der höhere Steuersatz durch die Anwendung der Fünftelregelung gemildert werden kann, ist im Einzelfall zu prüfen.

Dagegen zählen Zeiten, die ein Arbeitnehmer für den Weg von der Wohnung zur Arbeit und zurück aufwenden muss („Wegezeiten“), nicht zur Arbeitszeit. Der Arbeitnehmer wendet diese Zeit aufgrund der von ihm vorgenommenen Wahl seines Wohnortes auch im eigenen Interesse auf. Etwas anderes gilt insbesondere für Außendienstmitarbeiter, da es Teil ihrer Vertragspflichten ist, Kunden aufzusuchen. Die Fahrten zum Kunden sind damit Arbeitszeit und zu vergüten.

Kommt der Arbeitgeber seiner Verpflichtung aus § 20 MiLoG nicht nach, drohen Sanktionen.

Sanktionen bei Nichtvergütung

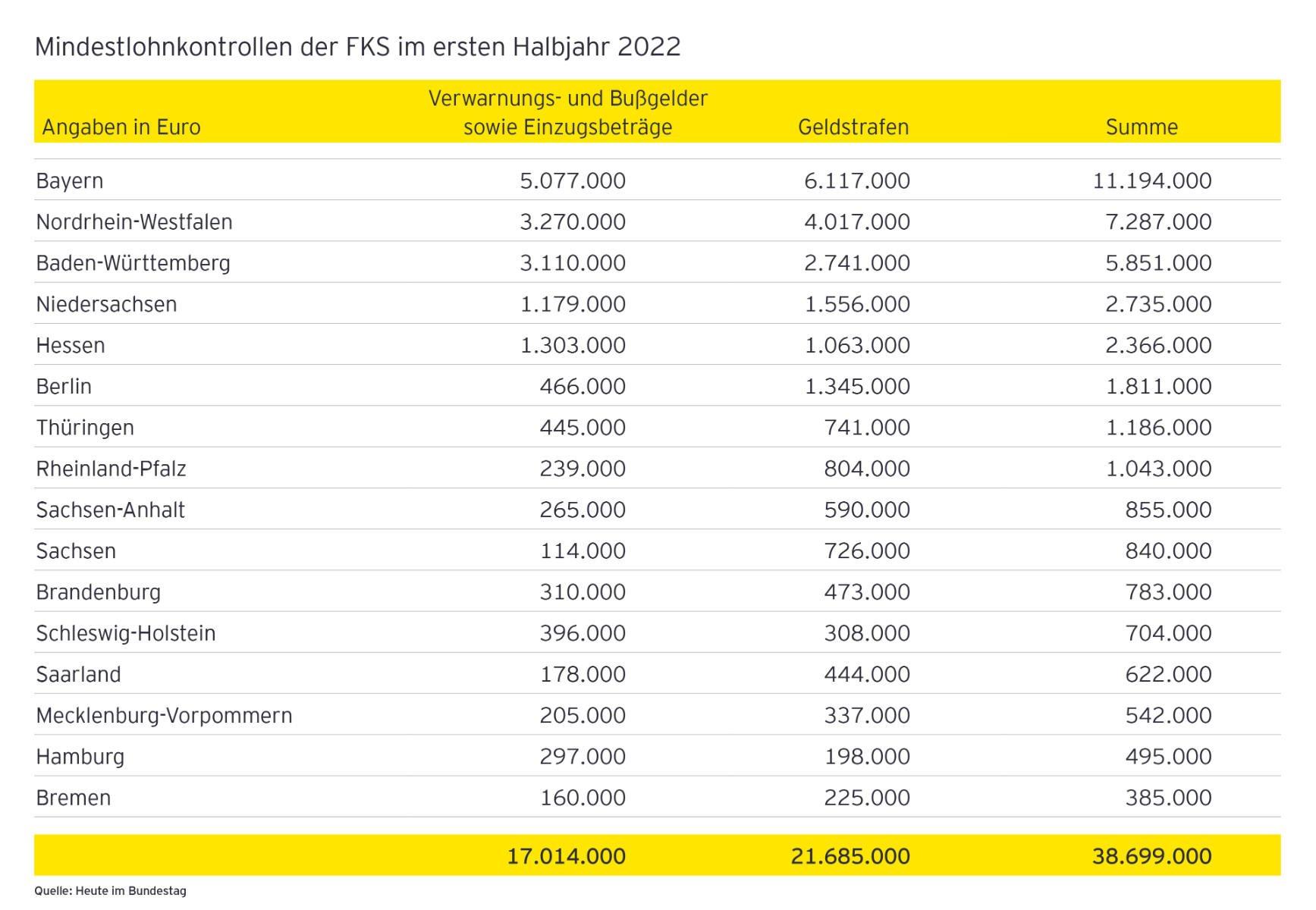

Gemäß § 21 Abs. 1, Nr. 9, Abs. 3 MiLoG können bei Nicht- oder nicht rechtzeitiger Zahlung Bußgelder in Höhe von 500.000 Euro verhängt werden. Auch die Verletzung der Dokumentationspflicht oder der Pflicht zur Bereitstellung entsprechender Unterlagen können mit einer Geldbuße von bis zu 30.000 Euro geahndet werden.

Verstößt ein Unternehmen gegen § 21 MiLoG und wird es mit einer Geldbuße in Höhe von mindestens 2.500 Euro belegt, kann es gem. § 19 Abs. 1 MiLoG von der Vergabe öffentlicher Aufträge ausgeschlossen werden.

Welche Ausschluss- und Verjährungsfristen gelten?

Der Anspruch auf Mindestlohn gem. § 3 MiLoG kann nicht durch anderweitige Vereinbarungen abbedungen werden. Er ist nicht dispositiv. Alle Vereinbarungen, die den Anspruch auf den Mindestlohn unterschreiten, sind nach § 3 Satz 1 MiLoG insoweit unwirksam. Hiervon sind auch Ausschlussfristen umfasst, da sie den Anspruch in zeitlicher Hinsicht einschränken. Der Anspruch eines Arbeitnehmers auf Arbeitsvergütung bis zur Höhe des Mindestlohns unterliegt daher nur der regelmäßigen dreijährigen Verjährung nach §§ 195,199 BGB.

Ausschlussfristen, die vor dem Inkrafttreten des MiLoG am 16.08.2014 in Arbeitsverträgen vereinbart wurden, sind allerdings nicht vollständig unwirksam, weil § 3 Satz 1 die Unwirksamkeit von Ausschlussfristen nur „insoweit“ anordnet. Demgegenüber sind Ausschlussfristen in Arbeitsverträgen, die nach diesem Zeitpunkt abgeschlossen bzw. geändert wurden, insgesamt unwirksam, da sie gegen das Transparenzgebot aus § 307 Abs. 1 Satz 2 BGB verstoßen.

In Tarifverträgen enthaltene Ausschlussfristen bleiben allerdings im Übrigen wirksam, auch wenn sie den Anspruch auf den Mindestlohn nicht ausdrücklich ausnehmen.

Phantomlohn: Nachzahlung von Sozialversicherungsbeiträgen

Alle Fälle des Phantomlohns haben gemeinsam, dass die Sozialversicherungsbeiträge auf ein höheres Arbeitsentgelt hätten berechnet werden müssen. Dies gilt auch, wenn dieser höhere Betrag nicht tatsächlich ausbezahlt wurde. Sofern nicht bereits die Beitragsbemessungsgrenze überschritten wurde, wurden fahrlässig – wenn nicht gar vorsätzlich – zu niedrige Sozialversicherungsbeiträge abgeführt.

Das Unternehmen hat also für bis zu vier Jahre rückwirkend die Sozialversicherungsbeiträge für die fiktiven Entgeltbestandteile (Phantomlohn) der Beschäftigten zu entrichten, und zwar sowohl den Arbeitgeberanteil als auch den Arbeitnehmeranteil (§ 25 Abs. 1 Satz 1 SGB IV). Bei Vorsatz verlängert sich die Frist auf 30 Jahre (§ 25 Abs. 1 Satz 2 SGB IV). Zusätzlich fallen Säumniszuschläge an.

Vorsicht: In diesen Fällen kann dem Arbeitgeber das Vorenthalten und Veruntreuen von Arbeitsentgelt gemäß § 266a StGB vorgeworfen werden.

Arbeitnehmerbeiträge zur Sozialversicherung zählen grundsätzlich zum lohnsteuerlich zu berücksichtigenden Arbeitslohn. Nachentrichtete Beiträge sind allerdings regelmäßig nicht der Lohnsteuer bzw. Einkommensteuer zu unterwerfen. Etwas anderes kann gelten, wenn dem Arbeitnehmer die Verpflichtung zur Abführung der (zusätzlichen) Beiträge bewusst war (BFH, Urteil vom 13.09.2007, VI R 54/04).

Grenzüberschreitende Sachverhalte – Entsendungen

Gemäß § 20 MiLoG sind alle Arbeitgeber mit Sitz im In- oder Ausland verpflichtet, ihren im Inland beschäftigten Arbeitnehmern den gesetzlichen Mindestlohn zu zahlen.

Wird ein Arbeitnehmer ins EU-Ausland entsendet, ist grundsätzlich der Entsendestaat für die meisten rechtlichen Fragestellungen maßgeblich. Im Anwendungsbereich der europäischen Entsenderichtlinie (RL-96/71/EG) müssen mittlerweile inländisch geltende Mindestlohnregelungen auf im Ausland tätige Arbeitnehmer angewandt werden. Sind die Mindestentgeltsätze im Entsendeland jedoch höher, gelten diese weiterhin. So liegt beispielsweise in Luxemburg der Mindestlohn bei 13,05 Euro (Statista, Stand Februar 2022). Durch erforderliche Registrierungen vor der Entsendung kann u. a. der entsprechende Stundensatz festgestellt werden.

Fazit und Handlungsempfehlung

Arbeitgeber sollten sicherstellen, dass sie die Vorgaben nach dem Mindestlohngesetz und die entsprechenden sozialversicherungs- und steuerrechtlichen Vorschriften einhalten. Dies gilt insbesondere im Hinblick auf die angesprochenen Problemfelder Minijob, korrekte Abgrenzung der Arbeitszeit und Entgeltfortzahlung. Andernfalls besteht unter anderem das Risiko, dass die Erleichterungen für Minijobs nicht anwendbar sind und der in vielerlei Hinsicht problematische Phantomlohn entsteht.

Der Anspruch auf Mindestlohn unterliegt der regelmäßigen dreijährigen Verjährungsfrist. Andere rückständige Vergütungsansprüche gegenüber den Arbeitnehmern dagegen unterliegen meistens einer relativ kurzen (tarif-)vertraglichen Ausschlussfrist, sodass der Mitarbeiter eventuell nachzuzahlende Vergütungsanteile nie erhält.

Im Gegensatz zur lohnsteuerlichen Behandlung fallen bereits mit dem Entstehen des Anspruchs auf Arbeitsentgelt Beiträge zur Sozialversicherung an. Dies hat zur Folge, dass Einzugsstellen oder Betriebsprüfungen bis zu vier Jahre rückwirkend Sozialversicherungsbeiträge feststellen und vom Arbeitgeber verlangen können, selbst wenn das Entgelt (noch) gar nicht zugeflossen ist. Zudem fallen für geschuldete Sozialversicherungsbeiträge Säumniszuschläge an.

SFN-Zuschläge bei Krankheit, Urlaub oder Feiertagen sind in die Vergütung einzurechnen und müssen sogar dann „verbeitragt“ werden, wenn die tatsächlich erarbeiteten Zuschläge sozialversicherungsfrei wären. Bereits 2016 kündigte die Deutsche Rentenversicherung (DRV) an, sich in Betriebsprüfungen schwerpunktmäßig auf die Suche nach derartigen Phantomlohnfällen zu machen.

Insbesondere stehen in den letzten Jahren Entgeltfortzahlung bei Krankheit und im Urlaub im Fokus. Denn auch die DRV ist sich bewusst, dass diese Sachverhalte oder sonstige unverzichtbare Ansprüche auf gesetzlichen Mindestlohn oder tarifliche Mindeststandards leicht übersehen werden. Auch die gerade besonders nachgefragten „Jobräder“-Modelle können Phantomlohn auslösen.

Selbst eher geringfügige Einzelbeträge können sich dabei je nach Anzahl der Beschäftigten und Dauer des betroffenen Zeitraums dramatisch multiplizieren.

Um sich vor diesen Konsequenzen zu schützen, sollten Arbeitgeber immer einen Arbeitsvertrag oder zumindest eine Niederschrift über die vertraglichen Vereinbarungen anfertigen. Darin müssen die wöchentliche und die tägliche Arbeitszeit enthalten sein. Gesetzlich verpflichtende Stundenaufzeichnungen – wie die für Minijobber nach dem Mindestlohngesetz – schützen allein nicht vor der Phantomlohnproblematik.

Vielmehr sind Unternehmen regelmäßig angehalten zu überprüfen, ob die vereinbarten Zahlungen oder Zuschüsse entsprechend richtig in der Abrechnung berücksichtigt werden. Dies gilt es insbesondere bei all den Themen zu beachten, die sich im Spannungsfeld des Phantomlohns bewegen.

Autorinnen: Nancy Adam, Ursula Beste, Flora Weisbrod