EY si riferisce all'organizzazione globale, e può riferirsi a una o più delle società membri di Ernst & Young Global Limited, ciascuna delle quali è un'entità legale separata. Ernst & Young Global Limited, una società britannica a responsabilità limitata, non fornisce servizi ai clienti.

- Il totale investito nel nostro Paese nel corso del 2020 considerando sia investimenti nelle aziende (M&A) sia investimenti istituzionali nel settore immobiliare (Commercial Real Estate) ammonta a circa € 48 miliardi, in linea con il 2019, nonostante la forte battuta di arresto in primavera a causa del lockdown

- Il volume di M&A registrato in Italia è stimabile in € 39 miliardi, in lieve crescita (+6%) rispetto al 2019, seppure trainato da alcune grandi operazioni di controvalore superiore a € 1 miliardo. Epurando il dato da tali operazioni, quindi concentrando l’attenzione sui deals nel cosiddetto Mid Market, il dato è certamente meno positivo, con una riduzione dell’ammontare transato nel 2020 di circa il -24,8% anno su anno

- Nel Commercial Real Estate, la riduzione di investimento è stata di circa il 25%, rispetto comunque ad un anno, il 2019, che aveva toccato cifre record nel nostro Paese

- Tra i settori più impattati dal Covid-19 nel 2020: retail, beni di consumo non alimentari, prodotti e macchinari industriali, trasporti, outdoor e tempo libero, costruzioni. Il settore dei servizi finanziari, trainato dall’evoluzione digitale, è risultato il più performante per valore aggregato di acquisizioni (€ 13,7 miliardi), in primis per effetto della fusione di UBI Banca in Intesa Sanpaolo. I comparti più attrattivi per gli investitori strategici e finanziari sono quelli risultati più difensivi e resilienti alla crisi, quali infrastrutture digitali e fisiche, energia, farmaceutico, healthcare, agroalimentare, packaging

- I fondi di Private Equity e i fondi infrastrutturali si confermano attori fondamentali per l’attività M&A in Italia, avendo realizzato il 35% delle transazioni avvenute nel 2020, per un valore aggregato di c. € 10 miliardi; per il 2021 stimiamo che i fondi continuino a guardare con interesse alle opportunità di rafforzamento del capitale delle aziende, anche con strutture di investimento più complesse rispetto al passato (minoranze e interventi con strumenti di debito e semi-equity).

Milano, 3 febbraio 2021. Nella prima metà del 2020, per effetto del primo lockdown imposto in Italia e nelle principali economie avanzate da marzo a maggio a causa del propagarsi del Coronavirus, l’attività M&A in Italia ha subìto una battuta d’arresto, registrando il valore aggregato delle acquisizioni più basso dalla crisi finanziaria del 2008 (circa € 16,6 miliardi per 219 deal). A partire da luglio abbiamo però assistito ad una buona ripresa e il totale investito nel nostro Paese nel corso del 2020 considerando, da un lato, investimenti nelle aziende (M&A) e investimenti istituzionali nel settore immobiliare (Commercial Real Estate) è da noi stimato in circa € 48 miliardi, in linea con il 2019.

Dal punto di vista M&A, il volume investito in Italia è da EY stimato in € 39 miliardi, in lieve crescita (+6%) rispetto al 2019. Il dato è stato trainato da alcune rilevanti operazioni di controvalore superiore a € 1 miliardo, specie nel settore finanziario. Epurando il dato da tali operazioni, quindi concentrando l’attenzione sui deal nel cosiddetto Mid Market, il dato è certamente meno positivo, con una riduzione dell’ammontare transato nel 2020 di circa il -24,8% anno su anno. Per quanto riguarda le transazioni relative ad asset di Commercial Real Estate, la riduzione di investimento è stata di circa il 25%, rispetto comunque ad un anno, il 2019, che aveva toccato cifre record nel nostro Paese. Il dato degli investimenti nel 2020 si allinea alla media storica registrata tra il 2015 e il 2018.

Le società italiane operanti nei vari settori, assorbite dall’emergenza sanitaria, si sono inizialmente concentrate sul monitoraggio della liquidità, sulla gestione dei rapporti di fornitura e delle procedure di working from home, posticipando i piani di M&A. I fondi di Private Equity, focalizzati sul garantire un’adeguata liquidità alle portfolio companies per renderle più resilienti nel periodo di transizione, hanno rimandato i piani di acquisizione e interrotto le negoziazioni e i processi di cessione in corso a febbraio 2020. Tuttavia, da luglio in poi, si è assistito a una ripresa significativa dell’attività transazionale, incluse operazioni di grandi dimensioni eccedenti il valore di € 1 miliardo. Nella seconda metà del 2020 si sono registrate ben 300 transazioni con target italiane, per un valore aggregato di circa € 22,4 miliardi.

Il numero delle transazioni nel 2020 è risultato in calo in vari settori, in primis in quei settori tipici del Made in Italy che più sono stati penalizzati dall’effetto delle restrizioni anti-Covid e dal clima di sfiducia di consumatori e imprese, quali Retail, beni di consumo non alimentari, prodotti e macchinari industriali. Altrettanto impattati i comparti trasporti, outdoor e tempo libero e costruzioni, per cui le imprese sono risultate meno appetibili per investitori strategici e finanziari. Il settore dei servizi finanziari è risultato il più performante per valore aggregato di acquisizioni (€ 13,7 miliardi), trainato dalla fusione di UBI Banca in Intesa Sanpaolo, che diventa quindi il settimo gruppo bancario dell’Eurozona per fatturato e il terzo per capitalizzazione di Borsa.

Il Private Equity si conferma un attore fondamentale per l’M&A in Italia, avendo realizzato circa il 35% delle transazioni avvenute nell’anno. Durante l’anno i fondi di Private Equity e i fondi infrastrutturali, soprattutto esteri, hanno concluso circa 117 operazioni di buy-out su target italiane per un valore aggregato di € 10 miliardi. Il valore, nonostante l’impatto del Covid-19, si conferma in linea con la media del periodo 2015-2019. I fondi si sono concentrati sugli investimenti nei settori più difensivi e resilienti alla crisi, quali infrastrutture digitali e fisiche, energia, farmaceutico, healthcare, agroalimentare, packaging.

Nel corso del 2020 una nuova asset class di investimento, nel radar dei fondi di PE, si è rivelata per il suo potenziale ed è rappresentata dalle squadre professionistiche di calcio. Anche questo settore è stato fortemente impattato dalle misure di contenimento della propagazione del virus, con stop al campionato e la chiusura al pubblico degli stadi, determinando una consistente riduzione di ricavi da ticket e mettendo anche in discussione gli accordi in essere sui diritti televisivi. La proposta del fondo CVC di creare una partnership con Lega Serie A per la costituzione di una cosiddetta MediaCo finalizzata ad una più efficace valorizzazione degli asset delle squadre, in primis i diritti televisivi, ha fatto emergere come anche nel nostro Paese possa avviarsi una profonda trasformazione del settore, attirando nuovi capitali, specie internazionali (come nei casi della AS Roma e del Parma Calcio). Tenendo conto di alcune tensioni finanziarie nel sistema, dovute al raffreddamento del trading player e della riduzione di incassi da ticket, e tenendo conto del crescente interesse dei fondi di PE, si attende una crescita dell’attività M&A in questo settore.

Le opportunità per la ripartenza nel 2021

Secondo un modello proprietario di previsione macroeconomica, EY ha stimato per l'Italia, penalizzata dalla dipendenza dai flussi di commercio internazionale e dall’ammontare elevato di debito pubblico, una modesta ripresa del PIL per il 2021, in un intorno del 5% - 5,5%, trainata dal recupero dei consumi domestici. Ciononostante, il lockdown ha ancora un impatto rilevante sia sui consumi sia sul clima di fiducia di consumatori e imprese. La crescita attesa nell’anno in corso segue un 2020 fortemente penalizzato dalle misure anti-Covid, con un tasso di decrescita stimato dall’Istat dell’8,9%.

In molti settori, l’impatto dell’emergenza sanitaria sulle aziende ha determinato una contrazione di marginalità e un incremento del debito, con rilevanti impatti sulla patrimonializzazione. Il trend di crisi del 2020 ha determinato una relativa scarsità di asset in vendita sul mercato, poiché le società di molti settori restano in attesa di osservare risultati in crescita nel 2021, rispetto all’anno passato. Tuttavia, le esigenze di ricapitalizzazione e finanziamento offrono interessanti opportunità per i fondi di Private Equity, anche tramite soluzioni di investimento più complesse rispetto al passato (minoranze e interventi con strumenti di debito e semi-equity). Molti gruppi guardano con interesse all’attività M&A come strumento per ridefinire il proprio business model, anche in termini di strategia digitale, capacità produttiva e supply chain. I principali driver dell’attività M&A attesa nel 2021 sono rappresentati da:

- Ampia liquidità disponibile nel sistema; continua ad essere positiva l’attività di raccolta dei fondi e il relativo dry powder (ammontare raccolto e non ancora investito). Oltre che a livello globale, si è assistito a un crescente accantonamento di liquidità anche in Italia, da parte delle famiglie e delle imprese, per effetto del clima di incertezza, della scarsa fiducia nelle prospettive di ripresa e delle misure di confinamento, che hanno ridotto le occasioni di consumo. Creare le condizioni per rimettere in circolo tale liquidità è essenziale per la ripresa di consumi e investimenti;

- Forte calo delle performance 2020 delle aziende operanti in molti settori impattati dalla crisi sanitaria e difficoltà ad affrontare i temi valutativi in un contesto di mercato molto volubile; questo trend ha fatto esplodere in molti casi il cosiddetto bid/ask gap, con un conseguente freno all’attività transazionale;

- Azione di supporto diretta e indiretta da parte del Governo, con strumenti finalizzati a rafforzare la liquidità delle aziende. Il Patrimonio Rilancio promosso dal MES e il Fondo Nuove Competenze possono rappresentare, tra gli altri, una rilevante opportunità per favorire i processi di trasformazione necessari, ma con un potenziale freno all’attività M&A;

- Disponibilità di risorse dal Recovery Fund che possano agevolare il processo di trasformazione e modernizzazione del Sistema Italia. I maggiori benefici si attendono per le aziende dei settori più in crescita (quali energy transition e sostenibilità, salute e sicurezza, digitale e mobilità,), che potranno quindi essere più frequentemente interessati da operazioni di acquisizione e combinazione aziendale.

Marco Daviddi, Mediterranean Leader dell’area Strategy and Transactions di EY, commenta: “Nonostante l’outlook moderatamente positivo per l’attività M&A in Italia, nel 2021 il mercato sarà caratterizzato da spinte contrapposte, tra acquirenti e venditori, con molti punti interrogativi sulla solidità della pipeline di nuove operazioni. L’effetto combinato di riduzione di ricavi e di crescente indebitamento pone in maniera forte il tema della solidità patrimoniale delle imprese, già caratterizzate, storicamente nel nostro Paese, da dimensione contenuta e limitata disponibilità di capitale. Tutto questo in un contesto che rende ancora più urgenti interventi di riorganizzazione e ristrutturazione aziendale, specie per quanto riguarda canali di vendita, supply chain e processi di re-skilling del personale. I fondi potranno avere un ruolo determinante se saranno in grado di strutturare operazioni più complesse rispetto al passato e ci aspettiamo anche una sensibile ripresa della raccolta di capitali sui mercati regolamentati”.

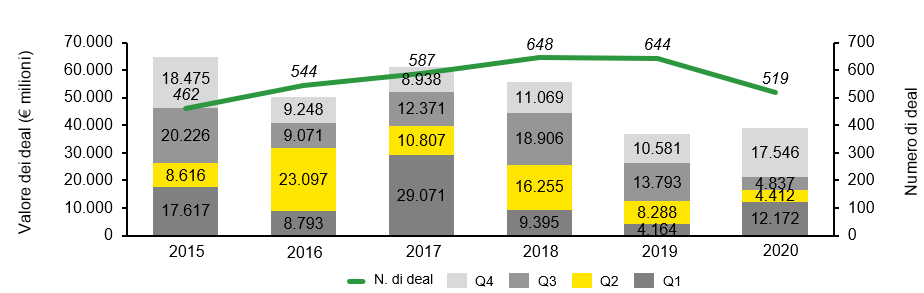

Trend M&A in Italia (2015-2020)

Valore aggregato per trimestre (€ milioni) e numero di transazioni con società target in Italia

Fonte: analisi EY su dati Mergermarket