EY si riferisce all'organizzazione globale, e può riferirsi a una o più delle società membri di Ernst & Young Global Limited, ciascuna delle quali è un'entità legale separata. Ernst & Young Global Limited, una società britannica a responsabilità limitata, non fornisce servizi ai clienti.

- Le tensioni geopolitiche spingono il 93% delle aziende italiane a rivedere i propri piani strategici d’investimento e il 94% dei CEO è preoccupato per l’impatto negativo che l’inflazione avrà sulle prospettive di crescita della propria azienda

- Nonostante questo, il 66% dei CEO intende incrementare il capitale investito per mitigare i rischi e continuare a trasformare il business

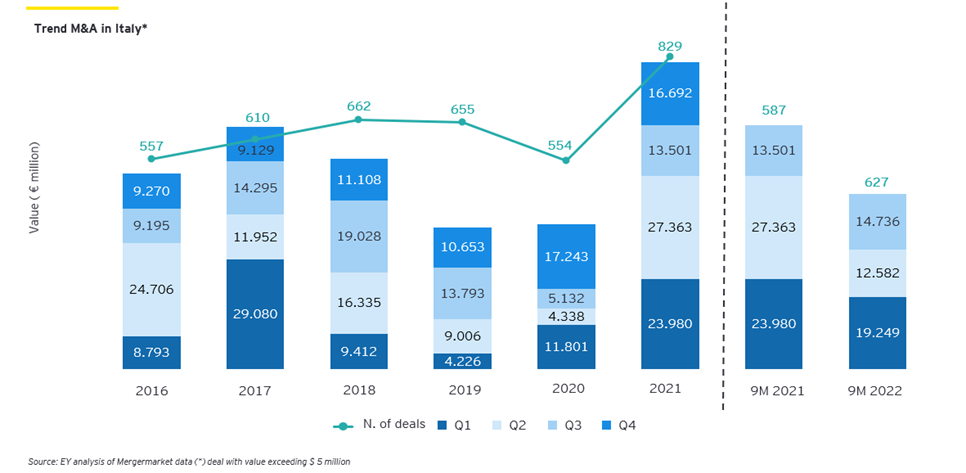

- Nei primi 9 mesi del 2022, con 627 transazioni per un valore aggregato di € 46,6 miliardi, l’M&A in Italia ha mantenuto un ritmo sostenuto

Milano, 13 ottobre 2022 – Le tensioni e le incertezze generate dal conflitto in Ucraina a livello globale, con i conseguenti rincari dei prezzi delle materie prime e dell’energia e i colli di bottiglia in alcune catene globali di fornitura, iniziano a produrre i primi impatti sui piani d’investimento da parte delle aziende: il 93% dei CEO intervistati ha infatti adattato i propri piani di investimento strategici per affrontare le attuali sfide geopolitiche. È quanto emerge dall’EY CEO Outlook Pulse che ha registrato le opinioni di oltre 760 capi d’azienda in tutto il mondo (dei quali oltre 50 in Italia) sulle prospettive, sfide e opportunità delle aziende italiane e internazionali.

Se la pandemia (per il 32% degli intervistati) è ancora uno dei driver che hanno guidato la revisione dei piani di investimento, l’impatto della guerra in Ucraina è diventato il fattore determinante, nonché uno dei maggiori rischi percepiti per il 39% dei CEO italiani. Dato in parziale controtendenza rispetto a quanto rilevato in Europa e a livello globale, dove il principale fattore di rischio percepito resta l’andamento pandemico e le questioni ad esso connesse.

In particolare, il 42% degli intervistati sta riconfigurando le catene di approvvigionamento, il 38% sta posticipando i propri investimenti, il 34% sta trasferendo le proprie attività operative; il 28% sta uscendo da specifiche aree di attività in determinati mercati e il 26% ha bloccato un investimento pianificato.

Tra i principali rischi per la crescita, i manager italiani indicano una regolamentazione più restrittiva nei mercati chiave (44% del campione intervistato); un periodo prolungato di aumento dei prezzi delle materie prime e d’inflazione (42%) e un ulteriore incremento delle tensioni geopolitiche (38%). La quasi totalità degli intervistati (il 94%) ritiene che l'inflazione e le conseguenti risposte del governo avranno un impatto negativo sulla performance finanziaria e sulla crescita della propria azienda.

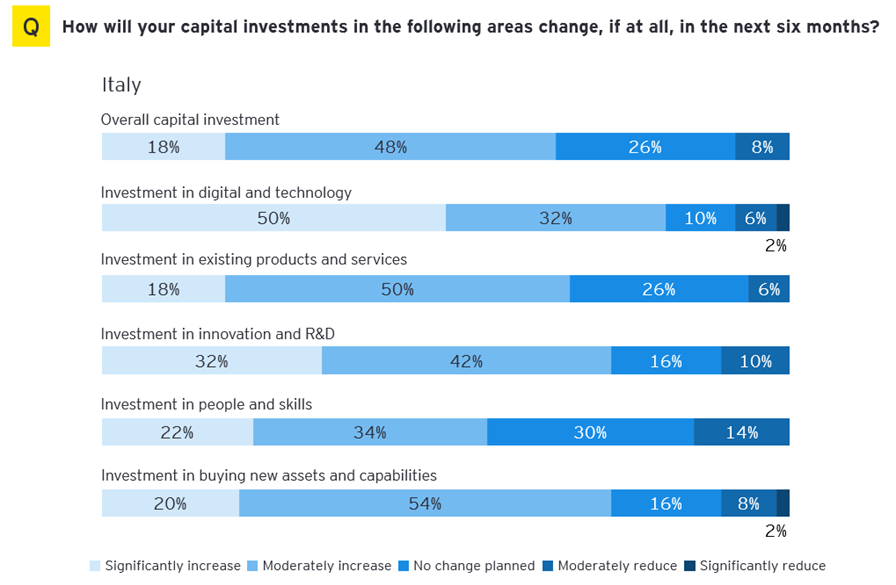

Dopo l’emergenza pandemica, il contesto geopolitico pone ancora una volta le aziende di fronte a uno scenario inedito, nell’ambito del quale dovranno sfruttare tutte le leve possibili per riconfigurare rapidamente le proprie strategie d’investimento e mitigare i rischi. Nei prossimi 12 mesi, i CEO italiani aumenteranno gli investimenti di capitale nel digitale e nella tecnologia (82%), in ricerca e innovazione (74%) e in talento e formazione (56%). Mettere i fattori ESG al centro di tutti i prodotti e servizi (44%) e utilizzare la tecnologia per ottimizzare la suite di prodotti e servizi (40%) sono le due aree sulle quali le aziende italiane faranno leva per coinvolgere e fidelizzare i clienti

Massimo Antonelli

Former CEO EY Italy e Former Chief Operating Officer EY Europe West

Trend M&A in Italia

Nei primi 9 mesi del 2022, le fusioni e acquisizioni in Italia hanno mantenuto un ritmo sostenuto, registrando 627 transazioni per un valore aggregato di € 46,6 miliardi, con dimensione media dei deal più piccola rispetto allo scorso anno, ma in numero pienamente allineato al picco storico osservato nel 2021 (587 transazioni per € 64,8 miliardi nei primi 9 mesi), un risultato comunque superiore rispetto al periodo prepandemico.

Prosegue anche il trend che vede le aziende italiane acquisire sui mercati esteri, con 134 operazioni concluse nei primi 9 mesi del 2022 per un valore aggregato pari a € 10,3 miliardi, valori sostanzialmente in linea con quelli registrati nello stesso periodo del 2021 (134 operazioni con valore complessivo di € 13,9 miliardi nei primi nove mesi).

I CEO hanno ben presenti le difficoltà legate a completare acquisizioni in questa fase particolarmente complessa, allo stesso tempo dimostrano un’importante capacità di reazione e consapevolezza sulla necessità di proseguire nel processo di trasformazione delle loro aziende, innescato dalla pandemia e accelerato dal conflitto in Ucraina. Infatti, sebbene il 98% degli intervistati abbia riscontrato problemi nel chiudere un deal negli ultimi 12 mesi, il 66% intende incrementare il capitale investito, indirizzandolo a rafforzare ricerca e sviluppo, acquisire nuove competenze, accelerare la trasformazione digitale e sostenibile. Questo ci fa presagire nel medio termine una fase ulteriore di apertura dei capitali al mercato, attraverso fondi di PE, debito non convenzionale e anche una ripresa dei processi di IPO

Marco Daviddi

Managing Partner Strategy and Transactions di EY in Italia

In particolare, secondo i dati dell’EY CEO Outlook Pulse, i manager italiani hanno mostrato ampia disponibilità a rivedere la propria strategia, accedendo anche a nuovi strumenti: infatti, se il 18% degli intervistati prevede di effettuare solo acquisizioni nei prossimi 12 mesi e il 22% considera sia acquisizioni che dismissioni, ben il 58% (contro il 40% a livello global), oltre ad acquisizioni e dismissioni, pianifica una joint venture (JV) o un'alleanza strategica.

L’obiettivo è migliorare il portafoglio esistente, accedere a nuovi talenti e/o creare nuove piattaforme aziendali (20%); diventare più sostenibili e migliorare la propria performance (16%) o creare nuovi percorsi di crescita (14%).