EY si riferisce all'organizzazione globale, e può riferirsi a una o più delle società membri di Ernst & Young Global Limited, ciascuna delle quali è un'entità legale separata. Ernst & Young Global Limited, una società britannica a responsabilità limitata, non fornisce servizi ai clienti.

Il credito bancario dell'eurozona diminuirà per la prima volta dal 2014

- L’Italia vedrà una contrazione dell’1,8% dei prestiti bancari nel 2023

- Si prevede che il calo sarà di breve durata; si stima un ritorno alla crescita dell'1,3% nel 2024 e di un ulteriore 1,9% nel 2025

MILANO, 6 DICEMBRE 2022. Il credito bancario al settore privato calerà complessivamente dell'1,8% in Italia nel 2023. I prestiti ipotecari dovrebbero diminuire dello 0,3% nello stesso periodo, segnando il primo calo dal 2014, in gran parte a causa della riduzione dei redditi reali delle famiglie e dell’inasprimento della politica monetaria da parte della Banca centrale europea. Il credito al consumo dovrebbe diminuire dell'1,5% e il credito alle imprese dovrebbe contrarsi del 2,8%. Come per le altre principali economie della zona euro, nel 2024 è previsto un ritorno alla crescita in tutte le forme di prestito, con un incremento totale dell'1,3% (1,4% crescita dei mutui, 2,2% quella del credito al consumo e 1,1% quella dei prestiti alle imprese). I prestiti bancari netti dovrebbero aumentare di un ulteriore 1,9% nel 2025. É quanto emerge dall’EY European Bank Lending Economic Forecast 2022, analisi della congiuntura creditizia italiana, finalizzata ad approfondire l’evoluzione dei prestiti al settore privato e a prevederne gli andamenti.

Famiglie, imprese e banche nel post pandemia stanno affrontando una nuova ondata di sfide economiche legate agli effetti del nuovo contesto geopolitico e del conflitto in Ucraina. L'Italia, come altri Paesi europei, sta adottando le misure necessarie a mitigare il rischio di interruzione delle forniture di gas, legato alla sua elevata dipendenza dall'energia importata; inoltre, sarà chiamata a gestire una significativa esposizione all'aumento dei tassi di interesse a causa del suo ingente debito pubblico. L'aumento dell'inflazione, dei tassi di interesse e dei prezzi dell'energia, oltre alle difficoltà di gestione delle supply chain e delle filiere di approvvigionamento, imprimeranno un’ulteriore pressione su economie, imprese e istituti di credito nel breve termine. Il 2023 sembra essere l'anno più impegnativo dalla fine della crisi finanziaria e della successiva crisi dell'eurozona. Al momento si prevede che questo periodo di difficoltà sarà di breve durata, con una ripresa prevista nel 2024 e nel 2025. Ciò rende ancora più importante che banche e istituzioni facciano sistema per affrontare un primo semestre 2023 sicuramente complesso

Stefano Battista

Italy Financial Services Country Leader e Deputy EY Italy Leader

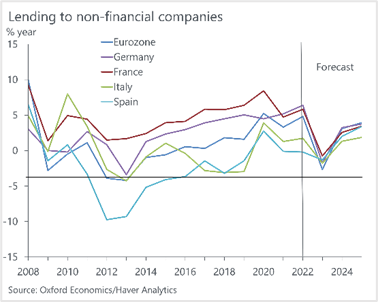

Prestiti alle imprese

Dalla primavera 2022 il credito alle imprese è tornato a crescere, probabilmente anche per la necessità di finanziare i maggiori costi dell’energia. I prestiti sono aumentati dello 0,7% nel secondo trimestre (rispetto a quello precedente) e del 3,2% nel terzo trimestre. Se da un lato la spesa per investimenti pubblici nell'ambito del PNNR potrebbe sostenere la fiducia e la domanda di prestiti da parte delle imprese, dall’altro si prefigurano venti contrari dovuti al rallentamento della crescita e all'aumento dei tassi di interesse. Complessivamente, si prevede che i prestiti alle imprese diminuiranno dello 0,2% nel 2022 rispetto al 2021. Un calo maggiore (pari al 2,8%) è previsto nel 2023, ma si stima un ritorno alla crescita nel 2024 (+1,1%).

Credito al consumo

I prestiti personali sono cresciuti nel corso del 2022, seppure a un ritmo inferiore rispetto al periodo pre-pandemico. Nel 2022 lo stock di credito al consumo è aumentato del 2,5% fino al terzo trimestre, in misura ben inferiore rispetto all’aumento medio del 13,9% a/a registrato tra il 2015 e il 2019. La contrazione dei consumi, unita all’aumento dei tassi di interesse e alla sfiducia dei consumatori, ridurrà la domanda di credito al consumo, spingendo le famiglie ad attingere ai risparmi non pianificati accumulati durante la pandemia. Pertanto, si prevede che i prestiti non garantiti aumenteranno del 3,7% quest'anno, per poi diminuire dell'1,5% nel 2023.

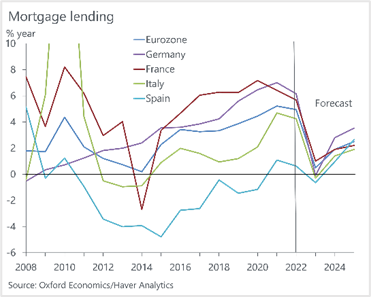

Mutui

Nel 2022 i prestiti ipotecari netti sono cresciuti del 4,7% a/a nel terzo trimestre, un dato invariato rispetto al secondo trimestre e ben al di sopra dell'aumento medio dell'1,2% nel periodo 2015-19. Come per altre economie dell'eurozona, è probabile che la crescita dei mutui in Italia rallenti di fronte al calo dei redditi reali delle famiglie e all'inasprimento della politica monetaria da parte della BCE, che ha già portato a un forte aumento dei tassi per i nuovi prestiti (in rialzo da un minimo storico dell'1,25% di fine 2020 al 2,07% di settembre). Inoltre, i rendimenti dei titoli di Stato italiani sono aumentati così come lo spread, riflettendo in parte le preoccupazioni per l'elevato debito pubblico del Paese e il rallentamento della crescita. Nel tempo, questi fattori potrebbero far salire i tassi d’interesse dei mutui. Si prevede che i prestiti ipotecari aumenteranno del 4,2% quest'anno e che ci sarà una contrazione dello 0,3% nel 2023. Si tratterebbe del primo calo dal 2014, anche se più modesto rispetto alle diminuzioni registrate durante la crisi del debito dell'eurozona, che ha toccato un minimo di -1% nel 2013.

Crediti deteriorati

La ripresa economica post-COVID-19 è stata accompagnata da un calo dei crediti deteriorati. Nel secondo trimestre del 2022 i crediti deteriorati sono scesi al 2,57%, rispetto al 3,72% dell'anno precedente. Gli NPL dovrebbero aumentare nella seconda metà del 2022 e nel corso del prossimo anno. Tuttavia, le moratorie e i regimi di sostegno, benché ridotti a metà del 2022, dovrebbero mitigare possibili aumenti nel prossimo futuro. Inoltre, il programma mirato a garantire i prestiti delle imprese ad alta intensità energetica recentemente introdotto dovrebbe aiutare a contenere ulteriormente i crediti deteriorati. Nel complesso, si prevede che scenderanno al 2,9% del totale quest'anno (dal 3,3% del 2021) per poi salire al 5,4% nel 2023 e al 5,7% nel 2024.

Le banche europee stanno svolgendo un ruolo significativo nel mantenere il flusso di capitali e garantire l'accesso a linee di finanziamento cruciali in un momento complesso. Con elevate riserve di capitale accumulate in 15 anni, le principali istituzioni finanziarie sono ben posizionate per continuare a supportare i clienti e hanno dimostrato una forte resilienza nonostante le continue sfide del mercato. Le difficoltà previste questo inverno in molti mercati europei rappresenteranno ovviamente una sfida, ma l'aspettativa è che saranno relativamente deboli e l'indebitamento dovrebbe aumentare costantemente a partire dal 2024. Pertanto, il settore bancario può tornare a concentrarsi su crescita, innovazione e sostenibilità