EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

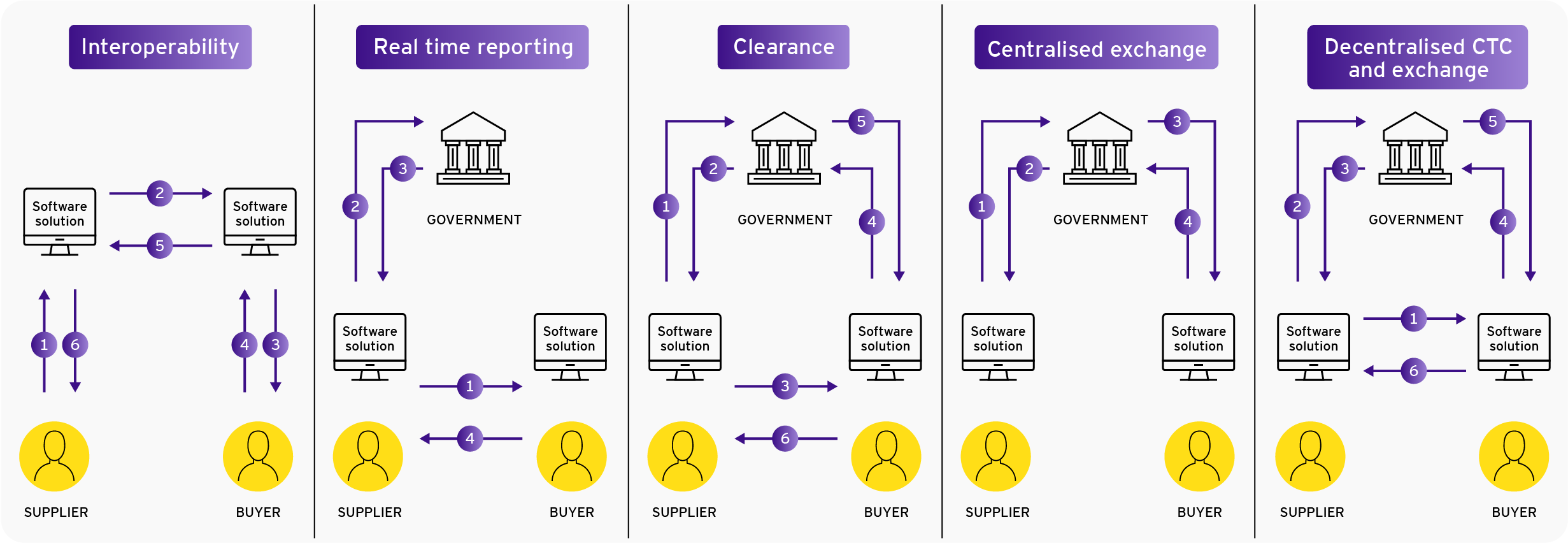

Wdrożenie e-Fakturowania to kluczowy krok w kierunku zwiększenia efektywności i automatyzacji procesów finansowych. W naszym artykule przyjrzymy się różnym modelom e-Fakturowania wypracowanym przez administracje skarbowe Modele te często stanowią punkt wyjścia do budowy podejścia do e-Fakturowania w krajach rozważających digitalizację procesu fakturowania, obejmując zarówno interoperacyjność, jak i scentralizowaną wymianę danych. Omówimy, jak te różnorodne podejścia wpływają na efektywność i transparentność dokonywanych transakcji. Zapraszamy do lektury.

Tekst jest częścią cyklu artykułów przygotowanych w obszarze Tax Technology.

Rodzaje e-Fakturowania

Interoperability

Model interoperacyjności, znany również jako model czterostronny, opiera się na zdecentralizowanej wymianie danych.

Jest to jeden z najbardziej elastycznych modeli e-Fakturowania z perspektywy biznesowej. Bowiem w tym modelu, podatnicy korzystają z możliwości oferowanych przez certyfikowanych dostawców usług do wymiany e-Faktur.

Usługodawcy mają możliwość uzgadniania między sobą, które formaty danych będą wymieniane, co prowadzi do powstania otwartych sieci wymiany danych. Te sieci mogą obsługiwać wiele formatów danych oraz różnorodnych dostawców usług, co zwiększa elastyczność i efektywność całego procesu.

Wobec czego przedsiębiorcy mają swobodę wyboru dostawcy oprogramowania i wymiany danych obsługiwanych w różnorodnych formatach.

Przykładem kraju, który stosuje model interoperacyjności jest Finlandia.

Real-time reporting

W modelu real-time reporting dane są raportowane przez podatników, do udostępnionej hurtowni danych przez organ podatkowy, w czasie rzeczywistym.

Oznacza to, że faktury elektroniczne są przesyłane i ewidencjonowane niemal natychmiastowo, co pozwala na bieżące monitorowanie transakcji przez organ podatkowy orazi zapewnienie zgodności z przepisami podatkowymi.

Przykładem krajów, które stosują model raportowania w czasie rzeczywistym są Węgry czy Hiszpania.

Clearance

Model clearance opiera się na modelu raportowania CTC (Continuous Transaction Control), gdzie walidacja danych odbywa się w czasie zbliżonym do rzeczywistego.

W tym modelu biorą udział trzy strony:

- sprzedawca,

- administracja podatkowa,

- odbiorca.

W modelu CTC – Clearance, e-Faktura musi być przekazana do organu podatkowego w celu weryfikacji ,co zapewnia dodatkowy poziom bezpieczeństwa i zgodności z regulacjami.

W modelu CTC – Clearance, e-Faktury wysyłane do organu podatkowego, występują w strukturze i formacie określanym przez organ podatkowy w poszczególnych państwach, które przyjęły ten model e-Fakturowania.

Natomiast dostarczenie faktur pomiędzy kontrahentami może odbywać się w sposób pomiędzy nimi uzgodniony.

Oznacza to, że model CTC – Clearance wymusza na podatnikach raportowanie e-Faktur w ściśle określonym formacie do organu podatkowego, natomiast pozostawia swobodę w zakresie wymiany danych pomiędzy stronami transakcji.

Przykładem krajów, który stosują model raportowania raportowania Clearance CTC są Brazylia oraz Meksyk.

Centralised exchange

W modelu scentralizowanym każda transakcja, udokumentowana fakturą ustrukturyzowaną, jest zatwierdzana i wymieniana poprzez platformę udostępnioną przez administrację podatkową. Organ podatkowy pełni kluczową rolę, udostępniając centralny rejestr faktur, który zawiera wbudowane zabezpieczenia techniczne.

W tym modelu wszystkie e-Faktury pomiędzy sprzedawcą a nabywcą (zobowiązanymi do raportowania faktur ustrukturyzowanych w KSeF) są wymieniane za pośrednictwem centralnego rejestru faktur administracji skarbowej danego kraju.

Faktury ustrukturyzowane w modelu scentralizowanym są raportowane w ściśle określonym formacie i sposobie przesyłu danych do centralnego rejestru faktur udostępnionego przez administrację podatkową.

Przykładem tego modelu w Polsce jest Krajowy System e-Faktur (KSeF).

Decentralised CTC

Zdecentralizowany model CTC wymiany danych jest połączeniem modelu interoperacyjności i modelu CTC (Continuous Transaction Control).

Model zdecentralizowany CTC (Continuous Transaction Control), umożliwia wymianę danych, z wbudowaną walidacją za pośrednictwem sieci przygotowanych przez certyfikowanych dostawców.

W tym modelu e-Fakturowania przedsiębiorcy mogą wybrać swojego dostawcę usług, który jest certyfikowany przez organ podatkowy.

Wszyscy certyfikowani dostawcy muszą przestrzegać określonych standardów technicznych, co zapewnia interoperacyjność systemu w zakresie sprawozdawczości podatkowej.

W ramach tego modelu e-Fakturowania, wszystkie elektroniczne faktury są wysyłane również do centralnego rejestru faktur, który jest kontrolowany przez organy podatkowe.

Jest to podstawowa różnica pomiędzy modelem e-Fakturowania Decentralised CTC a Interoperability - w którym występuje również zdecentralizowana wymiana danych, jednakże bez dodatkowego udziału organu podatkowego.

Przykładem kraju, który zamierza wdrożyć e-Fakturowanie w tym modelu jest Belgia.

Wdrożenie e-Fakturowania

Zespół EY Tax Technology & Transformation wspiera firmy w implementacji e-Fakturowania na całym świecie, w tym w Polsce, Niemczech, Rumunii, Francji, Arabii Saudyjskiej czy Malezji. Jeśli potrzebujesz profesjonalnej pomocy w zakresie technicznym oraz merytorycznym, zachęcamy do kontaktu z naszym Zespołem, który chętnie podzieli się swoją wiedzą i doświadczeniem oraz pomoże dostosować rozwiązanie do specyficznych potrzeb Twojej firmy.

Podsumowanie

E-Fakturowanie to krok w kierunku uproszczenia procesów biznesowych i zwiększenia przejrzystości transakcji. Wybór odpowiedniego modelu e-Fakturowania może znacząco wpłynąć na efektywność operacyjną firmy oraz jej relacje z organami podatkowymi. Wspierając przedsiębiorstwa w tym zakresie, EY oferuje kompleksowe podejście do wdrożenia e-Fakturowania, dostosowane do indywidualnych potrzeb klientów.

Jak EY może pomóc

Nasz cyfrowy zespół podatkowy robi głębokie nurkowanie, aby spojrzeć na Twoją funkcję podatkową pod każdym kątem, od opodatkowania po operacje związane z funkcjami podatkowymi. Dowiedz się więcej.

Przeczytaj więcejLider

-

Aleksandra Sewerynek - Barszcz

Aleksandra Sewerynek - BarszczEY Polska, Doradztwo Podatkowe, Tax Technology and Transformation, Partner

Polecane artykuły

Dowiedz się, jak Krajowy System e-Faktur rewolucjonizuje identyfikację wydatków pracowniczych i wspiera organizacje w efektywnym zarządzaniu kosztami. Więcej w artykule.

JPK CIT – od kiedy będzie obowiązywał jednolity plik kontrolny dla osób prawnych?

Jednolity Plik Kontrolny (JPK) to cyfrowy dokument, który został wprowadzony w polskim systemie podatkowym w celu ułatwienia oraz automatyzacji procesu kontroli podatkowej. od kiedy będzie obowiązywał JPK?

JPK_CIT. Nowe możliwości analiz i porównań

Na JPK_CIT będą się składać dwa pliki kontrolne: JPK_KR_PD i JPK_ST_KR. Pierwszy z nich będzie rozbudowaną formą JPK_KR składanego dotychczas na żądanie urzędów skarbowych.