La progression des distributions, c’est-à-dire les capitaux redistribués aux clients investisseurs, s’établit à +91 % vs 2020.

Cette hausse des distributions est en lien avec la hausse des cessions observées (+8 % vs. 2020), l’année 2021 ayant permis un rattrapage (en comparaison à l’année 2020, « année COVID ») et la réalisation de nombreuses cessions dans de bonnes conditions. Notons par ailleurs, que 81 % des cessions définitives ont été réalisées vers d’autres acteurs que des fonds de capital-investissement.

La progression des valorisations à fin 2021 s’inscrivait, elle, dans un contexte de très forte progression des comparables boursiers (+31 % pour le CAC 40 en 2021) et de valorisations impactées par la crise COVID à fin 2020. Il faut rappeler que les processus de valorisations, qui s’appuient sur des standards professionnels et réglementaires internationaux rigoureux, ont notamment recours à des comparables pour valoriser leurs investissements, dont les indices boursiers. L’évolution de ces comparables a un impact sur la valorisation des entreprises, mais aussi l’accompagnement des investisseurs à la transformation des entreprises dans un temps long qui contribue à les améliorer et stabiliser.

La hausse des TRI sur les différents horizons se retrouvent sur les différents segments, notamment le capital-innovation, où les secteurs de la tech et de la santé, principaux secteurs de ce segment, ont été particulièrement dynamiques en 2020 et 2021.

Comment envisager 2022 ?

L’étude publiée constitue une analyse rétrospective d’une image figée à fin 2021 qui ne prend pas en compte les incertitudes sur la situation macroéconomique, politique et géopolitique et ses perspectives à moyen terme qui se sont rapidement et nettement renforcées depuis le début de l’année 2022.

Ces incertitudes modifient et vont modifier de façon profonde le contexte économique et financier dans lequel évoluent les entreprises accompagnées par les adhérents de France Invest : guerre en Ukraine, inflation, hausse des coûts des matières premières, difficultés d’approvisionnement, hausse des taux, incertitudes. En outre, le marché coté est baissier au premier semestre 2022 (-7 % pour le CAC 40 entre 1er janvier et 6 juin 2022).

Dans ce contexte, des ajustements sont à attendre du fait de la conjoncture et d’un environnement dégradé, dont les acteurs du capital-investissement ont très tôt pris conscience et ont rapidement aidé leurs participations à se préparer aux changements.

Malgré tout, le premier semestre 2022 semble avoir été actif tant sur les levées que sur les investissements. Surtout, après 3 ans où les levées de capitaux ont été dynamiques, nos adhérents disposent de moyens pour continuer à accompagner les start-up, PME et ETI françaises, dans un contexte où les besoins de transformation (digitalisation, décarbonation) et d’investissement de long terme restent aussi important que jamais pour soutenir la croissance et la création d’emploi dans le pays.

Pour tous les fonds, le travail d’accompagnement et de création de valeur au sein des entreprises s’opère sur plusieurs années. Depuis deux ans, les événements imprévisibles se succèdent mais notre profession a fait preuve de prudence, de résistance et est pleinement mobilisée. Les acteurs du capital-investissement, investisseurs professionnels et engagés, sont à l’œuvre auprès des participations en leur mettant à disposition trois ressources : capitaux, accompagnement et temps long.

Claire Chabrier, présidente de France Invest commente : « L'année 2021 a marqué comme attendu un rebond dans un contexte général de reprise post-covid après une année 2020 où les performances de court terme avaient baissé. Au-delà de cette tendance à court terme, le métier du capital-investissement s’étudie sur longue période et nous avons la satisfaction de voir année après année que nos performances à 10 et 15 ans sont solides et stables et de constater une surperformance constante par rapport aux indices boursiers, et ce malgré les aléas rencontrés à travers les cycles. C’est le résultat du travail d’accompagnement très actif des actionnaires professionnels que nous sommes, pour aider les entreprises à grandir et à créer de la valeur dans la durée. Dans le contexte d’incertitudes économiques et politiques dans lesquelles nous évoluons, nous sommes plus que jamais concentrés et mobilisés pour accompagner nos participations et les aider à faire les bons arbitrages. »

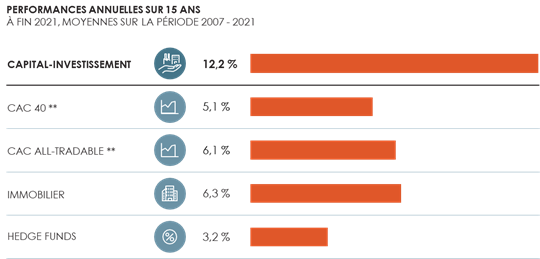

« La performance 2021 du capital-investissement mesurée sur 10 ou 15 ans (14,5 % et 12,2 %), en progression notable sur cet horizon 10 ans par rapport à l’année dernière, maintient un écart de rendement significatif de l’ordre de 3 points par rapport aux indices boursiers CAC 40 ou CAC All Tradable sur l’horizon 10 ans et de 6 à 7 points sur l’horizon 15 ans » souligne Stéphane Vignals, associé EY Strategy and Transactions. « Ceci démontre le rôle clé des acteurs français du capital- investissement à avoir préparé efficacement les équipes de management des entreprises dans lesquelles ils investissent à profiter du rebond de l’économie en sortie de crise sanitaire en les aidant à se transformer pendant la période de Covid. Nul doute que ce rôle d’accompagnement est précieux dans la situation de tensions inflationniste et géopolitique que nous connaissons actuellement. » ajoute Stéphane Vignals.

***

Focus : création de valeur

Dans l’étude réalisée par France Invest et EY depuis 2012 (à retrouver sur le site internet de France Invest), nous analysons chaque année quels sont les déterminants de la création de valeur dans les opérations de capital-investissement. Nous montrons notamment que :

- La création de valeur s’explique au 2/3 par le développement des résultats des entreprises accompagnées ;

- Cet effet résultat s’explique à 56 % par de la croissance organique et à 34 % par de la croissance externe ;

- L’endettement ne joue qu’un rôle marginal dans le processus de création de valeur.