Qui sont les consommateurs les plus touchés et les moins touchés financièrement ?

Les consommateurs les plus touchés sont généralement plus jeunes (72 % ont moins de 45 ans) et moins fortunés (65 % ont un revenu annuel du ménage inférieur à 48 100 dollars). La majorité a subi un impact financier sous quelque forme que ce soit, en perdant soit des revenus en raison d'une réduction des heures de travail, soit un travail régulier.

En conséquence, huit personnes sur dix parmi les plus touchées ont dû puiser dans leurs économies pour faire face à leurs dépenses, et un peu plus de la moitié ont dû encaisser des investissements pour remplacer les revenus perdus. Environ cinq personnes sur dix ont manqué au moins une échéance de paiement et près de la moitié ont dû mettre en place un différé de paiement pour le remboursement de leur prêt ou de leur hypothèque. Cet impact considérable sur ces consommateurs d’assurance fait partie intégrante de la réponse du secteur pour soutenir ses clients.

L'appétit des consommateurs pour les produits

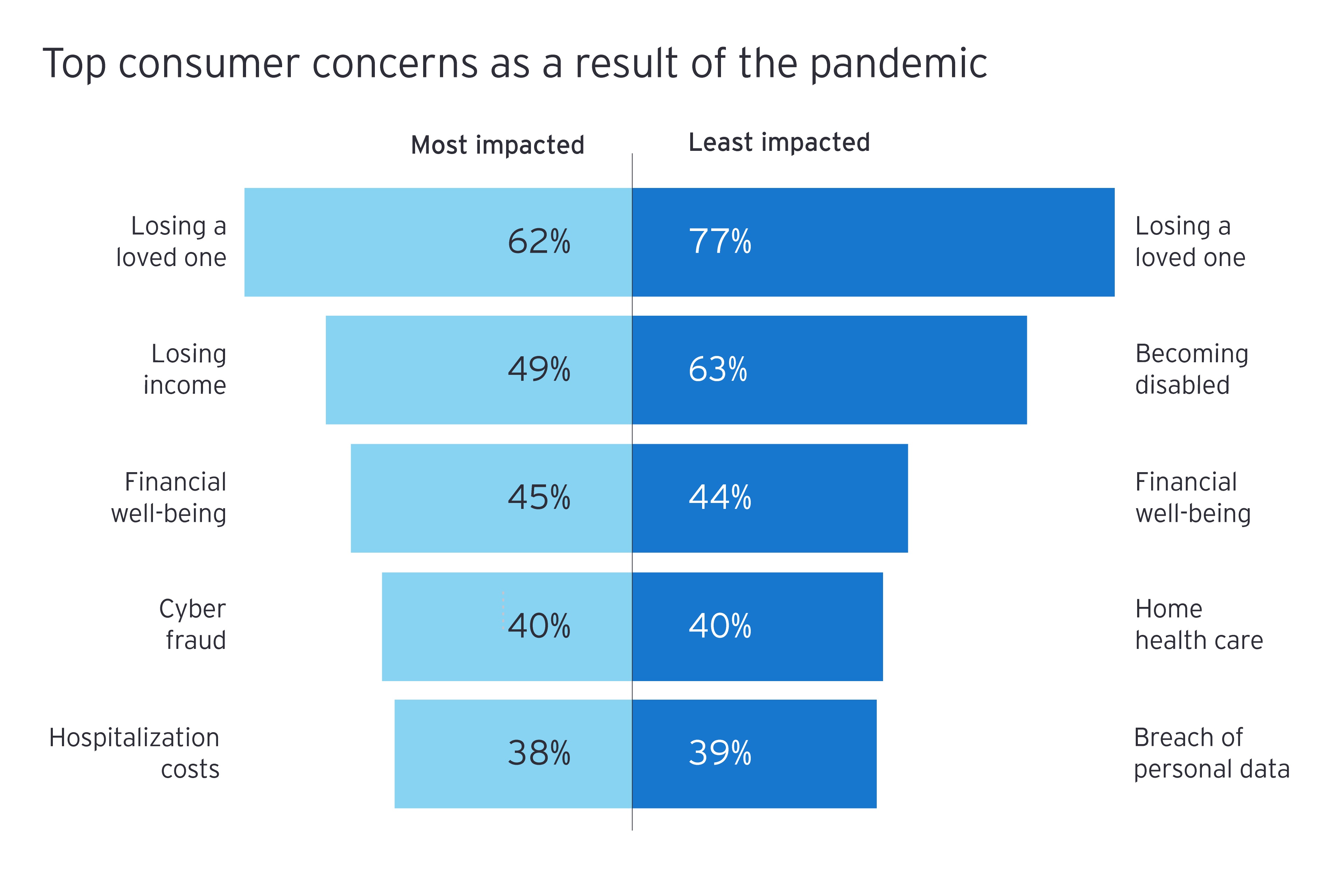

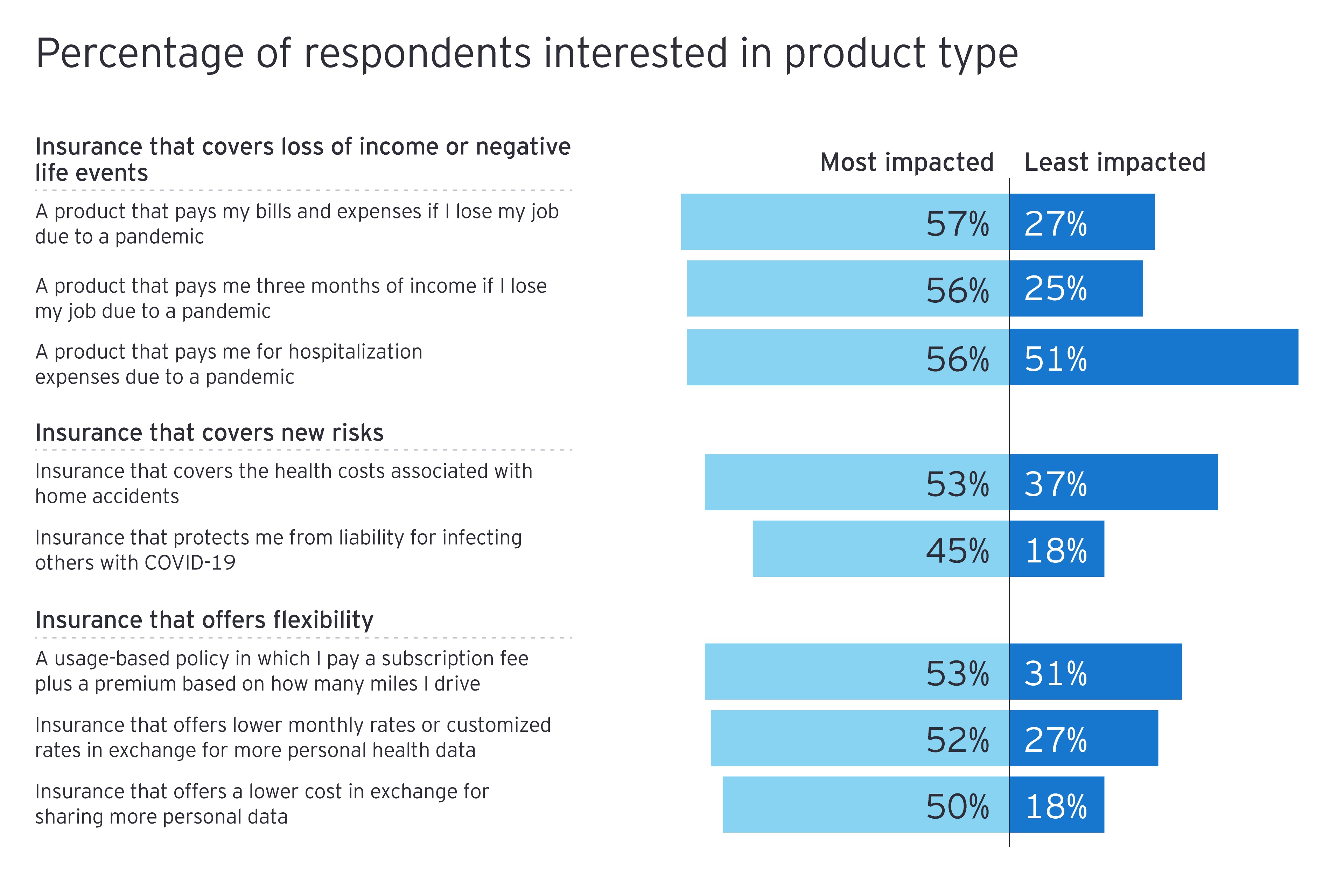

Interrogée sur ses intentions futures, seule une personne sur dix a déclaré qu'elle chercherait à souscrire de nouvelles formes d'assurance. Toutefois, l'enquête indique un appétit manifeste pour les produits d'assurance qui protègent contre les risques nouveaux et existants. Cette demande est plus forte parmi les personnes les plus touchées financièrement, ce qui indique la nécessité pour les consommateurs sous-assurés de revoir leurs risques financiers et prendre des mesures en conséquence.

L'appétit futur pour les produits d'assurance peut être divisé en trois catégories différentes :

L’assurance basée sur l’usage : ce produit peut prendre la forme d'une prise en compte de la moindre utilisation du véhicule (une police dans laquelle une cotisation est payée, plus une prime basée sur le nombre de kilomètres parcourus) ou se baser sur l’augmentation du temps passé à la maison (en offrant des services de protection de la maison, tels que les thermostats intelligents).

Communication et préférences des consommateurs en matière de contact

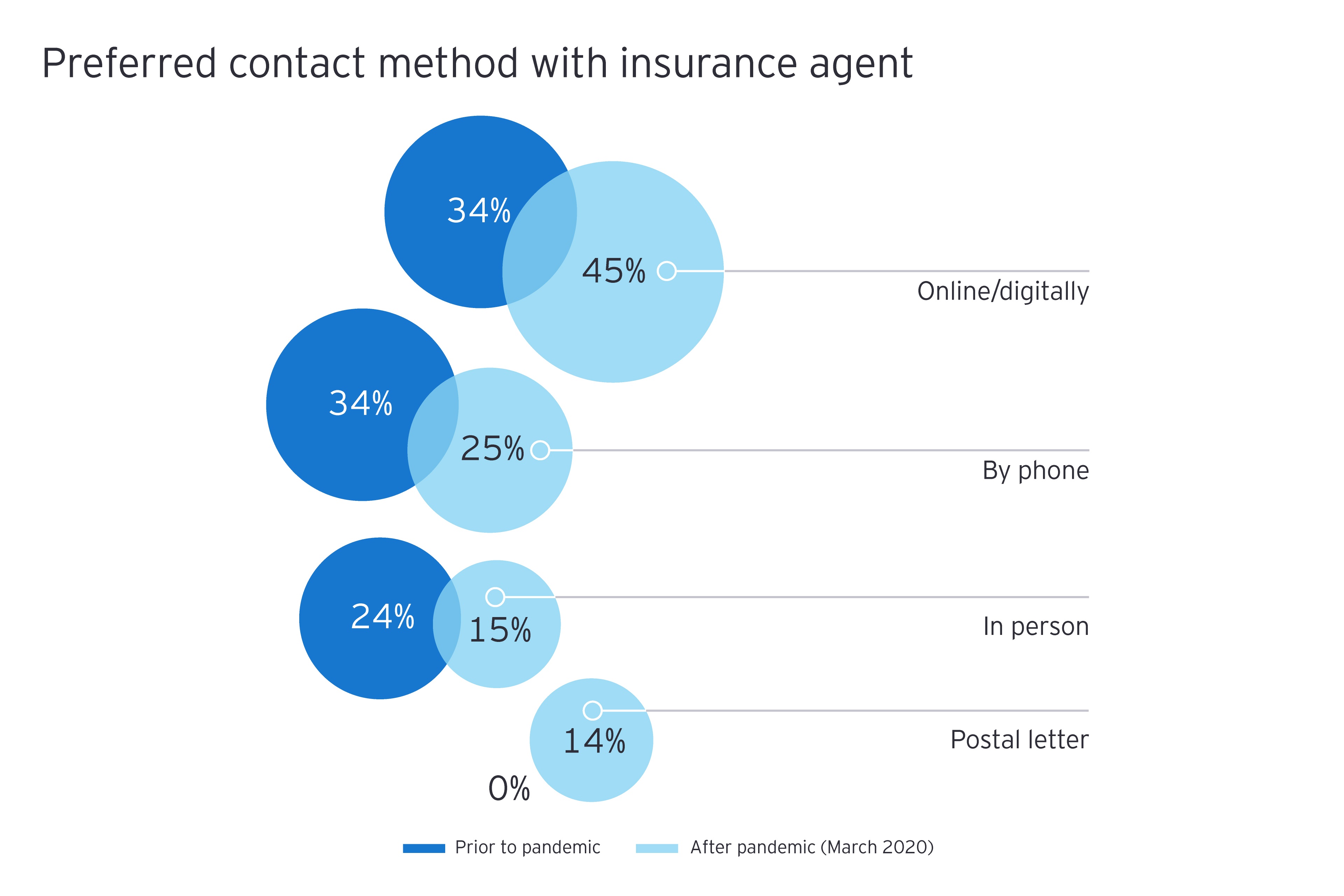

Une statistique intéressante à la suite de la première vague de Covid-19 (avril-mai 2020) est la croissance du e-commerce chez les consommateurs. En France, l'utilisation des canaux en ligne pour effectuer des achats dans les supermarchés a augmenté de 60 % après le verrouillage d'avril 2020, selon Statistica.com.

Les assureurs doivent être conscients de ce changement de comportement significatif et inclure une stratégie numérique dans leurs innovations futures. Bien que l'acquisition d'assurances générales par voie numérique fût déjà bien établie avant la pandémie, on observe une transition vers l'achat en ligne d'assurances au sein d'autres groupes, comme les personnes âgées.

Lorsqu'on leur a demandé comment ils préféreraient interagir avec un agent d'assurance à l'avenir, la majorité des répondants ont déclaré qu'ils aimeraient prendre contact en ligne, puis par téléphone. Cela révèle une préférence croissante pour l'interaction à distance avec les assureurs et constitue une tendance qui mérite d'être explorée plus avant.

Comprendre l'évolution des préoccupations et des besoins des propriétaires de petites entreprises

En France, les petites entreprises ont été confrontées à des risques sans précédent et imprévus du fait de la Covid-19, la pandémie agissant comme un « stress test » pour leur résilience financière. Certaines des entreprises les plus durement touchées sont celles qui sont en contact avec des clients, notamment les secteurs de l'hôtellerie, du voyage et du commerce de détail.

Les petites entreprises les plus touchées financièrement sont les petites entreprises dirigées par leur propriétaire, avec un seul ou aucun employé. Une part importante d'entre elles ont un chiffre d'affaires annuel inférieur à 48 100 dollars. La moitié (52 %) des entreprises les plus touchées ont déclaré avoir subi une baisse de leur chiffre d'affaires pouvant atteindre 60 % et près de trois sur dix s'inquiètent d'une fermeture définitive à cause de la pandémie.

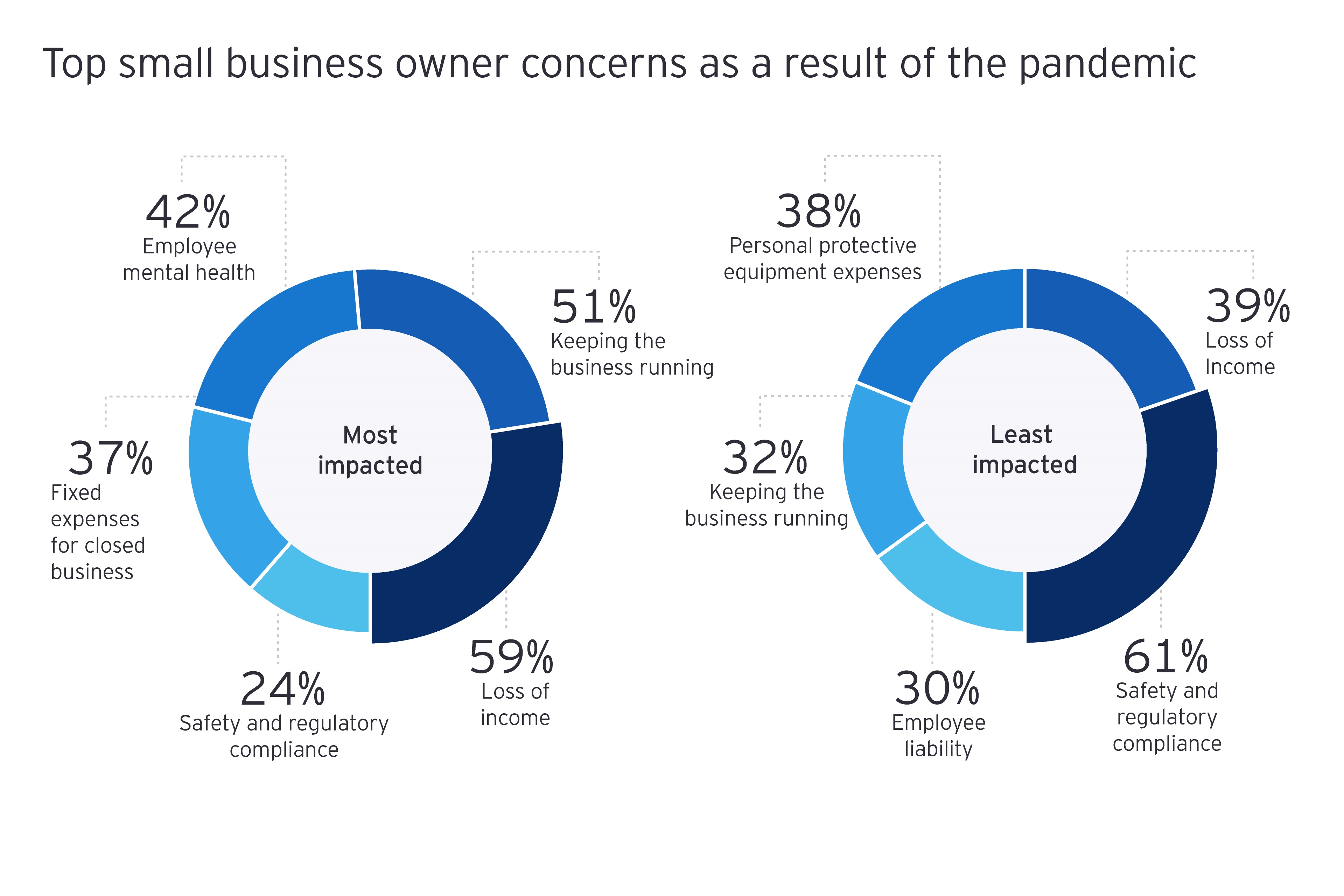

La plupart des entreprises touchées sont d’abord et surtout préoccupées par leur survie, c'est-à-dire à la fois par leur capacité à rester ouvertes et à faire face à la perte de revenus qu'elles ont subie. Si leur anxiété face à l'avenir est élevée même parmi les moins touchées, elles se concentrent moins sur leur survie que sur le coût et les difficultés d'adaptation. Cela inclut la manière dont elles flexibilisent leur activité en réponse à la pandémie, le coût de leur mise en conformité avec les nouvelles exigences de sécurité (par exemple, le coût des EPI et de l'adaptation à leur environnement de travail), ainsi que le risque de recours en responsabilité des employés.

L'intérêt des propriétaires de petites entreprises pour les solutions d'assurance

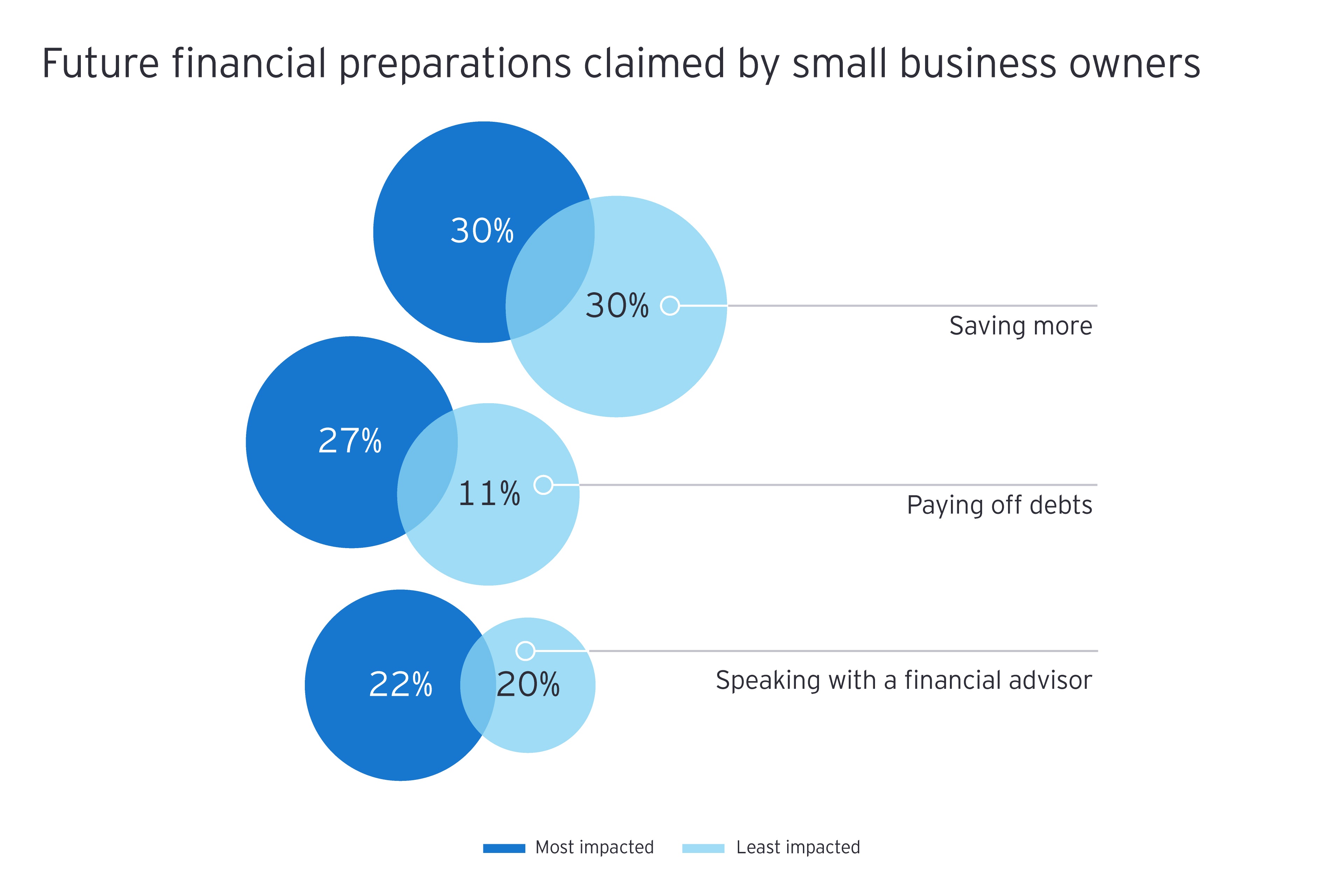

Cependant, seul un cinquième des personnes interrogées ont déclaré qu'elles prévoyaient de parler à un conseiller financier et seulement une personne sur dix a déclaré qu'elle achèterait de nouveaux produits d'assurance pour se protéger contre les risques futurs. Cela suggère que le moment est venu pour les assureurs d’engager une communication proactive avec leurs clients afin de les aider à comprendre les avantages et la valeur de leurs produits.

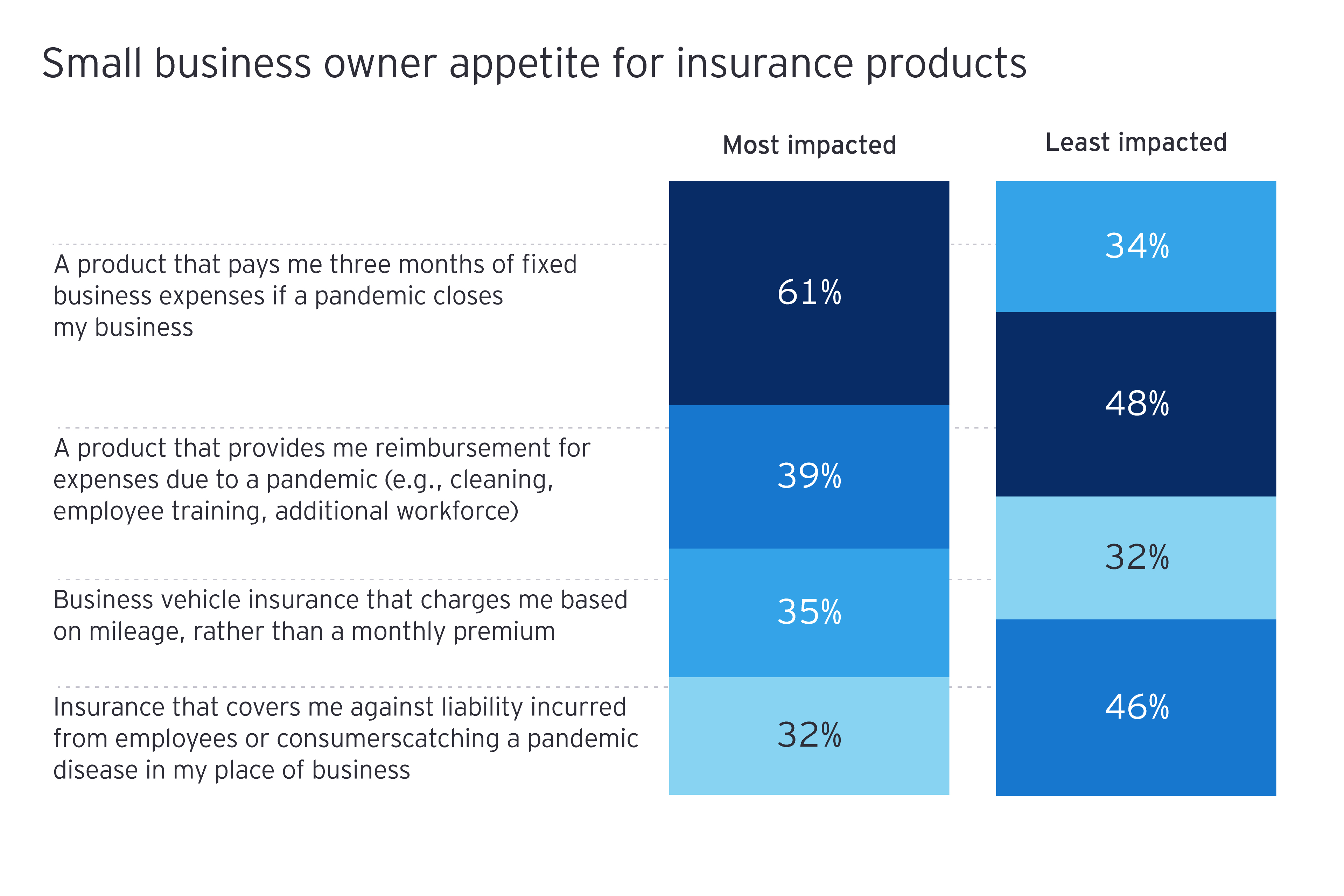

Lorsqu'on leur a présenté différentes options d'assurance possibles, les participants à l’enquête se sont intéressés aux polices qui protégeaient contre les préoccupations prioritaires déjà formulées, par exemple le paiement de trois mois de frais professionnels fixes en cas de pandémie (surtout parmi les plus touchés).

Bien que la couverture financière directe soit également importante pour les répondants les moins touchés, ils étaient plus intéressés par les polices qui les couvraient contre les dépenses ou les responsabilités supplémentaires résultant d'une pandémie.

Les petites entreprises étaient conscientes du risque accru que représentaient les activités d’e-commerce électronique et ont manifesté leur intérêt pour des assurances couvrant le risque d'hameçonnage et de cyberfraude.

Tout comme les consommateurs d'assurance, un nombre important de propriétaires de petites entreprises (77 % des plus touchés et 52 % des moins touchés) ne comprennent pas la couverture dont ils disposent par le biais des polices d’assurances existantes. Cela suggère que les assureurs peuvent davantage aider les clients à comprendre comment les polices existantes peuvent soutenir leurs entreprises.

La voie à suivre pour les assureurs

Le contexte de la pandémie offre aux assureurs des opportunités cruciales de renouer avec leurs clients et de les soutenir en cas de besoin. Leur défi est de fournir des produits et des solutions véritablement centrés sur le client et adaptés à l'évolution de ses besoins et de son budget. Ils doivent également fournir ces produits par le biais de canaux qui prennent en compte le passage au digital.

Les besoins des clients changent considérablement dans le contexte de cette pandémie et il est peu probable qu'ils reviennent aux demandes du marché pré-pandémie. C’est une période critique pour les assureurs qui doivent développer des produits innovants pour contribuer à protéger contre l'incertitude future, tout en rétablissant le bien-être financier des clients. Les assureurs doivent également aider les clients à mieux comprendre leurs polices d’assurances et les informer sur les avantages et la valeur de l'assurance.

La pandémie rappelle la raison d’être initiale de l'assurance : protéger les individus, les familles, les entreprises et les communautés contre les catastrophes et les événements imprévus. Les assureurs doivent faire preuve d'audace et de dynamisme pour incarner leur raison d’être et démontrer la valeur tangible de leurs produits et de leurs solutions. Selon nous, les assureurs qui s'engagent à opérer des changements stratégiques pendant et après une crise en sortiront gagnants.

Nous remercions tout particulièrement les praticiens d’EY Financial Services suivants qui ont rédigé cet article : Sylvain Canu, EY France Partner et Technology Consulting Leader ; Marianne Tanguy, EY France Consulting Associate Partner ; et Benoît Raclet et Quentin Baumie, EY France Consulting Directors.

Nos dernières publications

Ce qu'il faut retenir

L'enquête EY Insurance Consumer and Small Business Survey suggère que les assureurs français devront envisager de développer des produits et des solutions innovants pour les consommateurs et les petites entreprises. Les assureurs ont une occasion unique de nouer de nouvelles relations et de soutenir leurs clients tout au long de la reprise économique.