Eine bessere soziale Verträglichkeit nimmt Diversität, die Förderung der Mitarbeitenden wie auch Arbeitsgesetze und Menschenrechte in den Blick. Zu den wichtigen Themen für eine funktionierende Corporate Governance gehören eine positive Unternehmenskultur, Transparenz in Finanz- und Steuerfragen, die Vermeidung von Korruption, aber auch die Auswahl geeigneter Zulieferer und die Absicherung vor Cyberattacken.

Jeder dieser Punkte hat wiederum zahlreiche Teilaspekte, die sich hinsichtlich ihrer Relevanz je Branche deutlich unterscheiden. In einem derart breiten Themenfeld ist es schwierig, die richtigen hausinternen Kompetenzen bereitzuhalten und einen umfassenden Blick für die Möglichkeiten und Potenziale zu haben.

Ausreichende ESG-Expertise noch lange keine Selbstverständlichkeit

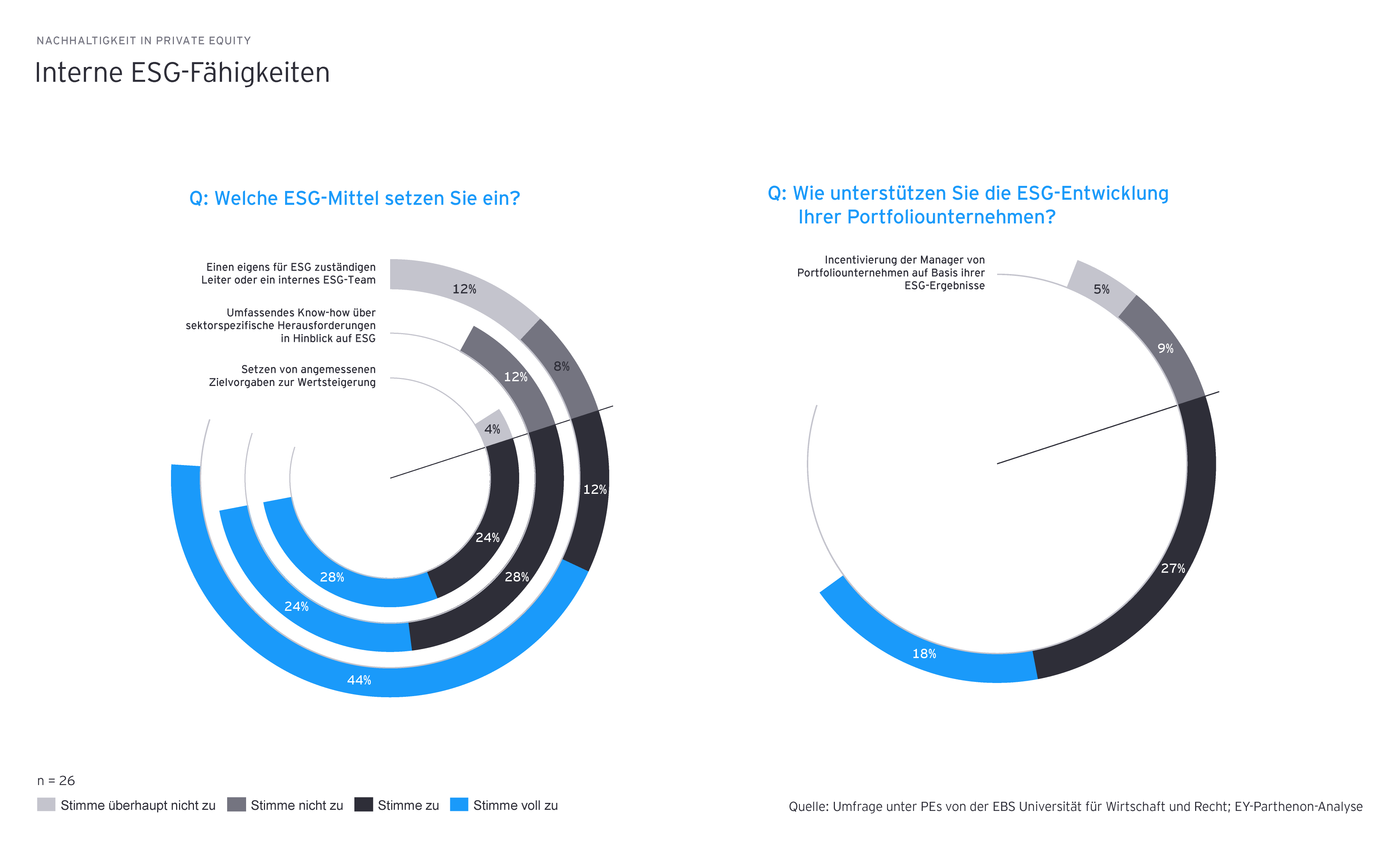

Da bislang ein fundierter Zusammenhang zwischen der Nachhaltigkeit von Portfoliounternehmen und der IRR-Rendite fehlte, überrascht es nicht, dass erst rund die Hälfte der Beteiligungsgesellschaften intern Kapazitäten in diesem Bereich aufbaut. Zwar haben schon 56 Prozent einen Leiter ESG oder ein Team für das Thema benannt – doch ein Fünftel hat dies noch nicht getan. Spezifisches Know-how zu ESG-bedingten Herausforderungen für gewisse Branchen im Portfolio hat bisher weniger als die Hälfte der Unternehmen erfolgreich aufgebaut. Das Gleiche gilt für Zielvorgaben, die sich an Nachhaltigkeit orientieren.

Ein gutes Drittel der PE-Investoren überlässt die ESG-Strategie überwiegend den Portfoliounternehmen. Und nur jeweils rund die Hälfte erwartet ein regelmäßiges Reporting zur Wertsteigerung durch Nachhaltigkeit und zu den Fortschritten, um die gesetzten Ziele zu erreichen.

Regulierung stärkt Bedeutung von ESG weiter

Die Daten zeigen, dass hier für Beteiligungsunternehmen noch erhebliches Potenzial besteht. Um das zu nutzen, ist es nötig, im eigenen Haus möglichst umfangreiche Kompetenzen aufzubauen und so die wichtigsten Themenkomplexe bezüglich der Chancen, aber auch der Risiken für Beteiligungsgesellschaften zu erkennen. Jede Branche, jeder Subsektor und jedes Unternehmen im Portfolio verfügt dabei über unterschiedliche Hebel, um nachhaltiger zu werden. Diese gilt es für die Experten im PE-Unternehmen zunächst zu erkennen und dann in Zusammenarbeit mit dem jeweiligen Beteiligungsunternehmen umzusetzen, um Werte zu heben.

Die ESG-Spezialisten sollten schon bei der Bewertung eines möglichen Portfoliounternehmens vor dem Deal intensiv eingebunden werden, um Risiken zu bewerten, mögliche Chancen in die Equity Story einzuweben und die wichtigsten Stellschrauben für eine künftige Wertsteigerung zu definieren. Nach Abschluss der Transaktion sind sie gefragt, um die Einhaltung der für die Branche entscheidenden Vorgaben sicherzustellen, aber vor allem auch die Optionen für eine Wertsteigerung anzupacken.

All diese Schritte erfolgen in enger Abstimmung mit dem Portfoliounternehmen, Impulse und Zielvorgaben für mehr Nachhaltigkeit kommen aber vor allem aus der Beteiligungsgesellschaft. Für die Unternehmen im Beteiligungsportfolio bedeutet das ein regelmäßiges Reporting, um Fortschritte auf dem Weg zu gemeinsam definierten Zielen zu belegen. Den Prozess unterstützen klare Mechanismen, die definieren, wie die Vorgaben eingehalten werden. Noch besser funktioniert dieser Prozess, wenn mit den Zielen und den Schritten auf dem Weg dorthin Anreize für das Unternehmen verbunden sind.

All diese Schritte ermöglichen es der Investment-Gesellschaft, in enger Abstimmung mit den Unternehmen die Nachhaltigkeit nachdrücklich zu verbessern – und sie fördern, wie die Daten oben zeigen, nachhaltig die Rendite.

Fazit

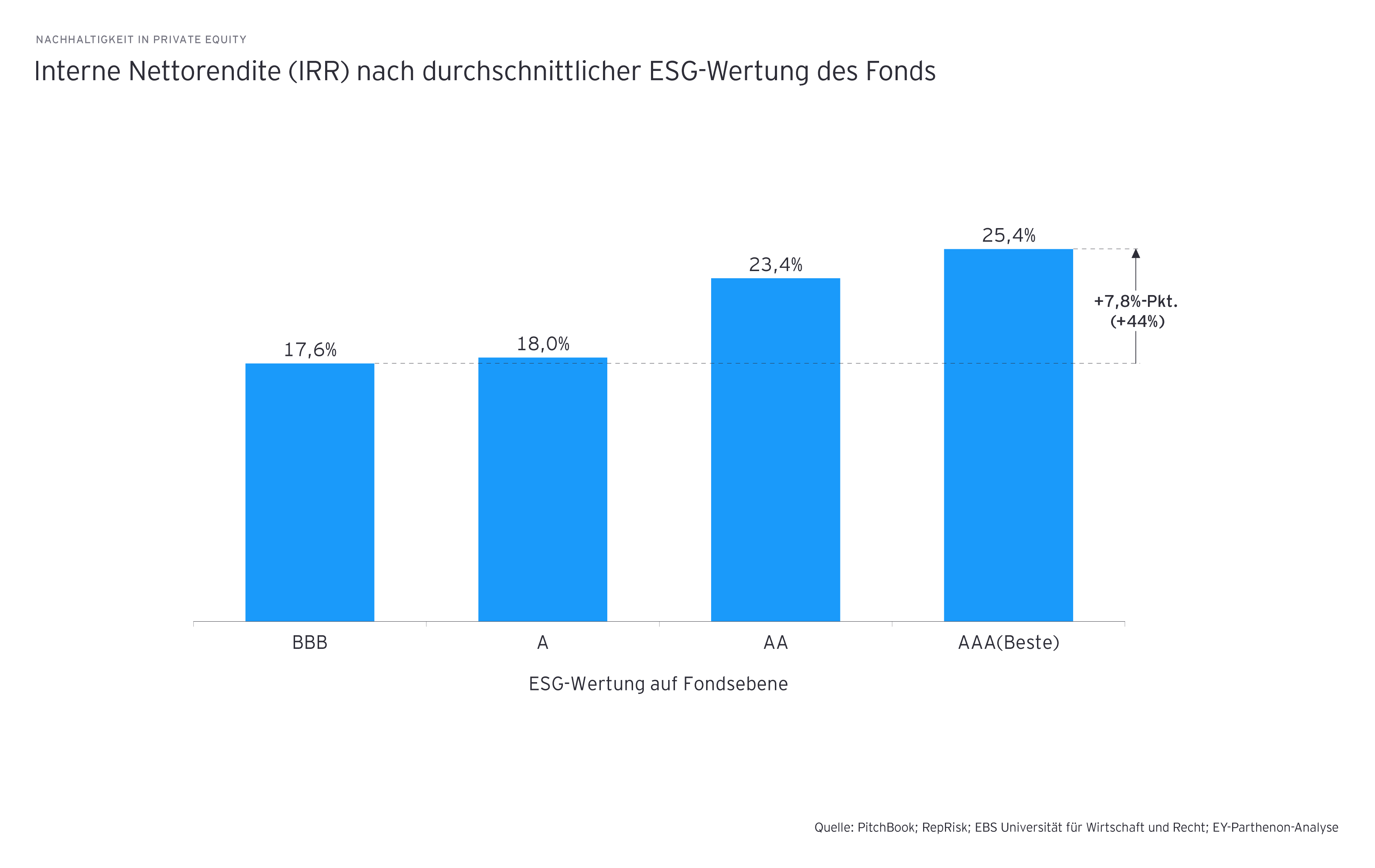

Für Private-Equity-Investoren stecken im Thema Nachhaltigkeit erhebliche Möglichkeiten. Wer Potenziale erkennt und die richtigen internen Fähigkeiten schafft, um diese zu realisieren, erzielt nachweislich deutlich bessere Investment Returns. Im Schnitt beläuft sich das Plus auf 7,8 Prozentpunkte.