Interview Dr. Rainer Kambeck

Was macht den aktuellen Zinsanstieg so brisant, wenn nicht gar gefährlich?

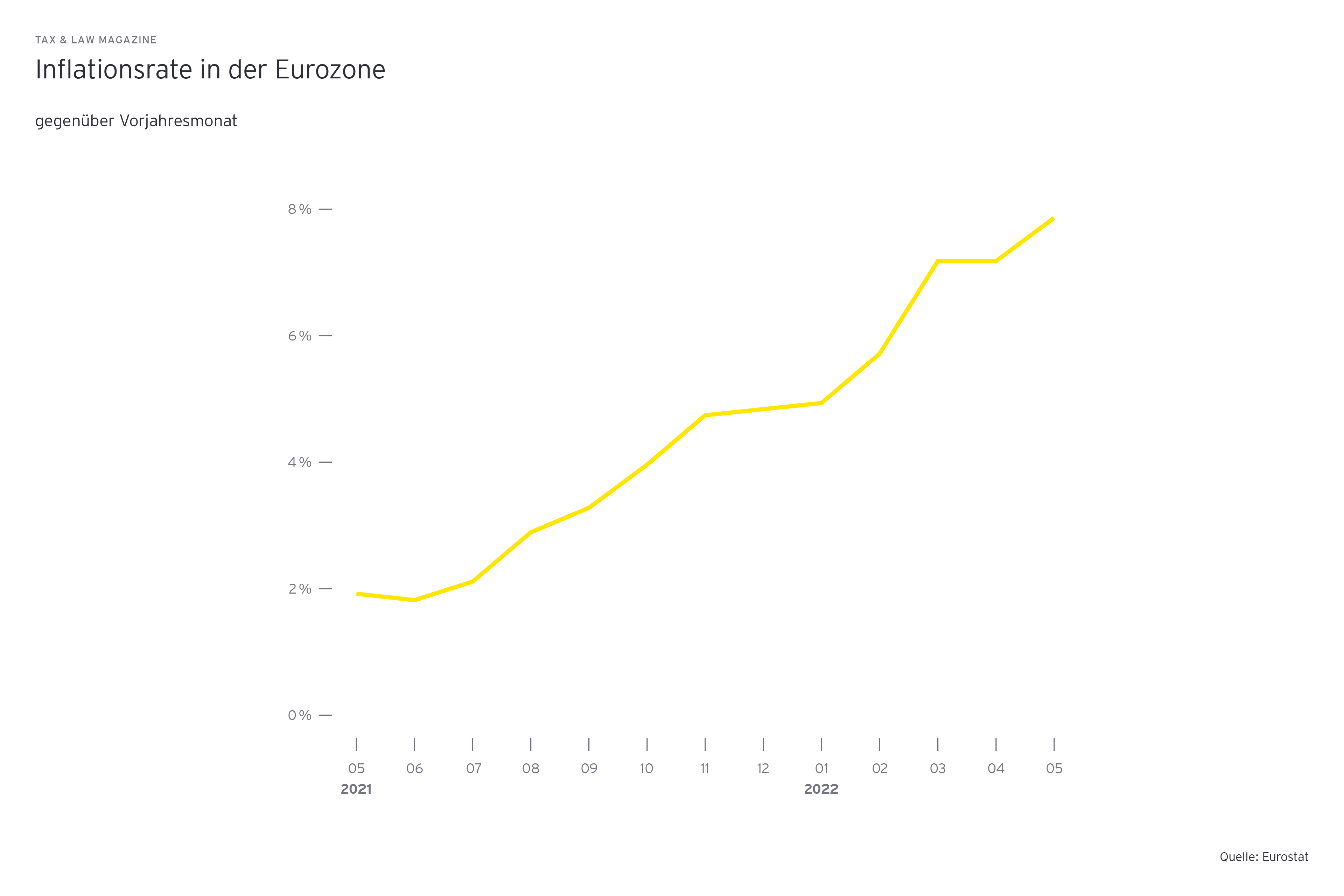

Steigende Leitzinsen verteuern die Kredite, die Banken an Unternehmen ausgeben. Das dürfte die wirtschaftliche Entwicklung nach dem Auslaufen der verschiedenen in der Krise auf den Weg gebrachten Programme zum Kauf von Staatsanleihen drosseln. Das Problem besteht allerdings derzeit darin, dass die Inflation zum großen Teil eine importierte Inflation ist. Hier muss nicht nur die EZB reagieren, sondern auch die Bundesregierung. Letztere sollte Maßnahmen ergreifen, die an den Ursachen der Inflation ansetzen.

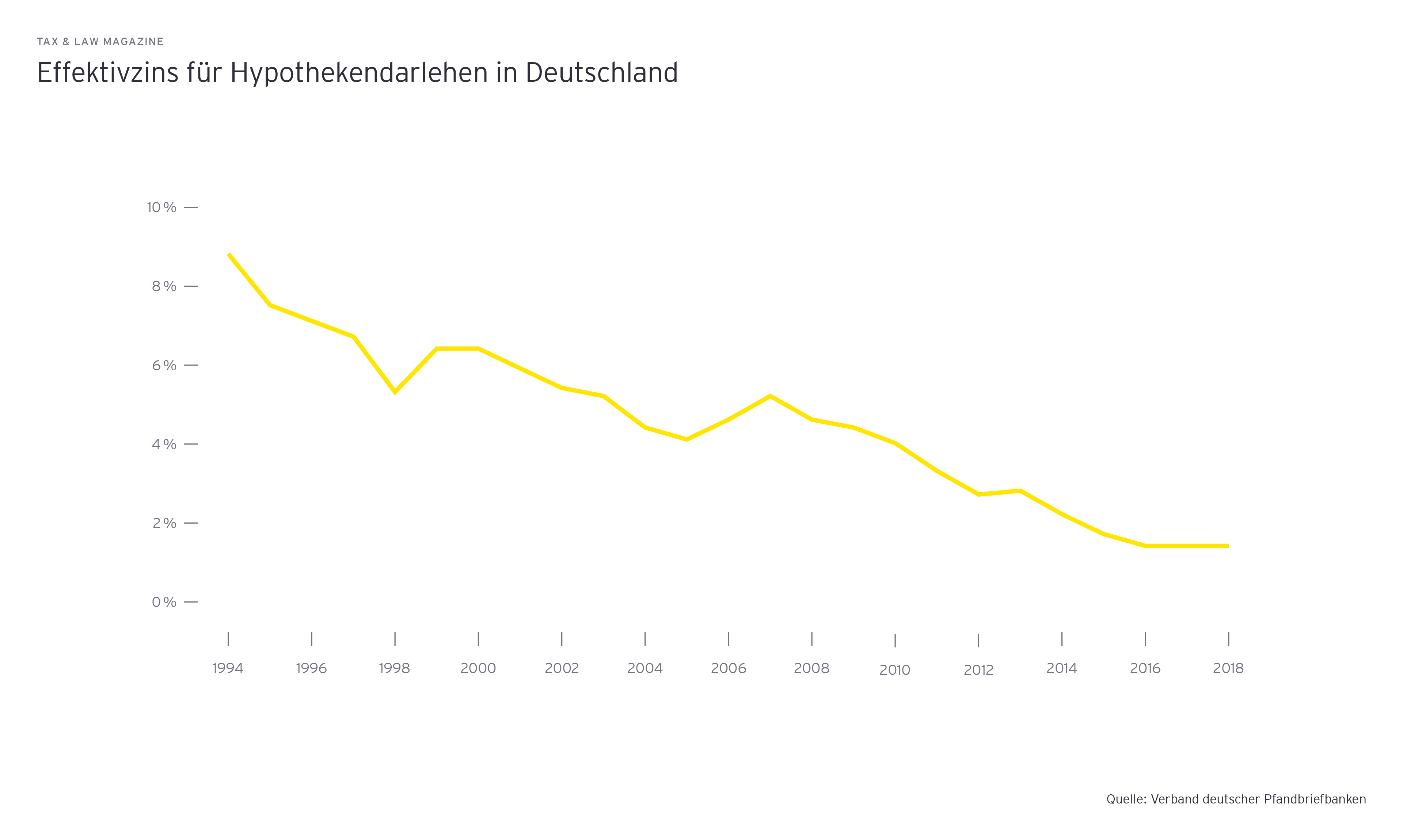

Brisant könnte der Zinsanstieg werden, weil noch unklar ist, wie stark drosselnd sich die Verteuerung der Kreditvergabe an Unternehmen auswirkt. Fest steht, dass die Unternehmen in Deutschland vor enormen Investitionsherausforderungen stehen. Aktuell liegt dabei der Schwerpunkt auf der Sicherung der Energieversorgung. Parallel sind Investitionen in die Transformation zur Klimaneutralität und in die Digitalisierung von Produktionsprozessen zu bewerkstelligen.

Diese Herausforderung werden die Unternehmen nur dann bestehen, wenn sich die Finanzierungskonditionen nicht deutlich verschlechtern. Gefährlich wird es dann, wenn die Kreditversorgung der Unternehmen durch die Geschäftsbanken auch auf Grund der zunehmenden Kapitalmarkt – bzw. Bankenregulierung immer teurer wird, weil die Banken bei ihren Kreditvergaben tendenziell immer mehr Eigenkapital hinterlegen müssen. Dann können sich „Kreditklemmen“ ergeben, die den seit einiger Zeit erhofften und dringend notwendigen Aufschwung ausbremsen.

Wie helfen höhere Zinsen gegen die Inflation?

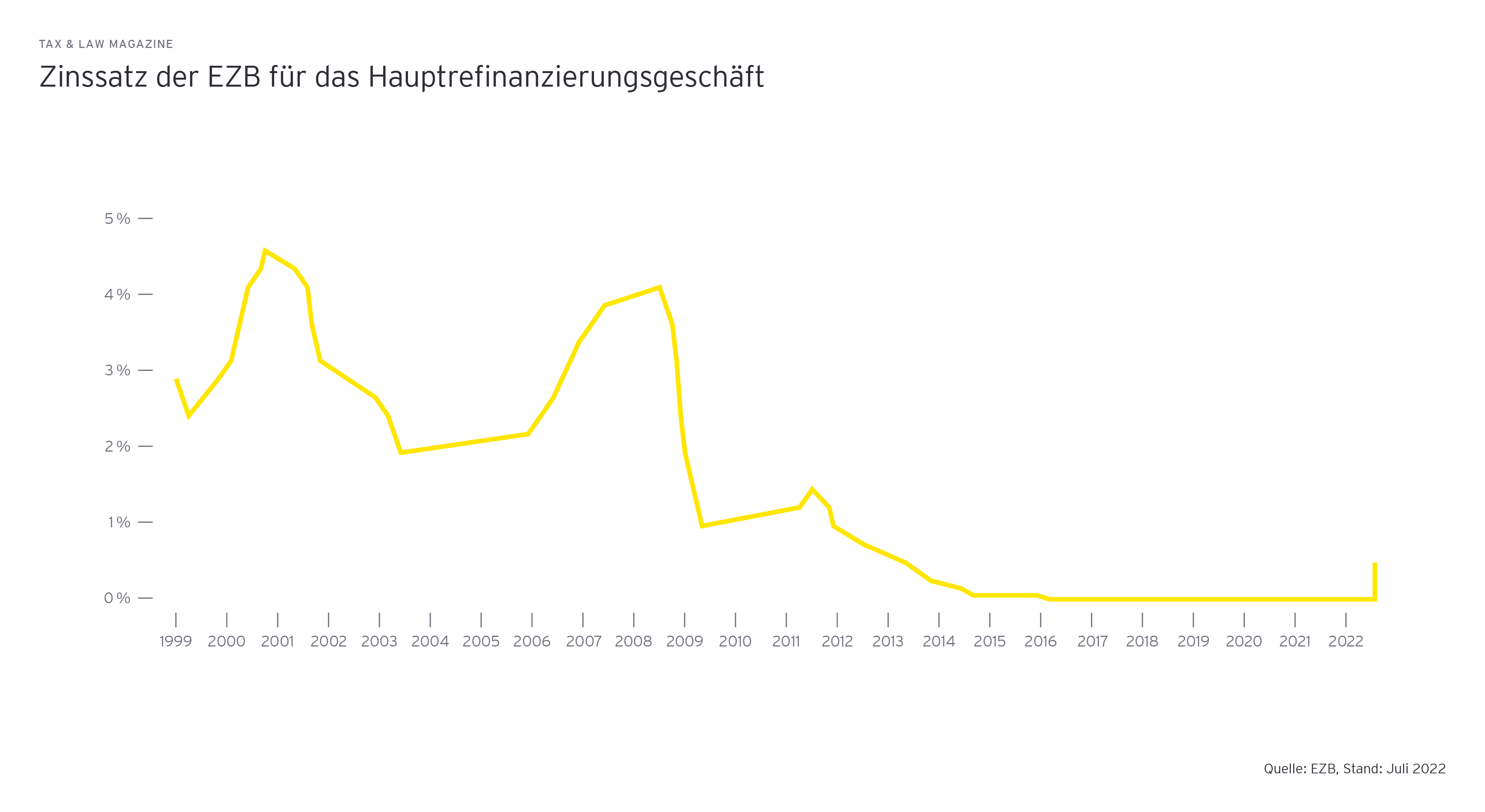

Die EZB hat die Leitzinsen mit einem halben Prozentpunkt deutlicher erhöht als erwartet. Dies ist ein weiterer Schritt hin zu einer wieder restriktiveren Geldpolitik, nachdem bereits die Aufkaufprogramme von Staatsschuldpapieren beendet wurden. Eine solche restriktivere Geldpolitik drosselt auch die Kreditvergabe an Unternehmen, was insgesamt zu einer Abkühlung bei den Investitionen führt. Die Erwartung ist jetzt, dass der Prozess stetig steigender allgemeiner Preise gestoppt werden kann. Die Herausforderung besteht derzeit aber darin, dass zumindest die Inflation in Deutschland zum großen Teil eine importierte Inflation ist. Hier helfen die klassischen Instrumente nur bedingt. Es ist also nicht nur die EZB gefordert, sondern auch die Bundesregierung, die sich für funktionierende Lieferketten, neue Handelsverträge, den Abbau von Zöllen und insgesamt für optimale Rahmenbedingungen für den internationalen Handel stark machen sollte.

Hüter der Zinsen sind die Notenbanken. Die US-Fed hat die Leitzinsen bereits kräftig erhöht, die europäische EZB reagierte zurückhaltender. Wer macht es richtig?

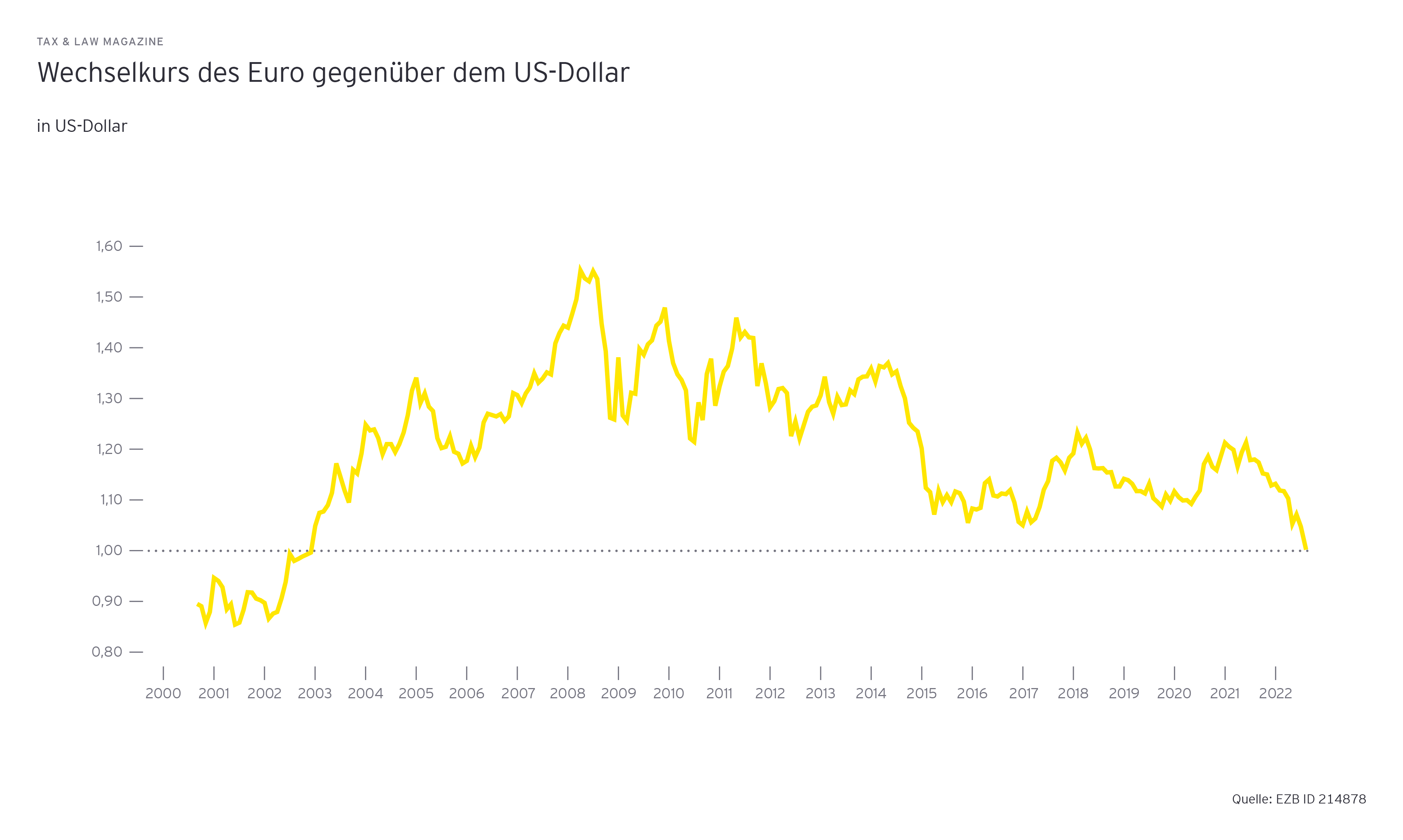

Beachtet werden muss, dass US-Fed und EZB unterschiedliche Aufgaben haben. Die US-amerikanische Notenbank hat nicht nur die Preisniveaustabilität im Blick, sondern auch das wirtschaftliche Wachstum. Das ist bei der EZB anders: Sie ist allein der Preisniveaustabilität verpflichtet. Allerdings wurde das Mandat der EZB im Zuge der Finanzmarkt- und nachfolgenden Staatsschuldenkrise ausgedehnt, sodass die EZB zum Beispiel bei ihren Zinsentscheidungen auch die Konsequenzen für hoch verschuldete EU-Mitgliedstaaten im Blick haben muss. Insofern ist es schwer zu beurteilen, welche Zentralbank besser agiert. Richtig ist sicherlich, dass die EZB ihre Ankündigung einer Leitzinserhöhung am 21. Juli umsetzt und zugleich weitere Schritte ankündigt. Hier kann die EZB sicherlich von der Vorgehensweise der US-Fed lernen, die versucht mit möglichst viel Transparenz Markterwartungen zu steuern. Mit der Ankündigung eines neuen „Notfallprogramms“ zugunsten von Euroländern, die in finanziellen Schwierigkeiten sind, versucht die EZB, neue vertrauensstärkende Maßnahmen in der Währungsunion zu etablieren und so den Euro zu stärken.

Ist die Leitzzinserhöhung der EZB zu begrüßen?

Die EZB hat die Leitzinsen erhöht – und das sogar deutlicher als erwartet. Dies war sicherlich ein überfälliger Schritt, der schon vor Monaten fällig war. Hätte die EZB früher reagiert, wäre die sich jetzt verfestigende Inflationsrate im Euroraum sicherlich heute weniger hoch. Das wäre für Unternehmen besser. Insbesondere zum Mittelstand zählende kleine und mittelgroße Unternehmen werden von allgemein steigenden Preisen belastet, derzeit getrieben insbesondere von steigenden Energiepreisen. Denn diese Betriebe sind in vielen Fällen nicht in einer Marktposition, die es ihnen erlaubt, gestiegene Energie- und allgemein Produktionskosten über Preise an Endkunden weiterzugeben.

Dr. Rainer Kambeck

Leiter des Bereichs Wirtschafts- und Finanzpolitik, Mittelstand DIHK | Deutscher Industrie- und Handelskammertag e. V.