Lieferketten resilienter machen

Das entscheidende Bauteil kommt aus der Ukraine? Das technische Herzstück hängt in einem chinesischen Hafen fest? Rohstoffe fehlen wegen Sanktionen? Unternehmen, die diese Erfahrungen machen, denken um. Um die Anzahl der „Single Points of Failure“ in globalen Lieferketten zu reduzieren, überprüfen gegenwärtig viele Unternehmen ihre Produktions-, Einkaufs- und Handelsnetzwerke. Es geht darum, die Widerstandsfähigkeit der Lieferketten zu erhöhen. Dafür nehmen Unternehmen sogar höhere Kosten in Kauf.

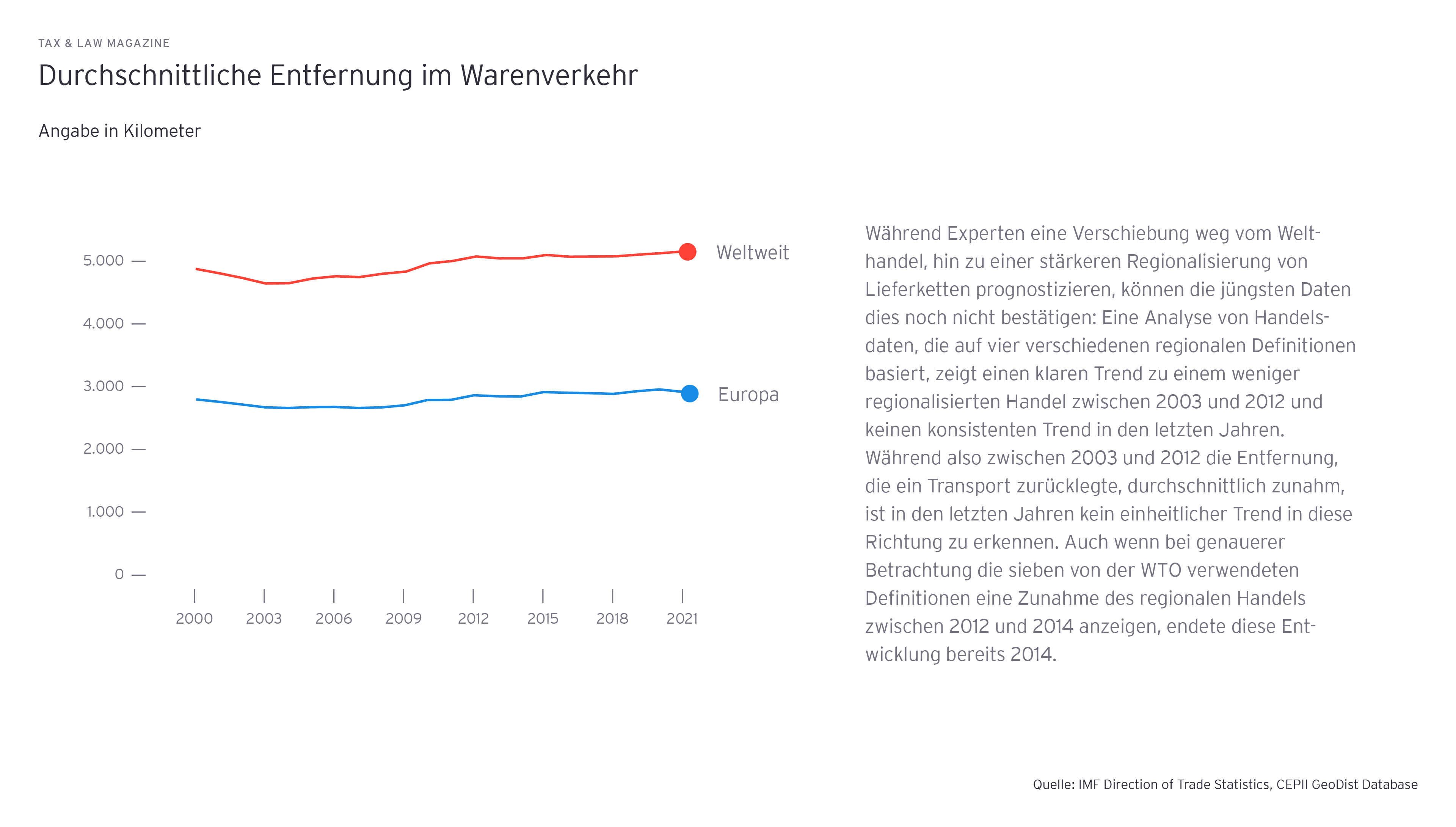

Um Lieferketten resilienter zu machen, nehmen Unternehmen höhere Kosten in Kauf. Mehrkosten entstehen zwangsläufig, wenn zusätzliche Werke in der Nähe der Absatzmärkte errichtet werden, um die Abhängigkeit von nur einem Produktionsbetrieb zu verringern. Gleiches gilt für die Verbreiterung der Lieferantenbasis, um für Ausfälle gerüstet zu sein. In vielen Unternehmen findet ein regelrechter Paradigmenwechsel statt, weg von dem alleinigen Credo „Wie können wir die Kosten in der Lieferkette minimieren?“, hin zu „Wie können wir Kunden schnellstmöglich und ohne Unterbrechung beliefern?“.

Vielfältige Vertriebskanäle

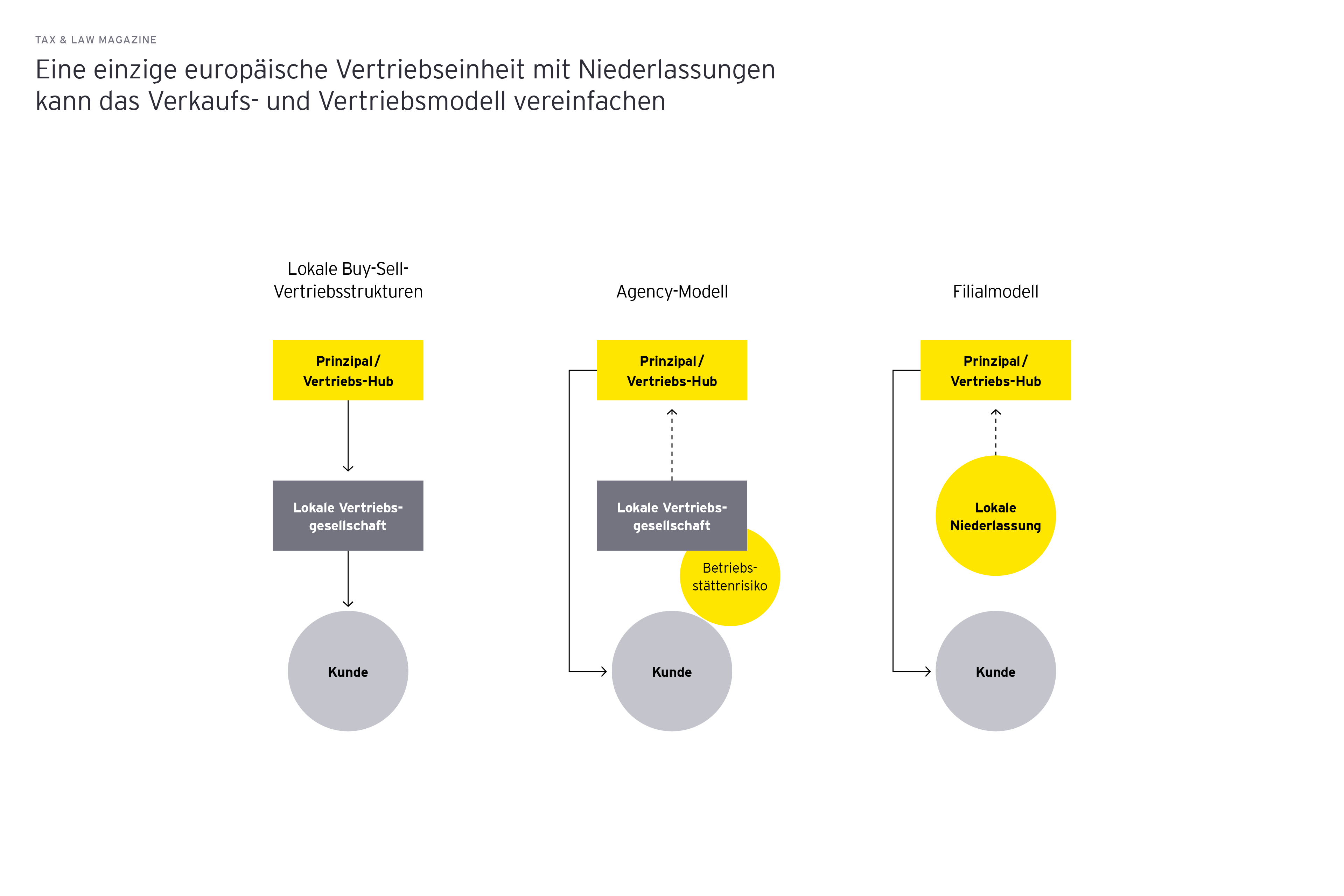

Der Trend zu mehr Agilität und Resilienz wird weiter von den sich verändernden Kundenerwartungen befeuert. Kunden nutzen zunehmend digitale Vertriebskanäle und machen ihre Kaufentscheidung von der Existenz eines Online-Shops abhängig. Viele Unternehmen unterhalten daher nicht mehr nur einen Vertriebskanal, sondern eine Kombination aus klassischem B2B-Geschäft und einem neuen, wachsenden D2C-Geschäft, das zusätzlich noch einen nahtlosen Übergang zwischen Online- und Offline- Kanälen erforderlich machen kann. Diese Vielfalt trifft auf bestehende transaktionale und steuerliche Vertriebsstrukturen, die nur für den traditionell dominierenden Vertriebsweg (oftmals B2B) konzipiert wurden.

Dienstleistungen anstatt Produkte

Auch legen Kunden immer mehr Wert auf Nachhaltigkeit und weniger Wert auf physisches Eigentum, was unter anderem zu einer stärkeren Verbreitung von Leasing oder „Product as a Service“-Geschäftsmodellen führt, bei denen der Kunde nicht das Produkt erwirbt, sondern nur dessen Nutzung bzw. Nutzen. Hier entstehen gänzlich neue Umsatzströme aus Dienstleistungserlösen, die auch steuerlich anders zu beurteilen sind als Umsätze aus klassischen Produktverkäufen.