Eine regelmäßige Kommunikation mit dem Vorstand ist gelebte IR-Praxis. Davon basiert laut den Angaben der IR-Befragten bei 42 Prozent die Kommunikation mit dem Vorstand auf einem wöchentlichen und für 17 Prozent auf einem monatlichen Reporting.

Die Zusammenarbeit mit IR unterstützt den Vorstand und den Aufsichtsrat, auch in kritischen Situationen adäquat zu handeln und Investorenvertrauen zu erhalten und auszubauen. Auch die Themen, die besprochen werden, unterscheiden sich: So stehen in der Kommunikation von IR mit dem Vorstand vor allem „marktnahe“ Themengebiete wie die Markt- und Investorenstimmung sowie die häufig gestellten Fragen von Investoren und Investorenaktivitäten im Fokus. IR tauscht sich mit dem Aufsichtsrat ebenfalls an erster Stelle über die Markt- und Investorenstimmung aus, gefolgt von regulatorischen Vorschriften wie etwa die Finanzberichte. An dritter Stelle folgt die Hauptversammlung als wichtiges Thema zwischen IR und Aufsichtsrat.

Effiziente Planung des rollierenden Kapitaljahres unumgänglich

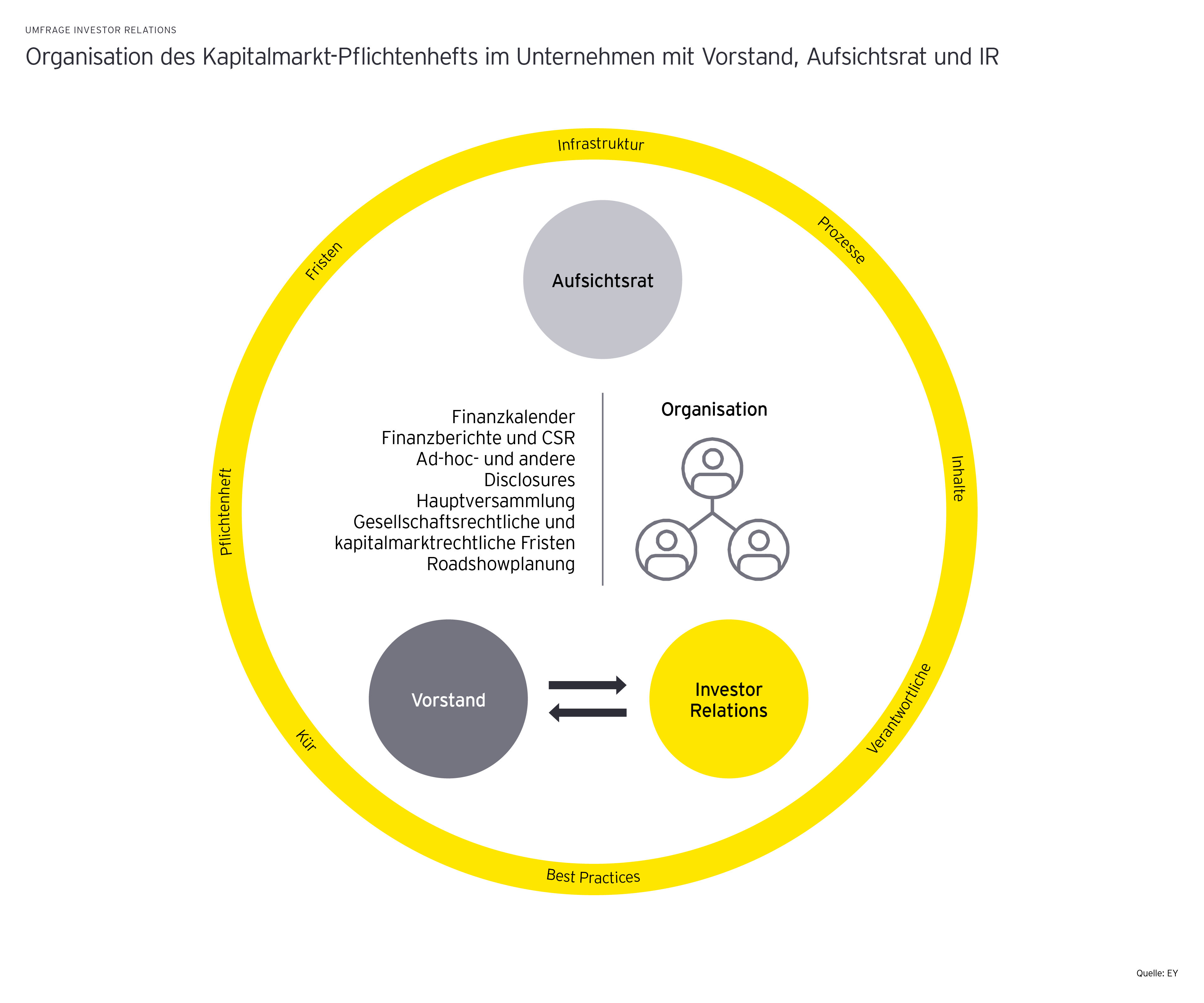

Im Kreislauf der Pflichtkommunikation und der Kür am Kapitalmarkt sind die effiziente Planung und Organisation des Kapitalmarktjahres durch die IR notwendig. Die IR nimmt als Koordinator des Finanzkalenders eine entscheidende Rolle ein. Viele Unternehmen planen ihren neuen Finanzkalender mit sechsmonatigem Vorlauf. Wie die Zusammenarbeit zwischen IR und dem Aufsichtsrat organisiert sein soll, kann – ebenso wie die Kommunikationslinie zum Vorstand – unternehmensindividuell festgelegt werden; gesetzliche Vorgaben oder ein Standard existieren nicht. Viele Unternehmen nutzen eine Kommunikationsordnung, in der die Zuständigkeiten niedergelegt sind. Das IR-Manual beschreibt Prozesse, Fristen und Inhalte sowie Verantwortlichkeiten. Zudem zählen der Code of Conduct, Kommunikationsrichtlinien und die Disclosure Committe Guideline zu den Best Practices in Unternehmen. Für die Evaluierung von Ad-hoc-Pflichten, der Sicherstellung der regulatorischen Berichtspflichten und zur Einhaltung der „One-Voice-Policy“ nutzen IR Officer ein internes Disclosure Komitee. Obwohl die Einrichtung gesetzlich nicht vorgeschrieben ist, ist die Etablierung dieses Ausschusses bei der Mehrheit der Unternehmen (61 Prozent) bereits gängige Praxis. Mehrheitlich leitet IR primär zusammen mit der Rechtsabteilung und dem CFO als ständige Mitglieder das Disclosure Komitee.

IR bleibt wenig Zeit zum Durchatmen

Für die terminliche Koordination des internen Finanzkalenders ist nach Aussage von 70 Prozent der Befragten die IR zuständig. Abteilungen, die bei der Festsetzung der Termine des Finanzkalenders einbezogen werden, sind – neben IR (87 Prozent) – vor allem das Vorstandssekretariat (70 Prozent) sowie das Rechnungswesen beziehungsweise Controlling (69 Prozent) gefolgt von der Rechtsabteilung mit 42 Prozent.

Finanzkalender-Planung

70%der Befragten sagten, dass für die terminliche Koordination des internen Finanzkalenders die IR zuständig ist.

Für die Organisation der Termine im IR-Kapitalmarktkalender bilden die planbaren Veröffentlichungszeitpunkte der jeweiligen Finanzinformation die Ausgangspunkte: Jahresfinanzbericht, Halbjahresfinanzbericht und gegebenenfalls Quartalsinformationen. Sie setzen den Rahmen für die Corporate-Governance-Termine und sind zugleich Basis für die Planung der sich in der Regel an die Veröffentlichung der Finanzinformation anschließenden Kür in Investorenkonferenzen und Analysten-Calls.

Darüber hinaus enthält der Finanzkalender Fristen und Termine wie zum Beispiel zur Hauptversammlung, zu ordentlichen Aufsichtsratssitzungen und die Erklärung zur Einhaltung des Corporate-Governance-Kodex. Die IR-Jahresplanung bezieht sich folglich auf die zeitliche Koordination der planbaren Kommunikationsgelegenheiten, damit sich Pflicht und Kür ideal im jährlichen Kapitalmarktkalender ergänzen. Die Roadshowplanung hängt hierbei vor allem von den Veröffentlichungsterminen der Finanzabschlüsse, aber auch von Investorenkonferenzen, Sondersituationen und Einladungen von Banken zu Roadshows ab.

Ähnliche Artikel

Fazit

Die Studie zeigt die Best Practice, wie die Zusammenarbeit von Investor Relations, Vorstand und Aufsichtsrat im Kreislauf eines Kapitalmarktjahres gestaltet werden kann. Dabei sind die rechtzeitige Planung sowie die enge und vertrauensvolle Abstimmung und Organisation zwischen den Beteiligten entscheidend, um den Wirkungsgrad der IR-Funktion zu erhöhen und gesetzliche Pflichten zu erfüllen. Und sie sind ausschlaggebend dafür, wie gut sich das Unternehmen im internationalen Wettbewerb um Kapital positionieren kann. IR spielt hierbei eine zentrale Rolle – auch als Organisationstalent.