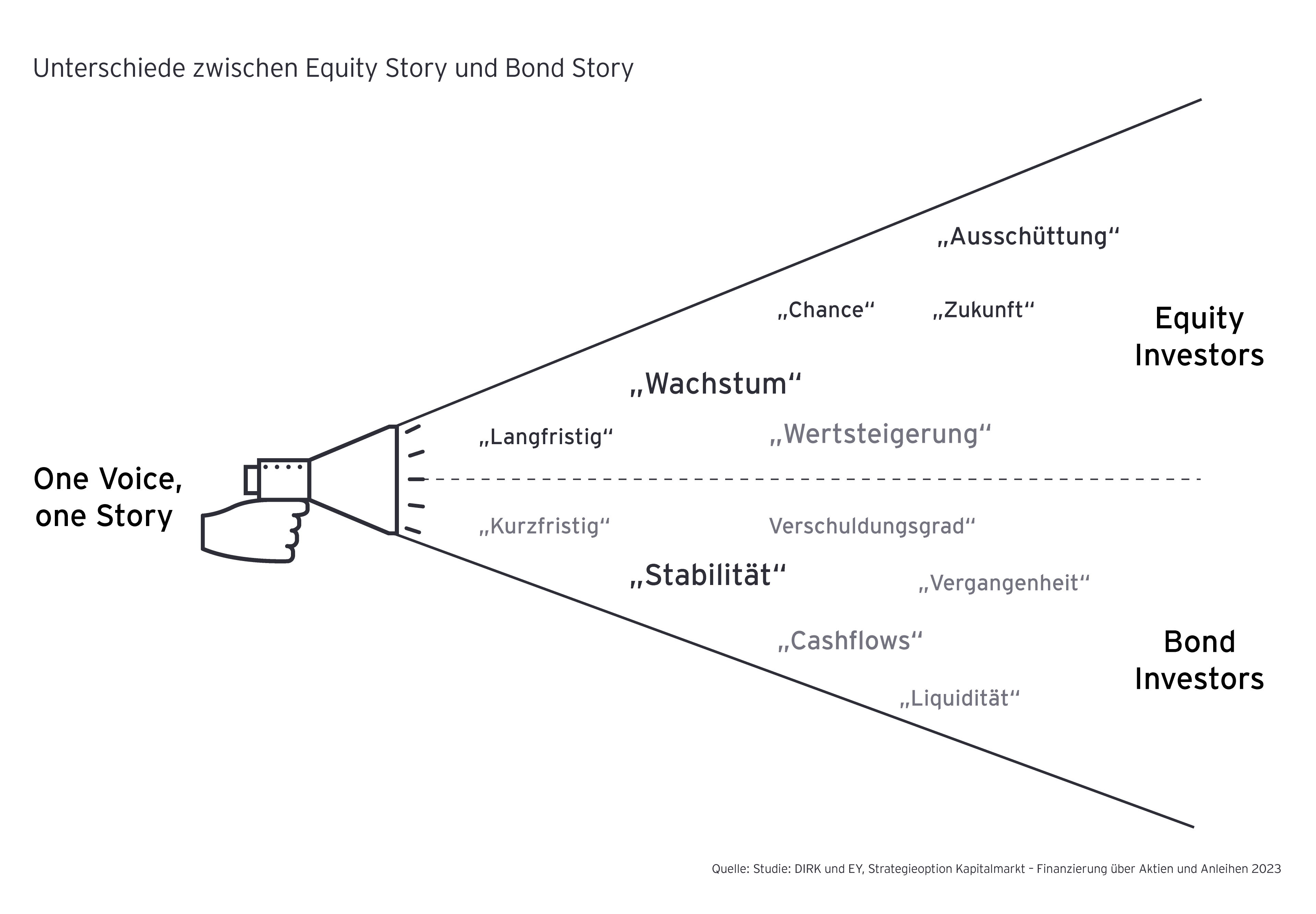

„One Voice, one Story“ zählt – mit unterschiedlichen Kommunikationsschwerpunkten für Eigen- und Fremdkapitalinvestoren

Eine überzeugende und attraktive Equity bzw. Bond Story ist ein entscheidender Faktor für die erfolgreiche Finanzierung und Platzierung von Aktien oder Anleihen am Kapitalmarkt. Während die Equity und die Bond Story zwar ein „Storytelling“ – One Voice, one Story – über das Unternehmen beinhalten, unterscheiden sie sich jedoch in den Kommunikationsschwerpunkten. Für Aktieninvestoren sind es verstärkt Themen wie Wachstum, Wertsteigerung und Ausschüttung. Fremdkapitalinvestoren legen Wert auf Themen wie Stabilität, Verschuldungsgrad, Liquidität und Cashflow.

Börsennotierte Unternehmen profitieren von ihrer Börsennotiz in der Fremdkapitalfinanzierung

Mit der Notiz von Aktien am organisierten Kapitalmarkt unterliegt das Unternehmen zusätzlichen Informations- und Transparenzpflichten. Dabei kann die bestehende Börsennotierung für die zusätzliche Platzierung einer Anleihe von Vorteil sein und die Fremdkapitalemission wesentlich erleichtern. Den größten Vorteil sehen die IR Officers darin, dass für die Anleiheemission auf die bereits bestehende Organisation und Infrastruktur hinsichtlich der Kapitalmarktkommunikation zurückgegriffen werden kann. Weitere Vorteile sind das erhöhte Vertrauen in das Unternehmen durch ein hohes Maß an Transparenz und Publikationspflichten sowie Erfahrungen in der Kapitalaufnahme und in der Regelkommunikation am organisierten Kapitalmarkt.

Wenn sich Unternehmen nicht für eine verstärkte Finanzierung über Anleihen entscheiden, liegt das laut den IR Officers daran, dass bereits ausreichende Kapitalreserven, auch durch die bestehende Börsennotiz, vorhanden sind und gute Erfahrungen mit Kreditgebern bestehen.

Anleihefinanzierung auf Börsennotizbasis oder mit einer Börsennotiz auf Zeit

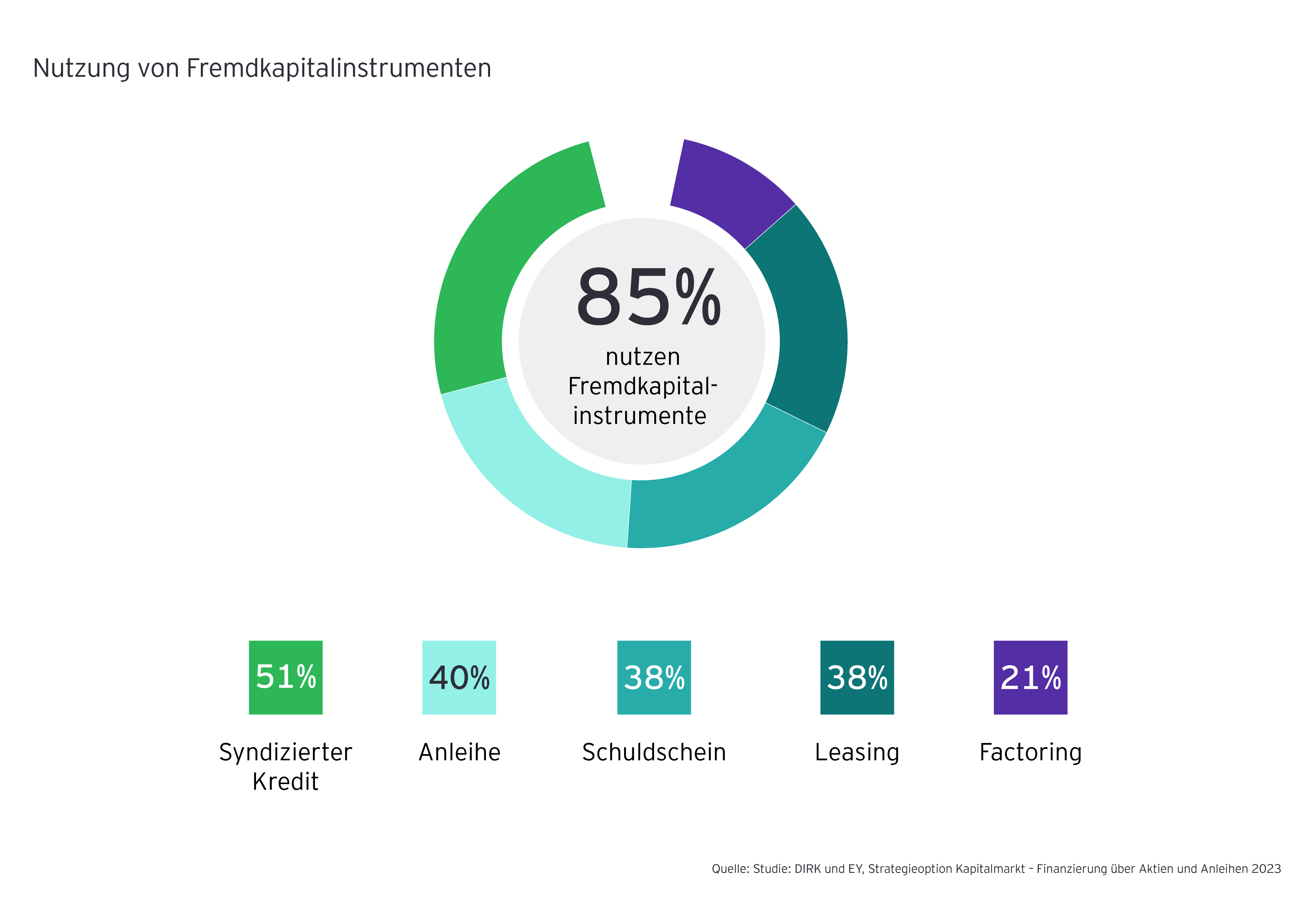

Die Mehrheit der Unternehmen verfügt über einen bunten Mix an Fremdkapitalinstrumenten, um ihre mittel- und langfristige Finanzierung zu gewährleisten. Für die IR Officers ist die Anleihe nach dem syndizierten Kredit das derzeit meistgenutzte Fremdkapitalinstrument. Noch vergleichsweise wenig werden Green oder Social Bonds genutzt. Dabei zeigt sich: Je größer das Unternehmen, desto eher werden Anleihen oder Green bzw. Social Bond genutzt. Für noch nicht börsennotierte Unternehmen bieten Mittelstandsanleihen oder Nordic-Bond-Emissionen rechtsformenneutral die Strategieoption eines Börsengangs auf Zeit.

Sustainable Finance über die Börse mit ganzheitlicher IR

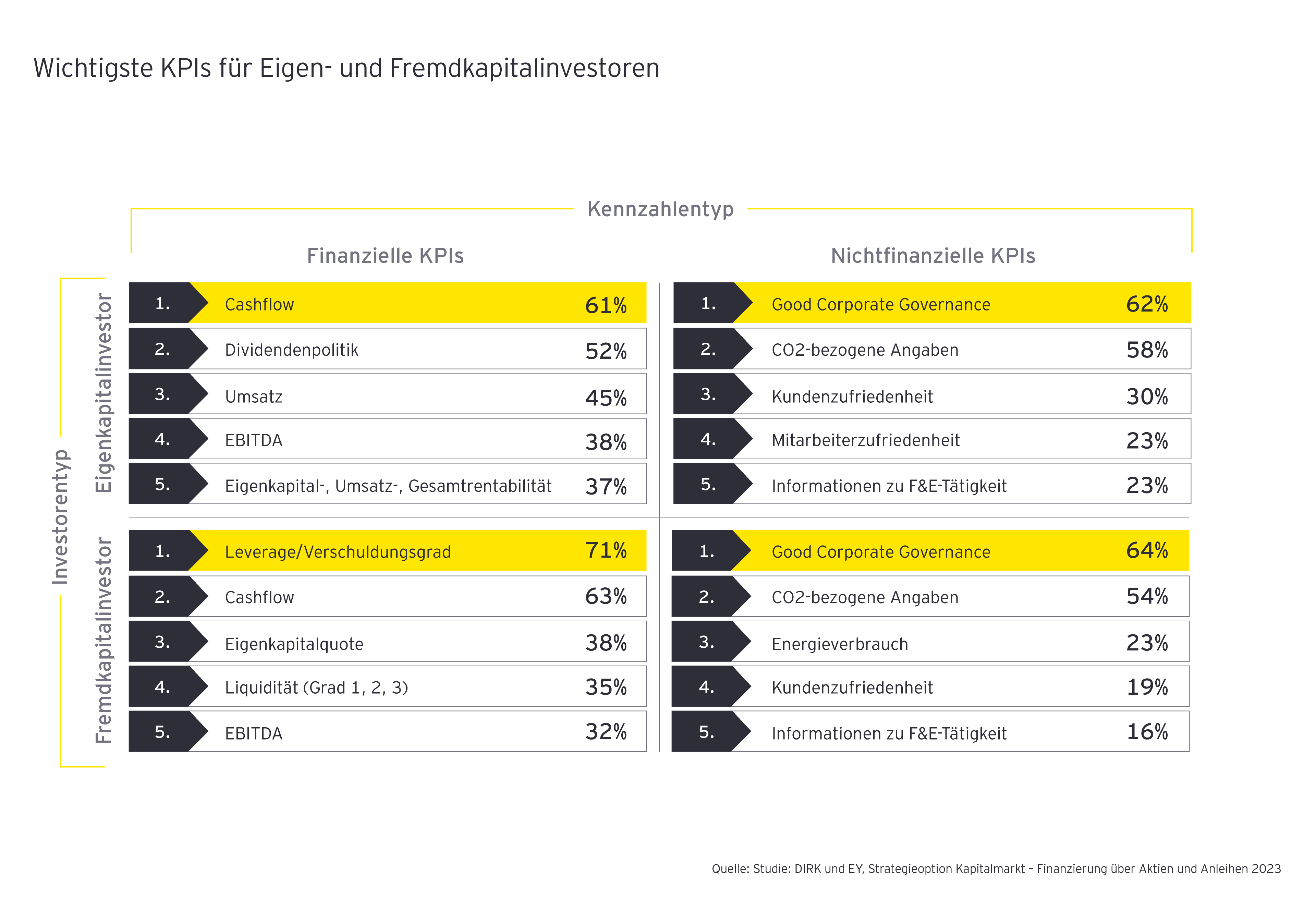

Bereits heute ist die Nachhaltigkeitskommunikation ein essenzieller Bestandteil in der IR-Praxis. Das gilt für Emittenten von Aktien wie auch für solche von Anleihen. Mit dem European Green Deal der EU-Kommission gewinnt das Thema Nachhaltigkeit an Bedeutung und Fokussierung im Konzept Sustainable Finance. Mit der Abkehr von kurzfristigen Zielsetzungen hin zu einem langfristigen Denken und der steigenden Bedeutung nichtfinanzieller Leistungsindikatoren steigt zudem der Stellenwert der Nachhaltigkeitskommunikation gegenüber institutionellen Investoren: Für die IR Officers sind die nichtfinanziellen KPIs „Governance“ und „Umwelt“ die Top-Themen in der Kommunikation mit Eigen- und Fremdkapitalinvestoren.

IR leistet wichtigen Wertbeitrag, um die Vorteile einer Börsennotiz zu nutzen – auch für den Finanzplatz

Die Kommunikation zu „Sozialem“ reiht sich hinter diesen Themen ein. Von zunehmender Bedeutung sind diese KPIs in Vergütungs-, internen Kontroll- und Risikomanagementsystemen. Für Eigenkapitalinvestoren haben bei den finanziellen KPIs der Cashflow, die Dividendenpolitik und der Umsatz das größte Gewicht, für Fremdkapitalinvestoren der Verschuldungsgrad, der Cashflow und die Eigenkapitalquote. Nur diejenigen Unternehmen, die sich hier entsprechend positionieren, sich ernsthaft verpflichten und nachvollziehbar kommunizieren, werden weiter ihre bisherigen Investoren erreichen und neue Investorenkreise erreichen, für die ESG-Aspekte im Mittelpunkt stehen.

Fazit

Die aktuelle Studie zeigt, dass die Aktien- oder Anleiheemission am organisierten Kapitalmarkt neben dem breiten Zugang zu einer Vielzahl von Finanzierungsmöglichkeiten viele weitere Kapitalmarktvorteile bietet. Eine aktive IR-Profession und Funktion leistet hier einen wichtigen Beitrag zum Erhalt der einmal mit dem Marktzugang gewonnenen Vorteile, sorgt für ein ausgewogenes Kosten-Nutzen-Verhältnis und fördert den Wertbeitrag der Börsennotiz.