Sachverhalt schafft Klarheit

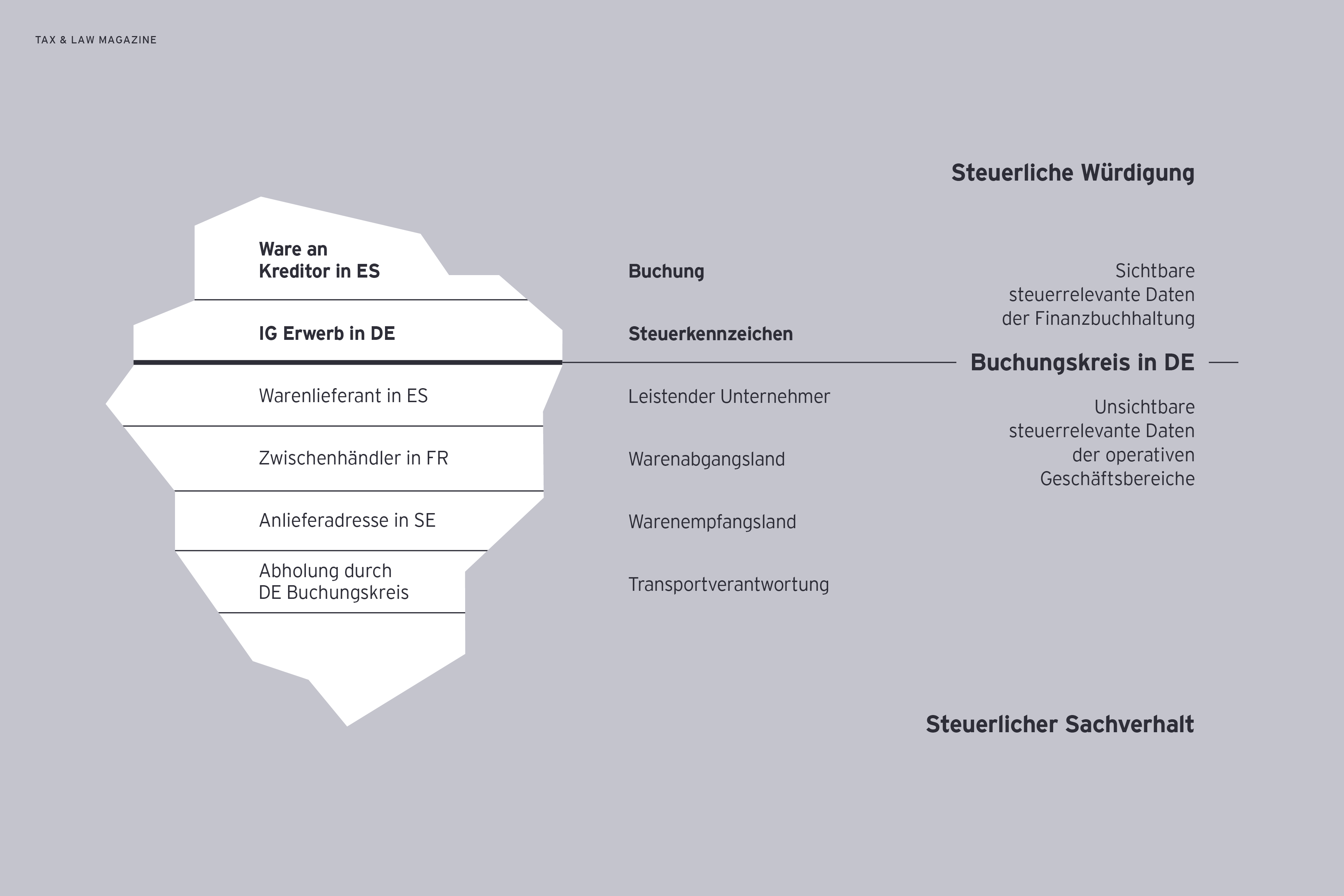

Erfahrene Steuerfachleute versuchen sich in diesen Situationen eine klare Sicht auf den zugrunde liegenden Sachverhalt zu verschaffen. Dies tun sie vermehrt durch die Nutzung steuerrelevanter Daten, die von anderen Fachbereichen akribisch im System erfasst werden. Hierunter fallen nicht nur die in der Bestellung hinterlegten Geschäftspartner, die kontinuierlich durch das Lieferantenmanagement anhand von KPIs analysiert werden, sondern auch Transportinformationen, die durch automatisierte Datenübertragung meist in Echtzeit zur Verfügung stehen.

Der so gewonnene Rundumblick offenbart das Ausmaß und die Komplexität des Geschäftsvorfalls. Aus den in der Bestellung erfassten Partnern, den elektronischen Lieferdokumenten und dem Materialmanagement wird in der Gesamtschau ersichtlich, dass die Ware im vorliegenden Beispiel im Rahmen eines Reihengeschäfts vom Warenlieferanten in Frankreich direkt zum Lagerort der deutschen Gesellschaft in Schweden transportiert wird. Weiterhin lässt sich anhand der gescannten Rechnung des spanischen Lieferanten frühzeitig feststellen, dass der Ausweis eines Dreiecksgeschäfts aufgrund der Abholung durch die deutsche Gesellschaft unzutreffend erfolgt.

Tiefgang der Betriebsprüfung

Den Blick unter die Wasseroberfläche wirft zunehmend auch die steuerliche Betriebsprüfung. Die Möglichkeit des Tiefgangs erhält sie insbesondere durch §§ 145–147 AO, die Rechtsprechung des BFH (beispielsweise die BFH-Urteile vom 16.12.2014, X R 29/13 oder vom 25.03.2015, X R 20/13) und das am 28.11.2019 aktualisierte BMF-Schreiben zu den Grundsätzen der ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie des Datenzugriffs (GoBD). Das Zugriffsrecht der Finanzverwaltung erstreckt sich somit auch auf diejenigen Vor- und Nebensysteme, in denen die steuerlich relevanten Sachverhalte im Detail beschrieben und die der Buchführung zugrunde liegenden Ursprungsbelege erzeugt werden.

Ortung von Sachverhaltsdaten

Steuerabteilungen sind daher gut beraten, die in den Vor- und Nebensystemen aufgezeichneten Sachverhaltsinformationen zu orten und in regelmäßigen Abständen hinsichtlich Vollständigkeit und Korrektheit zu hinterfragen. Hierdurch kann im Vorfeld einer Betriebsprüfung sichergestellt werden, dass die in § 90 AO festgeschriebenen Mitwirkungspflichten bei der Ermittlung von Sachverhalten erfüllt und unvorteilhafte Feststellungen oder Schätzungen von Besteuerungsgrundlagen bis hin zu Straf- oder Bußgeldverfahren vermieden werden können. Ebenso empfiehlt sich das Vorhalten relevanter Verfahrungsdokumentationen, Verfahrensanweisungen und der jeweiligen Betriebsanleitungen zur automatisierten Steuerfindung. Letztere ist regelmäßig in Fakturierungs- und Warenwirtschaftssystemen anzutreffen.

Saubere Datenbasis

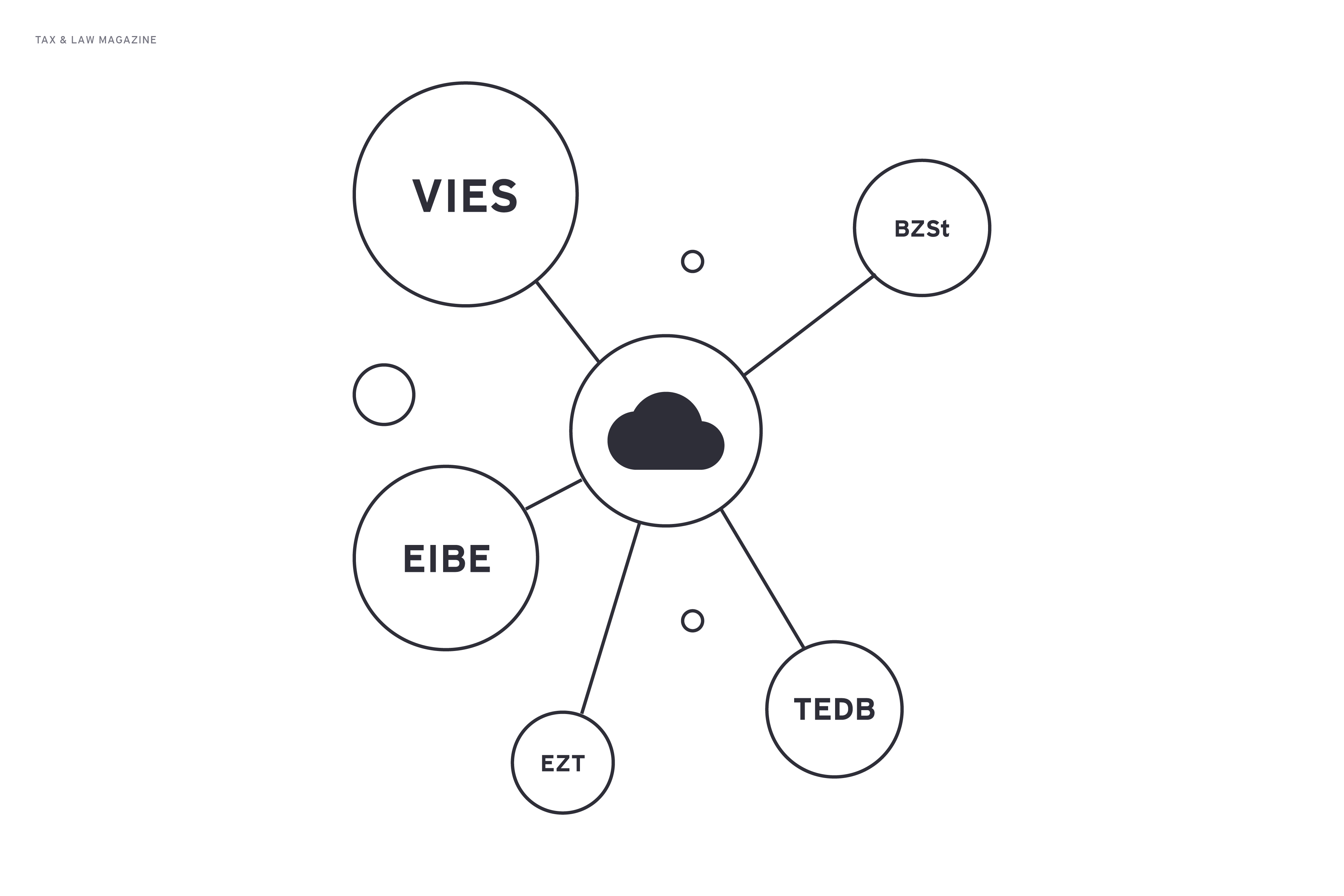

Die Sicherstellung der Vollständigkeit und Korrektheit der Sachverhaltsdaten begünstigt nicht nur die Effizienz in Betriebsprüfungen, eine saubere Datenbasis ist vielmehr auch der Ausgangspunkt für die Digitalisierung der Steuerfunktion. Denn nur anhand von sachverhaltsbeschreibenden Daten können Prozesse und steuerliche Entscheidungen automatisiert werden. Diese Lehre ziehen Steuerabteilungen in letzter Zeit vermehrt aus ERP-Transformationen wie der Umstellung auf S/4 HANA, den zunehmenden unternehmensweiten Technologieprojekten oder den Umsetzungsinitiativen zu den elektronischen Meldeverpflichtungen für transaktionale Steuern, die derzeit mit der ViDA-Initiative enormen Aufwind erfahren (VAT in the Digital Age).

Steuerliches Datenmanagement

Aufgrund der Erkenntnis, dass die Sachverhaltsbeschreibung in den Daten über steuerlich zutreffende und unzutreffende Aufzeichnungen entscheidet, gewinnt das steuerliche Datenmanagement zunehmend an Bedeutung. Ziel dabei ist es, steuerlich relevante Datengrundlagen jederzeit vollständig, korrekt und aktuell für die Nutzung durch die operativen Fachbereiche vorzuhalten, um Fehler bei der Sachverhaltserfassung im Vorfeld zu vermeiden. Die präventiven Maßnahmen werden analog zum TÜV in regelmäßigen Abständen oder direkt bei der Datenverwendung mittels technischer Testverfahren durch die Steuerabteilung oder deren Beauftragte ergriffen. Damit kann die Steuerfunktion eine nachhaltige Wirksamkeit ihrer im Rahmen des steuerlichen Compliance-Prozesses definierten Risiko- und Kontrollmechanismen herbeiführen.