EY refere-se à organização global e pode se referir a uma ou mais das firmas-membro da Ernst & Young Global Limited, cada uma das quais é uma entidade legal separada. A Ernst & Young Global Limited, uma empresa britânica limitada por garantia, não presta serviços a clientes.

Artigos relacionados

Prepare-se agora para a nova era da globalização seletiva

Explorando cenários para o mundo em cinco anos revela caminhos divergentes para a geopolítica, políticas econômicas e estratégias empresariais. Saiba mais.

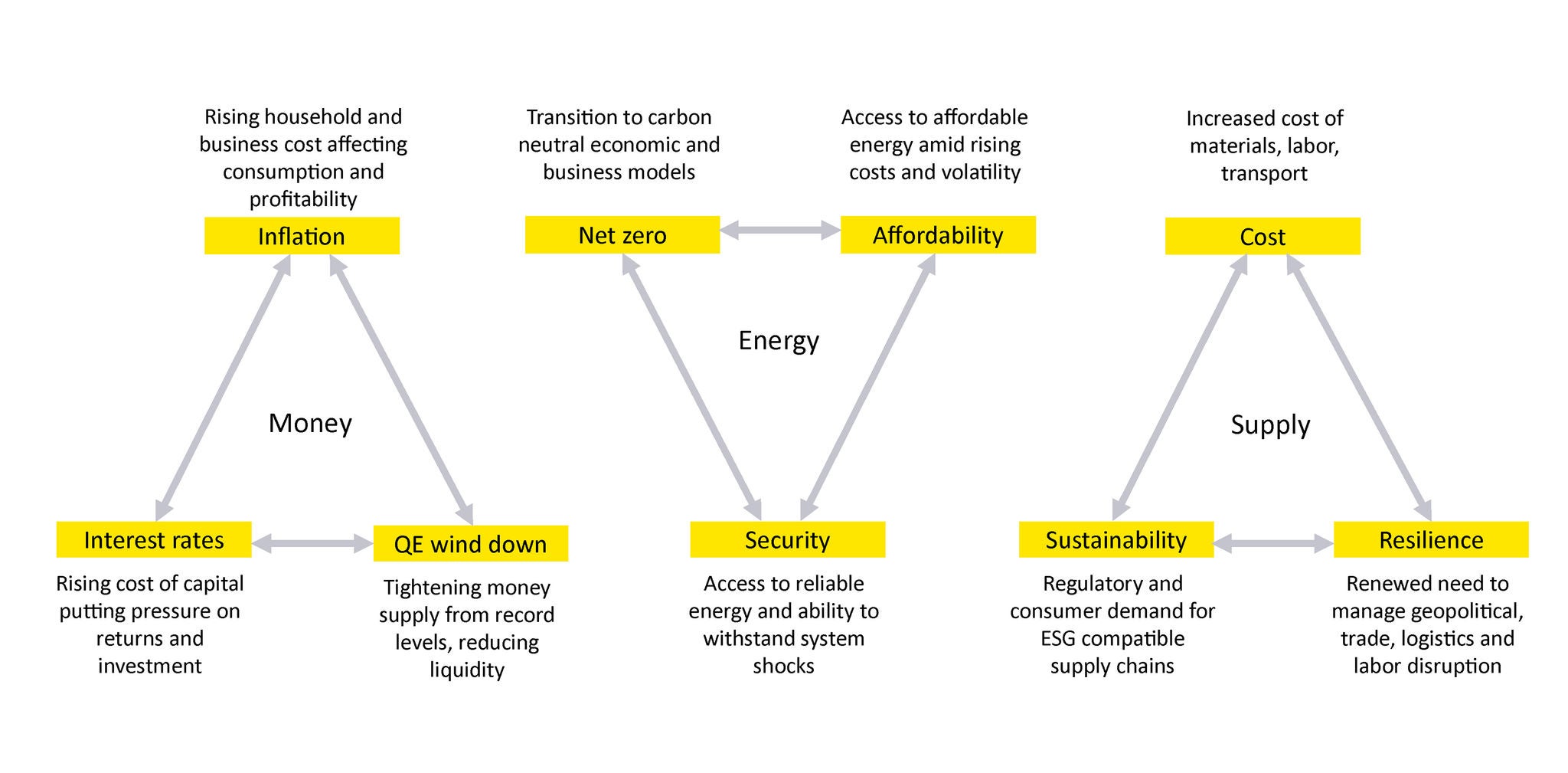

Além da urgência, todos os elementos são afetados pelo custo, pela acessibilidade e pela inflação. Dada a incerteza contínua, há quatro áreas principais que os FIs devem revisar e atualizar:

- Estratégia: por exemplo, se os múltiplos de avaliação caírem e/ou as metas potenciais ficarem problemáticas, onde procuraríamos adquirir escala ou capacidades?

- Proposições: por exemplo, devemos lançar novos produtos e serviços para atender às demandas específicas da recessão?

- Modelo operacional: por exemplo, estamos obtendo um retorno adequado sobre todos os investimentos e projetos atuais?

- Pessoas: por exemplo, como nossa força de trabalho apoiará os clientes durante uma recessão? Como podemos oferecer uma experiência empática na linha de frente?

2. Prepare-se para o próximo: uma futura estrutura geopolítica

É provável que a ortodoxia geopolítica mude dramaticamente. As instituições precisam planejar o impacto em seus negócios e ambiente operacional, como nas cadeias de suprimentos. Para ajudar a planejar isso, as equipes da EY desenvolveram quatro cenários potenciais:

- Globalização leve: semelhante ao status quo da pandemia pré-COVID-19, uma redução nas tensões internacionais, PIB dinâmico e baixa inflação.

- Amigos em primeiro lugar: cadeias de suprimentos, comércio e investimentos favorecendo países “amigos”, incluindo uma divergência gradual entre “o Ocidente” e a China, juntamente com um crescimento ainda positivo do PIB e uma inflação mais alta, mas suportável.

- Cenário da Segunda Guerra Fria: uma forte dissociação econômica e financeira entre a China e o Ocidente, com intensificação do confronto. O crescimento econômico é baixo e a inflação é alta.

- A autossuficiência reina: semelhante à década de 1930, um recuo da globalização e da cooperação internacional, as principais economias se voltando para o interior, acompanhadas por condições econômicas fracas e alta inflação.

Cada cenário afeta o potencial de crescimento econômico e a inflação e leva a diferentes níveis de acesso a mercados, investidores e clientes. Também pode comprometer a viabilidade de algumas empresas transfronteiriças. Em última análise, isso poderia tornar a manutenção da presença comercial e dos modelos operacionais atuais significativamente mais cara.

Em resposta a esses riscos, as equipes de gestão e os conselhos precisam agir para garantir:

- Resiliência ao reduzir o risco de seu modelo operacional e de negócios atual.

- Agilidade garantindo que eles tenham a flexibilidade de se adaptar em tempo hábil e possam continuar aprimorando suas capacidades.

- Cresça adaptando os portfólios de negócios para se concentrar nas áreas em que eles têm a maior vantagem e aproveitando as oportunidades de escalar ou se especializar.