EY refere-se à organização global e pode se referir a uma ou mais das firmas-membro da Ernst & Young Global Limited, cada uma das quais é uma entidade legal separada. A Ernst & Young Global Limited, uma empresa britânica limitada por garantia, não presta serviços a clientes.

Prevenção à Lavagem de Dinheiro e Financiamento ao Terrorismo

PLD/FT

A Prevenção à Lavagem de Dinheiro e ao Financiamento do Terrorismo (PLD/FT) tem ganhado cada vez mais relevância no cenário internacional. No Brasil, a visibilidade aumentou em razão da constante exposição na mídia e atuação dos órgãos reguladores.

Quem é impactado

Instituições do mercado financeiro, mercado de capitais e do mercado de seguros e previdência são impactadas pelas novas regulamentações,como a Circular 3.978/2020 do BACEN, Carta Circular 4.001/2020 do BACEN, Circular SUSEP nº 612/2020, Instrução Normativa PREVIC nº 34/2020 e a Resolução CVM

nº 50/2021, que entraram em vigor em 2020 e 2021.

Nossos insights

Confira dados, recomendações e melhores práticas sobre a avaliação interna de risco, processos de KYC/KYE/KYS/KYP, monitoramento de operações e situações suspeitas face às regulamentações PLD-FT em vigor, com base na Pesquisa de Maturidade dos Programas de Prevenção à Lavagem de Dinheiro e Financiamento ao Terrorismo, realizada pela EY.

Como a tecnologia combate o crime financeiro e ao mesmo tempo melhora a conformidade regulatória

A EY permitiu que um grande banco global liderasse a luta contra a crimes financeiros de uma forma que também ajudou a instituição a melhorar sua eficiência e aumentar a conformidade. Saiba mais.

Prevenção à Lavagem de Dinheiro e Financiamento ao Terrorismo

Baixe nosso folder e entenda como a EY pode ajudar sua empresa

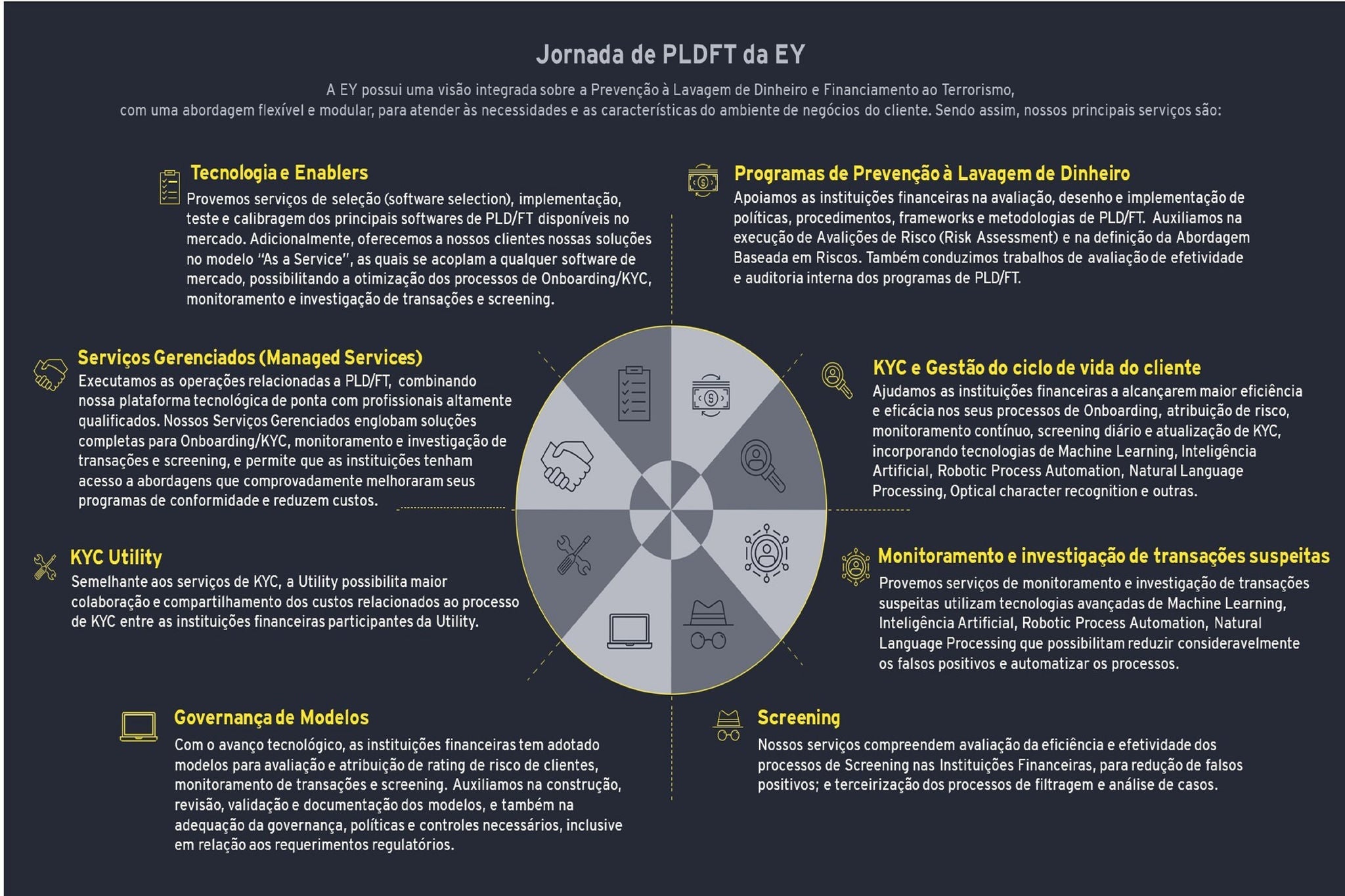

Os Managed Services de Crimes Financeiros da EY foram projetados para fornecer resultados importantes para ajudar a melhorar a gestão de riscos, a experiência do cliente e gerenciar o custo crescente em compliance. As principais áreas atendidas por Managed Services são mostradas abaixo – bem como os principais resultados fornecidos ao cliente.

Terceirização das atividades do programa de PLD-FTP

Acesse nosso folder e saiba como a EY pode ajudar

EY Cognitive Investigator (CI) – Uso de novas tecnologias em PLDFT

Cognitive Investigator (CI) é uma plataforma por meio da qual a EY oferece uma série de tecnologias capacitadoras integradas, como AI, Machine Learning, Robotic Process Automation, Optical Character Recognition e Natural Language Understanding para melhorar a eficiência e qualidade dos elementos do ciclo de compliance e a capacidade de endereçar os desafios da prevenção de crime financeiros.

Números da Prevenção à Lavagem de Dinheiro no mundo e no Brasil

Fonte: Escritório das Nações Unidas sobre Drogas e Crime (UNODC) – valores em US dólares

Fonte: COAF – Relatório de Inteligência Financeira – valores em reais

Novas regulamentações de PLD/FT

Clique abaixo e saiba mais

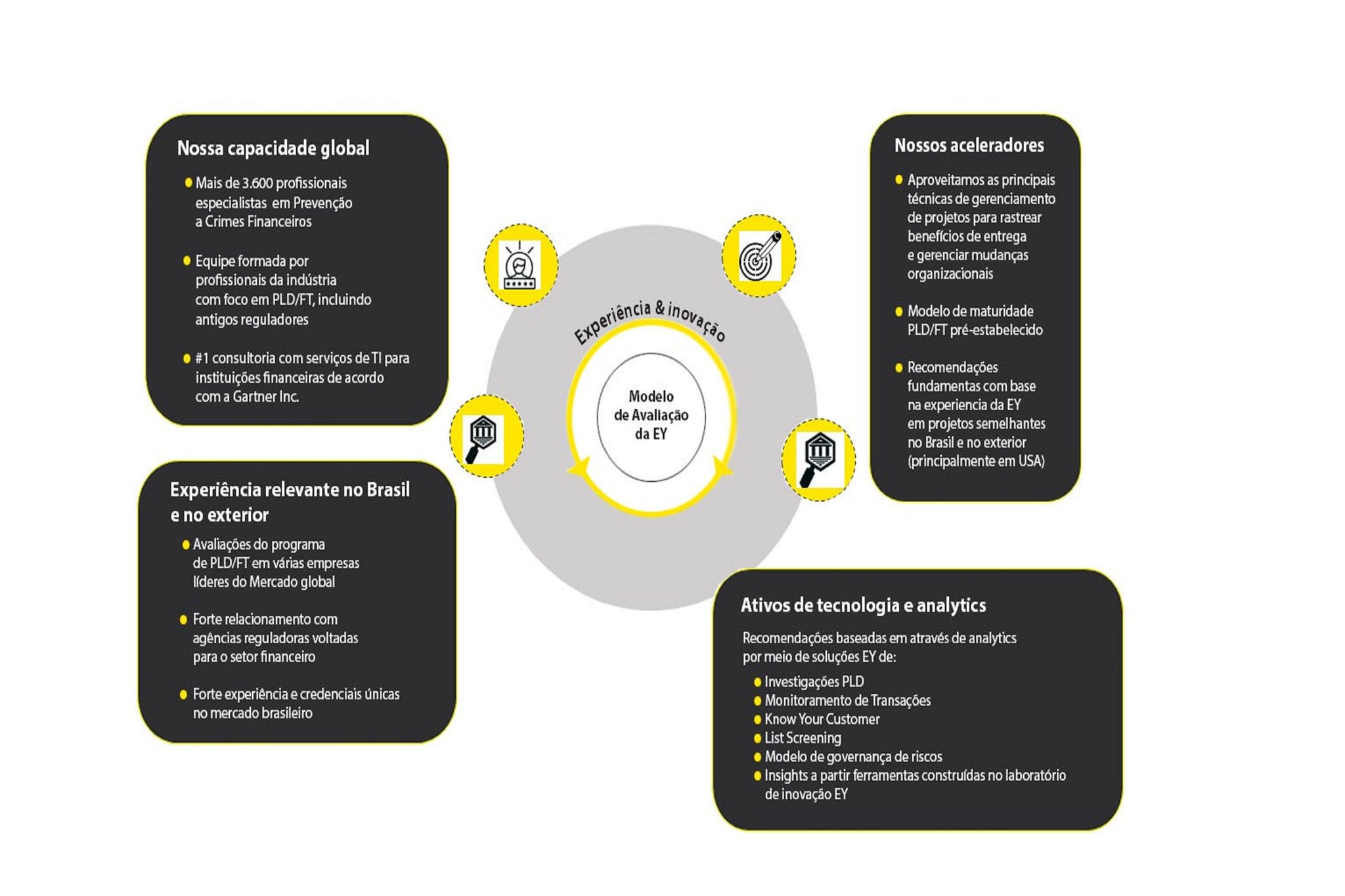

Por que escolher o nosso time?