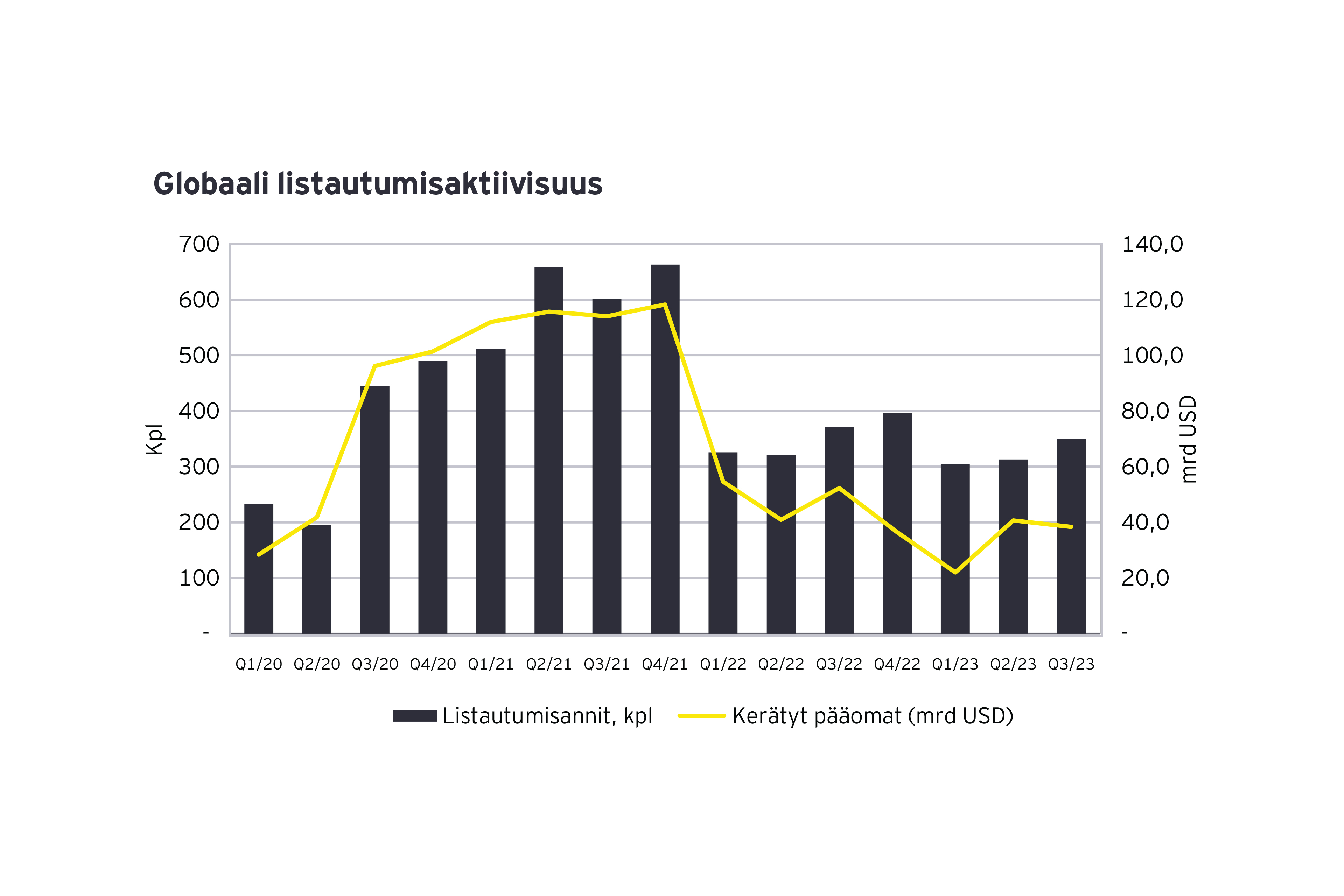

Vuoden 2023 kolmella ensimmäisellä neljänneksellä tehtiin globaalisti 968 listautumisantia, joiden arvo oli yhteensä 101,2 miljardia dollaria. Listautumisten määrä laski maailmanlaajuisesti 5 prosenttia ja kerätty rahamäärä 32 prosenttia viime vuoden vastaavaan aikaan verrattuna. Luvut selviävät EY:n julkaisemasta Global IPO Trends -julkaisusta Q3 2023.

Listautumisissa huomiota herättävää oli kehittyvien markkinoiden aktiivisuus. Vuoden 2023 kolmanteen kvartaaliin mennessä kehittyvien markkinoiden osuus maailmanlaajuisesta listautumisten määrästä oli 77 prosenttia ja arvosta 75 prosenttia. Uusia tulokkaita IPO-areenoille oli muun muassa Turkissa, lisäksi Romanian energia-alan anti oli maailmanlaajuisesti viidenneksi suurin kuluneen vuoden listautumisista.

Rapakon takana markkinat virkistyivät. Amerikassa listautumisilla kerättiin peräti 159 prosenttia enemmän varoja kuin edellisvuonna, eli 19,3 miljardia dollaria vuoden 2023 kolmella ensimmäisellä neljänneksellä. Jenkkeihin suuntautuneen brittiyhtiö Arm Holdingsin mega-IPO siivitti osin kehitystä. EMEIA-alueella listautumisantien määrä kasvoi vain 2 prosenttia. Vaikka näillä kerättiin varoja EMEIAssa yhteensä 21,9 miljardia dollaria, jätiin 44 prosenttia edellisvuodesta.

”EMEIA-alueen osakemarkkinat ovat sopeutumassa "uuteen normaaliin" kireämmän likviditeetin ja taloudellisen tilanteen vallitessa. Sijoittajien luottamuksen palautumisesta ja arvostuskuilun kaventumisesta on nähtävissä merkkejä. Selkeä trendi EMEIAssa on kasvava kiinnostus energia-alan listautumisiin sekä vastuullisuuteen (ESG) liittyvät osaketarinat”, toteaa EY:n listautumispalveluista vastaava partneri Päivi Pakarinen.

Vuoden 2023 ensimmäiset yhdeksän kuukautta antavat vaihtelevan kuvan Aasian ja Tyynenmeren listautumisista, joiden määrä (-8%) ja anneilla kerätyt varat (-41%) laskivat edellisvuodesta, vaikka alueen osuus maailmanlaajuisesta listautumismarkkinasta on edelleen noin 60 prosenttia. Kiinan markkinaa painoivat geopoliittiset jännitteet sekä tiukentunut regulaatio.

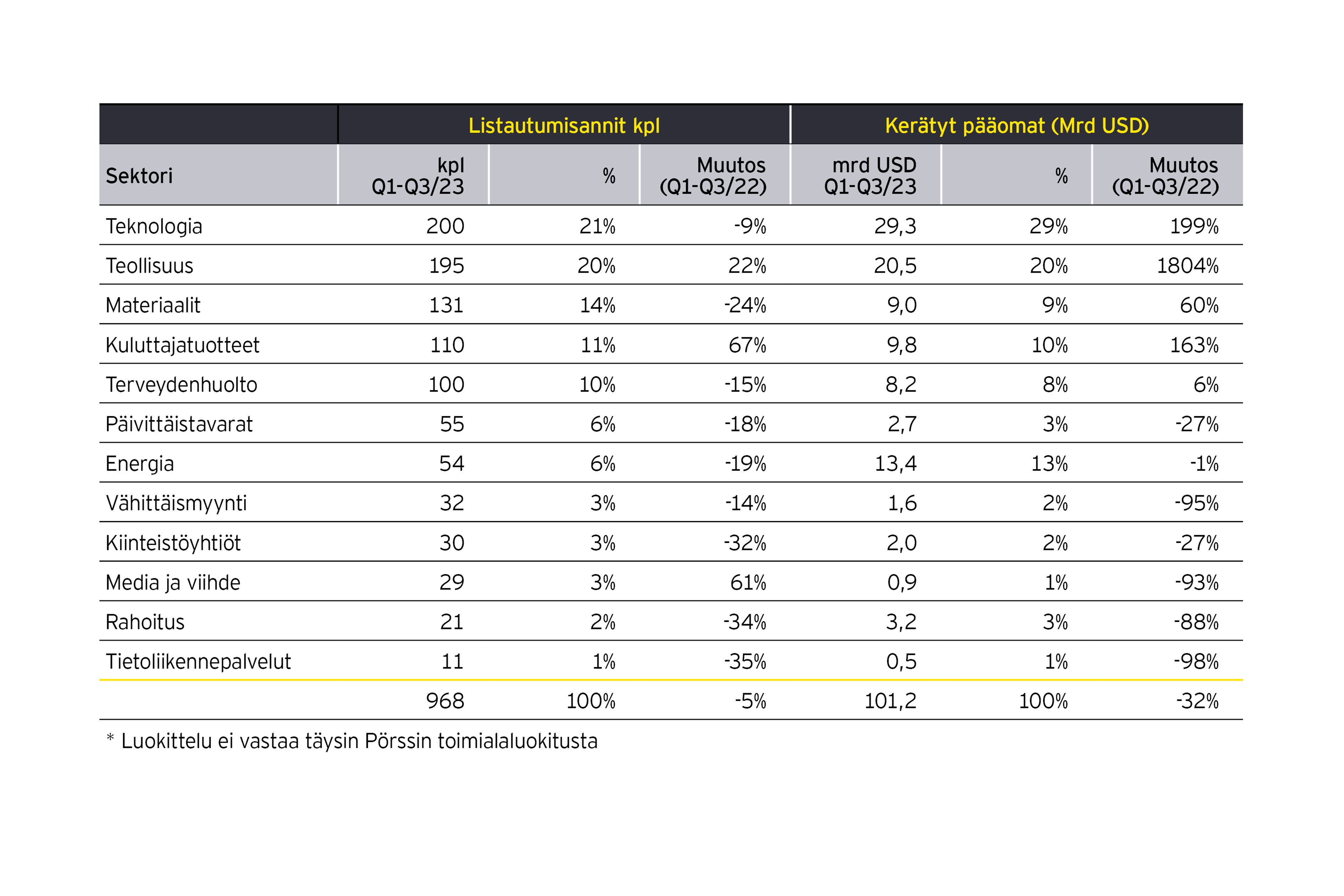

Teknologia hallitsee edelleen globaalisti, Euroopassa teollisuus

Teknologiasektori hallitsi edelleen globaaleja listautumisanteja, ja teollisuus oli IPO-listalla kakkosena. Tekoälyyn (AI) keskittyneiden startup-yritysten IPO-debyyteissä ei ole tapahtunut merkittävää kasvua, mutta niitä on alkanut putkahdella IPO-putkeen. Niin sanottujen yksisarvisten listautumisannit ovat puolestaan laskeneet huomattavasti, yli 80 prosenttia vuodentakaisesta, erityisesti klassisilla kasvualoilla, kuten teknologia-alalla sekä terveys- ja biotieteiden alalla.

Euroopassa teollisuus- ja energiasektorien listautumiset ohittivat sekä kappalemäärissä että antien koossa teknologiasektorin.

”Nyt houkuttavat perinteiset toimialat ja vakaat sijoituskohteet. Kireämmän likviditeetin ja kalliimman rahan ympäristössä sijoittajat etsivät yrityksiä, joilla on terve perusta ja selkeät arvonluontimahdollisuudet. Euroopan teollisuusyritykset hyötyvät myös trendistä, jossa valmistusketjuja tuodaan lähemmäs”, toteaa Pakarinen.

Pohjoismaissa listautumisia oli kolmannella kvartaalilla edelleen niukasti. Helsingissä on saatu koko vuoden aikana vain yksi uusi tulokas, kun ensimmäinen osuuskunta Pohjanmaan Arvo Sijoitusosuuskunta päätti hakea teknisessä listautumisessa osuudet kaupankäynnin kohteeksi First North -listalle.

”Aktiivisuuden odotetaan meillä pysyvän maltillisena myös viimeisellä kvartaalilla ja vuodenvaihteen yli. Varsinaisten IPOjen sijaan listalle tulee yhtiöitä lähinnä muilla tavoilla, kuten Mandatum Sammosta erkautumalla”, ennakoi Pakarinen.

Näkymät loppuvuoteen: uusi korkoympäristö

Suurissa läntisissä talouksissa korkojen ennustetaan pysyvän korkeina keskuspankkien pyrkiessä vakauttamaan inflaation tavoitetasolle. Tästä johtuen pääomakustannukset pysyvät korkeina, mikä yhdessä tiukentuneen luotonannon kanssa tekee rahoituksesta haastavampaa.

Sijoittajat painottavat jatkossakin enemmän perustekijöitä, kuten vahvaa tasetta, tervettä kassavirtaa ja sopeutuvuutta heikomman taloustilanteen keskellä kuin sitä, kuinka nopeasti yritys voi kasvaa ja kuinka korkealle arvostus voi nousta. Sijoittajat ovat myös todennäköisesti kiinnostuneempia yrityksistä, joilla on selkeä ESG-konsepti ja edellytykset hyödyntää tekoälysovelluksia liiketoiminnassaan. Katseet ovat myös viimeaikaisten megalistautujien kurssikehityksessä: onnistuessaan ne voivat tuoda piristysruiskeen markkinaan.

Listautumisantia harkitsevien yhtiöiden täytyy olla joustavia markkinoiden muutosten ja makrotaloudellisten haasteiden edessä. Niillä tulisi olla vahva käyttöpääoma ja kyky sopeutua uusiin liiketoimintatapoihin ottamalla käyttöön teknologiaa ja tekoälysovelluksia.