EY désigne l’organisation mondiale des sociétés membres d’Ernst & Young Global Limited, et peut désigner une ou plusieurs de ces sociétés membres, lesquelles sont toutes des entités juridiques distinctes. Ernst & Young Global Limited, société à responsabilité limitée par garanties du Royaume‑Uni, ne fournit aucun service aux clients.

FiscAlerte 2023 numéro 51, 13 décembre 2023

La première année d’application de la Loi sur la taxe sur les logements sous-utilisés (la « LTLSU ») du Canada a entraîné son lot de changements, puisque l’Agence du revenu du Canada (l’« ARC ») a exercé ses pouvoirs administratifs à deux reprises pour accorder des prolongations et renoncer aux intérêts et aux pénalités sur les déclarations produites en retard par les contribuables1. De plus, dans l’Énoncé économique de l’automne 2023 déposé le 21 novembre 2023, le gouvernement fédéral a publié des propositions législatives et réglementaires, et les notes explicatives s’y rapportant, concernant la LTLSU afin d’alléger le fardeau de nombreux propriétaires d’un immeuble résidentiel au Canada qui n’étaient pas par ailleurs ciblés par la taxe sur les logements sous-utilisés2. Les parties intéressées sont invitées à faire part de leurs commentaires sur ces propositions d’ici le 3 janvier 2024.

Le présent bulletin donne un aperçu des principales propositions législatives et réglementaires publiées dans l’Énoncé économique de l’automne 2023.

Modifications à la définition de « propriétaire exclu »

La plus importante modification proposée à la LTLSU est l’ajout des fiduciaires de fiducies canadiennes déterminées, des associés de sociétés de personnes canadiennes déterminées et des personnes morales canadiennes déterminées à la définition de « propriétaire exclu ». Rappelons qu’un propriétaire exclu n’est pas tenu de payer la taxe en vertu de la LTLSU ni de produire annuellement une déclaration de la taxe sur les logements sous-utilisés.

Avant cette modification proposée, les propriétaires de ces catégories étaient tenus de produire une déclaration annuelle pour chaque immeuble résidentiel détenu et de demander une exemption de la taxe sur les logements sous-utilisés, même s’ils étaient des personnes morales détenues et contrôlées exclusivement ou principalement par des Canadiens. Cette déclaration annuelle devant être produite pour éviter la taxe sur les logements sous-utilisés elle-même ainsi que les pénalités importantes pour chaque défaut de production créait un fardeau administratif important pour un groupe de propriétaires qui n’auraient probablement pas dû être visés par la LTLSU.

Bien que la modification proposée soit bienvenue, elle n’entrerait en vigueur que pour les années civiles 2023 et suivantes. Aucun allégement rétroactif n’a été proposé pour ces propriétaires (qui sont actuellement considérés comme des « propriétaires assujettis ») d’immeubles résidentiels à l’égard de leurs obligations pour l’année civile 2022.

Par suite de la modification proposée de la définition de « propriétaire exclu », les dispositions d’exemption pour les fiduciaires de fiducies canadiennes déterminées, les associés de sociétés de personnes canadiennes déterminées et les personnes morales canadiennes déterminées seraient abrogées pour les années civiles 2023 et suivantes.

Modification des définitions de « société de personnes canadienne déterminée » et de « fiducie canadienne déterminée »

Les définitions de « société de personnes canadienne déterminée » et de « fiducie canadienne déterminée » seraient élargies de manière à inclure un plus grand nombre de structures de propriété canadiennes pour les années civiles 2023 et suivantes.

En vertu de la version actuelle de la LTLSU, une société de personnes canadienne déterminée s’entend, de façon générale, d’une société de personnes à l’égard de laquelle chaque associé est, au 31 décembre de l’année civile, un propriétaire exclu ou une personne morale canadienne déterminée. En vertu des modifications proposées, cette définition serait élargie pour inclure une société de personnes à l’égard de laquelle chaque associé est une autre société de personnes ou une fiducie dont chaque associé ou bénéficiaire est un propriétaire exclu ou une personne morale canadienne déterminée.

En vertu de la version actuelle de la LTLSU, une fiducie canadienne déterminée s’entend, de façon générale, d’une fiducie pour laquelle chaque bénéficiaire (possédant un droit de bénéficiaire sur l’immeuble résidentiel) est, au 31 décembre de l’année civile, un propriétaire exclu ou une société canadienne déterminée. En vertu des modifications proposées, cette définition serait élargie pour inclure une fiducie pour laquelle chaque bénéficiaire (possédant un droit de bénéficiaire sur l’immeuble résidentiel) est une société de personnes ou une autre fiducie dont chaque associé ou bénéficiaire est un propriétaire exclu ou une société canadienne déterminée.

Propriétaires en qualités multiples

Une autre modification importante proposée vise les cas où une personne est propriétaire d’un immeuble en qualités multiples, de sorte qu’elle peut être assujettie à plusieurs obligations de production en vertu de la LTLSU ou faire l’objet de plusieurs exemptions. À la question 3.2 de l’Avis sur la taxe sur les logements sous-utilisés UHTN15 : Taxe sur les logements sous-utilisés – Questions et réponses, l’ARC a indiqué que les contribuables pouvaient choisir de déclarer une seule exemption ou de déclarer toute exemption applicable lorsqu’ils produisent une déclaration papier et qu’ils l’envoient par la poste. Toutefois, dans le cas d’une déclaration en ligne, les propriétaires assujettis ne peuvent déclarer qu’une seule exemption.

Cet écart entre les déclarations papier et en ligne a créé de l’incertitude à l’égard des déclarations de la taxe sur les logements sous-utilisés; en réponse, le gouvernement a proposé d’ajouter l’article 4.1 à la LTLSU pour traiter spécifiquement des cas où une personne est propriétaire d’un immeuble en qualités multiples. Plus précisément, l’article 4.1 proposé prévoit que si une personne est propriétaire d’un immeuble résidentiel en plus d’une qualité, la loi s’applique à elle comme si elle était une personne distincte à l’égard de chacune de ses qualités. Pour illustrer cette situation, les notes explicatives fournissent un exemple dans lequel un particulier qui n’est ni un citoyen ni un résident permanent du Canada est propriétaire d’un immeuble résidentiel en sa qualité de particulier et en sa qualité de fiduciaire d’une fiducie canadienne déterminée. Ce particulier serait considéré comme un propriétaire exclu en sa qualité de fiduciaire d’une fiducie canadienne déterminée, mais comme un propriétaire assujetti en sa qualité de particulier; le particulier serait donc tenu de produire une déclaration annuelle et, si aucune exemption n’est disponible, de payer la taxe sur les logements sous-utilisés sur le pourcentage de propriété en sa qualité de particulier relativement à cet immeuble résidentiel.

L’article 4.1 proposé de la LTLSU s’appliquerait rétroactivement au 1er janvier 2022. D’autres modifications techniques à la LTLSU concernant les obligations de production et de paiement seraient apportées pour permettre l’application du nouveau principe.

Réduction du montant minimum des pénalités pour défaut de produire une déclaration

Une autre proposition bienvenue est la réduction du montant minimum de la pénalité pour défaut de produire une déclaration, lequel passe de 5 000 $ à 1 000 $ par immeuble pour les particuliers, et de 10 000 $ à 2 000 $ par immeuble pour les personnes qui ne sont pas des particuliers. Cette proposition s’appliquerait rétroactivement au 1er janvier 2022.

La pénalité totale pouvant être imposée pour le défaut de produire une déclaration continuerait d’être égale au plus élevé du montant minimum calculé ci-dessus et du total des montants suivants :

- 5 % de la taxe applicable à l’égard de l’immeuble pour l’année civile;

- 3 % de la taxe applicable pour chaque mois civil complet où la déclaration est en retard.

Les pourcentages calculés ci-dessus s’appliquent au montant brut de la taxe sur les logements sous-utilisés avant certaines exemptions. Les propositions législatives élargiraient la liste des exemptions pour inclure les propriétés de vacances admissibles. Cette modification s’appliquerait relativement aux déclarations annuelles pour les années civiles 2023 et suivantes.

Étant donné l’importance de la pénalité totale, qui est calculée pour chaque immeuble, les contribuables seraient avisés de produire leur déclaration annuelle en temps opportun.

Exclusion de certains logements en copropriété

Les modifications proposées au Règlement sur la taxe sur les logements sous-utilisés (le « Règlement ») excluraient de la définition d’immeuble résidentiel certains logements en copropriété loués à des particuliers si toutes les conditions suivantes sont réunies :

- Le logement en copropriété fait partie d’un bâtiment contenant quatre logements en copropriété ou plus.

- La personne est propriétaire de la totalité ou de la presque totalité des logements en copropriété du bâtiment.

- La totalité ou la presque totalité des logements en copropriété dont la personne est le propriétaire sont détenus par celle-ci dans le but de permettre à des particuliers d’occuper un logement en copropriété de manière continue à titre de résidence ou d’hébergement pendant une période d’au moins un mois

Cette proposition s’appliquerait rétroactivement au 31 décembre 2022.

En l’absence de cette modification proposée, une personne qui était propriétaire de la totalité ou de la quasi-totalité des logements comportant un titre de propriété distinct d’un immeuble de logements en copropriété était assujettie à des obligations de production beaucoup plus importantes que les autres propriétaires d’immeubles résidentiels à logements multiples.

Élargissement de la condition visée par règlement pour une exemption à la taxe

Le paragraphe 2(3) du Règlement est communément appelé exemption pour les propriétés de vacances puisqu’il vise à offrir un allégement aux propriétaires assujettis qui détiennent plus d’un immeuble résidentiel, lorsque l’immeuble résidentiel supplémentaire est situé dans une région visée par règlement (généralement à l’extérieur d’une région métropolitaine de recensement ou d’une agglomération de recensement comptant au moins 30 000 résidents) et que le propriétaire assujetti (ou son époux ou conjoint de fait) l’utilise à titre de résidence ou d’hébergement pendant au moins 28 jours durant l’année civile. Les modifications proposées au Règlement feraient en sorte qu’un particulier ou un couple puisse, à compter de 2024, demander l’exemption pour les propriétés de vacances à l’égard d’un seul bien résidentiel pour une année civile.

De plus, les conditions prévues par règlement pour une exemption de la taxe seraient élargies pour inclure un immeuble détenu par un propriétaire assujetti (appelé « opérateur ») qui exploite une entreprise au Canada, lorsque l’immeuble résidentiel donné est détenu durant l’année principalement pour fournir une résidence ou un hébergement à un cadre ou salarié de l’opérateur ou à un entrepreneur (ou sous-traitant) engagé pour rendre des services à cet endroit. Il pourrait s’agir, par exemple, d’un propriétaire de plusieurs gîtes touristiques dans lesquels les membres du personnel doivent résider pour pouvoir s’acquitter de leurs fonctions. L’exemption s’appliquerait aux immeubles résidentiels situés n’importe où au Canada, sauf dans un centre de population situé dans une région métropolitaine de recensement ou une agglomération de recensement comptant au moins 30 000 habitants. La proposition s’appliquerait aux années civiles 2023 et suivantes.

Quelles sont les prochaines étapes?

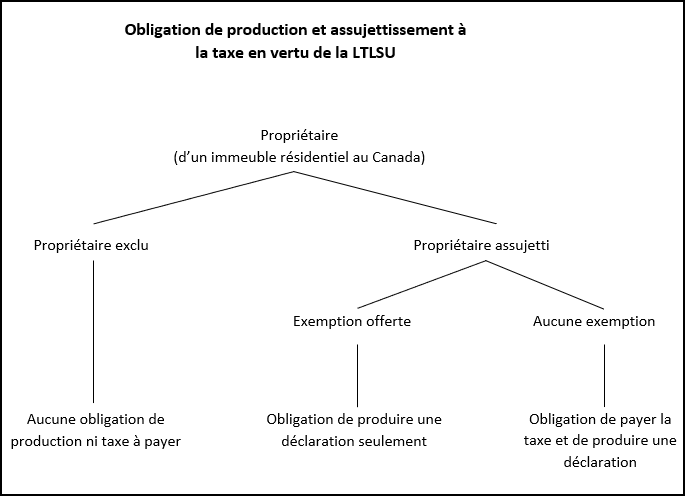

Le diagramme suivant pourrait vous aider à déterminer vos obligations en vertu de la LTLSU.

Pour obtenir un aperçu des personnes assujetties à la LTLSU et des incidences connexes, consultez les bulletins FiscAlerte 2023 numéro 39 et FiscAlerte 2023 numéro 10 d’EY. Pour un aperçu plus complet de la LTLSU publié lors de la sanction de cette loi, consultez le bulletin FiscAlerte 2022 numéro 35 d’EY.

Nous vous recommandons de consulter votre avocat spécialisé en droit immobilier pour passer en revue les modifications proposées à la LTLSU et repérer toutes les formes possibles de propriété d’un immeuble résidentiel au Canada, notamment dans le cadre d’une société de fiducie nue ou à titre de propriétaire apparent. Bien que les pénalités pour défaut de produire une déclaration annuelle en vertu de la LTLSU puissent être réduites, elles demeurent importantes; il faut donc veiller à réduire au minimum le risque de pénalités et d’intérêts.

Pour en savoir davantage

Pour en savoir davantage, veuillez communiquer avec votre conseiller EY ou EY Cabinet d’avocats ou avec l’un des professionnels suivants :

Montréal

Jadys Bourdelais

+1 514 879 6380 | jadys.bourdelais@ca.ey.com

Philippe Dunlavey

+1 514 879 2662 | philippe.dunlavey@ca.ey.com

Toronto

Jeremy Shnaider

+1 416 943 2657 | jeremy.shnaider@ca.ey.com

Matthew Mammola

+1 416 943 2779 | matthew.mammola@ca.ey.com

Gabriel Baron

+1 416 932 6011 | gabriel.baron@ca.ey.com

David Robertson

+1 403 206 5474 | david.d.robertson@ca.ey.com

Ottawa

Chris Jerome

+1 613 598 4865 | chris.jerome@ca.ey.com

Waterloo

Ameer Abdulla

+1 519 571 3349 | ameer.abdulla@ca.ey.com

London

Heather Wright

+1 519 646 5521 | heather.a.wright@ca.ey.com

Saskatoon

Ryan Ball

+1 306 649 8225 | ryan.ball@ca.ey.com

Wes Unger

+1 306 649 8247 | wes.unger@ca.ey.com

Calgary

Thomas Brook

+1 416 943 2117 | thomas.brook@ca.ey.com

Dean Radomsky

+1 403 206 5180 | dean.w.radomsky@ca.ey.com

Sanjaya Ranasinghe

+1 780 441 4692 | sanjaya.ranasinghe@ca.ey.com

Edmonton

Hayat Kirameddine

+1 780 412 2383 | hayat.kirameddine@ca.ey.com

Vancouver

Perry Yuen

+1 604 643 5451 | perry.yuen@ca.ey.com

________________

- Le 31 octobre 2023, le gouvernement a annoncé que la première date limite de production en vertu de la LTLSU pour les propriétaires assujettis pour l’année civile 2022 serait reportée de nouveau, cette fois au 30 avril 2024.

- Pour en savoir davantage sur les mesures publiées dans l’Énoncé économique de l’automne 2023, consultez le bulletin Fiscalerte 2023 numéro 42 d’EY.

Télécharger la version imprimable

Renseignements sur les budgets : Pour des renseignements à jour sur les budgets fédéral, provinciaux et territoriaux, visitez notre site ey.com/ca/fr/budget.