EY désigne l’organisation mondiale des sociétés membres d’Ernst & Young Global Limited, et peut désigner une ou plusieurs de ces sociétés membres, lesquelles sont toutes des entités juridiques distinctes. Ernst & Young Global Limited, société à responsabilité limitée par garanties du Royaume‑Uni, ne fournit aucun service aux clients.

FiscAlerte 2022 numéro 17, 23 mars 2022

« La pandémie a eu également un impact important sur les finances publiques. C’est inévitable quand plusieurs secteurs de l’économie tournent au ralenti. Le soutien important que nous avons accordé aux citoyens et aux entreprises a également amené le gouvernement à augmenter significativement les dépenses.

Dans ce contexte, je crois qu’on peut affirmer que le Québec est persévérant. Notre population a relevé le défi de combattre la pandémie en dépit de toutes les contraintes que cela représentait.

Et c’est avec la même persévérance que nous ferons face aux turbulences de l’économie mondiale. Le budget que je présente aujourd’hui s’inscrit en effet dans un contexte de grande incertitude : on ne sait pas comment la pandémie peut évoluer, l’inflation est importante en ce début d’année et les banques centrales effectuent un resserrement de leur politique monétaire. À cela s’ajoute le contexte géopolitique tendu, marqué par l’invasion de l’Ukraine par la Russie. »

Éric Girard, ministre des Finances du Québec

Discours sur le budget du Québec de 2022-2023

Le 22 mars 2022, le ministre des Finances du Québec, Éric Girard, a déposé le budget de la province pour l’exercice 2022-2023. Le budget comporte plusieurs mesures fiscales touchant les particuliers et les sociétés. Le budget ne prévoit aucun nouvel impôt, aucune nouvelle taxe, ni aucune hausse d’impôt ou de taxe.

Le ministre prévoit un déficit de 7,4 milliards de dollars pour l’exercice 2021-2022 (après contribution au Fonds des générations) et de 6,5 milliards de dollars pour l’exercice 2022-2023, ainsi que des déficits moins élevés pour chacun des quatre exercices suivants. Le gouvernement a comme objectif de retrouver l’équilibre budgétaire d’ici l’exercice 2027-2028.

Voici un sommaire des principales mesures fiscales annoncées.

Mesures fiscales visant les sociétés

Taux d’imposition des sociétés

Aucune modification du taux d’imposition des sociétés n’a été proposée.

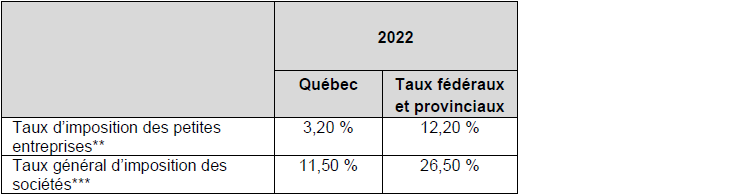

Le tableau A présente un résumé des taux d’imposition des sociétés applicables au Québec pour 2022.

Tableau A – Taux d’imposition des sociétés du Québec pour 2022*

* Les taux indiqués représentent les taux pour l’année civile.

**Pour les années d’imposition commençant à partir du 1er janvier 2017, une société privée sous contrôle canadien (« SPCC ») doit remplir un critère de qualification portant sur le nombre minimal d’heures payées ou évoluer dans le secteur primaire (c.‑à‑d., l’agriculture, la foresterie, la pêche, la chasse et certains secteurs fondés sur les ressources) ou dans le secteur de la fabrication et de transformation (« F&T ») pour profiter du taux d’imposition des petites entreprises. Selon le critère du nombre minimal d’heures payées, les employés de la société admissible doivent effectuer au moins 5 500 heures de travail par année. Le montant de la déduction est réduit linéairement lorsque les heures effectuées se situent entre 5 500 heures et 5 000 heures. Un maximum de 40 heures par semaine par employé est considéré. Des règles de conversion spéciales s’appliquent pour tenir compte des heures travaillées (mais pas nécessairement rémunérées sous forme de salaire) par les actionnaires qui participent activement aux activités d’une société et qui détiennent, directement ou indirectement, des actions de la société qui leur confèrent plus de 50 % des voix pouvant être exercées.

*** Le budget fédéral de 2021 proposait de réduire temporairement de 50 % le taux d’imposition des sociétés fédéral pour les fabricants de technologies à zéro émission admissibles (pour le faire passer de 15 % à 7,5 % dans le cas des revenus admissibles par ailleurs assujettis au taux général d’imposition des sociétés et de 9 % à 4,5 % dans le cas des revenus admissibles par ailleurs assujettis au taux d’imposition des petites entreprises); ces taux seraient applicables pour les années d’imposition commençant après 2021. Il est proposé que les taux d’imposition réduits soient progressivement éliminés à compter des années d’imposition commençant en 2029 et complètement éliminés pour les années d’imposition commençant après 2031.

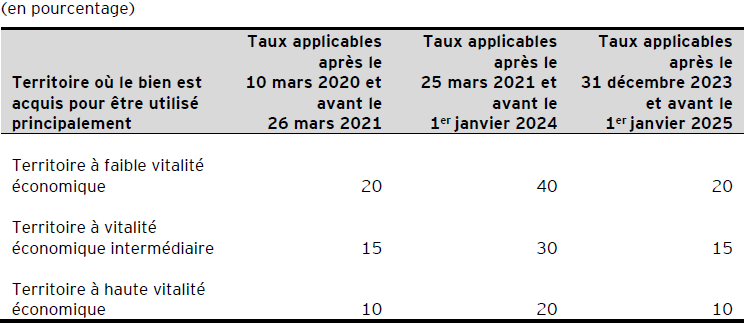

Prolongation de la bonification temporaire du crédit d’impôt relatif à l’investissement et à l’innovation (« C3i »)

À titre de rappel, le C3i est accordé à une société admissible qui acquiert, après le 10 mars 2020 et avant le 1er janvier 2025, du matériel de fabrication ou de transformation, du matériel électronique universel de traitement de l’information ou certains progiciels de gestion. Il est calculé sur la partie des frais déterminés engagés pour l’acquisition d’un bien déterminé qui excède 5 000 $ ou 12 500 $, selon la nature du bien.

Dans le budget du 25 mars 2021, il a été annoncé que les taux du C3i seraient temporairement doublés pour encourager les entreprises québécoises à réaliser leurs projets d’investissement et pour accélérer la relance économique du Québec. Il a alors été prévu que cette bonification temporaire prendrait fin le 31 décembre 2022.

Dans le but de poursuivre l’appui du gouvernement à l’égard des investissements des entreprises, la bonification temporaire du C3i sera prolongée d’un an, soit jusqu’au 31 décembre 2023. Les autres conditions demeurent inchangées.

Vous trouverez ci-dessous un tableau sommaire des taux du C3i applicables compte tenu de la prolongation annoncée :

Tableau B – Taux du crédit d’impôt relatif à l’investissement et à l’innovation

La bonification temporaire s’appliquera donc à l’égard des frais déterminés engagés après le 25 mars 2021 mais avant le 1er janvier 2024 pour l’acquisition d’un bien déterminé après le 25 mars 2021 mais avant le 1er janvier 2024, ou pour l’acquisition d’un bien déterminé après le 25 mars 2021 mais avant le 1er avril 2024 lorsque certaines conditions sont remplies (p. ex., lorsque le bien aura été acquis conformément à une obligation écrite contractée après le 25 mars 2021 mais avant le 1er avril 2024).

Instauration du crédit d’impôt remboursable pour la production de biocarburant au Québec

Trois différents crédits d’impôt encouragent présentement la production de biocarburants, soit le crédit d’impôt remboursable pour la production d’éthanol au Québec, le crédit d’impôt remboursable pour la production d’éthanol cellulosique au Québec et le crédit d’impôt remboursable pour la production de biodiesel au Québec. Cependant, ces crédits arriveront à échéance le 31 mars 2023. Afin d’accroître ses efforts dans la lutte contre les changements climatiques et dans le cadre d’une révision de son approche en ce qui concerne les aides fiscales destinées à la production de biocarburant, le gouvernement ne reconduira pas ces trois crédits, mais instaurera plutôt un nouveau crédit d’impôt remboursable pour la production de biocarburant au Québec.

Sommairement, une société admissible pourra bénéficier de ce crédit d’impôt à l’égard de biocarburants admissibles qu’elle produira au Québec, qui y seront vendus et qui y seront destinés, jusqu’à un maximum de 300 millions de litres par année. Le crédit d’impôt sera disponible à compter du 1er avril 2023 et jusqu’au 31 mars 2033 pour les années d’imposition terminées après le 31 mars 2023. Toutefois, le biocarburant admissible produit par une société admissible avant le 1er avril 2023 ne pourra pas faire partie de la production admissible de biocarburant de cette société, et ce, même si ce biocarburant est vendu et fait l’objet d’une prise de possession par l’acquéreur après le 31 mars 2023 et avant le 1er avril 2033.

Pour bénéficier du crédit d’impôt à l’égard d’un biocarburant qu’elle produit dans une année d’imposition, une société sera tenue d’obtenir, pour cette année d’imposition, une attestation d’admissibilité délivrée par le ministre de l’Énergie et des Ressources naturelles certifiant que ce biocarburant est un biocarburant admissible pour l’application du crédit d’impôt.

Société admissible – Une société admissible sera, pour une année d’imposition, une société qui, dans l’année, a un établissement au Québec où elle exploite une entreprise de production de biocarburant et qui détient une attestation d’admissibilité délivrée par le ministre de l’Énergie et des Ressources naturelles, pour l’application du crédit d’impôt, pour cette année ou pour une année d’imposition antérieure. Seront toutefois exclues les sociétés exonérées d’impôt pour l’année, les sociétés de la Couronne ou une filiale entièrement contrôlée par une telle société.

Biocarburant admissible – Un biocarburant sera admissible lorsqu’il s’agira d’un carburant à faible intensité carbone qui est un combustible liquide dans des conditions normales, qui est produit à partir de matières admissibles, qui peut être mélangé à de l’essence ou à du carburant diesel et à l’égard duquel le ministre de l’Énergie et des Ressources naturelles aura délivré une attestation d’admissibilité à la société qui le produit pour l’année d’imposition où il a été produit. À cette fin, un biocarburant sera produit à partir de matières admissibles s’il est produit à partir de l’une ou de plusieurs des matières suivantes (excluant une matière provenant de l’arbre de palmier à l’huile) :

- Une matière organique

- Une matière résiduelle au sens de l’article 1 de la Loi sur la qualité de l’environnement

- Du monoxyde de carbone (CO) ou du dioxyde de carbone (CO2)

Seront toutefois exclus les biocarburants destinés à alimenter un moteur d’aéronef, de bateau ou de navire.

Taux du crédit d’impôt – Le taux du crédit d’impôt (exprimé en dollars par litre) sera déterminé en fonction de différents facteurs (p. ex., la variation pour l’année d’imposition de l’intensité carbone attribuable à ce biocarburant admissible, le montant de l’aide accordée par tonne d’émissions de gaz à effet de serre [« GES »] évitées à l’égard de ce biocarburant admissible pour l’année d’imposition et le pouvoir calorifique supérieur de ce biocarburant admissible pour l’année d’imposition dans laquelle il a été produit) de sorte que le niveau de l’aide fiscale applicable à un biocarburant admissible produit par une société admissible augmentera en fonction de la baisse d’intensité carbone observée à l’égard de ce biocarburant par rapport à l’essence ou au carburant diesel qu’il remplace.

Aide gouvernementale – Le montant du crédit d’impôt remboursable pour la production de biocarburant au Québec dont pourra bénéficier une société admissible devra être réduit, de façon générale et sous réserve de certaines exceptions, du montant de toute aide gouvernementale, de toute aide non gouvernementale et de tout bénéfice ou avantage attribuable à la production admissible de biocarburant.

Prolongation et modification du crédit d’impôt remboursable pour la production d’huile pyrolytique au Québec

Le crédit d’impôt remboursable pour la production d’huile pyrolytique au Québec, calculé au taux de 0,08 $ le litre, est accordé à une société admissible à l’égard de l’huile pyrolytique admissible qu’elle produit au Québec à partir de la biomasse forestière résiduelle, qui y est vendue et qui y est destinée, jusqu’à concurrence de 100 millions de litres par année. La période d’admissibilité du crédit se termine toutefois le 31 mars 2023.

De façon à maintenir l’appui du gouvernement aux efforts de réduction des émissions de GES, le crédit d’impôt remboursable pour la production d’huile pyrolytique au Québec sera prolongé pour une période de 10 ans, soit jusqu’au 31 mars 2033.

Outre cette prolongation du crédit, des modifications, qui s’appliqueront à compter du 1er avril 2023, lui seront également apportées, y compris les suivantes :

Huile pyrolytique admissible – L’expression « huile pyrolytique admissible » désigne le mélange liquide composé de matières organiques oxygénées obtenues par la condensation de vapeurs résultant de la décomposition thermique de la biomasse forestière résiduelle. Cette définition sera modifiée de façon à prévoir que pour qu’une huile pyrolytique puisse être reconnue à titre d’huile pyrolytique admissible, une attestation d’admissibilité devra également avoir été délivrée par le ministre de l’Énergie et des Ressources naturelles à l’égard de cette huile pyrolytique pour l’année d’imposition où elle a été produite.

Calcul du crédit d’impôt – Le calcul du taux du crédit d’impôt sera modifié de façon que le niveau de l’aide accordée à une société admissible, à l’égard de sa production admissible d’huile pyrolytique, prenne en compte la baisse d’intensité carbone induite par ce biocombustible par rapport au combustible qu’il remplace, sur son cycle de vie. Le taux sera donc déterminé en fonction de différents facteurs (p. ex., la varation pour l’année d’imposition de l’intensité carbone attribuable à cette huile pyrolytique admissible, le montant de l’aide accordée par tonne d’émissions de GES évitées à l’égard de cette huile pyrolytique admissible pour l’année d’imposition et le pouvoir calorifique supérieur de cette huile pyrolitique admissible pour l’année d’imposition dans laquelle elle a été produite).

Par ailleurs, le nombre maximal de litres à l’égard desquels une société admissible pourra bénéficier du crédit d’impôt sera augmenté de façon qu’il puisse atteindre 300 millions de litres par année. En ce sens, le plafond mensuel de production d’huile pyrolytique, d’une société admissible, pour l’ensemble des huiles pyrolytiques admissibles qu’elle produit, sera augmenté à compter du 1er avril 2023 de façon qu’il soit égal, pour un mois donné commençant après le 31 mars 2023, au produit obtenu en multipliant 821 917 litres par le nombre de jours compris dans le mois donné.

Société admissible – Une « société admissible » désigne, pour une année d’imposition, une société qui, dans l’année, a un établissement au Québec où elle exploite une entreprise de production d’huile pyrolytique admissible et qui n’est pas une société exonérée d’impôt pour l’année, une société de la Couronne ou une filiale entièrement contrôlée par une telle société. Cette définition sera modifiée pour y ajouter que la société devra également détenir, pour être reconnue à titre de société admissible pour une année d’imposition, une attestation d’admissibilité délivrée par le ministre de l’Énergie et des Ressources naturelles, pour l’application du crédit d’impôt, pour cette année ou pour une année d’imposition antérieure. Pour bénéficier du crédit d’impôt à l’égard d’une huile pyrolytique qu’elle produit dans une année d’imposition, une société sera donc tenue d’obtenir, pour cette année d’imposition, une attestation d’admissibilité certifiant que cette huile pyrolytique est une huile pyrolytique admissible pour l’application du crédit d’impôt.

Mesures fiscales visant les particuliers

Taux d’imposition des particuliers

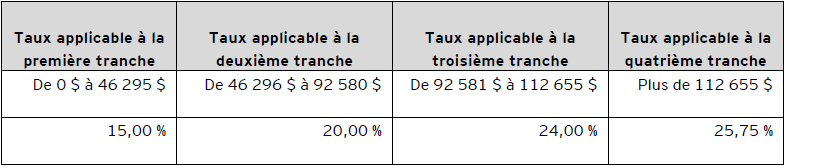

Aucune modification des taux d’imposition des particuliers n’a été annoncée dans le budget. Le tableau C présente un résumé des taux d’imposition des particuliers applicables au Québec pour 2022.

Tableau C – Taux d’impôt sur le revenu des particuliers du Québec pour 2022

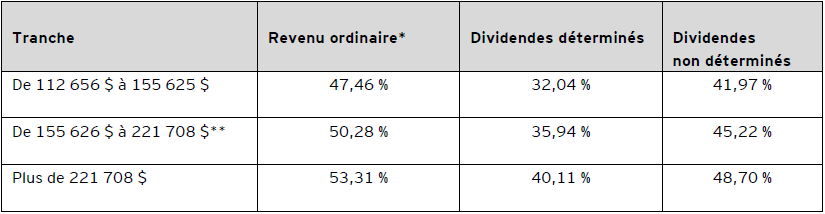

Le tableau D présente les taux d’imposition des particuliers fédéraux et provinciaux combinés pour 2022 pour les tranches de revenu imposable supérieures à 112 655 $.

Tableau D – Taux d’imposition des particuliers fédéraux et du Québec combinés pour 2022

* Le taux applicable aux gains en capital correspond à la moitié du taux applicable au revenu ordinaire.

** Le montant personnel de base fédéral est composé de deux éléments : le montant de base (12 719 $ pour 2022) et un montant supplémentaire (1 679 $ pour 2022). Le montant supplémentaire est réduit pour les particuliers dont le revenu net excède 155 625 $ et est éliminé pour les particuliers dont le revenu net excède 221 708 $. Par conséquent, le montant supplémentaire est récupéré sur le revenu imposable qui excède 155 625 $, jusqu’à l’élimination du crédit d’impôt supplémentaire de 210 $, ce qui entraîne une majoration de l’impôt fédéral (soit 0,32 % sur le revenu ordinaire) applicable au revenu imposable entre 155 626 $ et 221 708 $.

Introduction du crédit d’impôt remboursable attribuant un montant ponctuel pour pallier la hausse du coût de la vie

De façon sommaire, un particulier admissible pourra bénéficier, au cours de l’année civile 2022, du versement d’un montant pouvant atteindre 500 $ au titre d’un crédit d’impôt remboursable attribuant un montant ponctuel pour pallier la hausse du coût de la vie.

Un particulier admissible, pour l’application de ce crédit d’impôt remboursable, désignera un particulier qui, à la fin du 31 décembre 2021, remplissait les conditions suivantes :

- Il était soit âgé de 18 ans ou plus, soit un mineur émancipé ou un mineur qui est le père ou la mère d’un enfant avec lequel il réside.

- Il résidait au Québec.

- Il avait l’un des statuts suivants :

- Citoyen canadien

- Résident permanent au sens de la Loi sur l’immigration et la protection des réfugiés

- Résident temporaire ou titulaire d’un permis de séjour temporaire au sens de la Loi sur l’immigration et la protection des réfugiés, ayant résidé au Canada pendant la période de 18 mois qui précède ce moment

- Personne protégée au sens de la Loi sur l’immigration et la protection des réfugiés

- Personne à qui l’asile est conféré au Canada par l’autorité canadienne compétente, conformément à la Loi sur l’immigration et la protection des réfugiés

- Il n’était pas un particulier exclu (p. ex., certaines personnes exonérées d’impôt et certaines personnes détenues dans une prison ou un établissement semblable).

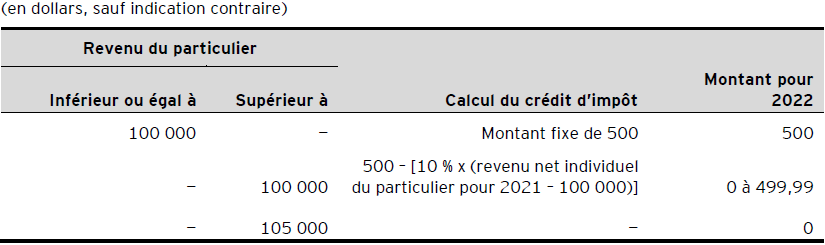

Ce montant sera réductible à partir d’un revenu net individuel excédant 100 000 $ pour l’année civile 2021.

Tableau E – Calcul du crédit d’impôt remboursable attribuant un montant ponctuel pour pallier la hausse du coût de la vie

Le particulier admissible au crédit recevra le montant de l’aide fiscale ponctuelle sans avoir à en faire la demande pourvu qu’il ait produit sa déclaration de revenus de l’année civile 2021 auprès de Revenu Québec. Ainsi, à compter du 23 mars 2022, Revenu Québec traitera les déclarations de revenus de l’année civile 2021 en y ajoutant le crédit d’impôt remboursable. Dans les cas où, le 22 mars 2022, l’avis de cotisation à l’égard de l’année civile 2021 aura déjà été délivré à un particulier par Revenu Québec, un nouvel avis de cotisation pour l’année civile 2021 lui sera transmis pour y inclure le crédit d’impôt remboursable.

Pérennisation du crédit d’impôt pour un don important en culture

Le crédit d’impôt additionnel de 25 % pour un don important en culture a été instauré à l’occasion de la publication du Bulletin d’information 2013‑6. De façon générale, ce crédit d’impôt, pouvant atteindre 6 250 $, est accordé aux particuliers, à certaines conditions, à l’égard d’un don effectué à un donataire culturel admissible. Ce crédit d’impôt additionnel devait prendre fin le 31 décembre 2022.

Afin de pérenniser ce soutien au financement du milieu culturel, la législation fiscale sera modifiée de façon à retirer la date limite pour effectuer un don afin qu’il soit reconnu à titre de don important en culture, rendant ainsi permanent le crédit d’impôt pour un don important en culture.

Prolongation du crédit d’impôt remboursable pour la mise aux normes d’installations d’assainissement des eaux usées résidentielles

Afin d’appuyer financièrement les propriétaires qui doivent entreprendre des travaux de réfection de leurs installations septiques, le crédit d’impôt remboursable pour la mise aux normes d’installations d’assainissement des eaux usées résidentielles a été instauré sur une base temporaire à l’occasion du discours sur le budget de mars 2017.

D’une valeur maximale de 5 500 $ par habitation admissible, l’aide financière accordée par le crédit d’impôt remboursable pour la mise aux normes d’installations d’assainissement des eaux usées résidentielles correspond à 20 % de la partie des dépenses admissibles, excédant 2 500 $, qu’un particulier a payées en vertu d’une entente de service conclue pour faire exécuter des travaux reconnus de mise aux normes des installations d’assainissement des eaux usées de sa résidence principale ou de son chalet habitable à l’année.

Initialement, cette mesure devait prendre fin le 31 mars 2022, mais le budget propose de prolonger la mesure de cinq ans. Ainsi, cette prolongation du crédit d’impôt remboursable pour la mise aux normes d’installations d’assainissement des eaux usées résidentielles bénéficiera aux particuliers qui résident au Québec, autres que les fiducies, qui feront exécuter de tels travaux par un entrepreneur qualifié en vertu d’une entente de service conclue après le 31 mars 2022 et avant le 1er avril 2027.

Autres mesures fiscales

Modification aux règles régissant l’interruption de la prescription

En vertu de la Loi sur l’administration fiscale, le recouvrement d’une somme due en vertu d’une loi fiscale se prescrit par 10 ans à compter généralement soit du jour de l’envoi de l’avis de cotisation, soit, lorsqu’il s’agit de frais, du moment où ils sont appliqués. Une personne redevable d’une somme due en vertu d’une loi fiscale peut ainsi faire valoir auprès du ministre du Revenu l’extinction de sa dette par l’effet de la prescription à l’expiration du délai de 10 ans, à moins que ce délai ne soit allongé par l’effet d’une suspension ou d’une interruption.

Lorsque le délai de prescription est interrompu, la prescription recommence à courir par le même laps de temps après l’interruption (le compteur est ainsi remis à zéro). Le délai de prescription peut être interrompu, par exemple, lorsque le ministre du Revenu affecte un remboursement d’impôt au paiement d’une dette d’un contribuable, jusqu’à concurrence de cette dette, et qu’il lui en donne avis.

Il ne suffit que d’une seule affectation d’un remboursement à l’égard d’une dette fiscale non prescrite pour faire perdre le bénéfice du temps écoulé permettant d’éteindre la dette au moyen du délai de prescription de 10 ans. De plus, dans le cas de remboursements récurrents (comme le versement du crédit d’impôt pour la solidarité), il s’ensuit qu’une dette ne sera jamais prescrite tant que la personne recevra un remboursement ou que la dette ne sera pas payée par ailleurs.

Par conséquent, avec le souci de rendre le régime fiscal plus juste et équitable pour l’ensemble des contribuables québécois ayant une dette fiscale non prescrite, la Loi sur l’administration fiscale sera modifiée afin d’y retirer la compensation à titre de motif d’interruption du délai de prescription lorsqu’un contribuable ayant droit à un remboursement par suite de l’application d’une loi fiscale est aussi débiteur en vertu d’une telle loi ou sur le point de l’être et que le ministre du Revenu affecte ce remboursement au paiement de la dette fiscale de ce contribuable.

Cette mesure s’appliquera à l’égard des affectations de remboursements effectuées à compter d’une date à être déterminée par le gouvernement à la suite de la sanction du projet de loi donnant suite à la présente mesure.

Autres mesures

Prolongation du programme Roulez vert et Révision du rabais maximal selon l’évolution du marché

Le rabais maximal octroyé pour l’acquisition de véhicules électriques dans le cadre du programme Roulez vert sera, à partir du 1er avril 2022, de :

- 7 000 $ pour les véhicules entièrement électriques neufs;

- 5 000 $ pour les véhicules hybrides rechargeables neufs;

- 3 500 $ pour les véhicules entièrement électriques d’occasion.

Pour en savoir davantage

Pour en savoir davantage, veuillez communiquer avec votre conseiller EY ou EY Cabinet d’avocats ou avec l’un des professionnels suivants :

Jonathan Bicher, Montréal

514 731 7902 | jonathan.bicher@ca.ey.com

Philippe Dunlavey, Montréal

514 879 2662 | philippe.dunlavey@ca.ey.com

Stéphanie Jean, Montréal

514 879 8047 | stephanie.jean@ca.ey.com

Stéphane Leblanc, Montréal

514 879 2660 | stephane.leblanc@ca.ey.com

Sandy Maag, Montréal

514 874 4377 | sandy.maag@ca.ey.com

Benoît Millette, Montréal

514 879 3562 | benoit.millette@ca.ey.com

Nancy Avoine, Québec

418 640 5129 | nancy.avoine@ca.ey.com

Sylvain Paquet, Québec

418 640 5138 | sylvain.paquet@ca.ey.com