EY désigne l’organisation mondiale des sociétés membres d’Ernst & Young Global Limited, et peut désigner une ou plusieurs de ces sociétés membres, lesquelles sont toutes des entités juridiques distinctes. Ernst & Young Global Limited, société à responsabilité limitée par garanties du Royaume‑Uni, ne fournit aucun service aux clients.

FiscAlerte 2023 numéro 49, 7 décembre 2023

Le 28 novembre 2023, dans le cadre de la conférence annuelle de la Fondation canadienne de fiscalité (la « FCF »), l’Agence du revenu du Canada (l’« ARC ») a fait le point concernant ses positions à l’égard du calcul du « revenu protégé » (c.-à-d. le revenu gagné ou réalisé), calcul pertinent pour l’application des règles contre le dépouillement de surplus prévues à l’article 55 de la Loi de l’impôt sur le revenu (la « LIR »). L’objet de la présentation de l’ARC était de donner à la communauté fiscale un aperçu de certaines précisions et modifications apportées à ses positions passées sur le calcul du revenu protégé.

Un résumé détaillé de ces précisions et modifications sera inclus dans un exposé de position qui sera publié par l’ARC au cours des prochaines semaines. Cet exposé énonçant les positions les plus à jour de l’ARC concernant le calcul du revenu protégé pourrait constituer le document de l’ARC le plus exhaustif publié depuis 1991 sur ce sujet.

Après la clôture de la conférence annuelle de la FCF de 2023, l’ARC a publié une déclaration selon laquelle toutes les annonces faites lors de la conférence qui constituent un changement de position s’appliqueraient prospectivement aux calculs du revenu protégé pour les années d’imposition commençant après le 28 novembre 2023.

Notion de revenu protégé

En vertu de la LIR, le « revenu gagné ou réalisé » – soit le revenu protégé – d’une société canadienne est réputé être un revenu par ailleurs calculé en vertu de la LIR, sous réserve seulement des modifications mentionnées à l’alinéa 55(5)b) pour les sociétés qui ne sont pas des sociétés privées ou à l’alinéa 55(5)c) pour les sociétés privées. Un dividende (ou dividende réputé) peut être exempté de la disposition de requalification prévue au paragraphe 55(2) lorsque la totalité ou une partie du dividende n’est pas supérieur au montant du revenu gagné ou réalisé par une société qu’il peut être raisonnable de considérer comme contribuant au gain en capital sur les actions.

Ce libellé particulier a été déposé en 2015 en même temps que d’autres modifications à l’article 55, y compris l’ajout de deux nouveaux critères d’objet et de règles spéciales applicables au paiement de dividendes en actions. Les modifications ont été adoptées en 2016 en grande partie pour éviter la création ou la duplication artificielles du montant de base. Avant le 21 avril 2015, le critère applicable pour déterminer si un dividende avait été versé à partir d’un revenu protégé consistait à déterminer si le gain en capital sur les actions pouvait raisonnablement être considéré comme étant attribuable au revenu protégé.

Au fil des ans, étant donné que la LIR fournissait peu d’indications sur le calcul du revenu protégé, l’ARC est intervenue pour combler cette lacune en adoptant un certain nombre de positions administratives, y compris le premier document exhaustif sur le calcul du revenu protégé qui a été présenté par John R. Robertson lors de la conférence annuelle de la FCF de 1981, « Capital Gains Strips: A Revenue Canada Perspective on the Provisions of Section 55 » (communément appelé les « règles Robertson »). D’autres documents ont été publiés par la suite, dont un article de Michael A. Hiltz, « Section 55: An Update », en 1984, puis un article de Robert J.L. Read, « Section 55: A Review of Current Issues », en 1988. Enfin, un autre article de Michael A. Hiltz, « Income Earned or Realized: Certain Reflections », a été publié en 1991.

Principe directeur de l’ARC pour le calcul du revenu protégé

Lors de la conférence annuelle de la FCF, l’ARC a indiqué que, même si le législateur aurait pu choisir de définir de façon exhaustive ce qui constitue un « revenu gagné ou réalisé » contribuant au gain en capital sur une action (auparavant « attribuable à »), une approche minimaliste a été adoptée. Selon l’ARC, une approche équilibrée et raisonnable pour déterminer le montant du « revenu gagné ou réalisé » contribuant au gain en capital est donc imposée conformément au mécanisme prévu au paragraphe 55(2) de la LIR. Toujours selon l’ARC, nous devrions nous abstenir d’adopter une interprétation stricte étant donné que les dispositions sur le revenu protégé ne représentent pas un code complet.

L’ARC a réitéré sa position selon laquelle la déduction pour dividendes intersociétés prévue au paragraphe 112(1) ne devrait pas être utilisée pour augmenter le coût fiscal des biens, et que le paragraphe 55(2) vise à faire en sorte qu’un dividende soit assujetti à l’impôt lorsque le dividende n’est pas payé à partir du revenu protégé, c’est-à-dire que le dividende ne provient pas d’un revenu qui a déjà été assujetti à l’impôt sur le revenu. Dans sa présentation, l’ARC n’a pas mentionné les critères d’objet prévus au paragraphe 55(2.1), mais les documents de présentation distribués après la conférence en tenaient compte.

Revenu protégé en main, arrêt Kruco et paragraphe 55(2) révisé

Avant l’arrêt Canada c. Kruco Inc. (2003 CAF 284) (l’« arrêt Kruco »), la position de longue date de l’ARC était que le « revenu protégé en main » à l’égard d’une action d’une société se composait du revenu gagné ou réalisé qu’il pouvait être raisonnable de considérer comme contribuant au gain en capital1. L’ARC était d’avis que, bien que l’expression « revenu protégé » s’entende du revenu net d’une société aux fins fiscales, établi en fonction des rajustements prévus aux alinéas 55(5)b), c) et d), les montants comme les dividendes, l’impôt sur le revenu ou les autres montants qui n’étaient pas alors déductibles ne contribuaient pas au gain inhérent aux actions et devaient donc réduire le revenu protégé en main. Le mot « contribuer » avait été utilisé par l’ARC même si, à l’époque, le libellé du paragraphe 55(2) faisait référence à un gain en capital « qu’il serait raisonnable de considérer comme étant attribuable à autre chose qu’un revenu gagné ou réalisé ».

Dans l’arrêt Kruco, la Cour d’appel fédérale a conclu qu’un processus en deux étapes était nécessaire : il fallait d’abord calculer le revenu protégé (c.-à-d. le revenu gagné ou réalisé comme l’exigent les alinéas 55(5)b) et c)), puis déterminer si le « revenu gagné ou réalisé » était « resté » en main après son calcul. Plus précisément, le juge Noël a conclu que « le fait que [le revenu fictif] soit réputé par mesure législative empêche tout examen qui viserait à vérifier si ce revenu a jamais été disponible ».

Lors de la conférence annuelle de la FCF, l’ARC a déclaré que la notion de revenu protégé en main avait été mal appliquée par la Cour d’appel fédérale dans l’arrêt Kruco, et que, selon le libellé révisé du paragraphe 55(2), la notion de « revenu protégé en main » n’est plus pertinente. Le processus doit plutôt consister à déterminer la mesure dans laquelle il peut être raisonnable de considérer le revenu, tel qu’il est calculé en vertu du paragraphe 55(5), comme contribuant au gain en capital sur les actions2. Autrement dit, l’ARC est d’avis que le libellé révisé adopté par le Parlement en 2016 permet de s’écarter du raisonnement adopté par la Cour d’appel fédérale dans l’arrêt Kruco et, par conséquent, d’exclure du revenu protégé tout montant inclus dans le revenu net aux fins de l’impôt par une disposition de présomption au motif que ce revenu ne contribue pas au gain en capital sur les actions. L’ARC a également résumé sa position révisée en indiquant que le revenu protégé est considéré comme contribuant à un gain en capital dans la mesure où il continuera d’exister, à titre d’actif corporel, pour appuyer la juste valeur marchande (la « JVM ») des actions.

Modifications et précisions apportées aux positions de l’ARC

Au cours de la présentation, l’ARC s’est concentrée sur les aspects clés suivants :

1. Pertes accumulées sur les immobilisations

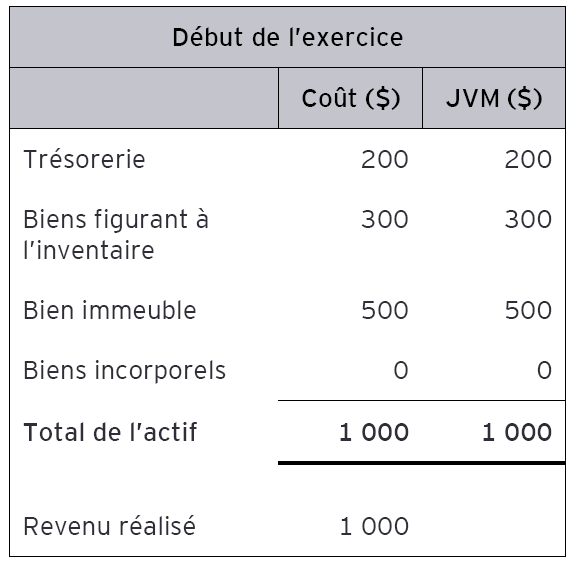

Si un revenu protégé est gagné ou réalisé par une société et qu’il est utilisé pour acquérir des immobilisations dont la valeur diminue par la suite, l’ARC a confirmé sa position selon laquelle cette perte accumulée ne devrait pas réduire le revenu protégé étant donné que le gain en capital sur les actions est appuyé par la valeur d’autres actifs de la société.

L’ARC a illustré cette position à l’aide d’un exemple dans lequel, au cours du même exercice, la JVM d’un bien immeuble que la société (« Opco ») avait acquis au début de l’exercice au moyen d’un revenu protégé de 500 $ avait diminué de 250 $ au cours de l’exercice. Au cours du même exercice, la JVM des biens incorporels d’Opco avait augmenté de 400 $.

Selon l’ARC, le revenu protégé d’Opco ne devrait pas être réduit par la perte accumulée de 250 $, puisque la JVM des biens incorporels est augmentée d’un montant qui excède la perte accumulée (soit, dans cet exemple, une augmentation de 400 $). Toutefois, lorsque la perte accumulée sera subie, le revenu protégé d’Opco sera réduit. Notamment, dans le cas d’une société non privée, le revenu protégé de la société sera réduit du montant de la perte en capital déductible ainsi que du montant de la perte en capital non déductible en vertu du sous-alinéa 55(5)b)(ii) de la LIR. Dans le cas d’une société privée, la perte en capital non déductible réduira le compte de dividendes en capital de la société.

Dans ses commentaires, l’ARC n’a pas expressément cherché à déterminer si le transfert d’un bien comportant une perte accumulée qui est réputée être nulle en vertu de la LIR à une personne affiliée réduirait également le revenu protégé.

De plus, compte tenu de la position susmentionnée, le revenu protégé contribuant au gain accumulé sur les actions d’Opco serait normalement réduit, pour se chiffrer à 750 $, si la JVM des biens incorporels était toujours nulle à la fin de la période, étant donné que le gain en capital sur les actions ne serait que de 750 $ dans ces circonstances. En règle générale, le revenu protégé contribuant au gain en capital sur les actions ne peut excéder ce gain.

2. Rachat d’actions privilégiées

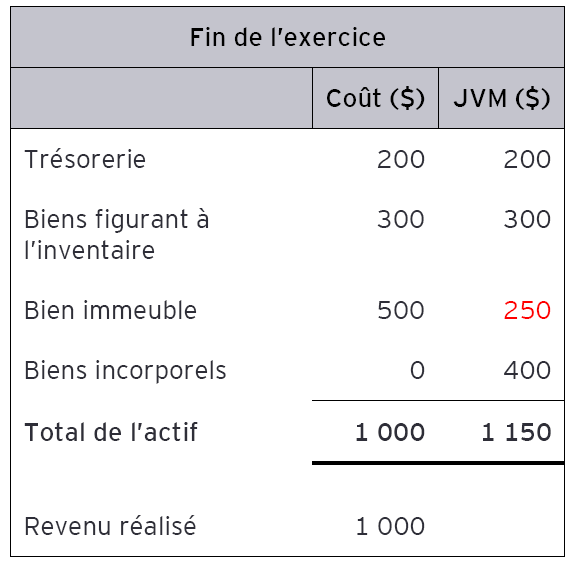

L’ARC a présenté un exemple pour illustrer sa position concernant le droit au revenu protégé sur les actions ordinaires d’une société (« Opco ») lorsqu’un bien est transféré par un autre actionnaire à Opco en report d’impôt en échange d’actions privilégiées d’Opco. Les faits étaient les suivants :

1) HoldCo1 transfère à Opco, en report d’impôt, un bien incorporel ayant une JVM de 500 $ en échange d’actions privilégiées ayant une valeur de rachat de 500 $.

2) HoldCo2 souscrit 100 % des actions ordinaires d’Opco pour une contrepartie nominale.

3) Après la souscription des actions, Opco gagne un revenu protégé de 500 $ au cours de la période de détention, ce qui donne lieu à un solde de trésorerie de 500 $, lequel est considéré comme un revenu protégé contribuant au gain en capital inhérent sur les actions ordinaires d’Opco.

4) Opco rachète les actions privilégiées détenues par HoldCo1 au moyen de sa trésorerie de 500 $.

Par suite du rachat des actions privilégiées, l’ARC est d’avis que le solde de 500 $ de revenu protégé contribuerait tout de même au gain en capital inhérent sur les actions ordinaires, pourvu que le bien incorporel ait encore une JVM d’au moins 500 $. Selon l’ARC, si la société avait emprunté des fonds pour racheter les actions privilégiées, elle aurait été essentiellement dans la même situation que celle décrite ci-dessus (c.-à-d., des actions ordinaires ayant une JVM de 500 $ et un solde de revenu protégé de 500 $), sans qu’il soit question de savoir si le revenu protégé serait réduit ou pas.

Par conséquent, selon une approche raisonnable, le revenu protégé contribuant au gain en capital inhérent sur les actions ordinaires ne devrait pas être réduit lorsque les actions privilégiées sont rachetées avec la trésorerie disponible ou des fonds empruntés.

L’ARC n’a pas formulé de commentaires sur l’application possible du paragraphe 55(2) au dividende réputé découlant du rachat des actions privilégiées.

3. Passifs éventuels et provisions

Par le passé, l’ARC était d’avis que les passifs éventuels et les provisions réduisaient le revenu protégé, étant donné que ces montants ne représentaient pas la partie « tangible » du revenu de la société qui continuerait d’exister pour appuyer la valeur et que, par conséquent, ils contribuaient au gain en capital sur les actions.

L’ARC est maintenant d’avis que les passifs éventuels ou les provisions ne devraient réduire le revenu protégé que s’ils réduisent, ou ont le potentiel de réduire, le revenu de la société au moment de la réalisation. Un passif éventuel ou une provision ne réduit pas le revenu protégé si ce montant est au titre du capital.

4. Impôt sur le revenu payé (ou à payer) et impôt remboursable

L’impôt sur le revenu payé (ou à payer) diminue le revenu protégé parce que le montant à mettre de côté pour payer l’impôt dû ne peut raisonnablement être considéré comme contribuant au gain en capital sur les actions. Par conséquent, l’impôt donne lieu à une réduction de la valeur des actions lors d’une vente à une personne sans lien de dépendance.

La position de longue date de l’ARC était que l’impôt remboursable (c.-à-d., l’impôt en main remboursable au titre de dividendes non déterminés [l’« IMRTDND »] et l’impôt en main remboursable au titre de dividendes déterminés [l’« IMRTDD »]) n’étaient inclus dans le revenu protégé qu’une fois le remboursement reçu.

L’ARC est maintenant d’avis que l’impôt remboursable à l’égard de l’impôt sur le revenu payé (ou à payer) qui sera remboursé à la société par suite du versement d’un dividende avant la fin de l’année d’imposition sera considéré comme une réduction de l’impôt sur le revenu payé (ou à payer) sur le revenu qui constitue un revenu protégé. L’impôt remboursable qui n’est pas remboursé à l’égard de l’année par suite du versement d’un dividende après la fin de l’année d’imposition de la société ne sera inclus dans le revenu protégé qu’au moment de la réception du remboursement, le cas échéant. L’ARC avait déjà annoncé cette position dans le cadre de sa table ronde lors du congrès annuel de l’Association de planification financière et fiscale de 20223. En d’autres termes, le revenu protégé ne sera réduit que de l’impôt net payé ou à payer, pourvu qu’un dividende soit versé dans l’année d’imposition où est payable l’impôt de la partie I sur le revenu de placement total (ou l’impôt de la partie IV à la réception d’un dividende) qui a donné lieu à un solde d’IMRTDND ou d’IMRTDD. Autrement, le montant brut de l’impôt sur le revenu payé (ou à payer) réduirait le revenu protégé jusqu’à ce que le montant d’impôt remboursable soit effectivement reçu par la société.

Bien que ce changement de position de l’ARC soit le bienvenu, nous sommes d’avis que seul l’impôt net payé ou à payer devrait réduire le revenu protégé lorsque, dans le cadre de la série d’opérations, et avant la vente des actions de la société, le dividende qui donne droit à un remboursement au titre de dividendes est versé, que le dividende soit ou non versé au cours de l’année d’imposition qui a donné lieu à l’impôt de la partie I ou de la partie IV à payer.

5. Réalisation d’un gain en capital accumulé au moment de l’acquisition

Lorsqu’un actionnaire transfère un bien, autre qu’une action, ayant un gain en capital accumulé à une société en report d’impôt en contrepartie d’actions privilégiées, l’ARC était par le passé d’avis que la réalisation du gain en capital accumulé sur le bien n’augmenterait pas le montant du revenu protégé contribuant au gain en capital sur les actions privilégiées.

Selon la nouvelle position de l’ARC, si le bien transféré est cédé avant le rachat des actions privilégiées, le gain en capital accumulé sur le bien au moment du transfert initial serait considéré comme contribuant au gain en capital sur les actions privilégiées, et ce gain en capital réalisé à l’égard du bien devrait être inclus dans le revenu protégé des actions privilégiées une fois le gain en capital accumulé réalisé.

L’ARC n’a pas expressément abordé l’incidence, sur le revenu protégé des actions privilégiées, de l’impôt sur le revenu payé par la société à l’égard du gain en capital réalisé. Elle a toutefois souligné que si les actions privilégiées sont rachetées avant que le gain en capital accumulé sur le bien transféré soit réalisé, ce gain réalisé n’augmentera pas le revenu protégé des actions privilégiées ou des actions ordinaires.

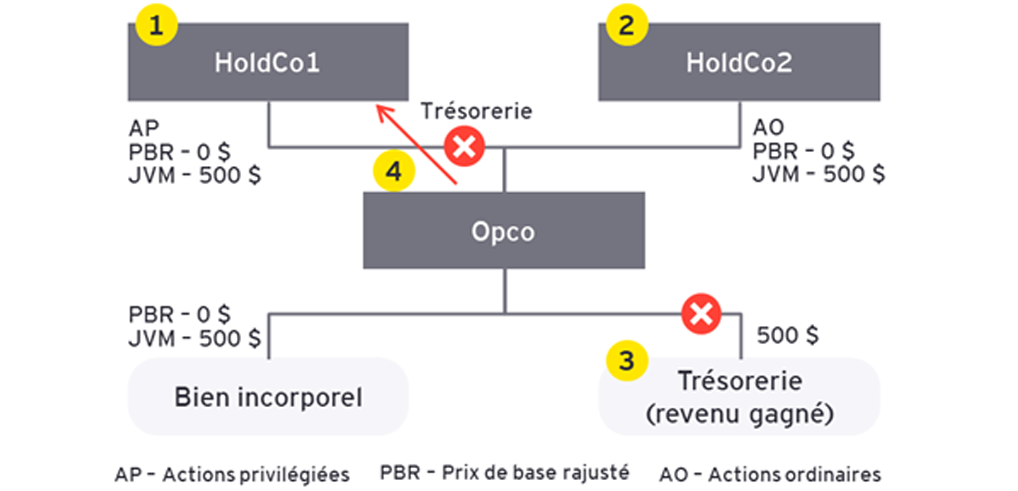

L’exemple ci-dessous illustre notre compréhension de la position révisée de l’ARC.

SubCo2 est une filiale en propriété exclusive de SubCo1, qui est elle-même une filiale en propriété exclusive de HoldCo. HoldCo, SubCo1 et SubCo2 sont des sociétés privées contrôlées par une société non-résidente. Dans le scénario 1, HoldCo transfère d’abord à SubCo2, en report d’impôt, des droits de propriété intellectuelle ayant une JVM de 500 $ et un prix de base rajusté (« PBR ») de zéro en contrepartie d’actions privilégiées ayant une valeur de rachat de 500 $. Puis, l’année suivante, SubCo2 vend les droits de propriété intellectuelle à un acheteur sans lien de dépendance pour une contrepartie en trésorerie de 500 $. Enfin, les actions privilégiées sont rachetées pour une contrepartie en trésorerie de 500 $.

Selon la nouvelle position de l’ARC, le gain en capital réalisé à la vente des droits de propriété intellectuelle devrait être inclus dans le revenu protégé contribuant au gain en capital des actions privilégiées. Toutefois, l’ARC n’a pas précisé si l’impôt à payer à l’égard du gain en capital réalisé réduirait le revenu protégé attribué aux actions privilégiées ou aux actions ordinaires.

Dans le scénario 2, le rachat des actions privilégiées de SubCo2 a lieu avant la vente des droits de propriété intellectuelle, de sorte que le gain en capital réalisé à la vente des droits de propriété intellectuelle sera exclu du revenu protégé des actions privilégiées ou des actions ordinaires et, par conséquent, perdu.

6. Exclusion des « revenus fictifs » du revenu protégé

De façon générale, le revenu fictif est un revenu, aux fins fiscales, qui n’est pas appuyé par des entrées de trésorerie tangibles, de sorte que le revenu fictif n’est pas un revenu qui peut être déplacé dans une chaîne de sociétés. Les crédits d’impôt, comme les crédits d’impôt à l’investissement découlant de la recherche scientifique et du développement expérimental, qui sont inclus dans le revenu du contribuable dans l’année d’imposition qui suit celle au cours de laquelle le contribuable présente une demande, constituent un exemple de revenu fictif.

Dans la foulée de l’arrêt Kruco, l’ARC avait reconnu que le revenu fictif était inclus dans le revenu protégé en main. Toutefois, en raison des modifications apportées en 2015 au paragraphe 55(2), l’ARC est désormais d’avis que le revenu fictif doit être exclu du revenu protégé puisqu’aucun montant à l’égard de ce revenu ne peut être versé à titre de dividende, c’est-à-dire qu’il ne peut être raisonnable de le considérer comme contribuant au gain en capital sur les actions. L’ARC a souligné que cette exclusion ne devrait pas créer de double imposition même si le revenu fictif était inclus dans le revenu de la société aux fins fiscales, car le revenu fictif ne peut être versé à titre de dividende intersociétés.

7. Fractionnement du revenu protégé dans le cadre d’une réorganisation d’entreprise

L’ARC a énoncé les principes clés appuyant son approche en matière de répartition du revenu protégé dans le cadre d’une réorganisation d’entreprise. Le coût des biens provient essentiellement de trois sources :

i) Le revenu gagné ou réalisé après impôt

ii) Le capital investi par les actionnaires

iii) Le produit tiré de la dette

Le principe fondamental est d’éviter un décalage de la base d’imposition dans le cadre d’une réorganisation d’entreprise.

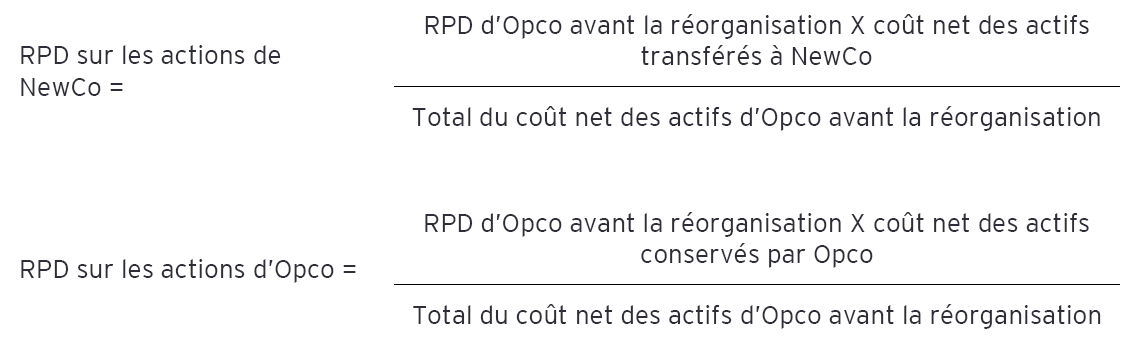

Appliquant une approche fondée sur le bilan, l’ARC est d’avis que le revenu protégé devrait être attribué en fonction du coût fiscal net des actifs (c.-à-d. le coût fiscal des biens par rapport au montant du passif). L’ARC a reconnu qu’il est impossible d’effectuer un suivi exact ou strict du revenu protégé direct dans le contexte d’une réorganisation d’entreprise, comme une opération papillon. Par conséquent, l’ARC a réaffirmé sa position, initialement présentée lors de sa table ronde dans le cadre de la conférence annuelle de la FCF de 20204, selon laquelle le revenu protégé direct (le « RPD ») doit être attribué au prorata du coût net des actifs qui ont été séparés entre les sociétés selon les formules suivantes :

L’ARC a reconnu que le résultat doit être examiné en fonction des circonstances propres à chaque cas et que cette répartition n’est pas une formule « universelle »; il faut donc faire preuve de discernement. Les opérations qui donnent lieu au maintien du PBR d’une entité à l’autre pourraient être contestées si elles sont choquantes, toutefois, ce maintien du PBR d’une entité à l’autre pourrait être acceptable si son seul objet était d’éviter un décalage de la base d’imposition.

L’ARC a présenté des exemples dans le contexte d’une réorganisation papillon à une seule aile où l’utilisation de la formule de répartition du revenu protégé n’était pas justifiée, car la réorganisation n’avait pas donné lieu à un décalage de la base d’imposition. Il a également été mentionné que, dans le cadre d’une réorganisation de bonne foi et sans lien de dépendance où le maintien du PBR d’une entité à l’autre ne pouvait être imposé par l’une ou l’autre des parties, l’ARC ne devrait pas se soucier du décalage de la base et, par conséquent, ne devrait pas exiger la répartition du revenu protégé selon la formule susmentionnée.

Points à retenir

Comme il a été mentionné précédemment, après la clôture de la conférence annuelle de la FCF de 2023, l’ARC a publié une déclaration selon laquelle toutes les annonces faites lors de la conférence qui constituent un changement de position s’appliqueraient prospectivement aux calculs du revenu protégé pour les années d’imposition commençant après le 28 novembre 2023. Par exemple, selon notre compréhension, dans le cas d’une société dont l’année d’imposition se termine le 31 décembre 2023, le revenu protégé serait calculé en fonction des politiques administratives de l’ARC qui étaient en vigueur avant la conférence. Pour les années d’imposition 2024 et suivantes, le revenu protégé serait calculé en fonction des positions les plus récentes de l’ARC.

La présentation de l’ARC a donné à la communauté fiscale un aperçu des principes fondamentaux sur lesquels l’ARC s’est appuyée pour établir les lignes directrices dont il sera question plus en détail dans l’énoncé de position à venir sur le revenu protégé. Plus particulièrement, l’ARC ne fera plus référence à la notion de « revenu protégé en main », mais plutôt au revenu protégé « contribuant » au gain en capital inhérent aux actions à l’égard desquelles le dividende a été reçu.

L’ARC est également d’avis qu’en vertu des modifications apportées en 2015 au paragraphe 55(2) de la LIR, le revenu fictif ne devrait pas être inclus dans le revenu protégé qui contribue au gain en capital sur les actions. Par conséquent, l’ARC n’appliquera plus les principes établis dans l’arrêt Kruco à cet égard.

Théoriquement, les exemples simples présentés par l’ARC pour exposer sa position sur le droit à un revenu protégé dans certains cas particuliers et sur la répartition du revenu protégé dans le cadre d’une réorganisation d’entreprise peuvent être considérés comme valables. Toutefois, l’application de ces principes à des cas réels s’avérera probablement beaucoup plus complexe.

Pour en savoir davantage

Pour en savoir davantage, veuillez communiquer avec votre conseiller EY ou EY Cabinet d’avocats, ou avec l’un des professionnels suivants :

David Chemtob

+1 514 879 2621 | david.chemtob@ca.ey.com

Christian Desjardins

+1 514 879 3551 | christian.desjardins@ca.ey.com

Sébastien Gagnon

+1 514 879 2791 | sebastien.gagnon@ca.ey.com

Janette Pantry

+1 604 648 3699 | janette.pantry@ca.ey.com

Adam Power

+1 902 470 2071 | adam.power@ca.ey.com

Eric Xiao

+1 416 943 2943 | eric.c.xiao@ca.ey.com

__________________

Télécharger la version imprimable

Renseignements sur les budgets : Pour des renseignements à jour sur les budgets fédéral, provinciaux et territoriaux, visitez notre site ey.com/ca/fr/budget.