EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

食品・飲料メーカー 第1回:食品業界の概要

EY新日本有限責任監査法人 消費財セクター

公認会計士 大関 直人

1. はじめに

食品・飲料メーカーとは、主として生ものを中心とした原材料を購入し、工業規模で食品・飲料の製造を行い、製造した製品を販売する企業をいいます。本稿では、食品・飲料メーカーのビジネスの特徴・取引慣行・企業をとりまく経済環境等を踏まえ、業種特有の取引と会計処理上のポイント、その中で生じ得る財務報告リスクとそれに対応する内部統制、近年の会計実務動向(新リース会計基準、IFRS、監査上の主要な検討事項(KAM)等)について解説します。

2. 食品・飲料メーカーの製品の特徴、事業環境等

(1) 食品・飲料メーカーの概要

食品・飲料メーカーは、製造している品種に対応して業種が多岐にわたります。総務省が公表する日本標準産業分類によると、食品工業は大きく「食料品製造業」と「飲料・たばこ・飼料製造業」に分類されますが、「食料品製造業」は畜産食料品、水産食料品などの9業種に、「飲料・たばこ・飼料製造業」は清涼飲料、酒類などの6業種に分類されます。さらに細分化すると「食料品製造業」は41業種に、「飲料・たばこ・飼料製造業」は15業種にまで分類され、食品工業全体で56業種に区分されます。

(2) 食品・飲料メーカーの製品の特徴

食品・飲料メーカーも、製造設備である工場を建設し、原材料を調達してこれを加工し、完成した製品を卸売、小売の流通にのせて消費者に提供するというプロセスは自動車工業など他の製造業と同様です。しかし、食品・飲料メーカーでは原材料・半製品・製品などの棚卸資産が鉱物ではなく、生ものであるという点に最大の特徴があります。

その性格を整理すると以下のように考えることができます。

① 原材料の入手時期に季節性があること

② 生産数量が、原材料の豊凶に依存すること

③ 保存性に乏しいこと(時間の経過により劣化すること、消費期限があること)

④ 加工しやすいこと(鉱物に比べ柔らかい)

⑤ 消費者の口に入るものであり、食の安全が求められること

特に③の保存性に乏しいという性格から、原材料、仕掛品、製品の品質を維持するための保管方法、製造工程での品質管理、流通方法などが工夫されています。

また、⑤の製品が最終消費者の口に入るものであるという性格から、採取、製造、加工(調理)、貯蔵、包装、運搬、販売の全てのプロセスにおいて、病原菌による汚染、腐敗などによる変質、有毒な化学物質や髪の毛などの異物の混入などがないように対策が講じられています。

(3) 食品・飲料メーカーの事業環境

① 食の安全

食品には前述のような特徴があることから、食品・飲料メーカーは消費者の安全・安心を第一に考える必要があり、消費者の信頼を得るために「食の安全」に関する取り組みを強化しています。

まず、食品衛生に関する法規制として、「食品衛生法」や「日本農林規格等に関する法律(JAS法)」、「食品表示法」などがあります。2021年6月には、原材料調達から製造、製品出荷までの一連の工程において、食中毒等の健康被害を引き起こす可能性のある危害要因を科学的根拠に基づいて管理する手法のHACCP(Hazard Analysis and Critical Control Point)が制度化され、原則として全ての食品等事業者に対してHACCPに沿った衛生管理を行うことが義務付けられました。

また、食の安全を確保するため、原材料がどこで生産・加工されたかを追跡できること(トレーサビリティ)も重要視されています。近年では、QRコードを活用し、消費者が原産地や製造情報を確認できる仕組みを導入する企業も増えています。

そのほかにも、近年の海外展開に伴い、ISO22000やFSSC22000等の国際的な食品安全マネジメントシステムの第三者認証を取得し、信頼性を高めている企業も見られます。

② 原材料価格の変動

食品・飲料メーカーでは大豆や小麦など、主要な原材料を輸入で調達するケースが多くあります。中国やインドを中心とした新興国の経済成長に伴う世界的な食糧需給の構造変化は長期的に見れば原材料価格の上昇圧力になると考えられます。また、商品市場への投機的な資金の流入、為替相場の変動、生産地国での気候変動、食肉加工業における家畜の疫病流行、水産業における漁獲規制の強化や水揚げ数量の変動等の影響を受け、原材料価格は不安定さを増している状況にあります。

③ 海外市場への展開

日本市場は飽和状態にある上、少子高齢化が進んでいるため今後は市場が縮小していくと考えられています。このため、大手企業をはじめ、海外での事業展開の本格化を目指す企業が増えています。また、縮小する市場への対応や海外進出への準備として、大規模なM&Aも進んでおり、今後は海外の企業とのM&Aも盛んになると考えられます。なお、食品・飲料市場の縮小は日本固有の現象ではなく、多くの先進国に共通した現象と考えられていることから、加工食品の市場が大きく成長している中国やベトナムをはじめとするアジアの新興諸国への進出が期待される一方、食文化や味に対する嗜好の違い、物流など対処すべき課題も存在しています。

④ 人口動態及び購買行動の変化

人口の緩やかな減少と少子高齢化の進展及び高齢単身世帯をはじめとする単身世帯数の増加により、消費者の食行動や購買行動に変化が生じています。消費者の購買行動において1回あたりの購買額が減少傾向にあることから、食品・飲料メーカーでは少量パックでの展開や、多品種少量型の商品開発を行うようになってきました。

また、単身世帯や高齢者の増加、女性の社会進出を背景にインターネット通販などの食品・飲料のダイレクトセールス市場が拡大しており、ネットスーパーなどの既存店舗や商品センターから個人宅に配達する食品・飲料の宅配サービスが展開されています。

さらに、消費者の嗜好も時代とともに変化しており、その一つとして消費者の健康志向の高まりが挙げられます。食品・飲料メーカーはこうした消費者ニーズに対応するため、低糖質や無添加など健康に配慮した製品の開発に力を入れています。

⑤ 国際通商

TPPとは、環太平洋パートナーシップ(Trans-Pacific Partnership)の略称です。TPP協定の目的は、「関税の撤廃」と「各国の様々なルールや仕組みの統一」にあり、オーストラリア、ブルネイ、カナダ、チリ、日本、マレーシア、メキシコ、ニュージーランド、ペルー、シンガポール及びベトナムの11カ国の間で「環太平洋パートナーシップに関する包括的及び先進的な協定(CPTPP)が2018年12月に発効されました。日本が輸入している農林水産物では、その80%強が関税を撤廃されることとなりました。なお、日本は当該交渉にあたり、米、麦、乳製品、牛肉・豚肉、甘味資源作物(サトウキビなどの砂糖の原材料)を、農林水産物のうち関税撤廃しない重要5項目として掲げていましたが、当該項目の一部の品目についても関税を撤廃することとなりました。2024年12月には新たに英国がCPTPPに加盟し、加盟国は12カ国に増加しました。

また、TPP以外にも、2019年2月に発効された「日EU経済連携協定」や2020年1月に発効された「日米貿易協定」、2022年1月に発効された「地域的な包括的経済連携(RCEP)協定」などでも関税撤廃・削減が進んでいます。

「関税の撤廃」は、製品に使用している海外からの原材料を安く仕入れることができ、また、海外に輸出しても安く販売できるといったメリットがある一方で、海外からの安価な食品が流入することにより相対的に高価な国内の食品の販売悪化につながる可能性もあります。従って、当該合意に伴うメリット、デメリットは企業によって異なるものと考えられます。また、「各国の様々なルールや仕組みの統一」により、食品添加物、遺伝子組み換え食品、残留農薬などを海外の緩い基準に合わせることに伴い食の安全が脅かされるなどの問題もあります。

⑥ サステナビリティ情報の重要性の高まり

気候変動問題などを受け、企業をめぐる利害関係者の期待が短期的な利益追求から、社会・環境に配慮した長期的な持続可能性を重視するようになり、企業経営や投資家の投資判断においてサステナビリティ情報の重要性が急速に高まっています。これにより企業の開示情報も従来は財政状態や経営成績といった財務情報が中心でしたが、今後はサステナビリティ情報の開示の充実が求められます。

食品・飲料メーカーは、自然資本を消費して製品を生み出し消費者に提供するという事業の性質上、地球環境とのかかわりを重視する傾向が強く、①気候変動、②生物多様性、③持続可能な原料調達、④容器包装・廃棄物、⑤水資源の保護といったサステナビリティ課題について重点的に情報開示を行っている企業も見られます。

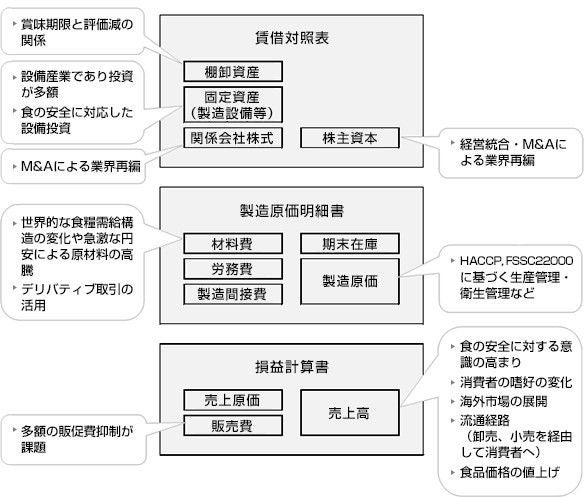

【食品・飲料メーカーの財務諸表をめぐる経営環境】

3. 食品・飲料メーカーの業務と会計処理の特徴

(1) 固定資産の特徴

食品・飲料メーカーは、食品・飲料を大量生産して、一般消費者に供給する役割を担っており、食品加工を工業規模で行います。これを行うためには、大規模な食品製造設備が必要となります。食品・飲料メーカーはいわば装置産業であり、多額の設備投資が行われるのが特徴です。

食品・飲料メーカーでは、いったん投資した設備をいかに効率的に稼働させ、低コストかつ高品質の製品を製造できるかが成功の鍵となります。このため、多くの食品・飲料メーカーにおいて、生産計画の策定にはじまり、原材料調達から生産・加工・流通までを有機的に一体管理するSCM(サプライ・チェーン・マネジメント)の考え方が採り入れられています。

また、環境への配慮や、食品衛生に関する法規に対応するための衛生面を確保するための設備投資などが求められるほか、減価償却や減損会計、資産除去債務が論点となってきます。

(2) 原価計算の特徴

食品・飲料メーカーにおいて、製品を製造するために使用する主たる原材料は生もの等であり鮮度が求められることから、機械製造業などの他の製造業と比較して、製造工程が短く、単純であることが特徴です。例えば、原材料が青果物や魚畜肉等である場合、加工はしやすい一方、保存性は乏しいため、製造加工を迅速に行う必要があります。そのため、酒類等を除き一般的に仕掛品は少なく、原価計算も単純なものが多いと考えられます。ただし、業種・品目の多様性から原価計算の方法は多岐にわたります(単純総合原価計算、等級別総合原価計算、組別総合原価計算等)。なお、近年の食品・飲料メーカーの原価計算はシステム化され、生産管理システムのデータに基づいて行われるのが一般的です。

(3) 購買取引の特徴

大量生産を行う食品・飲料メーカーが原材料を調達する際、コストダウンを図るとともに、高品質な原材料の購入を図るために、以下のような購買の方法を採ることがあります。

① 集中購買方式

この方式は発注金額が大きく、各工場共通の原材料等の購買を本社資材部等に集中させることで、仕入先から有利な条件を引き出すために行われる方式です。

② 大量発注・分散納入方式

この方式は発注先の製造能力、品質等を勘案し、数社に発注先を限定し、発注先との関係を強くすることで、有利な条件(価格、納期、サービスなど)を引き出すために行われる方式です。

③ 購買先の系列化

この方式は、安定的な原材料調達を目的として採用されることが一般的です。採用に際しては、関係会社の設立や、購買先に対する資本参加、役員派遣、資金援助、経営指導等の実施により行われます。

(4) 棚卸資産の特徴

食品・飲料メーカーにおいて生じる棚卸資産は、製造工程に投入される前の原材料が青果物や魚畜肉等の生ものであること、また最終製品が消費者に食されるものであることから、その生鮮度を維持することが重要となります。そのため保管の際には冷蔵、冷凍設備を必要とするケースがあります。

また生鮮度が重要であるため消費期限、賞味期限が設定されている製品も多く、期限切れ間近となった製品は、製品価値が低下し、値引販売や廃棄処分の対象となる可能性が生じます。そのような場合には企業会計基準第9号「棚卸資産の評価に関する会計基準」に基づき、棚卸資産評価損の計上要否を検討する必要があります。

(5) 販売取引の特徴

食品・飲料メーカーの工場で製造加工された製品は、メーカーが消費者に直接販売するケースは少なく、多くの場合、商社や問屋などの卸売業者等を経た後、全国各地のコンビニ、スーパー、デパートなどの小売店や外食産業を通じて販売されます。また、EC市場(消費者向けの電子商取引市場)の急速な拡大に伴い、食品・飲料の販売においても小売各社におけるネットスーパーによる販売形態が拡大しています。さらに、リアル店舗とネットを融合させたオムニチャネル化も進められています。

自社で独自に物流センターを有する食品・飲料メーカーもあり、その中には他社製品の物流を代行するものもあります。製造された製品は一般的に保存性に乏しいという特徴を持っていることから、保管の際に冷蔵倉庫、冷凍倉庫が利用されることがあります。また流通の際にもスピードが求められることから冷蔵、冷凍設備のある輸送機器が利用されることがあります。

このような背景の中、会計上の収益認識は、企業会計基準第29号「収益認識に関する会計基準」(以下、収益認識基準という。)において、財に対する支配が顧客に移転し、履行義務が充足された時点で収益を認識することとされており、顧客検収基準等に基づき収益認識するのが原則と考えられます。ただし、国内販売であることを条件として、商品又は製品の販売において出荷時から支配移転時までの間が通常の期間である場合には、出荷時から当該商品又は製品の支配が顧客に移転される時までの間の一時点(例えば、出荷時や着荷時)に収益を認識することが認められています(代替的な取扱い)。

また、メーカーが製品を販売する際、販売促進のためにリベートを支払う商慣習があります。リベートには様々な取引形態があります。メーカーから卸売業者への売上の数量に比例して金額が計算されるものや、卸売業者の出荷数量に比例して金額が計算されるもの、支払先が卸売業者ではなく小売業者に対してなされるものなど様々です。この点、卸売業者や小売業者に支払われるリベートは、収益認識基準における「顧客に支払われる対価」に該当し、顧客から受領する別個の財又はサービスと交換に支払われるものである場合を除き、売上高から減額します。

(6) リース取引の特徴

2024年9月に企業会計基準委員会(ASBJ)は、企業会計基準第34号「リースに関する会計基準」(以下「新リース会計基準」という。)を公表しました。新リース会計基準は、2027年4月1日以降開始する連結会計年度及び事業年度から適用開始となります(一定の早期適用も可能)。この改正により、簡便的な取扱いが適用される場合を除き、リースの借手は原則として全てのリースについて使用権資産及びリース負債を認識することとなります。

食品・飲料メーカーには、工場、倉庫、営業所など、多くの施設を使用してビジネスを行うという特徴があります。これらの施設は自社で所有しているケースもありますが、サプライヤーから賃借しているケースも少なくはありません。そのため、従来のリース基準では”オペレーティング・リース”としてリース料発生時に損益計算書で費用計上していた取引についても、新リース基準では貸借対照表に資産・負債を計上(オンバランス)することとなり、多くの食品・飲料メーカーに影響が生じることが想定されます。また、ROA(総資産利益率)やROIC(投下資本利益率)といった経営指標にも影響が生じることが想定されます。

食品・飲料メーカー

- 第1回:食品業界の概要(2025.03.04)

- 第2回:固定資産(2025.03.04)

- 第3回:製造工程と原価計算(2025.03.04)

- 第4回:購買取引・棚卸資産(2025.03.04)

- 第5回:販売取引(2025.03.04)

- 第6回:リース(2025.03.04)

企業会計ナビ

会計・監査や経営にまつわる最新情報、解説記事などを発信しています。