EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

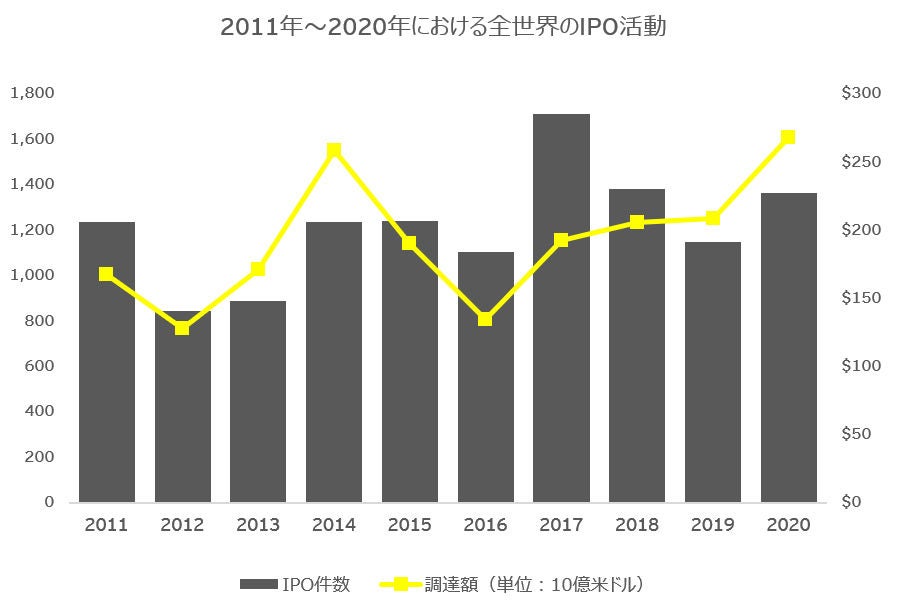

・2020年の市場はパンデミック前の水準に回復し、新たなハードルを突破

・2020年のIPOは前年比で件数が19%増加、調達額が29%増加

・2020年10月のIPO件数は、10月としては過去20年間で最大

2020年は不確実な要因の多い年度でしたが、低金利と量的緩和政策に支えられ、IPO活動が新型コロナウイルス感染症(COVID-19)パンデミックの影響を跳ね返したことから、IPO投資家にとって好調な1年となりました。世界全体のIPO件数は加速を続け、19%増の1,363件となり、調達額は前年比29%増加して総額2,680億米ドルに達しました。この堅調なIPO実績から、世界の株式市場が株式上場にアクセスするプラットフォームを依然として企業に提供していることが読み取れます。

Americasは2020年、IPOの件数と調達額がいずれも前年比で最大の伸びを示し、件数は30%増の282件、調達額は78%増の979億米ドルとなりました。Asia-Pacificも大幅に上昇し、IPO件数は20%増の822件、調達額は45%増の1,362億米ドルを記録しました。EMEIAでは、IPO件数は7%増加した(259件)一方、調達額は43%減少しました(339億米ドル)。クロスボーダーIPOは2020年を通して安定的に増加し、世界全体のIPO件数の7.9%、調達額の10%を占めました(2019年はそれぞれ8%、7.1%)。

セクター別で見ると、年間のIPO件数、調達額のいずれもテクノロジーが首位となり、それぞれ324件、891億米ドルでした。製造業は、IPO件数が2位で243件、調達額は314億米ドルでした。ヘルスケアも健闘し、同235件、504億米ドルとなりました。これらを含む調査結果は、EYの四半期レポートEY Global IPO Trends: Q4 2020で公表しています。

EY Global IPOリーダーのPaul Goは次のように述べています。

「2020年は意外性に満ちていました。上半期の市場ボラティリティは、世界金融危機以降で最も大きいものでした。しかしボラティリティは急速におさまり、そのうちのいくつかは素晴らしいIPO市場実績を伴って1年が終わりました。活況な世界のIPO市場は、パンデミックにもかかわらず株式市場が底堅いことを証明しました。資本市場とIPOは、高成長企業がイノベーションに投資し、成長を加速させ、社会に多大な貢献をすることを可能にしています。2021年上半期を見通すと、財政刺激策の継続、豊富な流動性、COVID-19ワクチンに伴う楽観姿勢により、IPOの勢いは持続するでしょう。ただし投資家は、株価調整の可能性、特に2020年の相場上昇によって株価が急騰した企業には注意すべきです」

2020年のAmericasのIPO市場は、進化して力強く:

AmericasのIPO市場は2020年第4四半期も勢いを保ち、通年では件数が282件(30%増)、調達額が979億米ドル(78%増)となりました。セクターではヘルスケアが引き続き堅調で、通年のIPO件数は114件と、同地域の総件数の40%を占め、調達額は279億米ドルに上りました。これに続いたのはテクノロジー(77件、404億米ドル)と、製造業(19件、80億米ドル)でした。

2020年も引き続き、米国の証券取引所がAmericasのIPOの大半を扱い、同地域の総件数の79%(224件)、総調達額の88%(862億米ドル)を占めました。ブラジルでも2020年は、低金利で投資家の市場参加が促されたことから、件数(28件)、調達額(85億米ドル)ともに2007年以降最高となりました。米国の証券取引所は機敏さを保っているものの、特別買収目的会社(SPAC)がそのスピードと取引の確実性から、企業の上場手段として主流になりつつあります。

EY Americas IPOリーダーのRachel Gerringは次のように述べています。

「不安定なマクロ経済状況にもかかわらず、2020年のIPO市場は活況を呈し、これまで標準的とされた企業の上場手法に進化が見られたほか、IPO件数は2014年以来の水準に達しました。SPACやダイレクトリスティングとともに、従来型のIPOも革新を続け、より発行体の目的に適うものになることを期待しています。株価の好調が続き、投資家の需要が高止まりするなか、株式公開を計画している企業は増加を続けています」

Asia-Pacific市場はCOVID-19パンデミックの影響下においても堅調さを保つ:

2020年のAsia-PacificのIPO活動は、困難な状況にもかかわらず2019年を上回り、件数は20%増(822件)、調達額は45%増(1,362億米ドル)となりました。実際、同地域の調達額は2010年以降で最高を記録しています。セクターでは製造業が最も強く、件数が181件、調達額が208億米ドル、続いてテクノロジーが180件、387億米ドル、素材が95件、74億米ドルとなりました。

世界の上位5つの証券取引所のうち3つを中華圏が占めました。中華圏では2020年第4四半期も引き続き投資家心理が良好だったことから、通年のIPO件数(536件)、調達額(1,191億米ドル)ともに加速しました。

日本のスタートアップ市場も2020年第4四半期に成長を推進し続け、通年のIPO件数は4%の微増(93件)、調達額は13%減(33億米ドル)となりました。

EY Asia-Pacific IPOリーダーのRingo Choiは次のように述べています。

「COVID-19パンデミックは、2020年のすべてを圧倒する事象でした。人々や経済がこれほど長く苦しむことになるとは、ほとんど誰も予想していませんでした。しかしこの危機に反し、Asia-PacificのIPO市場はどうにか底堅さを見せました。今後も、IPOを検討している企業は流動性を維持するため必要な警戒を続けなければならないでしょう。とは言え、IPO企業、特にニューエコノミー企業は、経済における自社の重要性や、パンデミックに対応して転換、適応し、成功する能力を証明しました」

EMEIAのIPO企業はチャンスを捉えた:

EMEIAは、COVID-19パンデミックの第2波に襲われたにもかかわらず、2020年第4四半期に勢いを増しました。2020年のEMEIAのIPOは、件数が259件(7%増)、調達額が339億米ドル(43%減)となりました。

欧州では市場が加速を続け、2020年のIPO件数は23%増、調達額は9%増を記録しました。英国のIPO市場は、メガIPOが2件実施されるなど、第3四半期の勢いを保ち、件数は30%増、調達額は56%増となりました。

EY EMEIA IPOリーダーのMartin Steinbachは次のように述べています。

「パンデミックの影響にもかかわらず、EMEIAのIPOは力強く、適応力があることが証明されました。激しいボラティリティと異常な不確実性の時期を経て、IPOは2020年第4四半期に力強く反発し、通年では2019年を上回る結果となりました。勢いの持続、ワクチン成功の期待、高い評価額、ボラティリティの低下など、2021年の好スタートに向け、あらゆる条件が整っています。IPOを検討している企業は力強さを示すとともに、環境、社会、ガバナンスの基準を投資家が期待しているレベルに引き上げる必要があるでしょう」

2021年第1四半期の展望:市場の勢いは持続する見込み:

COVID-19のワクチン登場による市場心理の改善や、企業による豊富な流動性の活用に伴い、世界全体のIPO市場は2021年上半期にかけて堅調さを維持し、勢いを保つとみられます。地政学面では、ブレグジットにおけるEUと英国の合意が具体化しつつあるなか、IPOの市場心理も改善しています。今なおチャンスは残されていますが、IPOを検討している企業は、提案されている規制変更、価格ボラティリティの拡大による市場調整の可能性、およびCOVID-19パンデミックからの世界の回復ペースに引き続き注意する必要があるでしょう。

※本プレスリリースは、2021年1月20(現地時間)にEYが発表したプレスリリースを翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。

英語版プレスリリース:

https://www.ey.com/en_gl/news/2021/01/strong-q4-ipo-activity-demonstrates-resilience--defies-expectati

2011年~2020年は全て通年です。

出典:Dealogic、EY

第4四半期のIPO活動

|

月/四半期 |

IPO件数 |

調達額(単位:10億米ドル) |

|---|---|---|

|

October 2018 |

142 |

$20.3 |

|

November 2018 |

101 |

$4.3 |

|

December 2018 |

123 |

$29.9 |

|

Q4 2018 |

366 |

$54.5 |

|

October 2019 |

126 |

$15.8 |

|

November 2019 |

115 |

$28.3 |

|

December 2019 |

137 |

$48.7 |

|

Q4 2019 |

378 |

$92.8 |

|

October 2020 |

187 |

$37.4 |

|

November 2020 |

94 |

$22.0 |

|

December 2020 |

209 |

$42.0 |

|

Q4 2020 |

490 |

$101.4 |

出典:Dealogic、EY

付録:2020年1月~12月における全世界のIPOのセクター別実績

|

セクター |

IPO件数 |

全世界の件数に占める割合 |

調達額(単位:10億米ドル) |

全世界の調達額に占める割合 |

|---|---|---|---|---|

|

消費者製品 |

90 |

6.6% |

11.2 |

4.2% |

|

生活必需品 |

83 |

6.1% |

12.5 |

4.7% |

|

エネルギー |

65 |

4.8% |

11.6 |

4.3% |

|

金融 |

44 |

3.2% |

15.9 |

5.9% |

|

ヘルスケア |

235 |

17.2% |

50.4 |

18.8% |

|

製造業 |

243 |

17.8% |

31.4 |

11.7% |

|

素材 |

122 |

9.0% |

8.7 |

3.3% |

|

メディア・エンターテイメント |

23 |

1.7% |

4.9 |

1.8% |

|

不動産 |

77 |

5.6% |

19.1 |

7.1% |

|

小売 |

45 |

3.3% |

12.1 |

4.5% |

|

テクノロジー |

324 |

23.8% |

89.1 |

33.3% |

|

情報通信 |

12 |

0.9% |

1.1 |

0.4% |

|

グローバル合計 |

1,363 |

100.0% |

268.0 |

100.0% |

出典:Dealogic、EY

四捨五入しているため、合計は必ずしも100%にはなりません。

EYについて

EYは、アシュアランス、税務、ストラテジー、トランザクションおよびコンサルティングにおける世界的なリーダーです。私たちの深い洞察と高品質なサービスは、世界中の資本市場や経済活動に信頼をもたらします。私たちはさまざまなステークホルダーの期待に応えるチームを率いるリーダーを生み出していきます。そうすることで、構成員、クライアント、そして地域社会のために、より良い社会の構築に貢献します。

EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。EYによる個人情報の取得・利用の方法や、データ保護に関する法令により個人情報の主体が有する権利については、ey.com/privacyをご確認ください。EYについて詳しくは、ey.comをご覧ください。

本ニュースリリースは、EYのグローバル組織のメンバーファームであるアーンスト・アンド・ヤング・グローバル・リミテッド(EYGM)によって発行されています。EYGMは顧客サービスを提供していません。

EY Privateについて

EY PrivateのプロフェッショナルはAdvisors to the ambitious™としての経験と情熱を持ってプライベートビジネスとそのオーナーの志の実現をサポートします。EY Privateのチームはビジネスオーナーや起業家との長い協働経験から生まれた独自のインサイトを提供します。これらのチームは、プライベートキャピタルのマネージャーと投資家およびその出資先であるポートフォリオ企業、ビジネスオーナー、ファミリービジネス、ファミリーオフィス、起業家を含む、あらゆる種類のプライベートエンタープライズを支援します。ey.com/private をご覧ください。

EYのIPOサービス

IPOは企業の経営計画における画期的な節目です。EYのチームはIPOサービス業界トップのアドバイザーとして世界中の志ある企業にIPOを成功に導くための助言を行っています。信頼されるビジネスアドバイザーとして、起業からIPO完了までのプロセス、限られたチャンスのなかで目標を達成するための戦略的ポジショニング、公開企業になった際の態勢作りを支援します。2019年に行われた全IPOの総調達額のうち、EYアドバイザーがサービスを提供した企業の調達額は67%を占めました。ey.com/ipo

データについて

Global IPO trends: Q4 2020レポートおよびプレスリリースに示されたデータはDealogicおよびEYによるものです。2020年(すなわち1月~12月)のデータは、2020年12月31日時点で完了しているIPOに基づいています。本書に含まれるすべてのデータは、特に断りのない限り、Dealogic、CB Insights、CrunchbaseおよびEYを出典としています。特別買収目的会社(SPAC)によるIPOは、特に記載のない限り、本レポートのすべてのデータから除外されています。

本件に関するお問い合わせ

EY Japan BMC (Brand, Marketing and Communications)

報道関係者の皆さま:TEL. 03 3503 1037

報道以外について:TEL. 03 3503 1100(大代表)