EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

企業買収か設備投資かの選択

公認会計士 伊藤 毅

Q.

製造業で新規に事業を開始するに当たり、必要となる設備を既に所有している外部の会社を買収して子会社にすることを検討しています。自社で設備投資をするケースと比較して決算書に与える影響や管理面で検討するべき事項の相違点について教えてください。

A.

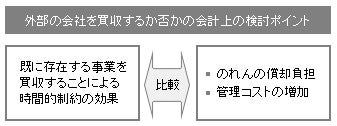

新規に事業を開始するに当たり、自社で設備投資をするケースではゼロからのスタートになりますが、外部の会社を買収するケースでは既に存在する設備だけでなく、生産のノウハウや商圏等も一緒に取得することになります。そのため、外部の会社を買収することは時間的な節約をする大きな効果があると考えられています。

ただし、買収価額にはこの時間を節約する効果を反映してプレミアムが含められることが多く、連結財務諸表でのれんが計上されることにより、のれんの償却費が発生することが一般的です。また、管理が必要となる子会社が増えることになるため、管理面で検討するべき事項は多岐にわたります。

1. 決算書への影響のポイント

新規事業を開始するに当たり外部の会社を買収する場合、自社で設備投資する場合と比較すると、決算書には下表のような影響が出ます。

|

自社で設備投資する場合 |

外部の会社を買収する場合 |

||

|---|---|---|---|

|

個別貸借対照表 |

|

|

|

|

個別損益計算書 |

|

― |

|

|

連結貸借対照表 |

|

|

|

|

連結損益計算書 |

|

|

|

|

連結キャッシュ・フロー計算書 |

営業活動によるキャッシュ・フロー |

|

|

|

投資活動によるキャッシュ・フロー |

|

|

|

|

連結キャッシュ・フロー計算書に係る注記 |

― |

|

|

|

セグメント |

|

|

2. 管理面での検討事項のポイント

(1)買収価額の算定

買収価額は買収対象会社の企業価値を基礎として算定されますが、客観的な算定を行うために外部へ調査を依頼することがあります。具体的には、事前に各種デューデリジェンスを実施して買収対象会社に関するリスクを把握し、これを踏まえて将来の事業計画を検討するといったプロセスを経る必要があります。買収時にはこのような取得関連費用が発生することが考えられます。

このうち、企業結合のために直接要した支出額で、取得の対価性が認められるものは取得原価に含め、それ以外の支出額は発生時の費用として処理します。

ただし、平成25年改正の企業結合会計基準により、原則として平成27年4月1日以後開始事業年度の期首からは、会社を買収して子会社にするケースで発生する取得関連費用について、個別財務諸表では金融商品に関する会計基準に従って取得の対価に付随費用として加算し、連結財務諸表では発生した連結会計年度の費用として処理することになります。なお、主要な取得関連費用の内容及び金額を注記する必要があるので留意が必要です。

(2)のれんの償却年数、評価

外部の会社を買収してのれんが発生した場合は、償却方法及び償却年数を決定して会計方針として開示する必要があります。具体的には、のれんの効果が及ぶ期間を見積もり、原則20年以内の期間で償却期間を決める必要があります。なお、買収前にデューデリジェンスを実施している場合、そこで把握したリスクの内容は、償却期間を決めるための検討材料として用いられると考えられます。

買収後はのれんの価値が毀損(きそん)していないかを子会社の財政状態や経営成績の状況や、当初の事業計画の達成状況等から総合的に検討する必要があります。のれんの価値が毀損していると判断される場合にはのれんの減損処理をする必要があるので注意が必要です。

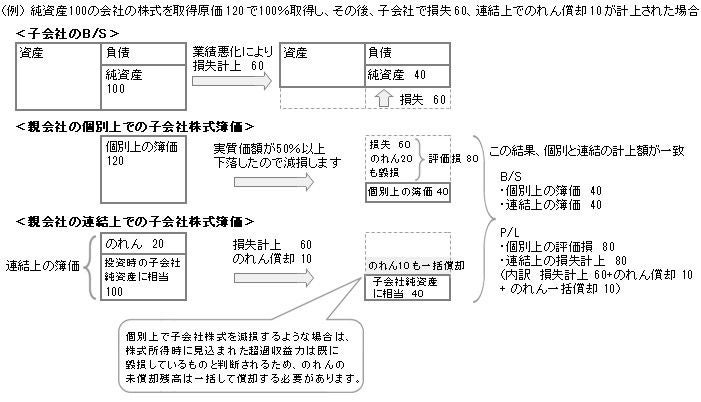

(3)子会社株式の評価

外部の会社を買収した場合は、決算時に子会社株式の減損の検討をする必要があります。個別財務諸表で子会社株式を減損した場合、減損処理後の簿価が連結財務諸表の子会社の資本の親会社持分額とのれん未償却残高(借方)との合計額を下回った場合には、子会社株式の減損処理後の簿価と、連結上の子会社の資本の親会社持分額とのれん未償却残高(借方)との合計額との差額のうち、のれん未償却残高(借方)に達するまでの金額についてのれん純借方残高から控除し、連結損益計算書にのれん償却額として計上します。

これは、個別財務諸表で子会社株式の減損処理を行った場合、子会社株式の取得原価に含まれているのれん相当額を損失処理することになるため、連結財務諸表でものれんを一括償却することにより、個別財務諸表と連結財務諸表を整合させるために行われる会計処理です。

これにより、株式取得時に見込まれた超過収益力等の減少が財務諸表に反映されることになります。

(4)固定資産の減損

子会社株式の評価損を計上し、のれんの一括償却を行っているような場合では固定資産の減損も検討の対象になるようなケースが多いと考えられるので留意が必要です。

①事業計画の策定

外部の会社を買収する場合は、既存の事業計画を基礎に自社の今後の経営方針や既存事業とのシナジー効果等を加味して検討する必要があります。

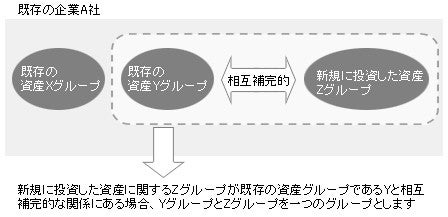

②グルーピング

自社で設備投資をする場合において、新規の事業が他の事業単位から生ずるキャッシュ・イン・フローと相互補完的である場合には、当該他の単位とグルーピングを行うことを検討する必要があります。そのため、新規に投資する事業分野と既存の事業分野との関連性やシナジー効果等を考慮した上でグルーピングを検討する必要があります。

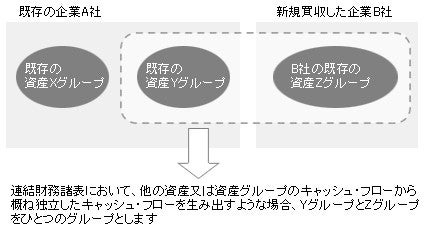

また、外部の会社を買収する場合において、管理会計上の区分や投資の意思決定を行う際の単位の設定等が複数の連結会社を対象に行われており、連結財務諸表の観点から独立したキャッシュ・フローを生み出す最小の単位が、個別財務諸表の観点によるものと異なる場合には、個別財務諸表でのグルーピングの単位が見直される場合があります。そのため、連結財務諸表の作成時には既存の連結グループ会社の事業との関連性やシナジー効果等を考慮した上でグルーピングを検討する必要があります。

(5)買収先会社の決算日が親会社の決算日と異なる場合

子会社の決算日と連結決算日の差異が3カ月を超える場合には、子会社の仮決算を実施する必要があります。また、決算日の差異が3カ月を超えない場合でも、会計記録の重要な不一致に係る調整が必要です。

そこで、グループ会社の管理を効率化するために、子会社の決算日を親会社の決算日に合わせるように決算日の変更を行うことを検討するケースも考えられます。

(6)少数株主の管理

買収した会社の株式を100%保有していない場合、少数株主に係る管理コストが発生することが考えられます。具体的には、株主総会の招集に係る費用や配当などの議案に係る意見のすり合わせに係る費用等が挙げられます。

3. まとめ

このように、新規に事業を開始するために外部の会社を買収することは、自社で独自に事業を開始する場合と比べて決算書に与える影響や管理面での検討事項が大きく異なってくることが分かります。

近年では企業を取り巻く経営環境の変化がより速くなっている場合が多く、これに対応するために経営者の意思決定や新規事業展開にスピードが求められる場面も増えてきています。そこで、他社を買収することで新規事業を手に入れることが必要とされることも多いと考えられます。

そのため、果たして買収行為がその買収価額に見合う効果が得られるものなのかどうかを事前に判断するために、その影響が決算書の数値のどこに出てくるのか、管理上どのような点に配慮する必要があるのかを事前に把握することが肝要と言えるのではないでしょうか。