EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

2025年3月5日にSSBJから公表されたサステナビリティ開⽰基準では、多様な開⽰項⽬の要求がありますが、特に難易度が⾼くかつ注⽬度も⾼いと予想される財務的影響について考察します。

さらに、主な対象を⾦融機関とした時に、財務的影響の中⼼と考えられる信⽤リスクについて、時間軸と蓋然(がいぜん)性の軸を使って整理を試みます。

要点

- SSBJのサステナビリティ開示基準では、さまざまな情報の開示が求められている。本稿では、その中でも計測や整理の難易度が高くかつ注目度も高いと予想される財務的影響について考察する。

- 財務的影響とは、具体的には定量情報と定性情報ならびに現在の財務的影響と予想される財務的影響がそれぞれ区分して識別されるものとなっている。

- さらに、レポーティング・パッケージでは、財務諸表とサステナビリティ財務開示のそれぞれが相互作用する形で財務的影響が表現されることを求めていると考えられる。

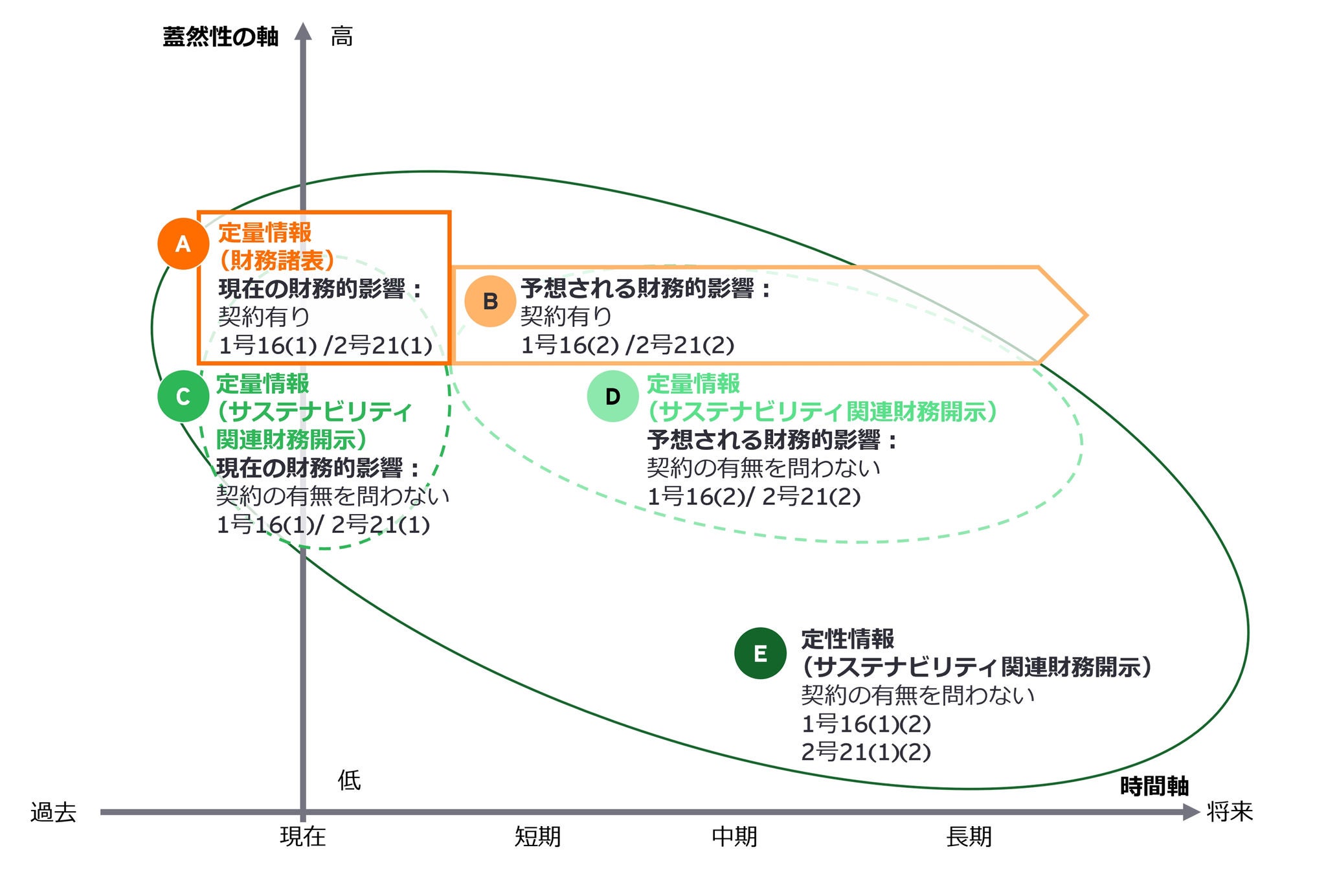

- 試みとして、財務的影響の整理のイメージを図に表し、縦軸は、蓋然性とし横軸は時間としてみた。蓋然性が高いほど、定性情報から定量情報となりやすいものと整理した。

- 銀行等の金融機関においては、気候変動に関する物理的リスクおよび移行リスクがサステナビリティ関連の財務的影響としては、最も計測に馴染(なじ)みやすいものと現時点では考えられる。

- ただし、一口に信用リスクと言っても、内部格付の下落による影響もあれば、内部格付の下落はないが貸倒引当金の将来予測に織り込まれる影響の主に2種類が存在するため、整理が必要となる。

(文中の意見にわたる部分は筆者らの私見であることをあらかじめ申し添えます)

1. サステナビリティにおける「財務的影響」とは

気候変動を含むサステナビリティ関連の課題に関しては、銀行等の金融機関を含む多くの企業で既にさまざまな取り組みが行われており、各社のサステナビリティレポートなどからも具体的な企業の活動の様子が説明されています。したがって、気候変動を含むサステナビリティ関連の課題がこれらの企業の財務面に大なり小なりさまざまな影響を及ぼすことも当然であり、その影響の及ぼし方も単純ではなく複雑性と不確実性を伴うものとなることが想定されます。この複雑性と不確実性を伴う財務的影響は、主に企業活動にとって費用の増加や資産の減少などマイナス側の影響を「リスク」とし、売上や利益の増加などプラス側の影響を「機会」として捉えることができます。

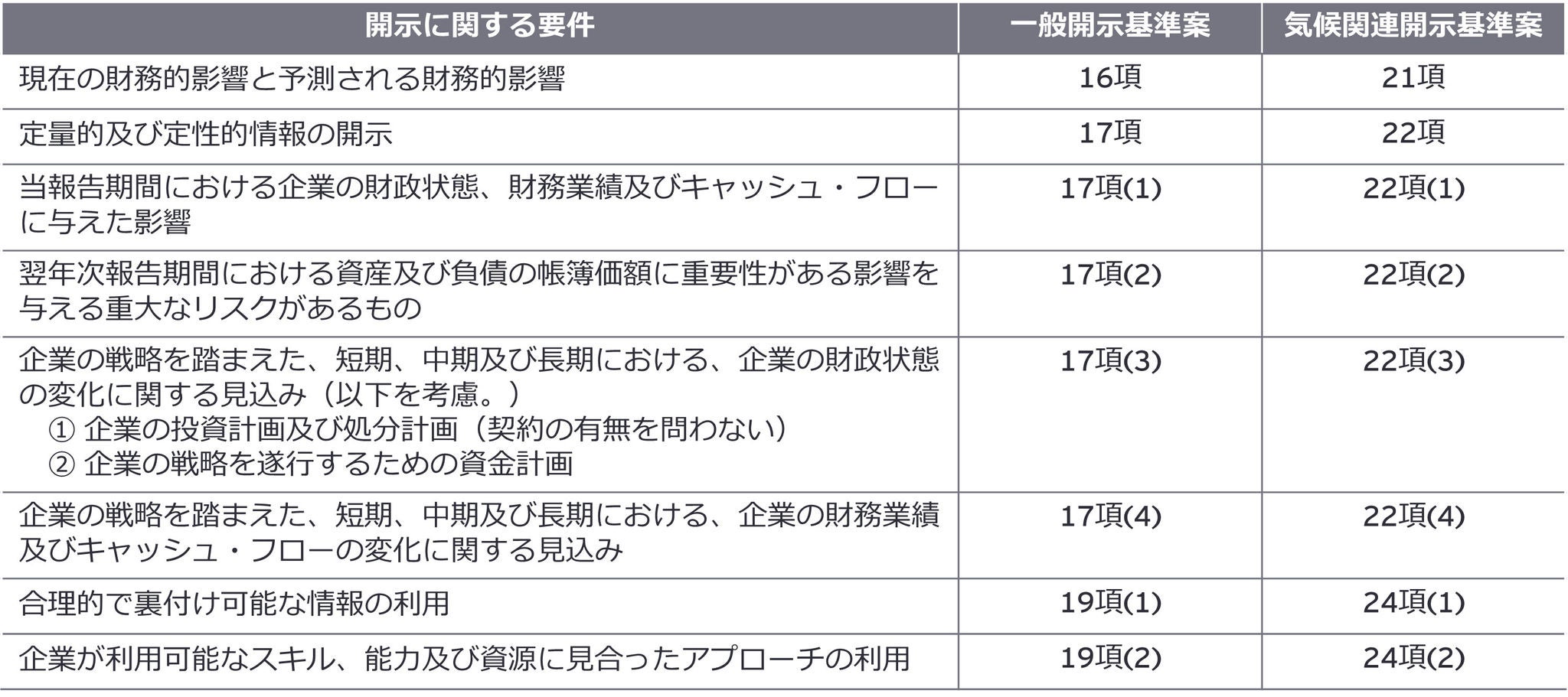

国際サステナビリティ基準審議会(以下、「ISSB」)が開発したサステナビリティ開⽰基準のフレームワークを基本とし、サステナビリティ基準委員会(以下、「SSBJ」)が開発し2025年3⽉に公表したサステナビリティ開⽰基準(以下、「開示基準」)における第1号⼀般開⽰基準(以下、「⼀般開⽰基準」)および第2号気候関連開⽰基準(以下、「気候関連開⽰基準」)のそれぞれにおいて、リスクおよび機会の財務的影響の開⽰についての要件が定められています(⼀般基準および気候関連開⽰基準の建付けおよび概要については「サステナビリティ開示基準の公開草案のポイント」を参照)。サステナビリティ関連と気候関連のテーマの違いを除けば、2つの基準の要件はほぼ同じものとなっており、その概要は図表1-1の通りとなっています。

図表1-1 財務的影響の開示要件

この図表からも分かる通り、気候変動を含むサステナビリティ関連の財務的影響を表現するためには、定性的・定量的な整理のほかに、現在から将来に向かっての時間的な位置付け、ならびに影響の重要性など、さまざまな視点からの評価や見積もりが必要になります。この意味で、財務的影響の見積もりやその表現方法は複雑性と不確実性を伴うものと考えられます。

サステナビリティ関連のリスクおよび機会の財務的影響は、その評価方法や測定方法について具体的な計算方法が示されているわけではありません。開示基準では、これらの財務的影響をできるだけ客観的かつ比較可能な形で開示するために、開示要件を設けており、さらにその開示要件には以下の4つの軸があるものと筆者は考えます(図表1-2)。

A 時間の軸(現在・短期・中期・長期)

B 定量的と定性的の軸

C (資産および負債に関する)契約の有無の軸

D 不確実性の軸(合理的で裏付け可能かどうかの軸)

図表1-2 財務的影響のイメージ図(2軸で表現)

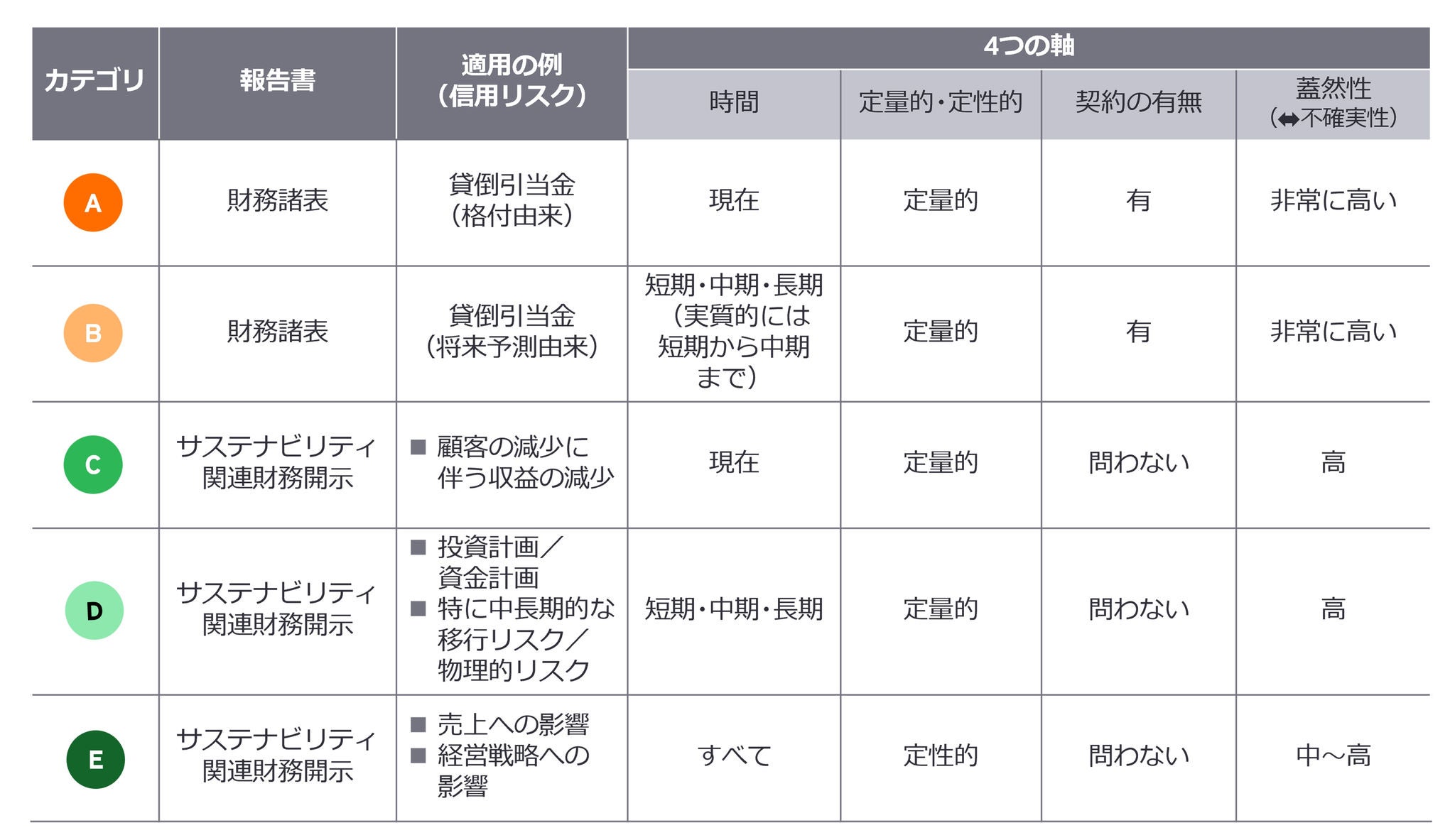

2. 財務的影響の整理イメージ

上記の4つの軸を用いて、気候変動を含むサステナビリティ関連の財務的影響は、図表1-2および図表2-1の通りA~Eの5つのカテゴリに区分することができます。AとBは財務諸表に掲載される財務的影響であり、定量的な金額として表現されます。AとBの違いは主に時間軸であり、Aは現在でBは将来(短期・中期・長期)となります。CとDは財務諸表ではなくサステナビリティ関連財務開示において報告される財務的影響であり、定量的な金額として表現されることが見込まれます。ただし、AとBの組み合わせとは異なり、CとDの組み合わせは必ずしも期末時点で何らか契約上の約束があることや義務が確定していることを必要としない項目となります。CとDの違いはAとBの違いと同様で、主に時間軸における現在と将来の違いとなります。最後にEは、定量的に表現することができない定性的な表現での財務的影響となります。なお、図表2-1中の「適用の例」では、銀行等の金融機関における貸出ビジネスにおける信用リスクに関連する事象をイメージしています。

あくまでも一例ですが、仮にこのようにA~Eに財務的影響を区分することにより、どのような財務的影響をどの報告書に記載するべきか、また、いつの時点の影響として捉えることが適切か、さらに開示の記述は定量的とするか定性的とするか、などを合理的に整理することができるものと考えています。

図表2-1 財務的影響の5つのカテゴリ

3. 貸出ビジネスにおける信用リスク管理とサステナビリティ関連課題の影響

銀行等の金融機関において、気候変動を含むサステナビリティ関連の財務的影響の主たる対象は信用リスクが有力な候補となるものと筆者は考えます。これは、金融ビジネスそれ自体は直接的に自然環境を毀損(きそん)させる可能性が小さいことや、大気中に温室効果ガスを排出することが少ないと考えられる一方で、信用リスクを伴う投融資ビジネスにおいては特に気候関連の移行リスクや物理的リスクに対して脆弱(ぜいじゃく)な事業活動を行っていたり、脆弱な資産を保有していたりする顧客企業が多く存在するためです。例えば、電力産業、石油・エネルギー産業および自動車産業などが気候変動リスクに対して脆弱な業種の典型例として挙げられます。

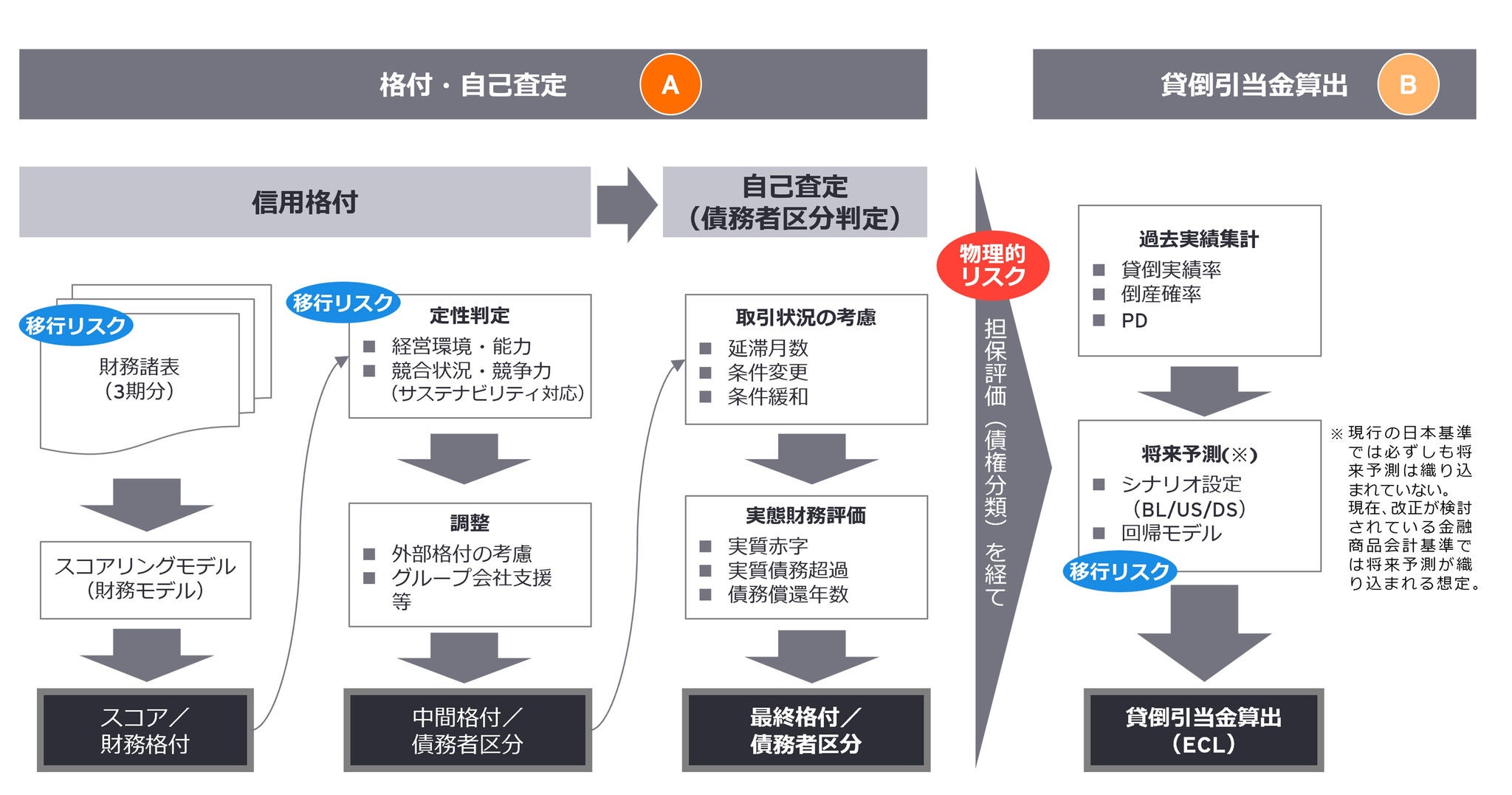

信用リスクの財務的影響は、財務諸表には「貸倒引当金」という勘定科目に計上され表現されます。5つの区分におけるAとBがこれに当たります。このうち、現在の財務的影響(A)と将来に向かって短期・中期・長期に予想される財務的影響(B)は、貸倒引当金の計算プロセスでも異なるタイミングで認識される点は注意を要します。

分かりやすさを優先した単純な例として、気候関連リスクの顕在化で内部格付の格下げが既に行われた場合など、格付・自己査定において評価されるものをAの現在の財務的影響として整理します。例えば、定量的に売上高の減少に起因して財務内容が悪化し、格付モデルのスコアが低下し格下げとなることなどがこれに含まれます。一方で、個別企業の内部格付の格下げは行われてはいないものの、貸倒引当金の将来予測の考慮の中で、気候関連リスクが高い業種として予想信用損失率を高めに調整されるものをBの短期・中期・長期に予想される財務的影響として整理します。例えば、個社に起因する財務的影響は現時点ではないものの、近い将来的に業種として急激な需要の低下が見込まれるなど、将来予測的な予想信用損失率が増加されるケース等がこれに含まれると考えられます(図表3-1)。

図表3-1 格付・自己査定と貸倒引当金の計算プロセス例

4. 将来に向けた評価期間

最後に、短期・中期・長期とされている将来に向けた評価期間について、どこまでの将来を見込むのかは開示する企業にとって重要な論点となります。「合理的で裏付け可能」という要件がある中では、相応の説明力をもって見積もることのできる期間とする必要があります。

TCFDで開示される移行リスクや物理的リスクは、2050年までの将来のリスク量が典型的となっており、一定程度合理的で裏付け可能であると考えられます。

一方で、2050年時点の信用リスクは、現時点では契約のない取引を含むリスク量として計算されていることが一般的と考えられます。この点においては、2050年までの移行リスクや物理的リスクは、財務諸表への記載ではなくサステナビリティ関連財務開示とするべきものと考えられます。したがって、5つのカテゴリのうちDは例えば最長2050年までの将来とすることが考えられます。

また、財務諸表を対象とするカテゴリBも短期・中期・長期の将来に予想される財務的影響が含まれるものとなっています。では、何年くらい先までが将来として適当なのでしょうか。開示基準では具体的な年数の記載はないため、はっきりした答えが定められているわけではありません。しかしながら、現在のバーゼル規制対応やIFRS第9号の予想信用損失の計算の実務からある程度の相場観は見ることができます。

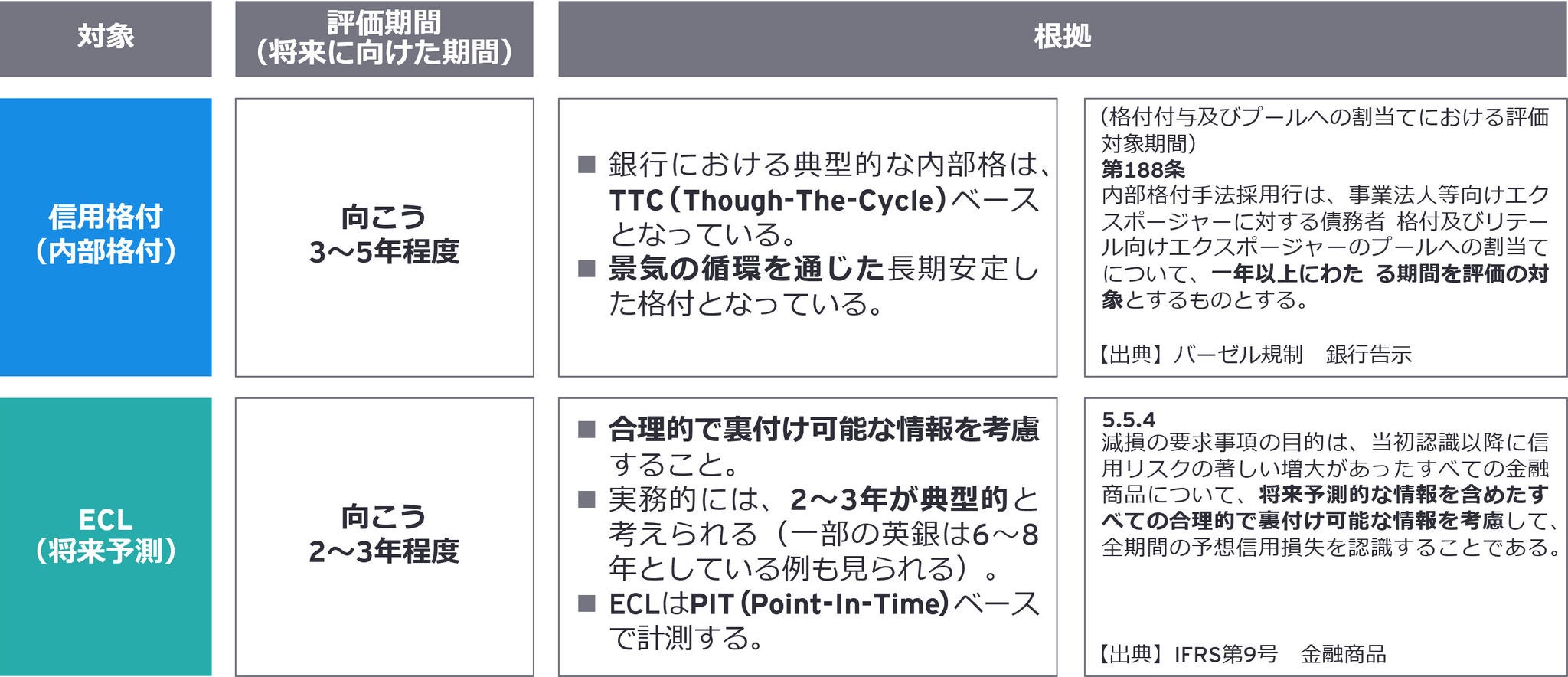

図表4-1 信用リスクの評価期間

図表4-1は、信用リスク評価における信用格付と貸倒引当金(ECL)の将来に向けた評価期間を整理したものです。

このうち信用格付は、貸出先の返済能力の評価となりますが、その返済能力はおおむね向こう3~5年程度将来までの期間を評価するケースが多く見られます。これは、金融機関の内部格付制度が典型的にはバーゼル規制の内部格付手法の最低要件を満たす形で設計されていることと、そのバーゼル規制においてはTTC(Through-The-Cycle)という景気循環における良い時も悪い時も含んだ長期にわたって安定した格付の付与を求めていることがその理由になります。ここで言うTTCで考慮される景気循環のひとつのサイクルの長さは典型的には3~5年程度とされています。

また、貸倒引当金の将来予測モデルでは、典型的にはマクロ経済の将来シナリオに基づいて貸出先のデフォルト率が増減するなどにより金融機関の信用リスク量も増減することを前提に設計されています。ここで用いられる将来シナリオは、IFRS第9号においても合理的で裏付け可能な情報を考慮することが求められており、実務的には2~3年程度の将来とするケースが多く見られます。

したがって、気候変動を含むサステナビリティ関連の財務的影響における財務諸表への反映は、およそ3~5年程度の将来までが相場観となるのではないかと筆者は考えます。一方で、10年後、20年後、30年後などの長期的な将来に予想される財務的影響は、財務諸表ではなくサステナビリティ関連財務開示の一部として開示することで整理できるものと考えられます。

5. 最後に

SSBJの開示基準における一般開示基準および気候関連開示基準においては、さまざまな開示の要件が定められており、金融機関を含むサステナビリティ関連財務開示をする企業にとっては相応の検討と準備が必要になるものと考えられます。

今回は開示項目の中でも特に複雑性と不確実性を多分に伴うと考えられる財務的影響にフォーカスしました。現時点では新しい基準の解釈や実務の方法についてまだ世の中のコンセンサスが不足している中ではありますが、筆者なりのアイデアをこの場を借りて広くお伝えしています。本記事を通じて多くの方々のご意見やアイデアを共有いただけるのであれば、結果的にサステナビリティ関連財務開示を行う企業にとって有益なものにつながるものと信じており、意見やアイデアを活用させていただきたいと希望しています。

サマリー

サステナビリティ関連のリスクおよび機会の財務的影響を具体的な数値等を算出して開示することの難易度は高い一方で、注目度も高いと予想されます。

銀行等の金融機関としては信用リスクが財務的影響の中心となることが考えられますので、貸倒引当金の算出にスポットを当て、開示の方法について整理してみました。