EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

気候変動問題は金融機関の経営にどのような影響を及ぼすでしょうか。顧客企業への支援を自身の持続可能な経営につなげるために、金融機関に具体的な取り組みが求められています。

要点

- 金融庁は「金融機関における気候変動への対応についての基本的な考え方」(案)を公表し、金融機関の気候変動への対応に関する検査・監督の考え方・進め方を示すとともに、意見募集を開始した。

- 金融機関には顧客企業の気候変動対応を積極的に支援することが求められており、支援方法の具体例や金融機関の態勢整備の重要性が示されている。

- 気候変動対応に関する実務の構築に向けた対話の材料として、今後の金融機関の検査・監督において活用されることが想定される。

1.ディスカッション・ペーパーの公表

金融庁は2022年4月25日、「金融機関における気候変動への対応についての基本的な考え方」(案)(以下「本DP案」という)を示し、同年5月26日まで意見募集を行うことを公表しました1。本DP案は、2021年6月に公表された「サステナブルファイナンス有識者会議報告書『持続可能な社会を支える金融システムの構築』」での提言を踏まえ、金融庁が気候変動への対応について金融機関と対話を行うに当たっての考え方および進め方をディスカッション・ペーパーとして整理したものであり、金融機関の気候変動への対応に関する金融庁の検査・監督上の目線を示しています。

金融機関における気候変動への対応には、次の2つ側面が存在すると整理されており、本DP案ではその両面から金融機関に期待される対応や取り組みが示され、今後金融機関が実務対応を進める際に広く参考にされることが期待されているものと考えられます。

- 顧客企業・産業の脱炭素化に向けた支援といった金融仲介機能(保険会社にあっては保障・補償機能)の発揮

- 金融機関自身のリスク管理

なお、本DP案は金融機関に対し一律の対応を義務付ける性質のものではなく、金融庁と金融機関の対話においては金融機関の規模・特性に応じて議論が行われるとされており、主として銀行および保険会社が対象とされています。

2.気候変動を巡る議論・背景

本DP案ではまず、気候変動を巡る議論や背景が概括され、カーボンニュートラルの実現に向けた日本や世界の取り組み、そうした背景の下で直面している経済・産業・社会の変化、金融資本市場・金融機関への影響、金融機関の気候変動対応を巡る国際的な議論が紹介されています。

特に、気候変動に関連する技術革新、各国の政策・規制の変更、消費者や投資家の価値観の変化などが生じることによる経済・産業・社会の構造転換が、新しい市場や取引先の開拓などの成長機会をもたらす一方で、このような構造転換に対し企業の対処が遅れる場合には、国際的な評判や競争力に影響を及ぼすリスクが生じることが指摘されています。

こうした構造変化を見据え、金融機関が顧客企業の気候変動対応の支援を通じて、顧客企業の機会の獲得を後押しすること(例えば、新たな市場や取引先の開拓など)や、顧客企業の気候関連リスク(移行リスクおよび物理的リスク)を低減させることは、金融機関自身にとっても機会の獲得と気候関連リスクの低減につながり得ることが強調されています。

さらに、金融機関の気候変動対応に関する国際的な議論の状況や各国当局の公表文書が紹介されており、本DP案もこうした国際的な議論と整合するものと考えられます。

1. 金融庁「金融機関における気候変動への対応についての基本的な考え方」(案)への意見募集(5月26 日まで)について、https://www.fsa.go.jp/news/r3/ginkou/20220425/20220425.html (2022年4月25日アクセス)

3.金融機関の気候変動対応についての考え方・対話の着眼点

本DP案の注目すべき点として、金融機関の気候変動対応について、体系的な考え方が示されたことが挙げられます。気候変動に関連する変化が顧客企業や金融機関自らの経営にもたらす影響を機会とリスクの観点から捉え、それらを踏まえ戦略的に対応を進めることの必要性が説明されています。

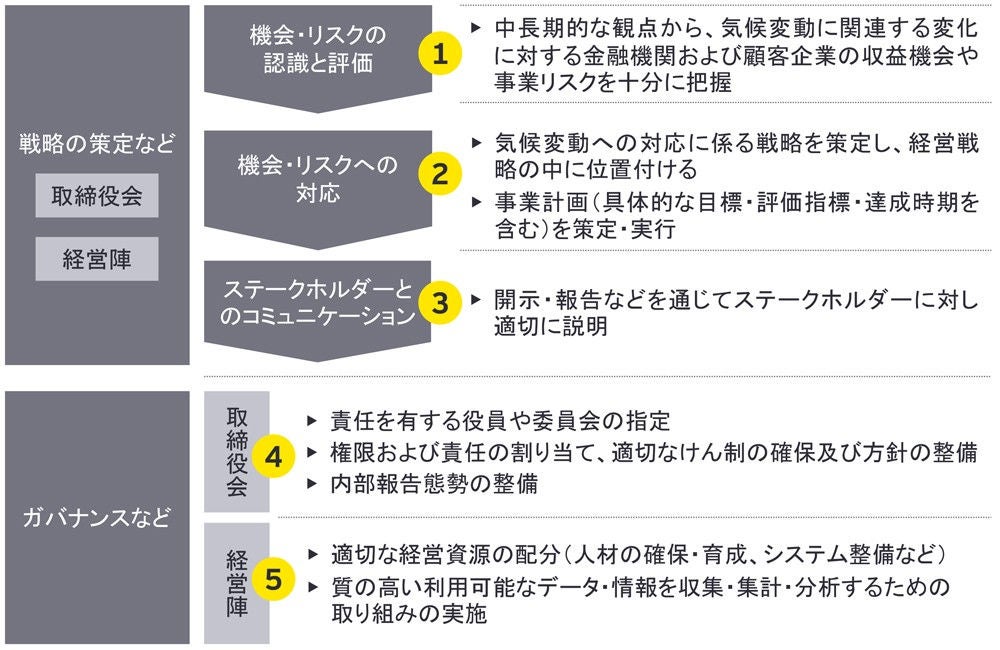

まず、金融機関の取締役会および経営陣が気候変動対応を経営上の課題として認識することの重要性を指摘した上で、戦略の策定や態勢整備を進めるに当たって次の5点の取り組み(図1の①から⑤)が重要とされています。

図1:気候変動対応の戦略策定と態勢整備

出典:金融庁「金融機関における気候変動への対応についての基本的な考え方(案)」(2022年4月、fsa.go.jp/news/r3/ginkou/20220425/01.pdf)を基にEY作成

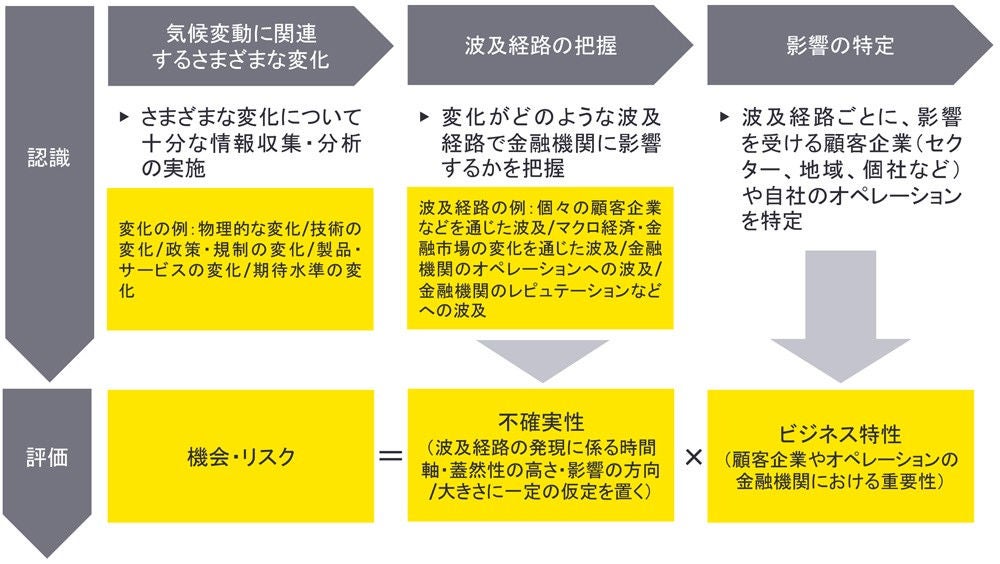

「機会・リスクの認識と評価」(図1の①)では、気候変動に関連する機会やリスクを評価することが求められます。気候変動に関連するさまざまな変化やその波及経路に不確実性があることを踏まえ、以下の評価手順が例示されています(図2)。

図2:気候変動に関連する機会・リスクの評価手順

出典:金融庁「金融機関における気候変動への対応についての基本的な考え方(案)」(2022年4月、fsa.go.jp/news/r3/ginkou/20220425/01.pdf)を基にEY作成

「機会・リスクへの対応」(図1の②)では、①で実施した機会およびリスクの評価に基づき、金融機関自身のリスク管理のほか、顧客企業の気候変動対応を積極的に支援することの重要性が示されています。

まず顧客企業への支援については、顧客企業における事業の成長・持続可能性向上に向けた着実な道筋を検討し、必要な支援を提供することが指摘されています。なお具体的な進め方は各金融機関の自主的な経営判断に基づき実施されるべきと示されており、金融機関の創意工夫が尊重されている点は金融庁の現在の検査・監督の考え方が反映されているものと言えます。

次に金融機関のリスク管理については、気候変動リスクを短期的に顕在化し得るものと中長期的に顕在化していくものに識別し、それぞれについて、自らのビジネス特性も踏まえ、国際的な議論やリスク管理の手法・実務などの進展を見ながら対応することが重要とされています。特にシステム上重要な銀行は、シナリオ分析などの評価方法の改善に取り組みつつ、中長期的には財務健全性を確認することが重要とされています。

その他重要な事業拠点・オペレーションの分散・冗長化を検討し、気候変動による自然災害の激甚化などのリスクを踏まえ業務継続計画を見直すことや、レピュテーションの問題への対応やコンプライアンス態勢の確保も求められています。

「ステークホルダーとのコミュニケーション」(図1の③)では、国内外の開示の枠組みを参照しながら、以下の点について正確な情報を提供することの重要性が指摘されています。

- 気候変動への対応に係る戦略

- 顧客企業の気候変動対応の支援の方針やその取り組み状況

- 気候関連リスク管理の状況など(データ制約がある場合は当該制約情報も)

4.顧客企業の気候変動対応支援の進め方

本DP案では、金融機関が顧客企業の気候変動対応の支援を進めるに当たっての手引きとなるよう、参考となる切り口や事例が多く示されています。

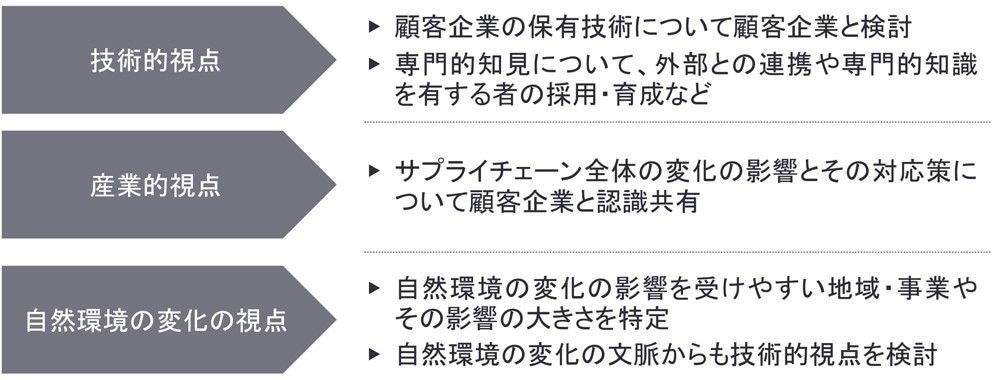

まず気候変動に関連する機会・リスクの評価に当たって顧客企業への影響を把握・特定するには、技術的視点、産業的視点、自然環境の変化の視点を持つことが有効とされています。いずれの視点においても、顧客企業のビジネスや技術、さらに自然環境への理解について、専門的な知見に基づき顧客企業と検討することの重要性が示されています。

図3:顧客企業への影響の把握

出典:金融庁「金融機関における気候変動への対応についての基本的な考え方(案)」(2022年4月、fsa.go.jp/news/r3/ginkou/20220425/01.pdf)を基にEY作成

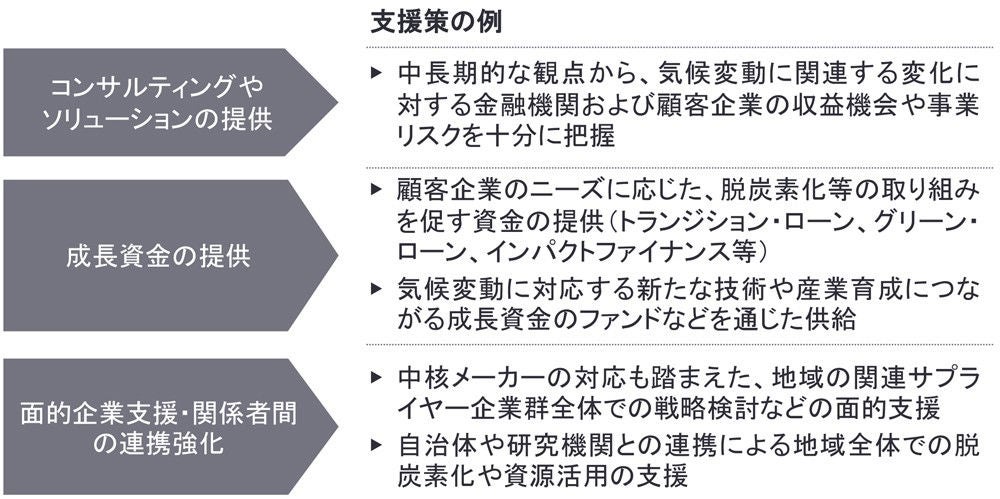

さらに、顧客企業への支援策の検討に当たっては、金融機関自身の気候変動対応の支援方針に基づき、顧客企業が直面している状況に応じて、事業の道筋と支援の在り方を検討することが重要とされています。

図4:金融機関による支援策の例

出典:金融庁「金融機関における気候変動への対応についての基本的な考え方(案)」(2022年4月、fsa.go.jp/news/r3/ginkou/20220425/01.pdf)を基にEY作成

最後に保険会社特有の役割も指摘されています。具体的には、カーボンニュートラルの実現に向けた新たな資金需要に生命保険会社が積極的に対応することへの期待が示されており、また、投資先企業に対する情報提供や情報開示の促進を通じて、保険会社自身の投資効率の向上にも資することが指摘されています。さらに損害保険会社においては、商品・サービスの提供やコンサルティング機能の発揮を通じて顧客企業の気候変動対応を支援していくことが示されています。

5.金融庁の今後の進め方

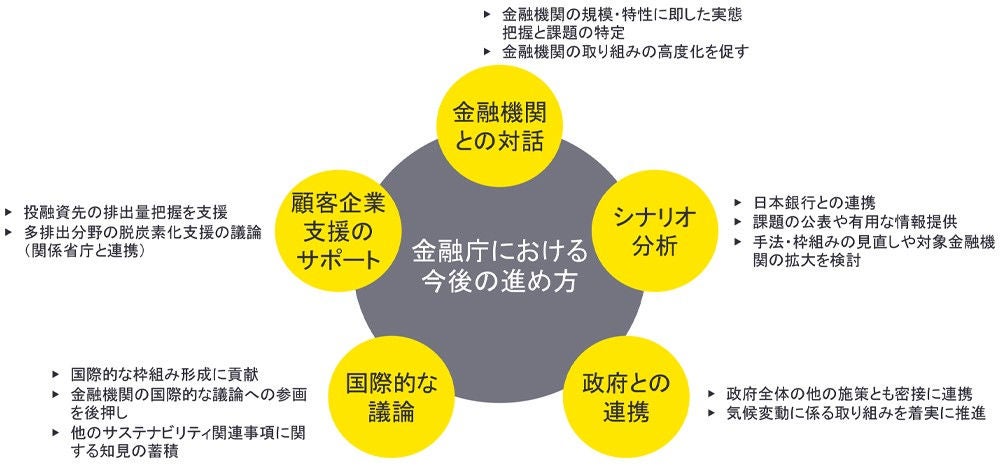

本DP案の最後に、今後の金融行政の進め方が示されています。経済産業省・環境省・日本銀行といった関係機関と連携し、わが国全体で取り組んでいく方針が明らかにされています。その中でシナリオ分析に係るエクササイズの対象金融機関を拡大することや、金融機関による国際的な議論への参画を後押しすることなどが盛り込まれており、金融機関の取り組みへの期待がより一層高まっていると言えます。

図5:金融庁の今後の進め方

出典:金融庁「金融機関における気候変動への対応についての基本的な考え方(案)」(2022年4月、fsa.go.jp/news/r3/ginkou/20220425/01.pdf)を基にEY作成

6.おわりに

本DP案によって、金融機関が顧客企業の気候変動対応を支援することの重要性や具体的な進め方が示されました。顧客企業の気候変動への対応を金融仲介機能の発揮という文脈から後押しすることが期待されていることに加え、金融機関自身の経営の持続可能性につなげることも期待されています。今後の金融庁との対話において、気候変動対応が重要なテーマの一つになると考えられます。

特に、昨今の新聞報道などから気候変動対応への重要性を認識しつつも、具体的な対応に苦慮している顧客企業も一定数存在すると考えられることから、そのような企業に対して金融機関としてどのようなサポートができるのか、本DP案で紹介された多くの事例を参考に、金融機関ごとに期待されている役割を適切に把握の上、検討・推進していくことが肝要と考えられます。例えば地域金融機関においては、地域における産業や技術の集積を捉え顧客企業群全体に面的な支援を実行することで、事業者支援や地域経済の活性化につなげることが考えられます。

気候変動を金融機関の経営上の課題として捉え、顧客企業への支援やステークホルダーとのコミュニケーションを通じて、カーボンニュートラルの実現という共通の課題に金融機関として貢献することが求められています。今後の本DP案の最終化の動向や2022事務年度の金融行政方針における気候変動への取り組みが注目されます。

【共同執筆者】

上原 弘人

(EY新日本有限責任監査法人 金融事業部 シニアマネージャー)

※所属・役職は記事公開当時のものです。

サマリー

金融庁は本DP案において、金融機関が顧客企業の気候変動対応を積極的に支援することの重要性を示しています。今後金融機関には、支援のための戦略の策定やガバナンスの構築に加え、金融機関自身のリスク管理の高度化などが求められ、金融庁と金融機関の対話を通じてわが国の気候変動対応が促進されるものと思われます。