EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

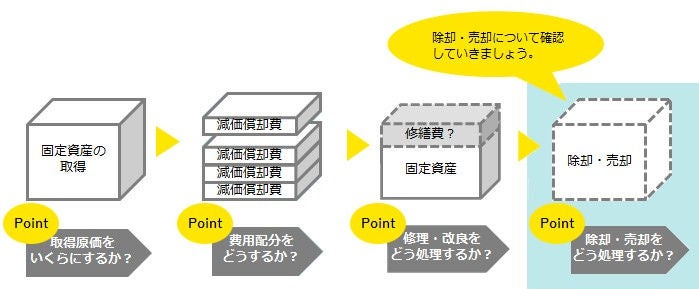

有形固定資産 第7回:有形固定資産の除却・売却

公認会計士 蛇谷 光生

公認会計士 高野 昭二

1.除却に係る会計処理

【ポイント】

有形固定資産の除却とは、有形固定資産の事業用の使用を中止し、帳簿から除く処理をいいます。

(1) 除却に係る会計上の処理

耐用年数が到来し、償却済の有形固定資産は、除却されるまで残存価額又は備忘価額で記載されることになります(企業会計原則第三・五D)。また、耐用年数が到来しておらず償却中のケースにおいても、有形固定資産の使用を中止した時点で除却処理が行われます。もともと耐用年数は、企業がその利用期間にわたって減価償却により費用配分する期間であるため、その途中における除却損は減価償却費の修正、すなわち会計上の見積りの修正としての性格を持つものと考えられます。除却損は減損や耐用年数短縮を考慮した上で発生することもあります。

それでは、除却に係る会計処理を見ていきましょう。

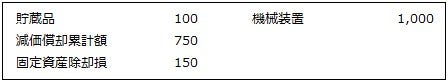

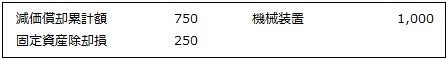

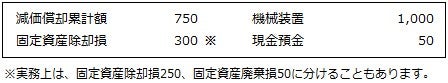

<前提条件>

- 機械装置の取得原価:1,000

- 減価償却累計額:750

- スクラップ価値:100

(除却に係る仕訳①)償却中の機械装置を貯蔵品に振り替えられるケース

(除却に係る仕訳②)スクラップ価値がゼロのケース(簿価を除却損に計上)

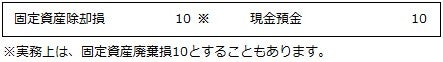

(除却に係る仕訳③)処分費用が50発生するケース

(2) 総合償却と除却損の関係

総合償却とは、複数の資産を1つのグループとして減価償却を行う方法であり、個々の資産の未償却残高は明らかになっていません。そのため、総合償却に適用されている平均耐用年数が到来していない場合に一部の資産を除却しても、取得原価と同額の減価償却累計額が取り崩されることとなります。

(除却に係る仕訳④)総合償却の対象資産の一部を除却するケース

- 除却される機械装置の取得原価:300

- 処分費用が10発生したケース

(3) 除却に係る税務上の処理

会計上は帳簿から固定資産を除いた段階で固定資産除却損を計上しますが、税務上は固定資産を実際に廃棄するまでは除却損を損金に算入できません。したがって、実務上は廃棄を証明する資料、例えば産業廃棄物管理票(マニフェスト)などを適切に保存・管理する必要があります。ただし、税務上「有姿除却」という考え方があり、一定の要件を満たせば除却時に損金算入することが可能となります。

(4) 税務上の有姿除却

前述のように、税務上は、固定資産を帳簿から除いただけでは損金算入できないこととされています。ただし、以下のような場合には、実際に廃棄等をしていなくても(有姿=姿を残したままで)、帳簿価額から処分見込額を控除した金額を損金に算入できるものとされています。これを有姿除却といいます。

① その使用を廃止し、今後通常の方法により事業の用に供する可能性がないと認められる固定資産

② 特定の製品の生産のために専用されていた金型等で、当該製品の生産を中止したことにより将来使用される可能性のほとんどないことがその後の状況等からみて明らかなもの

① については、今後の再使用がないという客観性を確保するため、使用の中止に至った経緯からその固定資産の内容や現況、転用を含めた再使用の可能性について検討した資料を残しておく必要があります。

② については、生産が中止となった製品に使用されていた専用金型等に適用されますが、一般的に金型の耐用年数は2年程度と短く、また現在取得する金型等の固定資産については、備忘価額を1円まで償却できる点に鑑みれば、生産開始早々に中止とならない限り、金型に関する有姿除却の検討は重要性が少ないと考えられます。

2.売却に係る会計処理

【ポイント】

有形固定資産の売却時には、売却価額と帳簿価額の差額を特別損益に計上します。有形固定資産の売却については、関係会社間の固定資産の売買や、グループ法人税制の適用による譲渡損益の繰延等が論点となります。

(1) 固定資産売却に係る会計上の処理

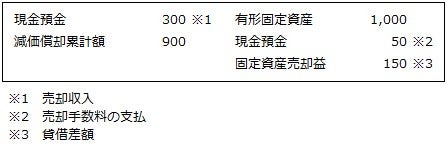

有形固定資産を売却した場合、売却時点の帳簿価額と売却価額との差額を固定資産売却損益として処理します。固定資産売却損益は、臨時損益として特別損益に表示することとされています(財規95条の2、財規95条の3)。また、売却に際して手数料等の付随費用が生じた場合には、売却損益に加減します。以下の仕訳例で確認しましょう。

<前提条件>

- 有形固定資産の取得原価:1,000

- 減価償却累計額:900

- 売却収入:300

- 売却手数料:50

(売却に係る仕訳)

(2) 関係会社間の固定資産の売買取引

土地などの有形固定資産については、時価と著しく乖離した帳簿価額が計上されているケースがあります。例えば、親会社が数十年前に1,000で取得した土地が、現在では5,000の時価があるとします。この土地は4,000の含み益があるため、関連会社に売却してすぐに買い戻す等の取引を行うことにより、いつでも個別財務諸表上の含み益を実現できるという性質をもっています。連結財務諸表においては、連結グループ会社間の取引に関する利益は未実現利益として消去されるため、このような影響はありませんが、個別財務諸表上の利益は操作できることになります。

この点に関して、監査委員会報告第27号「関係会社間の取引に係る土地・設備等の売却益の計上についての監査上の取扱い」では、関係会社間の固定資産の売買取引において会計上の利益が実現したかどうかの判定として、まずは譲渡価額の客観的妥当性の有無、すなわち不当に高いもしくは低い価額で売買が行われていないかどうかを判断します。譲渡価額に客観的妥当性がある場合には、仮装取引か真実な取引かを判定するために、以下の観点から総合的に判断することとしています。

① 合理的な経営計画の一環として取引がなされていること

② 買戻し条件付売買又は再売買予約付売買でないこと

③ 資産譲渡取引に関する法律的要件を備えていること

④ 譲受会社において、その資産の取得に合理性があり、かつ、その資産の運用につき、主体性があると認められること

⑤ 引渡しがなされていること、または、所有権移転の登記がなされていること

⑥ 代金回収条件が明確かつ妥当であり、回収可能な債権であること

⑦ 売主が譲渡資産を引続き使用しているときは、それに合理性が認められること

上記の観点から利益が実現していないと判断される場合には、固定資産売却益の計上は認められないことになります。

(3) グループ法人税制における譲渡損益の繰り延べ

税務上、100%グループ内の国内法人間の資産(後述の「譲渡損益調整資産」に限ります。)の譲渡損益は、譲渡法人側においていったん繰り延べられ、譲受法人側で譲渡・償却・除却等の事由が生じた際に、譲渡法人側において税務上の損益として認識されます。

この取扱いは、平成14年度から導入された連結納税制度において採用されていたものであり、連結納税制度を採用していた企業にのみ認められるものでしたが、平成22年度税制改正においてグループ法人税制が導入されたことによって適用範囲が拡大され、連結納税制度の適用の有無に限らず、100%グループ内の国内法人間における資産の移転について適用されています。

譲渡損益繰り延べの対象となる譲渡損益調整資産とは、下表の区分ごとの資産で、譲渡直前の帳簿価額が1,000万円以上のものを指します。

(譲渡損益調整資産)

|

区分 |

単位 |

|

|---|---|---|

|

① 金銭債権 |

一の債務者ごと |

|

|

② 減価償却資産 |

建物 機械及び装置 その他の減価償却資産 |

一棟ごと(マンション等については住戸等ごと) 一の生産設備又一台もしくは一基ごと(通常一組又は一式が取引単位となる場合はその単位) 上記「建物」又は「機械及び装置」の単位ごと |

|

③ 土地等 |

一筆ごと(一体として事業の用に供される一団の土地等は,その単位) |

|

|

④ 有価証券 |

その銘柄の異なるごと |

|

|

⑤ その他の資産 |

通常の取引の単位ごと |

(4) 固定資産の除売却管理

固定資産の除売却処理の前提として、企業に固定資産の除売却業務に係る内部統制が管理・整備されていることも実務上重要なポイントになります。例えば以下のような業務が考えられます。

|

業務名 |

業務内容 |

目的 |

|---|---|---|

|

除却・売却稟議 |

除却・売却すべき固定資産に対して、権限規程に基づく決裁(稟議書または申請書の作成)を行います。 |

解体業者・産廃業者・売却先の決定、会社資産の保全、情報伝達等の観点から重要です。 |

|

廃棄・売却 |

廃棄:業者と契約し、対象資産の解体、廃棄を行います。 |

会計及び税務上の処理に必要な廃棄証明などを入手し、会計・税務処理の根拠資料とします。 |

|

定期的な現物確認 |

少なくとも年に1回、固定資産台帳と現物との照合を実施します。その際、現物には資産No.を記載したラベルが貼付されていると、照合しやすいです。 |

既に存在しない固定資産に係る固定資産税を支払っていたり、存在しないと思っていた固定資産が遊休で残っていたりすることを防ぎます。 |

この記事に関連するテーマ別一覧

有形固定資産

- 第1回:有形固定資産の概要 (2016.11.28)

- 第2回:取得原価の決定 (2016.11.28)

- 第3回:減価償却の概要 (2017.01.23)

- 第4回:減価償却方法 (2017.02.03)

- 第5回:定額法及び定率法(数値例) (2017.02.03)

- 第6回:資本的支出と修繕費 (2017.02.21)

- 第7回:有形固定資産の除却・売却 (2017.02.22)

- 第8回:土地再評価差額金 (2017.02.24)

- 第9回:圧縮記帳等 (2017.03.10)

- 第10回:不動産の流動化 (2017.03.10)

- 第11回:業種別の固定資産会計 (2017.03.10)

- 第12回:有形固定資産の開示 (2017.03.10)

減損会計は以下のページをご覧ください。

賃貸不動産は以下のページをご覧ください。