EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

共通ポイント制度の消費税法上の取扱いに関する検証を通じて、現状一般的とされる処理により生じる問題点を明らかにし、その改善策を提示します。

本稿の執筆者

EY税理士法人 BTAアドバイザリーチーム 税理士 室 和良

税務アドバイザリー(グループ内組織再編・M&A関連税制・株式評価損・共通ポイントに係る消費税・寄附金・国際源泉税等)業務、及び税務当局対応(反論書の作成を中心とした税務調査対応・事前照会サポート等)に従事。

要点

- 共通ポイントの消費税処理に潜む問題点を検証

- 現行の税務処理が加盟店に与える影響を分析

- 税負担の適正化の提案

Ⅰ はじめに

普段買い物等をする際に付与されることのあるポイントについては、皆さま身近に感じることがあるかと思います。しかし、税務上の観点からは、ポイントは「自社ポイント」と「共通ポイント」に分けられ、どちらに該当するかによって消費税の取扱いが大きく異なることはあまり知られていないように思います。従って本稿では、ポイントを消費税の観点から解説します。

自社ポイントはポイントを発行した企業のみで使用できるものです。顧客が商品の購入を行ってポイントを付与した時は何も処理をせず、ポイントを使用した時にポイントの使用額を「値引き」とする処理が行われます。このような処理に何も問題はありません。

共通ポイントはポイントを発行する会社(発行会社)、ポイントを付与する会社(付与加盟店)、ポイントが使用される会社(使用加盟店)が別のものをいい、例えばVポイントや楽天ポイントは共通ポイントに該当します。

共通ポイントには、付与加盟店が発行会社に支払う費用(ポイント費用)を課税仕入れとできるのか否かという論点(論点1)と、使用加盟店におけるポイント使用額を値引きとして処理できるのか否かという論点(論点2)がありました。最近は後述する国税庁処理例が公表されたことにより、(論点1)については不課税取引であり、(論点2)については値引き処理できない(課税取引)として処理するケースが大半であると思います。

上記の理解を前提に、ある加盟店Aが110ポイントを付与し、かつ、110ポイントが使用された場合の現状の一般的な処理例は次のようになります(加盟店は付与加盟店にも使用加盟店にもなります。付与ポイントと使用ポイントは同額ではありませんが、通常大きな差がないケースが多いため、同額と仮定します)。

<現状の一般的な処理例>

|

|---|

上記の処理を見ると明らかですが、加盟店Aは110ポイントを付与し、110ポイントが使用されたので、経済実態として何ら損得はないにもかかわらず、付与時に発行会社に支払うポイント費用は不課税取引であるため110円がそのまま費用となり、発行会社から還元される110円は課税取引であるため100円が収益となり、差額10円は消費税として国に納付する必要があります。

なぜこのような状況になっているのか、また、このような状況を是正することはできないのか、といったことが本稿の主題です。

Ⅱ これまでの経緯

令和2年1月4日に国税庁から「共通ポイント制度を利用する事業者(加盟店A)及びポイント会員の一般的な処理例」(以下、国税庁処理例)が公表されました。ここでは、ポイント費用(論点1)は「対価性がないこと(消費税不課税)を前提とした処理」との注意書きはあるものの不課税取引であり、(論点2)は従来通りポイント控除前の金額を課税売上とする(ポイント発行会社からの還元額は課税)との見解が示されました。

(論点1)について当時は課税仕入れに該当するものとして取り扱っていたケースが多く見受けられたため、一部では大きな話題になりましたが、現状の実務は国税庁処理例に従った処理をするのが一般的だと思います。

加盟店Aが110ポイントを付与し、かつ、110ポイントが使用された場合の消費税法上の取扱いを仕訳の形で示すと次のようになります。

<現状の付与加盟店A社>

|

|---|

<現状の使用加盟店A社>

|

|---|

付与加盟店としてのA社がポイント費用を負担した時は仮払消費税を計上できませんが、使用加盟店としてのA社がポイント使用額を発行会社から補填(ほてん)された時は仮受消費税を認識することになります。

税込価額110円のものを顧客がポイント110を使用して購入したとすれば、顧客は現金を何も支払っていないのに、なぜ、加盟店A社は仮受消費税を認識することになるのか、疑問に感じる方もいらっしゃるのではないでしょうか。そのような疑問は本稿の問題意識そのものです。

この疑問に関する国税庁の答えは、次のようなものです。顧客は加盟店A社に何ら現金を支払っていないものの、実態としては発行会社から110円の支払いを受け、これを商品購入代金に充当したとみることができるから、顧客は仮払消費税10を負担している。事実、ポイント制度の規約には支払代金に「充当」するとされていることが多いですし、顧客に渡すレシートにも「値引き」ではなく、支払代金に「充当」したことを示すような表記となっていることが多いことが、国税庁の見解の理由と言えるでしょう。

国税当局が公表している見解は以上ですが、最近、(論点2)について「値引き」として処理すべきとの有力な見解が見られるようになりました。値引きとして処理するということは、使用加盟店として仮受消費税10を計上しないということで、110ポイントを付与し、110ポイントが使用されたA社において消費税を負担する必要はなく、損益にも影響しないことになります。直感的にはこのような結果の方が実態に合っていると考える読者の方は多いのではないでしょうか。

<値引き処理後の付与加盟店A社>

|

|---|

<値引き処理後の使用加盟店A社>

|

|---|

Ⅲ 「値引き処理」は認められるのか

(論点2)について「値引き処理」をすることの理論的な根拠についてはいろいろありますが、最も理解しやすく、説得力がある説明は次のようなものだと思います。

- 消費税法基本通達10-1-1(課税資産の対価の額)により、「課税資産の譲渡等の対価の額」となるものは、「当事者間で授受することとした対価の額」とされているが、ここでいう当事者間とは、加盟店A社と顧客間をいうのであり、使用会社が発行会社から受け取るポイント使用額に相当する額は当事者間で授受する対価の額ではない。

- たとえ規約などで代金に「充当」するとされていたとしても、実際のお金の動きは発行会社から顧客を通して加盟店に支払われるのではなく、発行会社から直接加盟店に支払われるのであり、また、顧客も自社ポイントと共通ポイントの違いを認識していない(値引きとされる自社ポイントと共通ポイントは同じものと捉えている)のであるから、発行会社から顧客を通して加盟店に払われるものと認定するのは無理がある。

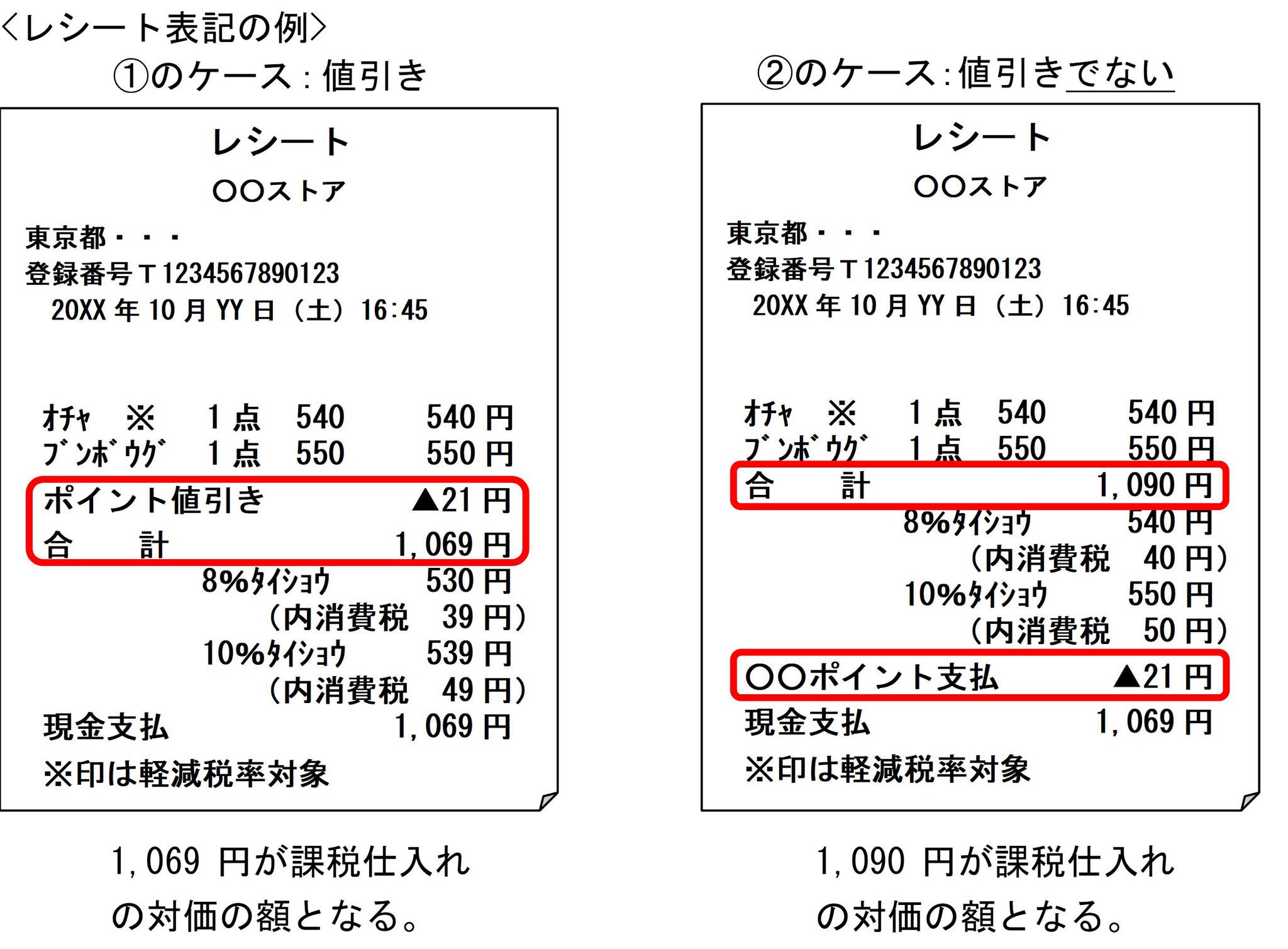

上記の説明からすれば、理論的には値引き処理は認められそうですが、国税庁が公表している質疑応答「No.6480 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方」では、ポイント利用額が値引きとして不課税になるか、売上代金として課税になるかは、レシートの形式で判断するとされていることに留意する必要があります。

消費税の取扱いは本来レシートの形式的な表記方法に従って判断されるべきものではありませんので、②のケースのレシート表記がなされていることのみをもって、顧客が実際には支払っていないポイント使用額相当を、発行会社が顧客にいったん贈与した上で顧客から使用加盟店に支払われたと認定することには疑問があります。しかし、国税当局がこのような解釈を示している以上、レシート表記の見直しは「値引き処理」のために最も重要な検討事項です。現状、値引き処理をしていない加盟店は大半②の表記をしていますので、①の表記方法への変更を検討する必要がありますが、レシートは他のシステムと密接に連動しており、その改修は容易ではないケースがあります。

結論としては、国税当局は正式な見解を示しているわけではないため、あくまで個別事案として各加盟店で慎重な検討が必要であると言えるでしょう。レシート表記を①の形式にすれば値引き処理は認められるべきものですが、②の形式のままであれば、理論的には認められる可能性はあるものの、より慎重な対応が求められます。

Ⅳ おわりに

ポイント使用額の値引き処理が認められた場合には、110ポイントを付与し、110ポイントが使用された加盟店A社の処理は、次のように変化します。

<現状の処理>

|

|---|

<値引き処理>

|

|---|

売上・費用が10改善し、消費税支払額が10減少しますので、PL及びキャッシュポジションが10改善することになります。ポイント取扱額の10/110(=約9%)が改善しますので、多額のポイントを取り扱っている加盟店にとっては大きな影響があります。

ところで、上記の仕訳の<現状の処理>と<値引き処理>を比較した場合、<現状の処理>と<値引き処理>のどちらが適正な消費税負担額となっているかを考えてみますと、<値引き処理>の方ではないでしょうか。すなわち、ポイント使用額を値引きに変更することは、PL及びキャッシュポジションの改善ではありますが、現状の処理では過大な税負担が生じているものを、適切な税負担となるように見直すといった性質のものであり、節税といった性質のものではないと思います。

現状の処理を放置することは、共通ポイント制度にとって障害となりかねません。各加盟店におけるポイント使用額の取扱いの適正化により、共通ポイント制度が今後ますます発展していくことを期待しています。

メールで受け取る

メールマガジンで最新情報をご覧ください。

サマリー

共通ポイント制度に係る消費税法上の取扱いに関する検証を通じて、加盟店が直面する税負担の不合理性を指摘するとともに、改善策を提示します。

関連コンテンツのご紹介

日本国内外の企業・個人に対して、税務アドバイザリーおよび税務コンプライアンスにおいて、EYの豊富な実績とテクノロジーを最大限に活用し、クライアントの期待に応えるサービス提供を心掛けています。

情報センサー

EYのプロフェッショナルが、国内外の会計、税務、アドバイザリーなど企業の経営や実務に役立つトピックを解説します。