EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

イノベーションボックス税制の活用と最近の動向

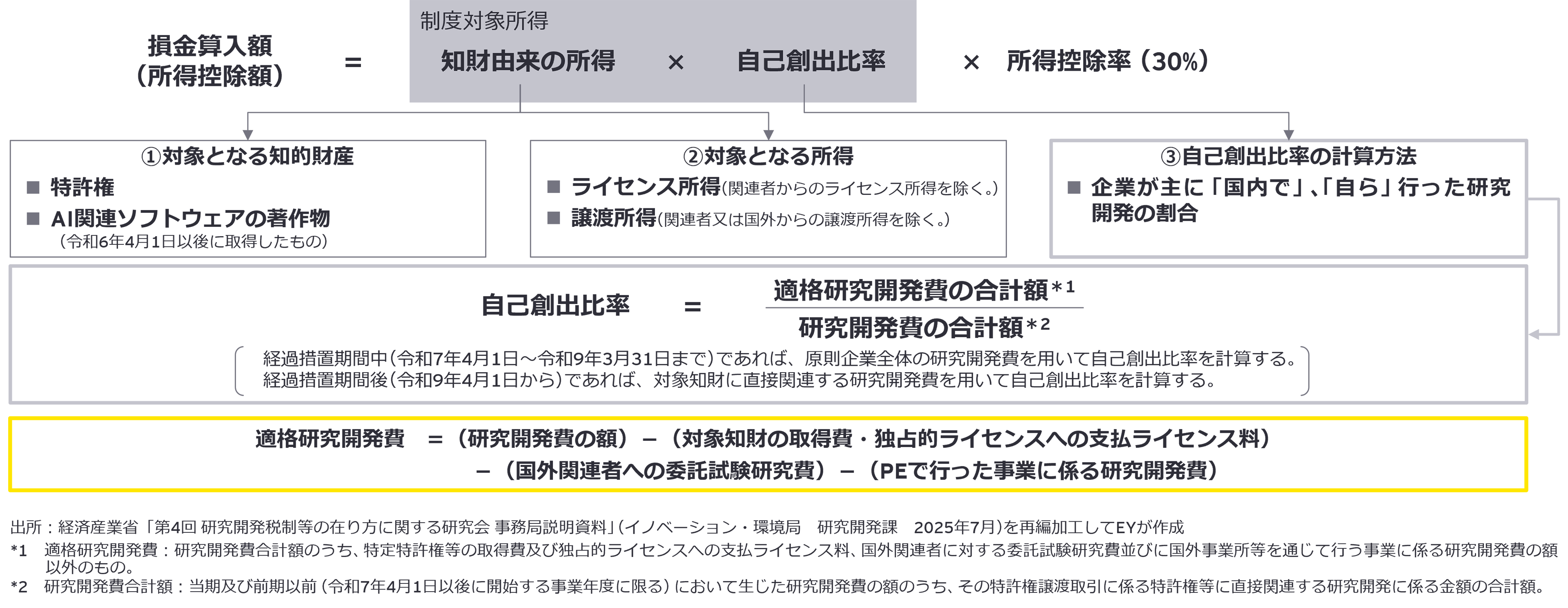

イノベーションボックス税制は、グローバルな競争が激化するイノベーション分野で、日本の研究開発拠点としての立地競争力を強化し、無形資産への投資を促進するために設けられました。この制度は、国内で研究開発の成果として生まれた知的財産から生じる所得に対して、30%の所得控除を認めるもので、制度の活用にあたり、適用要件の理解と社内体制の整備が重要となります。ここでは、制度の適用判定をするためのポイントや最新動向を解説します。

概要

- 対象知的財産:国内で開発された特許権やAI関連ソフトウェアの著作物

- 損金算入額:知財収入×自己創出比率×所得控除率(30%)

- 適用期間:令和7年4月1日から令和14年3月31日までの間に開始する事業年度

詳細については下記の図や経済産業省作成のガイドライン1をご参照ください。

主なチェックポイント

本税制の適用可否を判断するにあたり、相談が多い項目を中心に列挙しました。こちらの項目を全て満たす場合は本税制を適用できる可能性が高いと考えられますので、該当する場合は詳細な検討を推奨します。

- 令和7年4月1日から令和14年3月31日までの間に開始する事業年度ですか?

- 令和6年4月1日以後に取得された特許権または令和6年4月1日以後に制作されたAI関連のプログラムの著作物(知的財産)に係る譲渡収入またはライセンス所得はありますか?

*クロスライセンスまたはパテントプールを利用している場合は各知的財産に係る譲渡収入またはライセンス収入の額を明らかにする必要があります。

**特許権等が組み込まれた製品の売却等による所得は対象外です。 - 知的財産は、自社が国内で行った研究開発により取得したものですか?

***グループ内で研究開発を行う企業と知的財産権を保有する企業を分けている場合は、「自ら行った研究開発により取得したもの」に該当しないため対象にならない可能性が高いです。 - 譲渡収入またはライセンス所得は、自社の関連者ではなく、第三者との取引により生じたものですか?

最近の動向

- 経済産業省が2025年5月から7月にかけて「研究開発税制等の在り方に関する研究会」を開催しました2。議論の中心は研究開発税制であるものの、イノベーションボックス税制についても制度改正のニーズ(例えば製品売却益の対象化や、経過措置期間後における令和7年4月以前に研究開発が完了している場合の取り扱い、組織再編で承継した知的財産の取り扱いなど)の議論が行われています。

- 上記研究会の中間取りまとめ3が8月29日に公表されました。令和9年度税制改正要望に向けて、必要なニーズの実現に向け、検討を加速すべきであるとされています。

日本のイノベーションボックス税制は、知財戦略と税務戦略を一体化させる新たなツールとして注目されています。制度を正しく理解し、研究開発から知財収益化までを一貫して設計することにより、制度の恩恵を最大限に享受することができます。

お問い合わせ先

EY税理士法人

矢嶋 学 パートナー

※所属・役職は記事公開当時のものです

EYの関連サービス

メールで受け取る

メールマガジンで最新情報をご覧ください。