ESG a udržitelnost se dostávají do popředí zájmu médií, regulátorů i samotných finančních institucí. Předkládáme základní koncepty a směry, kterými se ubírá regulace a v reakci na ni i trh.

Jak by se nové regulatorní požadavky měly promítnout do fungování bank a proč banky řeší svou uhlíkovou stopu? Téma ESG je širší a byznys bank bude ovlivňován i požadavky klientů, investorů, zaměstnanců a širších komunit, které banky svou činností ovlivňují.

1. Základní východiska pro ESG

ESG (Environmental, Social and Governance) a oblast udržitelného rozvoje stojí na dvou hlavních dokumentech: Agendě OSN pro udržitelný rozvoj 2030 z roku 2015 a Pařížské dohodě, kterou EU schválila 5. října 2016.

Agenda 2030 je ambiciózní program zahrnující všechny oblasti lidského konání. Jeho klíčovou součástí je 17 cílů udržitelného rozvoje (Sustainable Development Goals – SDGs) a 169 specifických podcílů. Členské státy OSN je mají naplnit do roku 2030 tak, aby bylo dosaženo udržitelného rozvoje v těchto hlavních oblastech: lidé, planeta, prosperita, mír a partnerství. Jde o komplexní rozvojovou strategií stojící na třech vzájemně propojených pilířích – ekonomickém, sociálním a enviromentálním.

Pařížská dohoda stanovuje dlouhodobý cíl ochrany klimatu. Tím je přispět k udržení nárůstu průměrné globální teploty výrazně pod 2 °C v porovnání s obdobím před průmyslovou revolucí. V rámci dohody se Česká republika zavázala snížit do roku 2030 emise skleníkových plynů o nejméně 40 % ve srovnání s rokem 1990. Jednou z cest, jak toho dosáhnout, je i sladění finančních toků s nízkoemisním rozvojem odolným vůči změně klimatu.

Cíle těchto globálních iniciativ se zrcadlí v dokumentech EU. Za hlavní strategický dokument lze považovat Zelenou dohodu pro Evropu (European Green Deal), která představuje strategický růstový plán zajišťující udržitelnost hospodářství EU tak, aby se Evropa stala do roku 2050 prvním klimaticky neutrálním kontinentem. Dosáhnout toho se má prostřednictvím investic do technologií šetrných k životnímu prostředí, podporou inovací v průmyslu, zaváděním ekologičtějších forem dopravy, dekarbonizací energetiky nebo vyšší energetickou účinností budov.

Z pohledu ekonomických subjektů je praktičtějším dokumentem Akční plán Evropské komise: Financování udržitelného růstu z března 2018. Zásadní roli zde hraje finanční systém, který se má stát součástí řešení při hledání udržitelnější ekonomiky.

Dále popsané dokumenty orgánů EU představují konkrétní kroky pro naplnění cílů Akčního plánu EK.

2. Evropská obezřetnostní regulace ESG

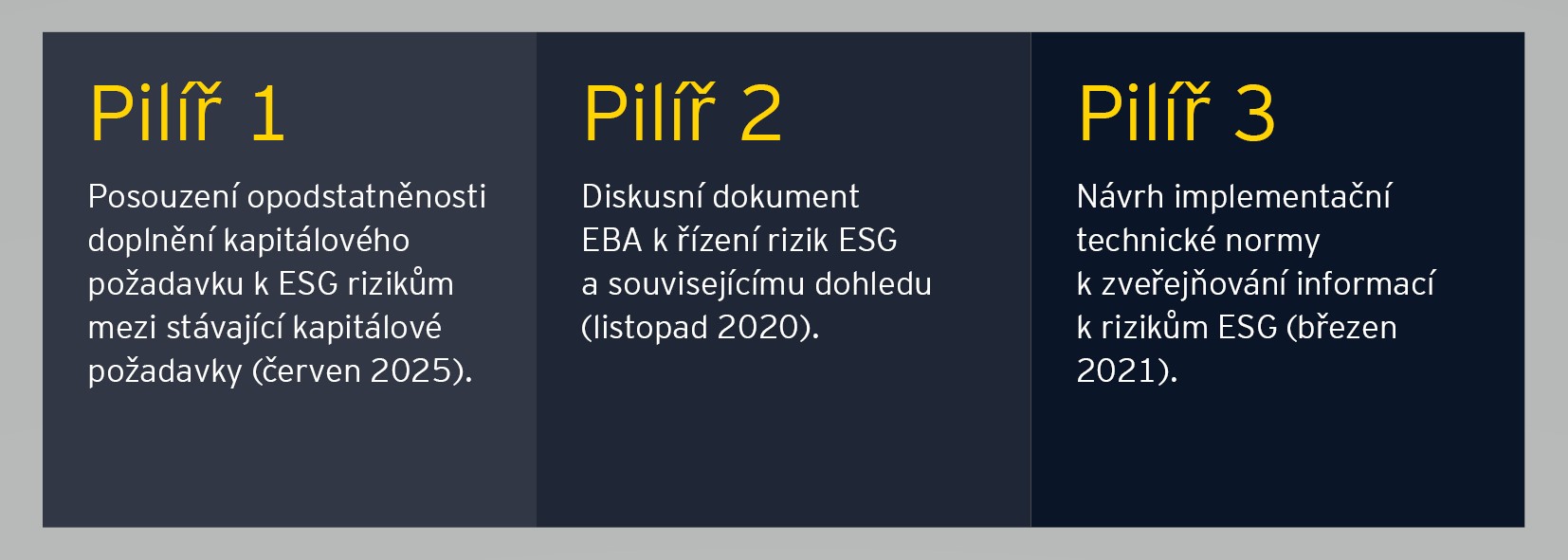

Pro oblast obezřetnosti bank je stěžejní Akční plán EBA pro udržitelné finance z prosince 2019. Věnuje se všem třem pilířům kapitálové přiměřenosti a nastiňuje, jaké změny lze očekávat a kdy.

Zde je potřeba mít na paměti, že v oblasti obezřetnosti se rizika ESG u bank projevují zprostředkovaně, prostřednictvím dopadů na jejich klienty (např. pokles poptávky po dieselových automobilech kvůli nové regulaci zakazující jejich vjezd do měst sníží tržby jejich výrobců i jejich schopnost splácet úvěry, což zvýší úvěrové riziko bank). Nemáme tudíž na mysli rizika, kterým jsou banky vystavené přímo (např. reputační riziko způsobené vysokou uhlíkovou stopou samotné banky z důvodu využívání motorových vozidel zaměstnanci pro pracovní účely). EBA dokonce vyzývá banky, aby důsledně rozlišovaly mezi ESG na poli obezřetnosti a v oblasti společenské odpovědnosti.