Publication par l’ARC des lignes directrices sur les frais de bureau à domicile pour les employés

FiscAlerte 2020 numéro 62, 17 décembre 2020

Le 15 décembre 2020, l’Agence du revenu du Canada (l’« ARC ») a publié des lignes directrices détaillées sur la déduction pour frais de bureau à domicile que les employés peuvent demander dans leur déclaration de revenus des particuliers de 2020. Pour 2020, l’une ou l’autre des méthodes suivantes pourra être utilisée par les employés pour demander la déduction des frais de bureau à domicile :

- La nouvelle «méthode à taux fixe temporaire », qui permet de demander une déduction de 2 $ pour chaque jour de travail à la maison (jusqu’à concurrence de 400 $)

- La «méthode détaillée », qui correspond à l’actuelle façon de demander la déduction pour frais de bureau à domicile, la liste des dépenses admissibles ayant toutefois été élargie pour inclure les frais d’accès à l’internet à domicile

Pour alléger le fardeau administratif des employeurs, les employés ne seront pas tenus de produire le formulaire T2200, Déclaration des conditions de travail, pour demander la déduction en vertu de la méthode à taux fixe temporaire. Une version simplifiée du formulaire T2200 (lequel a été considérablement raccourci par rapport à la version initiale) ne sera requise que pour les employés qui veulent utiliser la méthode détaillée pour demander la déduction des frais de bureau à domicile.

Contexte

En raison de la COVID-19, de nombreux employés ont travaillé de la maison pendant une partie de l’année 2020, voire la plupart du temps.

Lorsque les employés engagent des frais liés à un bureau à domicile, ils peuvent avoir droit à une déduction. Compte tenu du nombre sans précédent d’employés qui travaillent à domicile en 2020 et du fardeau administratif que cette situation pourrait entraîner pour les employés et les employeurs, le gouvernement a cherché des manières de simplifier le processus pour 2020.

Les lignes directrices détaillées (y compris des calculatrices) sur la déduction pour frais de bureau à domicile font suite à l’annonce du ministère des Finances du 30 novembre 2020 dans le cadre de l’Énoncé économique de l’automne concernant la simplification du processus de déduction des frais de bureau à domicile (voir le bulletin FiscAlerte 2020 numéro 57 d’EY, Mesures visant l’impôt sur le revenu de l’Énoncé économique de l’automne de 2020 du Canada), ainsi qu’aux consultations menées par l’ARC au cours des derniers mois.

Quoi de neuf pour 2020?

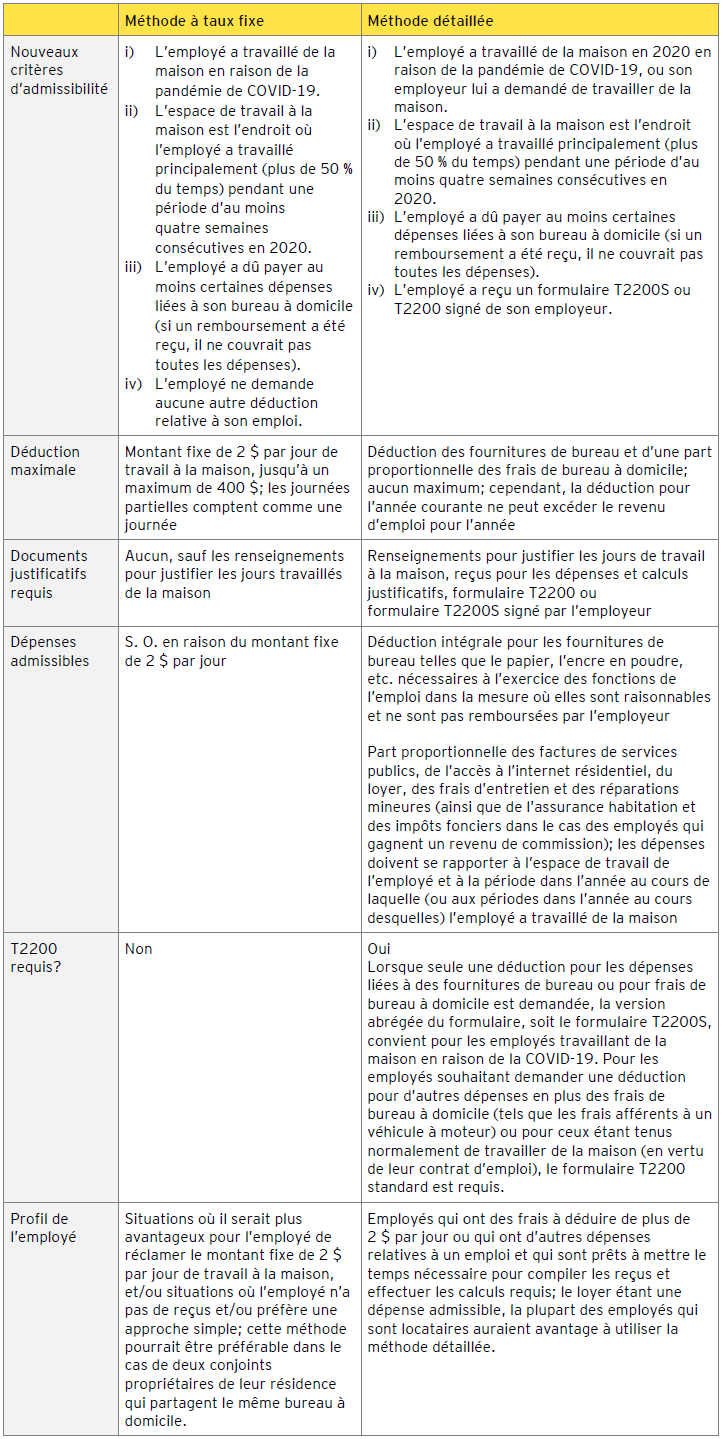

Pour 2020, les employés auront le choix entre deux méthodes pour demander une déduction pour frais de bureau à domicile : 1) la nouvelle « méthode à taux fixe temporaire » et 2) la « méthode détaillée ». De plus, les critères d’admissibilité à la déduction pour frais de bureau à domicile sont modifiés, de façon administrative, pour 2020. Le tableau suivant résume les deux méthodes :

Formulaire T2200

La Loi de l’impôt sur le revenu prévoit que les employés ne peuvent pas déduire certaines dépenses de leur revenu d’emploi à moins d’avoir un formulaire signé par leur employeur attestant que les conditions aux fins de la déduction sont remplies. Le formulaire T2200, Déclaration des conditions de travail, servait habituellement à cette fin. Compte tenu du nombre d’employés qui ont travaillé de la maison en 2020, les employeurs se sont dits préoccupés par le lourd fardeau administratif que cette exigence leur imposerait à un très mauvais moment. Pour 2020, l’ARC a annoncé des mesures visant à alléger ce fardeau pour les employeurs.

Comme il a été mentionné ci-dessus, le formulaire T2200 (ou le formulaire simplifié T2200S, Déclaration des conditions d’emploi liées au travail à domicile en raison de la COVID-19) ne sera pas requis pour les employés souhaitant déduire des frais de bureau à domicile à l’aide de la méthode à taux fixe temporaire.

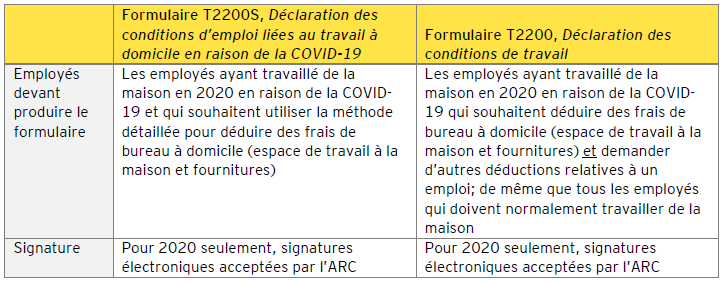

Pour les employés souhaitant déduire des dépenses à l’aide de la méthode détaillée, le formulaire T2200 ou le formulaire T2200S sera requis. Le formulaire T2200S est une version abrégée du formulaire T2200 et pourra être utilisé dans les situations où les employés travaillent de la maison en raison de la pandémie de COVID-19 et ne souhaitent déduire que des fournitures de bureau et des frais de bureau à domicile (le formulaire T2200S ne peut pas être utilisé par les employés désirant demander d’autres déductions relatives à un emploi, comme les frais afférents à un véhicule à moteur).

Le tableau suivant résume les circonstances dans lesquelles un formulaire T2200 ou un formulaire T2200S doit être produit :

Formulaire T2200S – observations

- Malgré la méthode à taux fixe, nous sommes d’avis que beaucoup d’employés demanderont probablement un formulaire T2200S, car ils vont s’attendre à pouvoir réclamer davantage de frais à l’aide de la méthode détaillée ou voudront se garder toutes les possibilités ouvertes. Bien que le formulaire T2200S soit (heureusement) beaucoup moins fastidieux que la version précédente du formulaire de l’ARC, les employeurs devraient se préparer à devoir potentiellement transmettre un grand nombre de formulaires T2200S. Selon notre compréhension, l’ARC s’attend à ce que les employeurs transmettent des formulaires T2200S aux employés admissibles qui en font la demande.

- Le formulaire T2200S requiert que l’employeur atteste que l’employé a travaillé de la maison en 2020 en raison de la COVID-19 et qu’il était tenu de payer une partie ou la totalité des dépenses de bureau à domicile directement liées à son travail dans l’exercice des fonctions de son emploi pendant cette période. À cette fin, les employeurs doivent répondre à trois questions dans le formulaire : 1) si l’employé a travaillé à domicile en raison de la COVID-19; ii) si l’employé a reçu un remboursement ou a droit à un remboursement pour les dépenses liées à son travail à domicile; et iii) si les montants remboursés ont été inclus dans le feuillet T4 de l’employé.

- Pour pouvoir indiquer que l’employé a travaillé à domicile en raison de la COVID-19, l’employeur doit seulement être convaincu que l’employé a travaillé de la maison plus de 50 % du temps durant une période d’au moins quatre semaines consécutives en 2020. Ainsi, les employeurs n’ont pas à faire un suivi étroit de l’endroit où l’employé a travaillé sur une longue période.

- Notons que le formulaire T2200S requiert seulement que l’employeur atteste que l’employé a travaillé à domicile en raison de la COVID-19 et non pas que le contrat d’emploi de l’employé obligeait ce dernier à maintenir un espace de travail à domicile. La position traditionnelle de l’ARC était que lorsqu’un employé disposait d’un espace de travail dans les locaux de l’employeur, mais qu’il choisissait de travailler à domicile, cet employé n’était pas considéré comme « tenu » de maintenir un espace de travail à domicile. Dans le contexte de la COVID-19, la question de savoir si l’employé était « tenu » de maintenir un espace de travail à domicile était difficile à trancher, surtout lorsque le bureau de l’employeur est demeuré ouvert, mais que l’employé n’était pas, pour une raison ou une autre, à l’aise de retourner physiquement au bureau. Les lignes directrices de l’ARC laissent entendre que pour 2020, l’ARC déduira que les employés qui ont travaillé à domicile étaient tenus de le faire.

- Le formulaire T2200 normal requiert que l’employeur recense les dépenses remboursées, qu’il indique le montant du remboursement et qu’il précise si le remboursement a été inclus ou non dans le formulaire T4, État de la rémunération payée de l’employé. Le formulaire T2200S requiert seulement que l’employeur indique si l’employé a reçu ou recevra un remboursement pour toute dépense liée à son travail à domicile, mais l’employeur n’est pas tenu de préciser les montants remboursés ou quels montants ont été inclus dans le feuillet T4 de l’employé. Ce changement sera accueilli avec soulagement par les employeurs qui ont remboursé des dépenses aux employés, mais qui n’ont pas fait de suivi à savoir si le remboursement se rapportait à des frais de bureau à domicile ou à d’autres dépenses d’emploi. Nous nous attendons à ce que les dépenses courantes remboursables comprennent des articles tels qu’une imprimante, du papier, de l’encre en poudre, etc.

- Afin de permettre aux employés de travailler efficacement de la maison, de nombreux employeurs leur ont remboursé le coût du matériel requis pour travailler à domicile, comme les écrans d’ordinateur, les chaises de bureau, etc. L’ARC a indiqué que les remboursements inférieurs à 500 $ ne constitueront pas des avantages imposables. Même si l’ARC n’a pas été explicite à cet égard, le remboursement du matériel seul ne sera pas considéré comme un remboursement de dépenses liées au travail à domicile aux fins du formulaire T2200S, car le coût de ce matériel ne serait en aucun cas déductible pour les employés.

- Certains renseignements sur l’employé qui figurent dans le formulaire T2200 normal ne se retrouvent pas dans le formulaire T2200S. La plupart de ces renseignements se trouvent maintenant dans le formulaire T777S, soit celui que l’employé remplit et produit avec sa déclaration de revenus des particuliers. Une partie du fardeau est ainsi transférée de l’employeur à l’employé, à qui il incombe ultimement de respecter les conditions nécessaires aux fins de la déduction.

- Lorsque plus d’une personne dans la même maisonnée travaille à domicile (comme deux conjoints), chaque personne pourrait avoir le droit de réclamer la déduction pour frais de bureau à domicile (selon l’une ou l’autre des méthodes) si elle remplit les critères d’admissibilité.

- Certains de ces changements ne s’appliqueront probablement que pour 2020, mais il reste à voir si d’autres changements seront permanents. Par exemple, l’élargissement des frais de bureau à domicile de manière à inclure les frais d’accès à l’internet s’appliquera-t-il au cours des années suivantes?

Calcul de la déduction

L’ARC a mis à jour son site Web pour y fournir des lignes directrices détaillées sur la façon de calculer le montant des frais de bureau à domicile raisonnablement liés à l’espace de travail à domicile d’un employé et sur la manière de demander la déduction dans la déclaration de revenus des particuliers. Pour plus d’information, consultez le site Dépenses de travail à domicile pour les employés – Canada.ca.

Harmonisation au Québec

Le 16 décembre 2020, le ministère des Finances du Québec a annoncé qu’il harmoniserait ses règles avec celles de l’ARC afin d’offrir également une déduction fixe de 2 $ par jour de travail à domicile. Lorsque l’employé choisit la méthode à taux fixe, il n’aura pas à obtenir de formulaire TP-64.3, Conditions générales d’emploi (l’équivalent québécois du formulaire T2200) de son employeur ni à conserver les documents justificatifs à l’appui de sa demande.

Revenu Québec a récemment publié une mise à jour du formulaire TP-63.4 pour tenir compte des circonstances dans lesquelles les employés sont tenus d’engager des dépenses relatives au télétravail durant la crise de la COVID-19. Lorsque l’employé n’engage que de telles dépenses, l’employeur peut ignorer la plupart des questions du formulaire TP-64.3 et passer directement à la section 3.6, Dépenses relatives au télétravail, où il doit répondre à des questions très semblables à celles du formulaire T2200S.

Pour en savoir davantage

Pour en savoir davantage, veuillez communiquer avec votre conseiller EY ou EY Cabinet d’avocats ou avec l’un des professionnels suivants :

Montréal

Danielle Laramée

+1 514 874 4360 | danielle.laramee@ca.ey.com

Toronto

Lawrence Levin

+1 416 943 3364 | lawrence.levin@ca.ey.com

Edward Rajaratnam

+1 416 943 2612 | edward.rajaratnam@ca.ey.com

Leah Shinh

+1 519 571 3325 | leah.c.shinh@ca.ey.com

Kitchener/Waterloo

Tim Rollins

+1 519 571 3379 | tim.rollins@ca.ey.com

Ottawa

Darrell Bontes

+1 613 598 4864 | darrel.bontes@ca.ey.com

St. John’s

Troy Stanley

+1 709 570 8290 | troy.a.stanley@ca.ey.com

Calgary

Christopher Rush

+1 403 206 5191 | christopher.rush@ca.ey.com

Vancouver

Hein Winckler

+1 604 891 8416 | hein.winckler@ca.ey.com

Renseignements sur les budgets : Pour des renseignements à jour sur les budgets fédéral, provinciaux et territoriaux, visitez notre site ey.com/ca/fr/budget.