Appels à l’action

Opérations de couverture

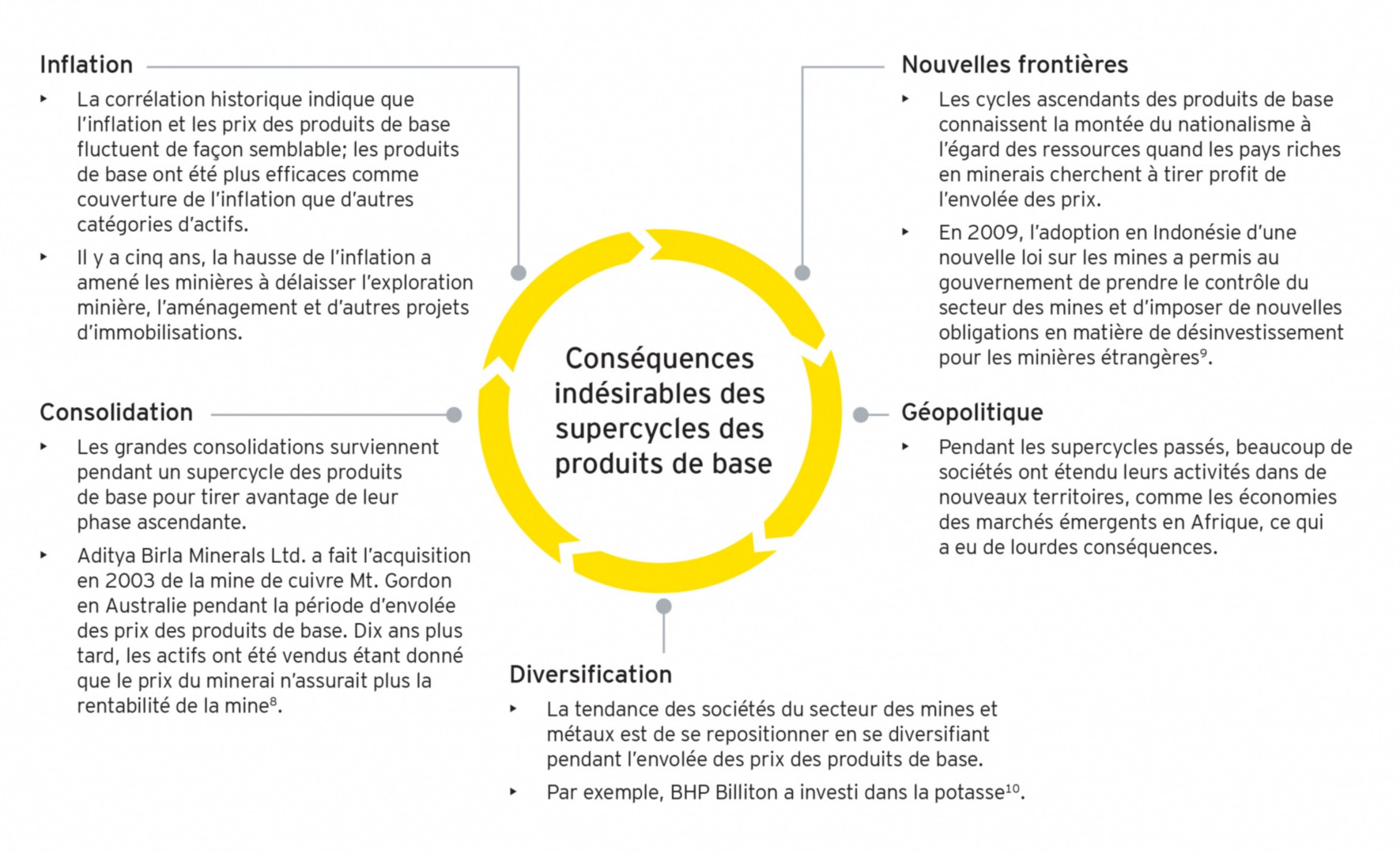

Les produits de base, y compris les métaux, ont tendance à être efficaces pendant les supercycles, offrant une couverture contre l’inflation et la disruption. Les opérations de couverture sont donc perçues comme faisant partie d’une stratégie viable pour fixer les prix négociés sans égard au fait qu’un produit de base soit dans un supercycle ou non. Étant donné la volatilité des prix des derniers mois, les sociétés devraient adopter une stratégie de couverture prudente de sorte que les minières et les consommateurs puissent se prémunir contre la volatilité. Par exemple, depuis avril 2022, 31 sociétés chinoises du secteur des mines et métaux ont publié leur stratégie de couverture, soit une augmentation de 14,8 % par rapport à la période correspondante de 202111.

Revoir son programme de dépenses en immobilisations

Un changement est survenu dans le scénario économique, surtout au cours des derniers mois, en raison du ralentissement économique qui se fait sentir. Les sociétés qui accroissent audacieusement leur portefeuille sans tenir compte du ralentissement doivent revoir leur programme de dépenses en immobilisations dans le scénario actuel de hausse des taux d’intérêt.

Les sociétés pourraient devoir ralentir leurs dépenses en immobilisations en fonction de l’état de la demande. Par exemple, lors de sa conférence téléphonique sur les résultats du premier trimestre, Kinross Gold a réduit sa prévision des dépenses en immobilisations, la faisant passer de 939 millions de dollars américains à 850 millions de dollars américains pour 202212.

Adopter une approche prudente

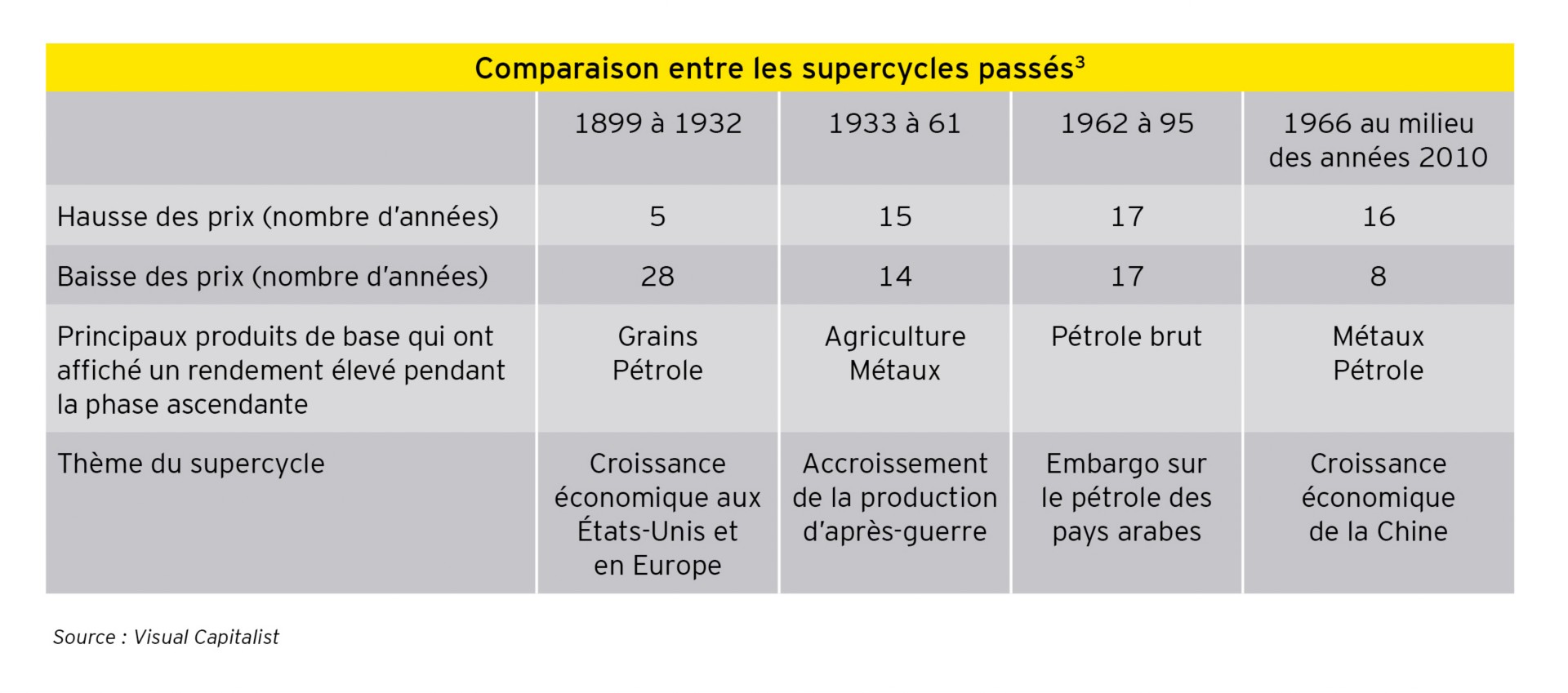

Les minières doivent être prudentes, puisque chaque supercycle apporte un nouveau panier de produits de base qui connaît une phase ascendante dans un cycle particulier. Bien que la plupart des produits de base aient connu une forte hausse, les minières devraient se méfier de certains produits de base qui pourraient reculer en raison de facteurs structurels, particulièrement les combustibles fossiles comme le charbon.

L’envolée actuelle des prix des produits de base touche surtout les métaux liés à la transition énergétique, y compris l’aluminium, le cuivre, le cobalt et le lithium, tout particulièrement en raison de la popularité des énergies renouvelables et des véhicules électriques. Toutefois, leur part en regard de l’ensemble de la consommation pourrait demeurer faible compte tenu d’un ralentissement structurel affectant les projets d’infrastructure à l’échelle mondiale.

À court et moyen terme, nous constatons que la dynamique de l’offre et de la demande tend à favoriser l’offre de façon générale. Une approche prudente serait de se mettre en mode survie en gardant les prix inférieurs aux prix moyens du secteur pendant un ralentissement et d’augmenter la production pendant une reprise pour en tirer profit.

Penser à long terme en intégrant la planification de scénarios

- En raison de la nature cyclique du secteur des mines, les minières devraient tenir compte des perspectives à long terme, prévoir plus loin que la phase ascendante et la phase descendante d’un supercycle et se concentrer sur les actifs à long terme qui génèrent de la valeur.

- Les sociétés devraient intégrer une planification détaillée de scénarios à long terme pour tenir compte de différentes situations géopolitiques et de la volatilité des prix mieux préparer leurs activités à faire face à la volatilité à court terme.

Envisager le partage de l’infrastructure

Habituellement, le secteur des mines est en retard sur les autres secteurs, comme le pétrole et le gaz, pour ce qui est d’infrastructure partagée. Les minières devraient envisager le partage de l’infrastructure ou la création de coentreprises pour réduire le risque et améliorer la productivité du capital, tout particulièrement pendant un supercycle. Les voies ferrées, les lignes de navigation, les routes, les liens entre la mine et le port, les concentrateurs, les lignes de transport, les parcs de résidus et les usines de dessalement sont quelques secteurs où les sociétés pourraient réduire le risque financier et leur empreinte environnementale en partageant les infrastructures.

Résumé

Bien que la phase ascendante actuelle dans le secteur des mines et métaux montre certaines similitudes avec les supercycles passés, ses origines sont structurellement différentes. Le scepticisme entourant sa longévité est justifié. La récente correction des prix des produits de base et l’approche énergique pour réduire l’inflation nous laissent à penser que ce cycle pourrait prendre fin plus tôt que prévu.

En fait, l’avenir du cycle des produits de base repose sur le bilan de santé de l’environnement macroéconomique au cours des prochaines années. Dans le cas où l’inflation persiste et que la croissance économique est ébranlée, le sommet du présent cycle des produits de base pourrait déjà être derrière nous.

Pour traverser la phase descendante et exploiter la phase ascendante, les sociétés du secteur des mines et métaux devraient miser sur la planification de scénarios, le partage des infrastructures, l’adoption d’une approche prudente, la révision de leurs programmes des dépenses en immobilisations et la couverture des produits de base.