EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

Pandemia, nowe technologie i kwestie ESG przyspieszą dezinwestycje

76% zarządzających w firmach na świecie, którzy wzięli udział w corocznym badaniu EY Global Corporate Divestment Study spodziewa się, że na skutek pandemii plany dotyczące sprzedaży części aktywów ich spółek przyspieszą. Ponad połowa (56% respondentów) planuje rozpocząć następną dezinwestycję w ciągu dwóch lat, wykorzystując możliwości, które pojawiają się na rynku M&A.

Więcej firm niż kiedykolwiek w dziewięcioletniej historii badania (78%) deklaruje, że ma w swoim portfolio biznesy, które kiedyś były dla nich krytycznie istotne, ale teraz są one obciążeniem wymagającym alokacji zasobów i kapitału, które mogłyby być lepiej wykorzystane gdzie indziej. To oznacza, że spółki za długo trzymają pewne aktywa w swoich portfelach i powinny były pozbyć się ich już wcześniej.

- Ostatnie, będące dla wielu spółek wyzwaniem miesiące zintensyfikowały procesy rewizyjne w zakresie prowadzonej działalności. Zarządzający przyjrzeli się bliżej aktywom w portfolio swoich spółek, a wnioski płynące z tych rewizji uwidoczniły, iż alokacja kapitału nie jest w każdym wypadku optymalna w kontekście bieżącej strategii spółki. Ponadto, wyniki naszego badania wskazują, iż nadal znaczna cześć firm nie prowadzi regularnych przeglądów portfela biznesowego lub wskazuje słabości w procesie takiego przeglądu. Alokacja kapitału stanowi kluczowy aspekt strategicznych decyzji biznesowych, a sprawność i jakość procesów w tym zakresie może stanowić kluczową przewagę konkurencyjną spółki w dynamicznie zmieniającym się otoczeniu – mówi Paweł Bukowiński, Partner w Dziale Strategia i Transakcje EY, Lider Doradztwa Dezinwestycyjnego w regionie Europy Środkowej, Wschodniej i Południowo-Wschodniej oraz Azji Środkowej (CESA).

Z tego, że dotychczasowe procesy monitorowania inwestycji i dezinwestycji zawiodły zdaje sobie sprawę większość ankietowanych w badaniu EY. 63% prezesów deklaruje, że powinna zainicjować albo zwiększyć częstotliwość rewizji portfolio. Co jednak ciekawe, 39% zarządzających ma problemy ze zdefiniowaniem, które biznesy są związane z główną działalnością i są niezbędne z punktu widzenia strategicznego firmy, a które nie. To z kolei sprawia, że tylko 37% badanych stara się łączyć decyzje dezinwestycyjne z wizją lub misją firmy, co sugeruje, że w innych przypadkach może chodzić wyłącznie o krótkoterminowe efekty.

Co wpływa na decyzje o dezinwestycjach?

Dla zdecydowanej większości respondentów badania EY, motorem napędzającym decyzje o dezinwestycjach są zmiany technologiczne. W najnowszej edycji badania wskazało na nie 94% badanych, podczas gdy jeszcze rok temu było to 59%. Konieczność technologicznej i cyfrowej transformacji przyspieszona przez pandemię spowodowała konieczność przesunięcia części inwestycji w ten właśnie obszar, który wymaga również wsparcia dodatkowym kapitałem. Dwóch na trzech zarządzających podejmuje decyzję o dezinwestycji w związku z nieoptymalnymi zwrotami osiąganymi w sprzedawanej działalności. Natomiast niemal dla połowy badanych (46%) kwestie ładu środowiskowego, społecznego i korporacyjnego (ESG) były decydujące przy podejmowaniu działań dezinwestycyjnych. Warto jednak mieć tu na uwadze, że czynnik ten odgrywa zdecydowanie większą rolę w regionie Azji i Pacyfiku (84%) czy EMEA (47%) niż w obu Amerykach (14%). Jest to związane przede wszystkim z różnymi regulacjami, w Europie, głównie związanymi z ograniczeniem śladu węglowego firm.

- Jak pokazują wyniki badania oraz nasze obserwacje rynku, decyzje o dezinwestycjach podejmowane są często oportunistycznie, w kontekście krótkoterminowych celów finansowych, co jak się okazuje nie zawsze prowadzi do realizacji optymalnej wartości zarówno w zakresie zbywanej części biznesu, jak i wartości pozostałego biznesu. Z drugiej strony rośnie świadomość, iż powiązanie dezinwestycji z długofalową strategią, jak również wykorzystanie procesu sprzedaży do przedefiniowana pozostałej część biznesu, może generować większą wartość dla firmy w długim okresie. Co więcej, dynamicznie rośnie znaczenie agendy ESG, czyli kwestii środowiskowych, odpowiedzialności społecznej i ładu korporacyjnego. W pierwszych trzech miesiącach tego roku wartość transakcji, których dokonano ze względu na czynniki ESG była trzy razy wyższa niż w całym ubiegłym roku, co pokazuje, iż optyka strategiczna firm ulega poszerzeniu – dodaje Paweł Bukowiński.

Na co firmy przeznaczają pieniądze z dezinwestycji?

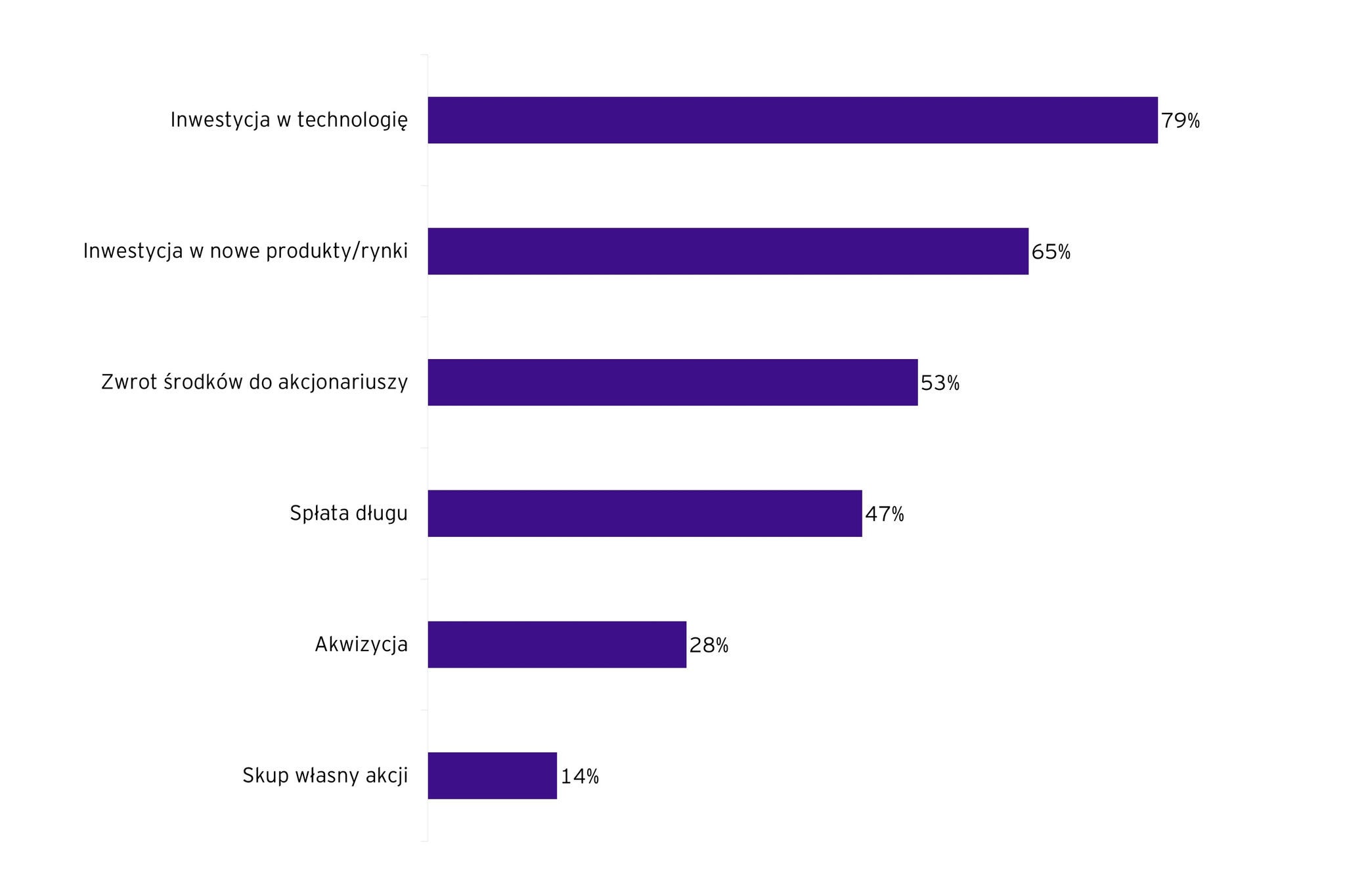

Firmy decydujące się na dezinwestycje, pozyskane w ten sposób środki przeznaczają w większości na zakup technologii (79%). Inwestycja w nowe produkty, rozwój działalności na nowych rynkach – również geograficznych – to z kolei motor działań dla 65% ankietowanych. Spłata akcjonariuszy i długów własnych to kolejne najpopularniejsze sposoby wykorzystania kapitałów z dezinwestycji. Jedynie 28% ankietowanych przeznacza środki na nową akwizycję.

Rys. 1. Jak zagospodarowano środki pozyskane z ostatniej dezinwestycji?

- Dezinwestycje stwarzają możliwość nie tylko pozyskania kapitału, ale przede wszystkim transformacji biznesu. Kluczowe jest jednak by były prowadzone zgodnie ze strategią rozwoju. Paradoksalnie często z punktu widzenia strategii warto sprzedać tę część biznesu, która - choć osiąga dobre wyniki - nie jest znacząca z punktu widzenia kreowania długoterminowej wartości. To wprawdzie trudna i wymagająca decyzja, ale z punktu widzenia długoterminowej działalności organizacji – konieczna. Jeśli aktywa, które obecnie generują zwrot nie pasują do strategii działalności i rozwoju firmy, a przy tym wymagają kapitału – dezinwestycja wcześniej czy później okaże się konieczna. Natomiast będzie prawdopodobnie zdecydowanie łatwiejsza i generująca wyższą wartość w przypadku dobrze zaplanowanego procesu w ramach strategii spółki, uwalniając tym samym kapitał, który można spożytkować gdzie indziej – dodaje Paweł Bukowiński.

Dopasowanie odważnych decyzji o dezinwestycji do długoterminowej strategii może pomóc prezesom zwiększyć wartość dla interesariuszy i na nowo zdefiniować pozostały biznes. Duże lub bardzo złożone zbycie jest okazją do ponownego zdefiniowania modelu działania pozostałego biznesu w momencie, gdy organizacja jest gotowa na zmianę. EY Global Corporate Divestment Study wskazuje, że 63% firm ma świadomość, że podczas ostatniej dezinwestycji nie podjęło wystarczających działań skierowanych na pozostały biznes.

Globalne Badanie Dezinwestycji

Coroczne badanie powstaje w oparciu o ankietę wśród zarządzających dużymi firmami na całym świecie. Prowadzone jest przez Thought Leadership Consulting (firma należąca do Euromoney Institutional Investor). Tegoroczne wyniki powstały na postawie 1040 ankiet wśród zarządzających korporacjami i 27 globalnych aktywnych inwestorów. Badanie prowadzono od stycznia do marca 2021 i wzięły w nim udział firmy z 11 branż, 88% respondentów stanowili CEO, CFO i inni wysokiej rangi menedżerowie zarządzający.

About EY

EY is a global leader in the professional services market, including audit, tax, business and strategic and transaction advisory services. Worldwide, EY has over 700 offices in 150 countries, where nearly 300,000 specialists work. They share common values and a commitment to providing customers with the highest quality of service. EY's mission is - "Building a Better Working World", because a better functioning world means better functioning economies, societies and ourselves.

EY in Poland has almost 4000 specialists working in 7 offices: in Warsaw, Gdańsk, Katowice, Kraków, Łódź, Poznań and Wrocław, as well as in the EY Shared Services Centre. EY Poland has been repeatedly awarded by the business media with the titles of the best and most effective tax advisory company, the company also won rankings for the best audit firm.

Since 2003, EY Poland has been running the Polish edition of the international EY Entrepreneur of the Year competition, the winners of which represent Poland in the international finals of the World Entrepreneur of the Year organized every year in Monte Carlo.

EY is one of the best employers in Poland. The company has been repeatedly awarded the title of the Most Desirable Employer in the "Employer of the Year®" ranking conducted by the international student organization AIESEC. EY is also a laureate in the Great Place to Work ranking in the category of organizations employing over 500 employees. EY is also the Ideal Employer according to the Universe.

Powiązane informacje prasowe

Transformacja odpowiedzią na wyzwania firm

Prezesi w Polsce mierzą się z większymi wyzwaniami biznesowymi niż ich zagraniczni odpowiednicy – jedynie 30% z nich oczekuje wzrostu rentowności (na świecie to aż 63% wskazań).

Budowa Portu Zewnętrznego w Porcie Gdynia – wybór wykonawcy projektu PPP coraz bliżej

EY w konsorcjum z kancelarią DZP i Databout doradza przy projekcie PPP „Budowa Portu Zewnętrznego w Porcie Gdynia na rzecz Zarządu Morskiego Portu Gdynia oraz Ministerstwa Funduszy i Polityki Regionalnej.

Trwa dobra passa private equity, w Europie niepokoi geopolityka

87% dyrektorów finansowych funduszy private equity spodziewa się umiarkowanego lub przyspieszonego tempa wzrostu wartości aktywów. To pozwala 78% z nich utrzymać marże.

Gry napędzają rozwój metaverse i vice versa

Dynamiczny rozwój branży gier na poziomie 15,6 proc. rocznie w latach 2016-2021 powinien lekko spowolnić w 2022 r. by osiągnąć szacowane 211 mld USD w 2025 r. Branża gier jest również motorem innowacyjności - 97% respondentów badania EY uważa, że jest fundamentem rozwoju metaverse.

Wyhamowała fala giełdowych debiutów

W pierwszym kwartale 2022 roku na światowych rynkach zadebiutowało 321 spółek, co oznacza spadek o 37% rok do roku. Wartość debiutów spadła do 54,4 mld USD, o 51% r/r.

Polska spółka w światowej czołówce giełdowych debiutantów

2021 r. był najbardziej aktywnym rokiem dla debiutów giełdowych od 20 lat. Globalny wolumen IPO wzrósł o 64%, a wpływy z tego typu transakcji zwiększyły się o 67% rok do roku w 2021 r.

Aktywność na światowym rynku IPO przekroczyła już ubiegłoroczne wartości

Minione trzy miesiące były najbardziej aktywnym trzecim kwartałem dla debiutantów giełdowych na świecie od 20 lat. Motorem wzrostu były rynki regionu EMEIA. W Polsce zadebiutowały 3 podmioty o wartości 261 mln USD.

PE Pulse: Rekordowe półrocze na rynku private equity

Rok 2021 może być pierwszym w historii, gdy wartość nowych transakcji na rynku private equity przekroczy bilion dolarów. W pierwszych sześciu miesiącach osiągnęła ponad 589 mld USD, co jest najlepszym półrocznym wynikiem w historii.

Polska spółka w czołówce światowych debiutantów

Minione trzy miesiące były najbardziej aktywnym drugim kwartałem dla debiutantów giełdowych na świecie od 20 lat. Pomimo szeregu ryzyk w drugiej połowie roku, prognozy dla europejskich parkietów i dla Polski są optymistyczne.

Przedstawiamy nowych Partnerów EY Polska

Do grona Partnerów EY Polska dołączyło w tym roku 9 osób. Natalia Dembek-Ślusarczyńska i Łukasz Jarzynka zostali Partnerami w Zespole Audytu EY, Kasia Kłaczyńska Lewis...

Pandemia, nowe technologie i kwestie ESG przyspieszą dezinwestycje

76% zarządzających w firmach na świecie, którzy wzięli udział w corocznym badaniu EY Global Corporate Divestment Study spodziewa się, że na skutek pandemii plany dotyczące sprzedaży części aktywów ich spółek przyspieszą.

Badanie EY: Pandemia zmusza dyrektorów finansowych do przemyślenia strategii alokacji kapitału

56% dyrektorów finansowych ankietowanych przez EY na świecie, na skutek pandemii musi zrewidować proces alokacji kapitału. Ponad dwie trzecie dyrektorów finansowych twierdzi, że planuje rewizję portfela inwestycyjnego, aby skupić się na podstawowej działalności firmy.

Badanie EY: Europa preferowana dla rozwoju, pandemia największym ryzykiem.

W badaniu EY Global Capital Confidence Barometer, 39% ankietowanych zarządzających firmami wskazało Europę jako region, dający największe możliwości rozwoju dla firm w najbliższych 3 latach.

Przedstawiamy nowych Partnerów EY Polska

Do grona Partnerów EY Polska dołączyło w tym roku 5 osób. Anna Zaremba, Piotr Chęciek i Łukasz Piotrowski zostali Partnerami w Dziale Audytu EY, Grzegorz Cywiński...

EY Globalne Badanie Dezinwestycji

Epidemia Covid-19 postawiła przed nami wszystkimi - społeczeństwem, gospodarką, przedsiębiorcami i zarządzającymi firmami, obywatelami, szereg nowych wyzwań.