EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

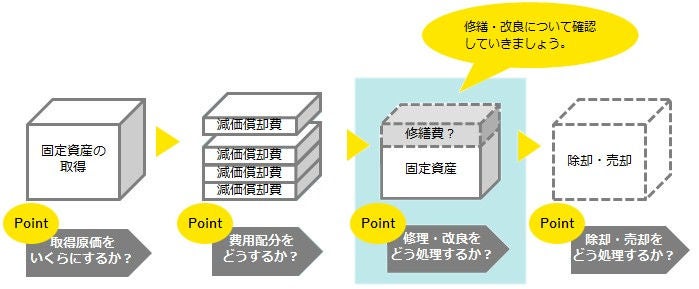

有形固定資産 第6回:資本的支出と修繕費

公認会計士 蛇谷 光生

公認会計士 高野 昭二

1.資本的支出と修繕費の区分

【ポイント】

資本的支出は有形固定資産の取得原価に算入されるのに対して、修繕費(収益的支出)は期間費用に計上されます。資本的支出と修繕費の区分については実務上判断が難しいケースも多く、その場合は法人税法上の取扱いが参考になります。

(1) 資本的支出及び修繕費

資本的支出とは、固定資産の修理、改良などのために支出した金額のうち、その固定資産の使用可能期間を延長または価値を増加させる部分をいい、取得原価に含まれます。一方で修繕費(収益的支出)とは、有形固定資産の通常の維持管理又は原状回復のための支出をいい、期間費用として処理されます。

資本的支出か修繕費かを判断するケースとして、例えば事務所の壁の塗装をするとします。単に汚れを目立たなくして色を変えるだけなら維持管理又は原状回復といえるでしょうが、塗装材に断熱性能や耐水性能が含まれている場合はどうでしょうか。その場合、建物の使用可能期間を延長又は価値を増加させる支出といえる可能性も出てくると考えられます。

この点、会計上は資本的支出と修繕費の区分が明示されておらず、実務上どちらにするか判断が難しいケースが多々あります。税務上は、法人税基本通達において例示されており、実務上会計処理を行う上で参考となることが多いと考えられます。従って、実務を行う上では税務上の取扱いを検討することも必要になります。

(2) 税務上の取扱い

それでは、資本的支出と修繕費の関係について、税務上はどのような例示があるのかを見ていきます。

① 資本的支出と修繕費の例示(法人税法基本通達7-8-1、7-8-2参照)

|

資本的支出の例示 |

修繕費の例示 |

|---|---|

|

【固定資産の修理・改良等のうち、価値の増加または耐久性の増加と認められる支出の例示】 (1) 建物の避難階段の取付け等物理的に付加した部分に係る費用の額 |

【固定資産の修理・改良等のうち、通常の維持管理または原状回復と認められる支出の例示】 (1) 建物の移えい又は解体移築の費用の額 |

② 少額または周期の短い費用(法人税法基本通達7-8-3参照)

下記に該当する場合には、修繕費として処理することができます。

|

修繕費として損金算入が認められるケース |

|

|---|---|

|

(1) |

1件当たりの修理、改良等のために要した費用の発生金額が20万円に満たない場合 |

|

(2) |

その修理、改良等がおおむね3年以内の期間を周期として行われることが既往の実績その他の事情からみて明らかである場合 |

③ 形式基準による判定(法人税法基本通達7-8-4参照)

上記①によっても資本的支出か修繕費か判断できない場合に、次のいずれかにより修繕費であるかどうかの判断を行うことが認められています。

|

修繕費として損金算入が認められるケース |

|

|---|---|

|

(1) |

1件当たりの修理等に要した金額が60万円に満たない場合 |

|

(2) |

1件当たりの修理等のために要した金額が、修理等の対象となった固定資産の前期末における取得価額のおおむね10%相当額以下である場合 |

資本的支出か修繕費かを判断する事例の一つに、節電対策としてオフィスの蛍光灯をLEDランプに一斉に切り替える工事があります。この場合は節電効果や使用可能期間などが向上している事実から資本的支出とも考えられますが、蛍光灯やLEDランプは建物附属設備の部品にすぎず、建物附属設備全体の価値を高めるとまでは言えないという見解から、修繕費として処理することが妥当とされています(国税庁・質疑応答事例)。

資本的支出か修繕費かの判断は困難を伴うことが多いため、税法上の取扱いを参考にしつつ、事例ごとに慎重に検討する必要があります。

2.修繕引当金

【ポイント】

会計上、将来発生する修繕の支出について、企業会計原則注解(注18)の引当金の要件を満たす場合には、修繕引当金を計上することになります。一般的な修繕引当金は税務上損金とはなりませんが、大規模の修繕については特別修繕引当金の損金算入の制度があります。わが国では、石油元売業、鉄鋼メーカー、船舶業、ガス業等を中心に、修繕引当金や特別修繕引当金が計上されています。これらは、法律に基づく定期点検や大型設備に係る定期的な修繕に要する費用の支出に備えて計上されている事例が多いです(会計制度委員会研究資料第3号「我が国の引当金に関する研究資料」)。

(1) 修繕引当金

修繕引当金とは、企業が保有する有形固定資産について、毎年行われる通常の修繕が何らかの理由で行われなかった場合に、その修繕に備えて計上される引当金をいいます。

企業会計原則注解(注18)では、①将来の特定の費用又は損失であって、②その発生が当期以前の事象に起因し、③発生の可能性が高く、かつ、④その金額を合理的に見積ることができる場合には、当期の負担に属する金額を当期の費用又は損失として引当金に繰入れ、当該引当金の残高を貸借対照表の負債の部又は資産の部に記載するものと規定しています。毎年行われるような修繕が何らかの理由で行われず、この引当金の要件を満たすような場合には、修繕引当金の計上を行う必要があります。

ただし実務上は、修繕が行われた期に修繕費として処理されるケースが多いのも事実です。これは、実際には追加の修繕費用がかかってしまったり、経営環境の変化で修繕の時期がずれてしまったり、新しい資産の取得によって修繕が必要なくなったりと、修繕費の金額やその実施の時期を適切に見積ることが難しいためです。

一般的な修繕引当金(特別修繕引当金を除く)を計上した場合には、税務上は損金算入することはできないため、税務申告上の加算調整や、税効果会計の適用が必要になります。

(2) 特別修繕引当金

特別修繕引当金とは、企業が保有する有形固定資産について、定期的に数年に一度行われるような大規模な修繕に対して計上される引当金であり、主に船舶、溶鉱炉、ガスホルダー、貯油槽などの装置産業における重要な固定資産の修繕が対象となります。

会計上は企業会計原則注解(注18)の引当金の要件を満たす場合は特別修繕引当金を計上しなければなりませんが、引当金の要件を満たさない場合であっても、税務上特別修繕準備金の積立限度額を損金算入する場合には、会計上も剰余金処分方式により特別修繕準備金を積み立てる必要があります。

税務上は、①損金経理により特別修繕引当金を計上する方法、又は②剰余金の処分により特別修繕準備金を積み立てる方法のいずれかにより、積立限度額が損金に算入できますが、平成23年税制改正により、対象が特定船舶の定期修繕に限定されています。従って、特定船舶以外の溶鉱炉、ガスホルダー、貯油槽などの定期修繕に係る特別修繕引当金については損金に算入できないことになります。

なお、上記の修繕引当金及び特別修繕引当金の内容について、下記書籍の表現を一部引用しています。

この記事に関連するテーマ別一覧

有形固定資産

- 第1回:有形固定資産の概要 (2016.11.28)

- 第2回:取得原価の決定 (2016.11.28)

- 第3回:減価償却の概要 (2017.01.23)

- 第4回:減価償却方法 (2017.02.03)

- 第5回:定額法及び定率法(数値例) (2017.02.03)

- 第6回:資本的支出と修繕費 (2017.02.21)

- 第7回:有形固定資産の除却・売却 (2017.02.22)

- 第8回:土地再評価差額金 (2017.02.24)

- 第9回:圧縮記帳等 (2017.03.10)

- 第10回:不動産の流動化 (2017.03.10)

- 第11回:業種別の固定資産会計 (2017.03.10)

- 第12回:有形固定資産の開示 (2017.03.10)

減損会計は以下のページをご覧ください。

賃貸不動産は以下のページをご覧ください。