EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

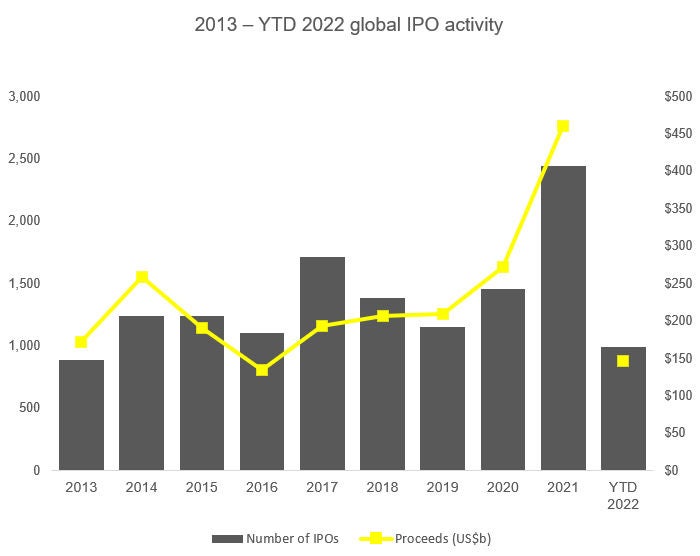

・世界のIPOは前年比で件数が44%、調達額が57%の減少(2022年9月時点)

・米国はIPO調達額の最低記録を2003年以来初めて更新する見込み

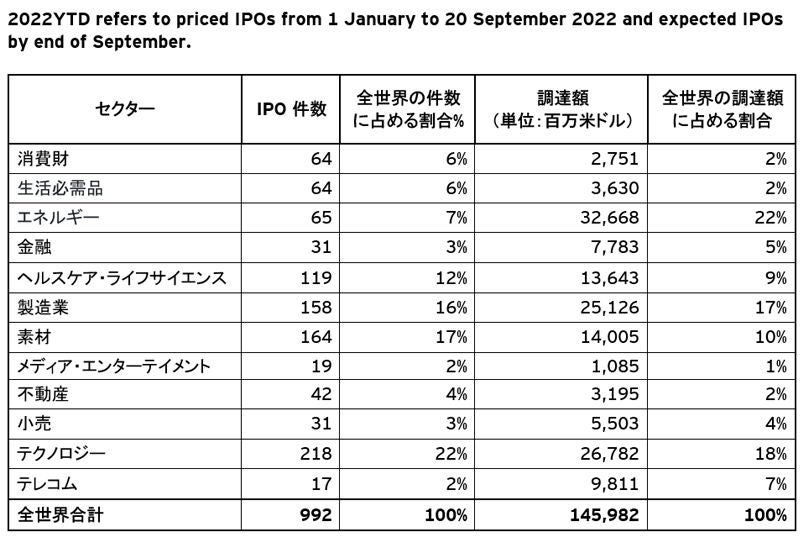

・IPO件数の最多がテクノロジーセクターで、調達額の最高はエネルギーセクター

・日本のスタートアップへのリスクマネーの供給額は、前期と同程度で約8,000億円のサイズに拡大

EYは、2022年第3四半期(以下、3Q)のIPOに関する調査結果を発表したことをお知らせします。2022年9月までの段階で、世界のIPOは件数が合計992件、調達額が合計1,460億米ドルで、前年と比べて、それぞれ44%と57%の減少となりました。IPOを目指す企業や投資家は、マクロ経済における難問の増大、市場の不確実性、ボラティリティの上昇、世界的株安といった2022年のトレンドに影響された形となりました。ボラティリティの指標であるVIX指数(CBOEボラティリティ指数)平均は、2021年の19.7ポイントから25.6ポイント(2022年9月の段階)まで高まりました。

2022年9月段階で、テクノロジーセクターが引き続きIPO件数の首位を占めましたが、ディールの平均規模は、前年同期の2億6,100万米ドルから1億2,300億米ドルまで減少しました。調達額では、エネルギーセクターが前年比176%の増加となり、テクノロジーセクターを抜いて首位に躍り出ました。大躍進の要因は、2022年9月段階で世界上位5件のディールのうちの3件がエネルギーセクターのディールであったことにあります。一方、消費財セクターは、ディールの平均規模が最も減少(前年比69%減)したセクターとなりました。

2022年3Qはまた、SPAC(特別目的買収会社)によるIPOが、2016年3Qに出した最低記録を更新する第3四半期となりました。さらに、上場後のSPACが、適切な買収先会社を見つけることが困難な状況が続きました。このようにSPAC市場は今期も難しい状態が続いたため、わずか17件のIPOが、合計9億米ドルを調達したのみとなる一方で、買収先会社を懸命に探す既存SPACの数は過去最高となりました。また、こうしたSPACの大多数が、2023年に解散される見込みとなっています。これらを含む調査結果は、EYの四半期レポートEY Global IPO Trends Q3 2022で公表しています。

エリア別パフォーマンスの概要:様子見の姿勢

Americas と EMEIAの主要経済国および主要金融市場は、量的引き締めの動きが加速しているため、引き続き難しい状態に置かれています。

最大の減速を示したのがAmericasの証券取引所で、わずか116件のIPOが、合計75億米ドルを調達したのみとなりました。これは、前年比で調達額が94%、件数が72%の減少です。AmericasのIPOは、最高記録となった2021年とは正反対に、2022年9月の段階で、過去20年で最低レベルにまで落ち込みました。

EMEIAの2022年9月段階のIPOは、前年比で件数が50%、調達額が52%の減少となりました。欧州における調達額は76%減となりましたが、中東はディール件数では51%減となったものの、調達額は209%増となり、今回もまた数少ない希望のエリアとなっています。

Asia-Pacificは、インフレや地政学上の問題の影響をあまり受けなかったため、IPO活動は比較的良好で、2022年9月時点の世界で上位10件のIPOのうち5件がAsia-Pacificの証券取引所で行われました。Asia-Pacificは、世界のIPO件数の61%、調達額の69%を担うエリアとなりました。しかし、前年比でみると、件数は25%、調達額は22%の減少となっています。

EY Global IPOリーダーのPaul Goのコメント:

「不確実性がIPO市場の最大の難問となっている現在、企業や投資家は、IPOを再開させる持続的な意欲が出るまで、市場心理がより安定し、改善するのを、引き続き待ち構えている状況です」

EY Japan IPOリーダー兼 EY新日本有限責任監査法人 企業成長サポートセンター センター長の齊藤 直人(さいとう まさと)のコメント:

「第3四半期までの日本のIPO件数(予定)は、2021年の80社に比べ52社と大幅に減少し、世界のIPOと同様の動きとなっております。年間のIPO件数の見通しも、昨年の125社から減少し90社前半と予想されます。昨年に比べ減少が見込まれるものの一昨年の93社と並ぶことが想定され、依然として、日本のIPOマーケットは活況と言えます。また、スタートアップへのリスクマネーの供給額は、前期と同程度の推移を見せており、約8,000億円のサイズに拡大してきており、今後も拡大傾向が続くものと考えられます」

2022年4Qの見通し:果敢にIPOを行う企業が起爆剤になる可能性

インフレが進み、金利が上昇していることで、世界の株式市場は現在マイナスの影響を受けています。市場では、地政学上の緊張やコロナ禍によって、不確実性とボラティリティがより広がっています。これらの要因が相まって、2022年も終盤に入った現在、リスクアセットは逆風に直面しています。

Americasでは、IPOパイプライン企業が2023年の市場活動の再開を待っています。EMEIAでは、厳しい市場環境が引き続きIPOのチャンスを縮小させています。Asia-Pacificでは、IPOに向けた公的書類の提出件数は依然上昇していませんが、企業が2023年に向けてさまざまな選択肢を検討しているため、バックグラウンドでの活動は引き続き活発となっています。

Paul Goのコメント:

「2022年の初頭、多くの企業のIPO計画は、市況がより有利に働くまで、延期されました。今後、市場の不確実性とボラティリティが落ち着くと仮定して、長く待ち望まれた大型IPOが実施され、株式公開後も株価が上昇した場合、それが市場心理を好転させ、より多くの企業が後に続く可能性もあります。

全般的にみて、株式公開を計画しているIPO候補企業は、その企業価値が2021年の最盛期と比べてはるかに低く評価されるだろうことから、再び市場参入する時に備えて準備を万端にしておく必要があります」

2013年から2021年は通年のデータです。

出典: EY、Dealogic

出典: EY、Dealogic

四捨五入しているため、合計は必ずしも100%にはなりません。

※本プレスリリースは、2022年9月29日(現地時間)にEYが発表したプレスリリースを翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。

英語版ニュースリリース:

Global IPO market continues to plummet as Q3 draws to a close

EYについて

EY | Building a better working world

EYは、「Building a better working world~より良い社会の構築を目指して」をパーパス(存在意義)としています。クライアント、人々、そして社会のために長期的価値を創出し、資本市場における信頼の構築に貢献します。

150カ国以上に展開するEYのチームは、データとテクノロジーの実現により信頼を提供し、クライアントの成長、変革および事業を支援します。

アシュアランス、コンサルティング、法務、ストラテジー、税務およびトランザクションの全サービスを通して、世界が直面する複雑な問題に対し優れた課題提起(better question)をすることで、新たな解決策を導きます。

EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。EYによる個人情報の取得・利用の方法や、データ保護に関する法令により個人情報の主体が有する権利については、ey.com/privacyをご確認ください。EYのメンバーファームは、現地の法令により禁止されている場合、法務サービスを提供することはありません。EYについて詳しくは、ey.comをご覧ください。

本ニュースリリースは、EYのグローバルネットワークのメンバーファームであるEYGM Limitedが発行したものです。同社は、英国の保証有限責任会社であり、顧客サービスは提供していません。

EY Privateについて

EY PrivateのプロフェッショナルはAdvisors to the ambitious™としての経験と情熱を持ってプライベートビジネスとそのオーナーの志の実現をサポートします。EY Privateのチームはビジネスオーナーや起業家との長い協働経験から生まれた独自のインサイトを提供します。これらのチームは、プライベートキャピタルのマネージャーと投資家およびその出資先であるポートフォリオ企業、ビジネスオーナー、ファミリービジネス、ファミリーオフィス、起業家を含む、あらゆる種類のプライベートエンタープライズを支援します。ey.com/privateをご覧ください。

EYのIPOサービス

IPOは企業の経営計画における画期的な節目です。EYのチームはIPOサービス業界トップのアドバイザーとして世界中の志ある企業にIPOを成功に導くための助言を行っています。信頼されるビジネスアドバイザーとして、起業からIPO完了までのプロセス、限られたチャンスのなかで目標を達成するための戦略的ポジショニング、公開企業になった際の態勢作りを支援します。ey.com/ipo

データについて

本レポートに示されたデータは、ey.com/ipo/trends でご覧いただけます。2022年年現段階(すなわち1月~9月)のデータは、2022年1月1日から9月21日時点で完了しているIPOおよび2022年9月末までに完了すると予想されるIPOに基づいています。データは英国時間2022年9月21日営業日終了時点のものです。本レポートに含まれるすべてのデータは、特に断りのない限り、Dealogic、CB Insights、Crunchbase、SPAC InsiderおよびEYを出典としています。SPAC(特別買収目的会社)によるIPOは、特に記載のない限り、本レポートのすべてのデータから除外されています。

本件に関するお問い合わせ

EY Japan BMC (Brand, Marketing and Communications)

報道関係者の皆さま:TEL. 03 3503 1037

報道以外について:TEL. 03 3503 1100(大代表)