事前確認・移転価格課税等に係る相互協議事案の繰越件数が過去最多

Japan tax newsletter 2017年1月17日号

平成27事務年度の「相互協議の状況」及び「移転価格税制に係る実地調査の状況」

国税庁は、2015年(平成27年)事務年度¹における「相互協議の状況」²と、「平成27事務年度 法人税等の調査事績の概要 - 移転価格税制にかかる実地調査の状況」³を2016年11月に発表しました。

2015年事務年度の相互協議事案の発生件数⁴は195件で、2014年事務年度の発生件数187件に比べ、若干増加した程度です。また、2015事務年度の相互協議事案の繰越件数合計は465件(事前確認355件、移転価格課税等が110件)で、過去最多件数でした。

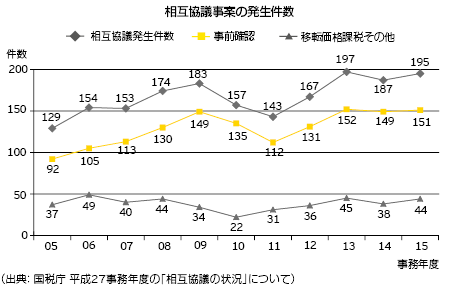

1. 相互協議事案の発生件数

2015年事務年度の相互協議事案の発生件数195件のうち、約8割の151件は二国間事前確認に係るものです。残りの44件は移転価格課税、恒久的施設にかかる事案、源泉所得税に関する事案が含まれています。この44件のうち、約7割の30件がOECD非加盟国5との取引に係る移転価格課税等の事案に係るものです。ちなみに2014事務年度は、OECD非加盟国との移転価格課税等による相互協議事案の発生件数は17件でした。アジア投資が加速する状況下で、アジア地域のOECD非加盟国との取引に係る移転価格課税リスクが日本内外で高まっていることが伺えます。また、移転価格等の課税後、二重課税を相互協議を通じて回避しようとする納税者が増えていることをこのデータが示しています。

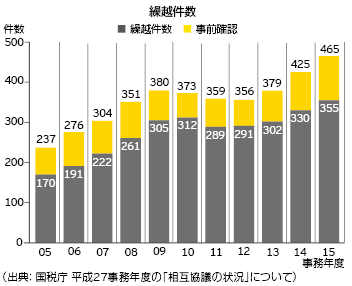

2. 相互協議事案の繰越件数

2015事務年度の相互協議事案の繰越件数は過去最多でした。また、日本内外における移転価格課税リスクを管理する手段として、事前確認を申請する納税者が年々増加している一方、処理件数が発生件数に追いついていない状況が伺えます。

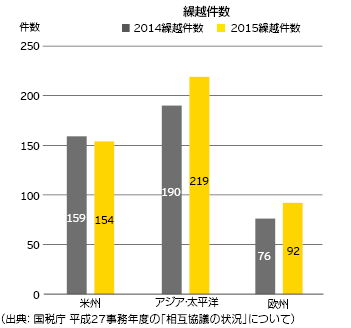

2015事務年度と2014事務年度の繰越事案の地域別内訳を比較すると、アジア・大洋州6及び欧州7での繰越件数が伸びている一方で、米州8の繰越件数が2014事務年度では159件だったのが、154件に減少しています。

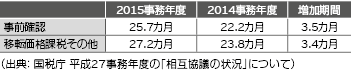

3. 処理事案1件当たりに要した平均的な期間

2015事務年度の処理一件当たりに要した平均的な期間は以下のとおりで、2014年事務年度との比較でみると、事前確認も移転価格課税等でも平均的な処理期間が増加しています。

なお、OECD非加盟国との事前確認に係る処理一件当たりに要した平均的期間は、2015事務年度で41.4カ月で、移転価格課税等に係る処理一件当たりに要した平均的期間は26.0カ月でした。新興国や欧州各国との相互協議が合意に至るまでにかかる期間が延びていることが懸念されます。今後、BEPS行動14(紛争解決メカニズムの効率化)が掲げる相互協議による迅速な紛争解決と各国の相互協議手続に係る行政手続の整備が実現し、各国が相互協議を平均24カ月以内に解決することを目標とし、これが実現されることが期待されます。

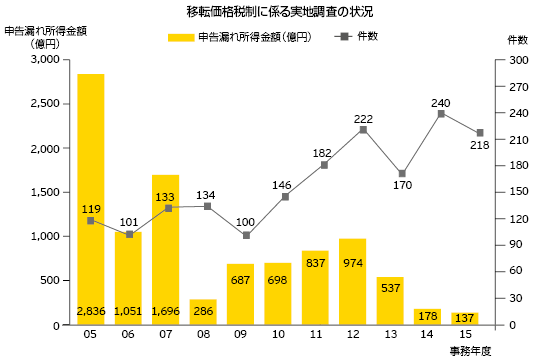

4. 移転価格税制に係る実地調査の状況

最後に、2015事務年度においては、218件の移転価格調査で、申告漏れが指摘されました。2014年事務年度の240件より件数は減少したものの、日本で移転価格調査が活発に行われていることが伺われます。2015年事務年度と2014事務年度の申告漏れ所得金額は、それぞれ137億円と178億円です。

今後、国別報告書に開示される企業グループの構成会社等のユニAPAの概要や、国別報告書が世界の税務当局へ提出され始めると、各国の税務当局は、これまで以上に移転価格税制の執行を強化するであろうと思われます。企業は、各国の税務当局へトランスペアレントになる移転価格に関するデータにより、移転価格課税リスクが高まることがないように、移転価格移転価格ポリシーの策定とその適切な運営、移転価格同時文書の作成、事前確認申請等で、効果的に移転価格課税リスクを管理する対応を迫られています。

- 2015年7月1日に開始し、2016年6月30日に終了した事務年度

- 国税庁ホームページ、平成27事務年度の「相互協議の状況」について、2017年1月11日付

http://www.nta.go.jp/kohyo/press/press/2016/sogo_kyogi/index.htm - 国税庁ホームページ、平成27事務年度 法人税等の調査事績の概要、2017年1月11日付

http://www.nta.go.jp/kohyo/press/press/2016/hojin_chosa/pdf/hojin_chosa.pdf - 発生件数は、納税者からの相互協議の申立て又は相手国税務当局からの相互協議の申入れがあった件数です。

- 国税庁の相互協議の相手国のうち、OECD非加盟国は、中国、香港、インド、インドネシア、シンガポール、タイ、マレーシア、ベトナム。

- 国税庁の相互協議相手国の内、アジア・大洋州にはオーストラリア、韓国、中国、香港、インド、インドネシア、シンガポール、タイ、マレーシア、ベトナムが含まれます。

- 国税庁の相互協議相手国の内、欧州にはベルギー、フランス、ドイツ、アイルランド、イタリア、オランダ、スウェーデン、スイス、英国が含まれます。

- 国税庁の相互協議相手国の内、米州にはカナダ、米国、メキシコが含まれます。