IPO

株式公開と戦略的な成長を支援します。

新規株式公開(IPO)は、企業が資金調達を行う上で有用な手法です。成長目標の達成を実現してマーケットリーダーへの成長を果たし、株主に流動性の高い投資回収方法を提供する一助となります。IPOを控えた企業は、資金を調達し、最適なバリュエーションを株主に提供するために、一般的に多様なEXIT戦略を検討します。IPOと合併・買収(M&A)を比較評価するとともに、世界各地のマーケットへの上場という選択肢を検討します。

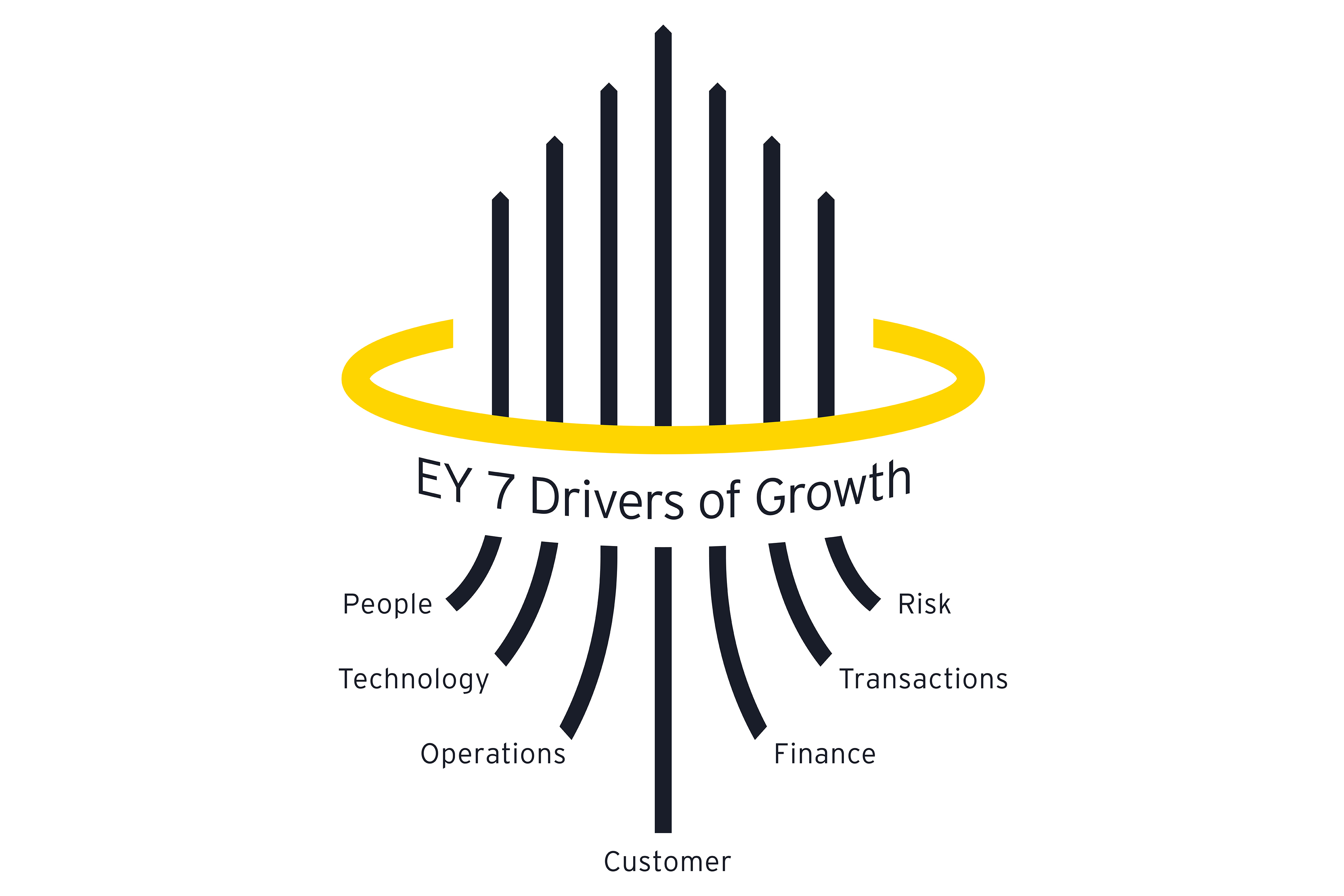

いずれにせよ、早期かつワンストップな準備が鍵を握ります。EYは「EY 7 Drivers of Growth」(EYが提唱する7つの成長ドライバー)など、ワールドクラスのツールとリソースを活⽤して、企業が成功するためのソリューションの準備・実⾏ならびにEXIT後の持続的な成⻑を支援していきます。IPOした後は公開会社として、引き続き、ハードな経営が求められます。

EYの最新の見解

関連コンテンツのご紹介

EY Japan の寄稿記事を掲載しています。

寄稿記事一覧は、こちらをご覧ください。

新株予約権付融資の会計処理・評価 ストック・オプション会計基準ではなく、金融商品会計基準が適用される?

ベンチャーデットスキームの1つとして最近頻繁に活用されている、新株予約権付融資については、会計処理や評価についての論点が活発に議論されている。

日本のスタートアップの現状とスタートアップ・エコシステムの強化

EY新日本有限責任監査法人 企業成長サポートセンター 善方正義パートナーが、日本ベンチャー学会・会報Vol.105 (2024年3月発行)の巻頭ページに寄稿しました。

EYのIPOエキスパートが、IPOに関する基礎知識、業種別留意点、国内外の動向を提供しています。

IPOインサイト記事一覧は、こちらをご覧ください。

世界の新規上場動向 - 2024年1月~3月

第1四半期における世界のIPO 市場は、上場数287件、調達額237 億米ドルとなりました。対前年同四半期比では、件数7%減少、調達額7%増加となりました。南北アメリカ(以下、Americas)と欧州・中東・インド・アフリカ(以下、EMEIA)は上場件数、調達額共に増加した一方で、アジア太平洋(以下、APAC)は低調なスタートとなりました。

日本の新規上場動向 - 2024年1月~6月

2024年1月~6月の国内株式市場は、年明け日経平均株価終値33,288円でスタートし、日米金利差などによる円安基調などの影響を受け上昇を続け2月には1989 年末につけた最高値を(38,915 円)を 34 年ぶりに更新し、3月22日には最高値41,087円を記録し、6月最終日終値は39,583円となりました。

関連法令等の改正

東京証券取引所は、2024年3月28日に「金融商品取引法改正に伴う四半期開示の見直し等に係る有価証券上場規程等の一部改正について」を公表しています。

IPOセンサー/IPOガイドブック

EY Japanでは、株式上場(IPO)を目指す会社様向けにIPOのノウハウの詰まった「IPOガイドブック」を発行しています。また、四半期ごとにタイムリーなIPOの情報を掲載した「IPOセンサー」も公表しています。